- 单选题某自营出口生产企业是增值税一般纳税人,出口货物的征税率为17%,退税率为13%。2011年8月发生业务:购原材料一批,取得的增值税专用发票注明的价款300万元,进项税额51万元通过认证。当月进料加工免税进口料件的组成计税价格150万元。上期末留抵税款22万元。本月内销货物不含税销售额120万元。本月出口货物销售额折合人民币260万元。该企业当月应退的增值税为()。

- A 、14.30万元

- B 、48.20万元

- C 、33.80万元

- D 、27.80万元

扫码下载亿题库

精准题库快速提分

参考答案

参考答案【正确答案:A】

(1)免抵退税不得免征和抵扣税额抵减额=免税进口料件的组成计税价格×(出口货物征税税率一出口货物退税税率)=150×(17%-13%)=6(万元)

(2)免抵退税不得免征和抵扣税额=当期出口货物离岸价×外汇人民币牌价×(出口货物征税税率一出口货物退税税率)-免抵退税不得免征和抵扣税额抵减额=260×(17%-13%)-6=4.4(万元)

(3)当期应纳税额=120×17%-(51-4.4)-22=-48.20(万元)

(4)免抵退税额抵减额=免税购进原材料×出口货货物退税率=150×13% =19.50(万元)

(5)出口货物“免、抵、退”税额=260×13%-19.50 =14.30(万元)

(6)当期期末留抵税额>当期免抵退税额,当期应退税额=当期免抵退税额=14.30(万元)

您可能感兴趣的试题

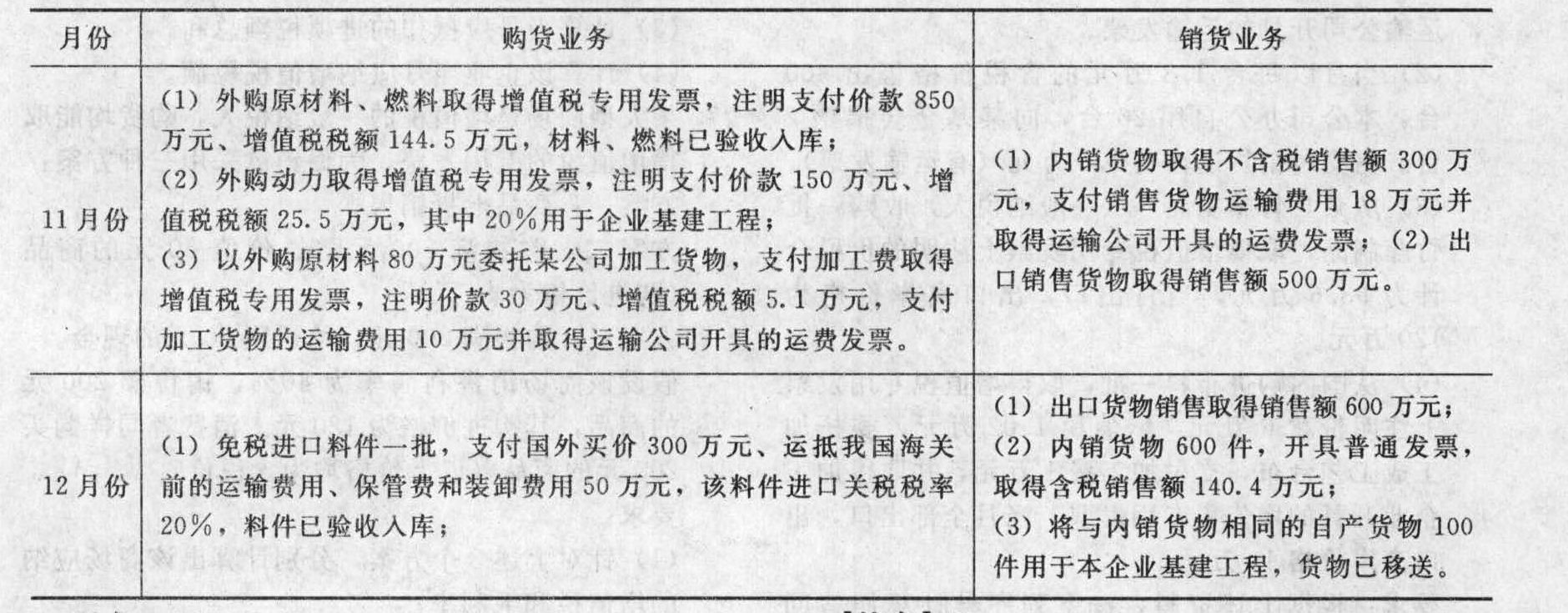

您可能感兴趣的试题- 1 【综合题(主观)】某自营出口的生产企业为增值税一般纳税人,适用的增值税税率为17%,退税率为13%。2011年11月份和12月份的生产经营情况如下:

要求: (1)采用“免、抵、退”法计算企业2011年11月份应纳(或应退)的增值税。 (2)采用“免、抵、退”法计算企业2011年12月份应纳(或应退)的增值税。

要求: (1)采用“免、抵、退”法计算企业2011年11月份应纳(或应退)的增值税。 (2)采用“免、抵、退”法计算企业2011年12月份应纳(或应退)的增值税。

- 2 【单选题】某生产企业是增值税一般纳税人(有出口经营权),出口货物的征税率为17%,退税率为13%。2012年1月有关经营业务如下:购进原材料一批,取得的增值税专用发票注明价款200万元、增值税34万元,当月已通过认证;当月进料加工免税进口料件的组成计税价格100万元;上月期末留抵税额6万元;本月内销货物不含税销售额100万元;本月出口货物销售额折合人民币200万元。该企业当月应退增值税( )万元。

- A 、13

- B 、10

- C 、70

- D 、17

- 3 【单选题】某自营出口生产企业是增值税一般纳税人,出口货物的征税率为17%,退税率为13%。2011年8月发生以下业务:外购原材料一批,取得的增值税专用发票注明的价款300万元,进项税额51万元通过认证。当月进料加工免税进口料件的组成计税价格150万元。上期末留抵税款22万元。本月内销货物不含税销售额120万元。本月出口货物销售额折合人民币260万元。该企业当月应退的增值税为( )。

- A 、14.30万元

- B 、48.20万元

- C 、33.80万元

- D 、19.50万元

- 4 【单选题】某有出口经营权的生产企业(增值税一般纳税人),2015年11月从国内购进生产用的钢材,取得增值税一般纳税人开具的增值税专用发票,注明价款368000元,并通过主管税务机关认证。进料加工贸易进口免税料件的到岸价格为13200元;当月内销货物取得不含税销售额150000元,出口货物的离岸价为42000美元(假设美元与人民币的汇率为1:8.3),该企业出口货物适用增值税税率为17%,出口退税率为13%,进料加工计划分配率为60%。下列表述正确的是( )。

- A 、应退增值税31482. 4元,免抵增值税额为0

- B 、应退增值税37466元,免抵增值税额6136 元

- C 、应退增值税18127. 2元,免抵增值税额为0

- D 、应退增值税23967元,免抵增值税额19635 元

- 5 【单选题】某自营出口生产企业是增值税一般纳税人,出口货物的征税率为17%,退税率为13%。2009年8月发生以下业务:购原材料一批,取得的增值税专用发票注明的价款300万元,进项税额51万元通过认证。当月进料加工免税进口料件的组成计税价格150万元。上期末留抵税款22万元。本月内销货物不含税销售额120万元。本月出口货物销售额折合人民币260万元。该企业当月应退的增值税为( )。

- A 、14.30万元

- B 、48.20万元

- C 、33.80万元

- D 、19.50万元

- 6 【计算题】某自营出口的生产企业为增值税一般纳税人,出口货物的征税率为16%,退税率为13%。2018年6月购进原材料一批,取得的增值税专用发票注明金额500万元,税额80万元。6月内销货物取得不含税销售额150万元,出口货物取得销售额折合人民币200万元,上月增值税留抵税额10万元,该企业当期“免、抵、退”税不得免征和抵扣税额为()。

- 7 【单选题】某自营出口的生产企业为增值税一般纳税人,出口货物的征税税率为17%,退税税率为13%,2016年10月的有关经营业务为:购进原材料一批,取得增值税专用发票注明价款200万元,外购货物准予抵扣的进项税额34万元通过认证。当月进料加工出口货物耗用的保税进口料件金额100万元。本月内销货物不含税销售额100万元,收款117万元存入银行,本月出口货物的销售额折合人民币200万元。该企业当期“免、抵、退”税不得免征和抵扣税额为( )。

- A 、4万元

- B 、8万元

- C 、13万元

- D 、26万元

- 8 【单选题】某自营出口生产企业是增值税一般纳税人,出口货物的征税率为16%,退税率为13%。2018年6月发生业务:购原材料一批,取得的增值税专用发票注明的价款300万元,进项税额48万元通过认证。当月进料加工免税进口料件的组成计税价格150万元。上期末留抵税款22万元。本月内销货物不含税销售额120万元。本月出口货物销售额折合人民币260万元。该企业当月应退的增值税为( )。

- A 、14.30万元

- B 、48.20万元

- C 、33.80万元

- D 、27.80万元

- 9 【单选题】某生产企业(具有出口经营权)为增值税一般纳税人,2019年5月从国内采购生产用原材料一批,取得增值税专用发票,注明价款810万元、增值税税额105.3万元;当月国内销售货物取得不含税销售额150万元,出口自产货物取得收入折合人民币690万元;已知,适用的增值税税率为13%,出口退税率为10%,月初无留抵税额,相关发票均已经过主管税务机关认证并允许抵扣。则下列关于该企业增值税的税务处理中,说法正确的是( )

- A 、应缴纳增值税25.5万元,免抵增值税额为89.7万元

- B 、应退增值税65.1万元,免抵增值税额为0

- C 、应退增值税69万元,免抵增值税额为0

- D 、应退增值税65.1万元,免抵增值税额为3.9万元

- 10 【单选题】某自营出口的生产企业为增值税一般纳税人,出口货物的征税率为13%,退税率为10%。2019年6月购进原材料一批,取得的增值税专用发票注明金额500万元、税额65万元。6月内销货物取得不含税销售额150万元,出口货物取得销售额折合人民币200万元,上月增值税留抵税额10万元。该企业当期“免、抵、退”税不得免征和抵扣税额为( )。

- A 、6万元

- B 、8万元

- C 、20万元

- D 、26万元

热门试题换一换

- 列各项中,属于会计估计变更的有()。

- 根据《企业破产法》的规定,下列关于债权申报情形的表述中,不符合规定的情形是()。

- 如果注册会计师在实施抽盘程序时,如果发现差异应如何应对?

- 甲公司拟于明年年初投资一新项目,设备购置成本为500万元,计划贷款200万元,设备使用期限是4年(与税法规定相同),预计残值0万元(与税法规定相同),税法规定采用年数总和法提取折旧。贷款期限为4年,相关的债务现金流量分别为52万元、53万元、54万元和55万元。在使用新设备后公司每年增加销售额为800万元,增加付现成本为500万元(不包括利息支出)。甲公司当前的股利为2元,证券分析师预测未来第1年的股利为2.2元,未来第30年的股利为10元。甲公司的目前资本结构(目标资本结构)是负债资金占40%,权益资金占60%,税后债务资本成本为7%,股价为32.5元,所得税税率为40%。要求: (1)计算证券分析师预测的股利几何平均增长率,甲公司的权益资本成本以及加权平均资本成本(精确到1%); (2)计算项目的实体现金流量和股权现金流量; (3)按照实体现金流量法计算项目的净现值并判断项目是否可行; (4)按照股权现金流量法计算项目的净现值并判断项目是否可行。已知:(P/F,10%,1)=0.9091,(P/F,10%,2)-0.8264,(P/F,10%,3)-0.7513(P/F, 10%,4)-0.6830,(P/F, 12%,1)=0.8929, (P/F, 12%,2)=0.7972(P/F, 12%,3)-0.7118, (P/F, 12%,4)=0.6355

- 编制第一车间的成本计算单(结果填入下方表格中,不用列出计算过程)。 第一车间半成品成本计算单

- 计算该酒厂业务(4)需要缴纳的消费税。

- 计算当月销售天然气的增值税销项税额。

- 计算该公司净经营资产净利率,税后利息率,净财务杠杆和权益净利率。

- 针对上述第(4)项,假定不考虑其他条件,逐项指出审计项目组的做法是否恰当。如不恰当,简要说明理由。

亿题库—让考试变得更简单

已有600万用户下载

R1bjA

R1bjA