- 单选题某企业为增值税一般纳税人,2011年生产购人生产用原材料A一批,取得的增值税专用发票上注明的货物价款为10000元,税额1700元。购入健身设备一批,用于集体福利使用,取得的增值税专用发票一张,注明的价款为10000元,税额1700元。款项已通过银行支付。已知企业原材料适用的增值税税率为17%,企业已经按可预计的金额计提了职工福利费。则正确的会计处理是()。

- A 、借:原材料1.0000应付职工薪酬—职工福利费11700应交税费—应交增值税(进项税额)1700贷:银行存款23400

- B 、借:原材料10000应付职工薪酬—职工福利费10000应交税费—应交增值税(进项税额)3400贷:银行存款23400

- C 、借:原材料10000应交税费—应交增值税(进项税额)1700管理费用11700贷:银行存款23400

- D 、借:原材料10000管理费用10000应交税费—应交增值税(进项税额)3400贷:银行存款23400

扫码下载亿题库

精准题库快速提分

参考答案

参考答案【正确答案:A】

企业购进生产用原材料,可以依法抵扣进项税额,集体福利用设备,不得抵扣进项税额,应当价税合计计入职工福利费中开支。

您可能感兴趣的试题

您可能感兴趣的试题- 1 【单选题】某生产企业(增值税一般纳税人),2008年7月销售化工产品取得含税销售额793.26万元,为销售货物出借包装物收取押金15.21万元,约定3个月内返还;当月没收逾期未退还包装物的押金1.3万元。该企业2008年7月上述业务计税销售额为()万元。

- A 、679.11

- B 、691

- C 、692.11

- D 、794.56

- 2 【不定项】某生产型企业为增值税一般纳税人,2011年4月发生以下业务:(1)销售一批货物给某商场,取得不含税销售收入100万元,同时取得货物包装物押金10万元(单独记账)、包装物租金7.02万元;(2)本月购进税控收款机抵扣信息的扫描器具一批,取得增值税专用发票,发票注明价款为2万元,税金为0.34万元;(3)折扣销售甲产品给A商场,在同一张增值税专用发票上注明销售额80万元、折扣额8万元;另外,销售给A商场乙产品240件,乙产品不含税售价每件3840元;(4)采取以旧换新方式销售丙产品100件,每件不含税单价为6600元,另支付给顾客每件旧产品收购款600元;(5)售给本企业职工外观损伤的乙产品20件,每件不含税售价2000元;(6)将价值33万元(不含税)的丙产品投资于B企业,另无偿赠送给B企业价值7万元(不含税)的丙产品;(7)外购原材料一批,取得增值税专用发票注明价款200万元、增值税34万元,支付运输费20万元,取得货运发票,当月基建工程领用外购材料20%;(8)从小规模纳税人处购进一批材料,取得普通发票,注明价款6万元;从另一小规模纳税人处购进一批手套作劳保用品,取得代开的增值税专用发票,注明税额2000元;(9)本月外购一批小家电发给员工每人一件,取得增值税专用发票上注明价款1.7万元;又向某孤儿院赠送童装一批,购进成本1万元,未取得专用发票,零售价3.51万元;(10)进口一套生产设备,关税完税价格15万元,进口关税税率为20%。以上相关发票均已通过税务机关认证。该企业当期应纳增值税税额为()万元。(不含进口环节)

- A 、39.35

- B 、33.22

- C 、35.78

- D 、32.78

- 3 【单选题】某生产企业为增值税一般纳税人,2011年6月把资产盘点过程中不需用的部分资产进行处理:销售已经使用4年的机器设备,取得收入9200元;销售使用过2年的小轿车1辆,取得收入64000元;销售给小规模纳税入库存未使用的钢材取得收入35000元,该企业上述业务应纳增值税为()元。(以上收入均为含税收入)

- A 、6916.24

- B 、5594.70

- C 、6493.16

- D 、6316.24

- 4 【单选题】某生产企业为增值税一般纳税人,2010年4月把资产盘点过程中不需用的部分资产进行处理:销售已经使用4年的机器设备,取得收入9200元(原值为9000元,未抵扣过进项税额);销售自己使用过的应缴消费税的机动车,取得收入64000元(原值为56000元);销售给小规模纳税人库存未使用的钢材取得收入35000元,该企业上述业务应纳增值税为()元。(以上收入均为含税收入)

- A 、6916.24

- B 、5594.70

- C 、6493.16

- D 、6316.24

- 5 【单选题】某生产企业为增值税一般纳税人,2011年11月把资产盘点过程中不需用的部分资产进行处理:销售已经使用2年的机器设备,取得收入9200元;销售自己使用过1年的应交消费税的小汽车1辆,取得收入64000元;销售给小规模纳税人库存未使用的材料取得收入35000元,该企业上述业务应纳增值税为()元。(以上收入均为含税收入)

- A 、6916.24

- B 、5594.70

- C 、6493.16

- D 、7652.99

- 6 【单选题】(2011年)某企业为增值税一般纳税人,2011年1月15日通过银行划账上缴2010年12月应纳增值税额12000元,则正确的会计处理为()。

- A 、借:以前年度损益调整12000贷:银行存款12000

- B 、借:应交税费——应交增值税(转出未交增值税)12000贷:银行存款12000

- C 、借:以前年度损益调整12000贷:应交税费——应交增值税(转出未交增值税)12000

- D 、借:应交税费——未交增值税12000贷:银行存款12000

- 7 【简答题】某生产企业为增值税一般纳税人,2011年11月经济业务如下:(1)内销A产品,适用增值税税率17%,销售额600000元,销项税额102000元;(2)福利部门领用A产品按本月A产品售价确认的不含税销售额为20000元,销项税额3400元;(3)销售使用过的固定资产,含税售价为104000元,该固定资产为2008年购入。(4)本月共发生进项税额204000元,10月份期末留抵税额5000元。(5)出口产品适用的退税率为13%,本期出口货物离岸价200000美元,汇率为1∶6.4,本期出口货物均未收齐单证,前期出口货物当期收齐单证销售额3000000元(人民币)。假定企业按正常顺序计算的应退税额得到税务机关的审批允许退税。计算当期应退税额和免抵税额并作相关退税的会计分录;

- 8 【简答题】某生产企业为增值税一般纳税人,2011年11月经济业务如下:(1)内销A产品,适用增值税税率17%,销售额600000元,销项税额102000元;(2)福利部门领用A产品按本月A产品售价确认的不含税销售额为20000元,销项税额3400元;(3)销售使用过的固定资产,含税售价为104000元,该固定资产为2008年购入。(4)本月共发生进项税额204000元,10月份期末留抵税额5000元。(5)出口产品适用的退税率为13%,本期出口货物离岸价200000美元,汇率为1∶6.4,本期出口货物均未收齐单证,前期出口货物当期收齐单证销售额3000000元(人民币)。假定企业按正常顺序计算的应退税额得到税务机关的审批允许退税。(2)填写增值税纳税申报表简表。

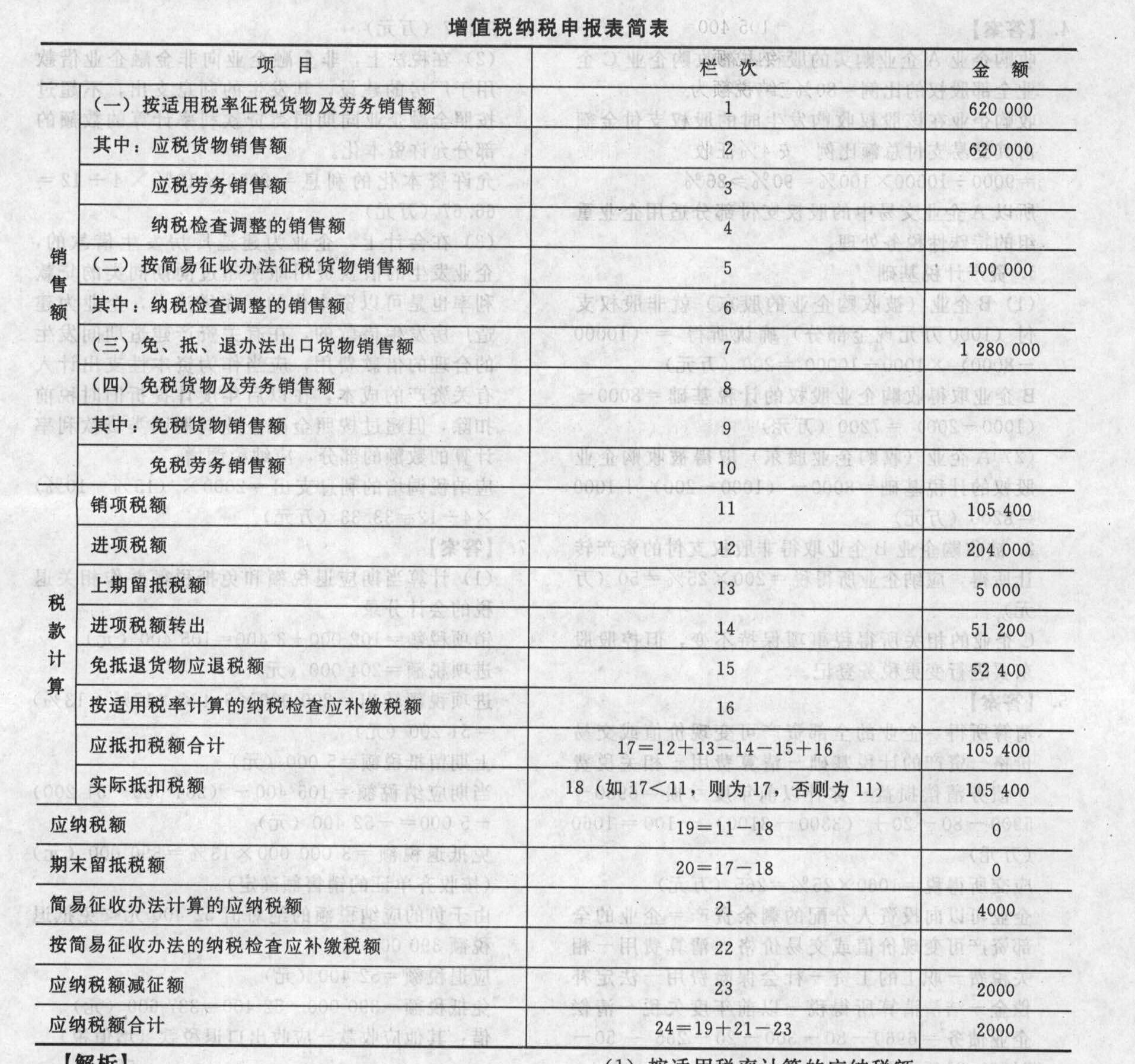

【答案】销售额的计算(1)按适用税率征税货物及劳务销售额按适用税率征税货物及劳务销售额=600000+20000=620000(元)(2)按简易征收办法征税货物销售额销售使用过的固定资产,且该固定资产为2008年购入,未抵扣进项税额,因此按4%征收率减半征收增值税。销售额=1040001(1+4%)=100000(元);应纳税额=100000×4%×50%=2000(元)(3)免、抵、退办法出口货物销售额出口货物的销售额=200000×6.4=1280000(元)(4)免税货物及劳务销售额——无相关业务填写增值税纳税申报表简表。

【答案】销售额的计算(1)按适用税率征税货物及劳务销售额按适用税率征税货物及劳务销售额=600000+20000=620000(元)(2)按简易征收办法征税货物销售额销售使用过的固定资产,且该固定资产为2008年购入,未抵扣进项税额,因此按4%征收率减半征收增值税。销售额=1040001(1+4%)=100000(元);应纳税额=100000×4%×50%=2000(元)(3)免、抵、退办法出口货物销售额出口货物的销售额=200000×6.4=1280000(元)(4)免税货物及劳务销售额——无相关业务填写增值税纳税申报表简表。

- 9 【单选题】某生产企业(增值税一般纳税人),2019年8月销售化工产品取得含税销售额793.26万元,为销售货物出借包装物收取押金15.21万元,约定3个月内返还;当月没收逾期未退还包装物的押金1.3万元。该企业2019年8月上述业务计税销售额为( )万元。

- A 、703.15

- B 、691

- C 、692.11

- D 、794.56

- 10 【单选题】某生产企业为增值税一般纳税人,2016年6月把资产盘点过程中不需用的部分资产进行处理:销售已经使用8年的机器设备一台,取得收入9200元;销售使用过3年的小轿车1辆,取得收入64000元;销售给小规模纳税人库存未使用的钢材取得收入35000元,该企业上述业务应纳增值税为( )元。(以上收入均为含税收入)

- A 、6916.24

- B 、5594.70

- C 、6506.83

- D 、6328.19

热门试题换一换

- 2008年末A公司该项债券投资应确认的投资收益为()万元。

- 下列项目中,不予免征城镇土地使用税的有()。

- 上述经济业务对甲公司2019年度利润总额的影响额是()元。

- (接第9题)下列关于甲公司编制2014年合并财务报表的相关抵消分录,正确的有()。

- 下列选项中,说法正确的有( )。

- 会计凭证按其填制的程序和用途不同,分为( )。

- 在计算土地增值税的增值额时,纳税人为取得土地使用权支付的地价款准予扣除。这里的地价款是指( )。

- 如果长江公司为了保证2013年度实现净利润比2012年度增长10%,在其他条件不变的情况下,甲产品单位变动成本应降低为( )元。

- 某企业为增值税一般纳税人,2019 年 11 月转让 5 年前自行建造的厂房,厂房对应的地价款为 600 万元,评估机构评定的重置成本价为 1450 万元,厂房 6 成新。该企业转让厂房计算土地增值税时准予扣除的项目金额是( )万元。(不考虑其他相关税费)

亿题库—让考试变得更简单

已有600万用户下载

vr6QV

vr6QV