- 计算题

题干:某啤酒屋2014年6月世界杯期间发生业务如下:(1)店堂点餐消费收入400000元,含销售瓶装啤酒2吨收入50000元、用自有设备现酿啤酒0.5吨收入20000元。(2)KTV包房取得收入150000元,含观看通宵球赛包房收入80000元、零食收入40000元、瓶装啤酒1吨收入30000元。(3)打包外卖餐饮收入100000元,含销售听装啤酒0.2吨收入6000元。(4)当月外购食材200000元,其中部分取得增值税专用发票,注明价款80000元、税额13600元,无法区分食材的具体用途。 (其他相关资料:啤酒的消费税税率为250元/吨,娱乐业营业税税率20%,啤酒屋按增值税小规模纳税人缴纳相关增值税。)

题目:要求:根据上述资料,按照下列序号计算回答问题,每问需计算出合计数。(1)啤酒屋应缴纳的服务业营业税。(2)啤酒屋应缴纳的娱乐业营业税。(3)啤酒屋应缴纳的消费税。(4)啤酒屋应缴纳的增值税。

扫码下载亿题库

精准题库快速提分

参考答案

参考答案

(1)啤酒屋应缴纳的服务业营业税=400000×5%=20000(元)

(2)啤酒屋应缴纳的娱乐业营业税=150000×20%=30000(元)

(3)啤酒屋应缴纳的消费税=250×0.5=125(元)

(4)啤酒屋应缴纳增值税=100000÷(1+3%)×3%=2912.62(元)。

您可能感兴趣的试题

您可能感兴趣的试题- 1 【计算题】 要求:根据上述资料,按照下列序号计算回答问题,每问需计算出合计数。 (1)计算汽车维修中心及洗车行取得的收入应缴纳的营业税。 (2)计算高速公路服务站餐饮部取得的收入应缴纳的营业税。 (3)计算高速公路通行费收入应缴纳的营业税。 (4)计算停车场收入应缴纳的营业税。 (5)计算轮渡收入应缴纳的营业税。 (6)计算旅游快艇收入应缴纳的营业税。

- 2 【计算题】要求:根据上述资料,按照要求(1)至要求(6)计算回答问题,如有计算,需计算出合计数。(1)简要说明税务机关要求该公司进行土地增值税清算的理由。(2)计算该公司清算土地增值税时允许扣除的土地使用权支付金额。(3)计算该公司清算土地增值税时允许扣除的营业税、城市维护建设税、教育费附加和地方教育附加。(4)计算该公司清算土地增值税时补缴的土地增值税。(5)回答税务机关能否对清算补缴的土地增值税征收滞纳金,简要说明理由。(6)回答税务机关对税务中介机构出具的鉴证报告,在什么条件下可以采信。

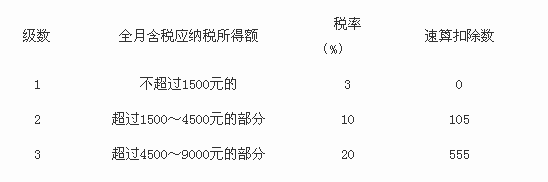

- 3 【计算题】要求: 根据上述资料,按照下列序号计算回答问题,每问需计算合计数。 (1)计算1月份张某取得工资、津贴收入应缴纳的个人所得税。 (2)计算2月份张某实施股票期权行权应缴纳的个人所得税。 (3)计算5月份张某取得的各项利息收入应缴纳的个人所得税。 (4)计算7月份张某实施股票期权行权应缴纳的个人所得税。 附:工资、薪金所得个人所得税税率表(部分)

- 4 【综合题(主观)】要求: 根据上述资料,按照要求(1)至要求(7)回答下列问题,如有计算,每问需计算出合计数。(1)计算业务(1)应调整的应纳税所得额。(2)计算业务(2)应调整的应纳税所得额。(3)计算业务(3)应调整的应纳税所得额。(4)计算业务(4)应调整的应纳税所得额。(5)计算业务(5)应调整的应纳税所得额。(6)计算业务(6)应扣缴的营业税税额、预提所得税税额。(7)计算该企业2012年应纳企业所得税税额。

- 5 【计算题】要求:根据上述资料,按照下列序号计算回答问题,每问需计算出合计数。(1)计算甲旅游公司取得旅游收入应缴纳的营业税,并请说明其计税依据确定的理由。(2)乙车行取得的租车收入是否需要缴纳增值税或营业税?请说明理由。如需要,请计算其应纳税额。(3)该民营客运公司用自有客车将员工运送至深圳口岸是否需要缴纳增值税或营业税?请说明理由。如需要,请计算其应纳税额。(4)甲旅游公司在计算缴纳营业税时就其境外支付的可扣除部分,应向主管税务机关提交何种材料?若税务机关有疑义,还应补充提交何种材料?

- 6 【计算题】要求:根据上述资料,按照下列序号计算回答问题,每问需计算出合计数。 (1)计算甲超市销售给张女士粉底液的增值税销项税额。 (2)计算甲超市销售给张女士白酒的增值税销项税额。 (3)计算甲超市销售给张女士食品的增值税销项税额。 (4) 计算张女士购买粉底液支出中包含的消费税税额,并确定消费税的纳税人和纳税地点。 (5)计算张女士购买白酒支出中包含的消费税税额,并确定消费税的纳税人和纳税地点。

- 7 【计算题】 要求:根据上述资料,按照下列序号计算回答问题,每问需计算出合计数。 (1)计算甲旅游公司取得旅游收入应缴纳的营业税,并请说明其计税依据确定的理由。 (2)计算业务(2)乙车行取得的租车收入是否需要缴纳增值税或营业税?请说明理由。如需要,请计算其应纳税额。 (3)该民营客运公司用自有客车将员工运送至深圳口岸是否需要缴纳增值税或营业税?请说明理由。如需要,请计算其应纳税额。 (4)甲旅游公司在计算缴纳营业税时就其境外支付的可扣除部分,应向主管税务机关提交何种材料?若税务机关有疑义,还应补充提交何种材料?

- 8 【计算题】要求:根据上述资料,按照下列序号计算回答问题。 (1)计算业务(1)甲企业应缴纳的契税、印花税。 (2)计算业务(1)甲企业2013年应缴纳的房产税、城镇土地使用税。 (3)计算业务(2)甲企业应缴纳的契税、印花税。 (4)计算业务(2)甲企业2013年应缴纳的房产税。

- 9 【综合题(主观)】 要求:根据上述资料,按照下列顺序计算回答问题。 (1)分别计算在业务(1)中该制药公司应当扣缴的企业所得税、增值税、城市维护建设税、教育费附加及地方教育附加金额。 (2)计算业务(2)应调整的应纳税所得额。 (3)计算业务(3)应调整的应纳税所得额。 (4)计算业务(4)应调整的应纳税所得额。 (5)计算业务(5)应调整的应纳税所得额。 (6)计算业务(6)应调整的应纳税所得额和应调整的应纳税额。 (7)计算业务(7)应调整的应纳税所得额。 (8)计算该制药公司2018年应纳企业所得税税额。

- 10 【计算题】 根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。 简述居民企业可适用境外所得税收抵免的税额范围。

热门试题换一换

- 所有权包括四项权能,即占有权、使用权、收益权、处分权。下列选项中属于收益权的是( )。

- 根据《票据法》的规定,出票人在汇票上记载“不得转让”字样,收款人再背书转让的,将产生的法律后果是( )。

- 下列项目属于《企业会计准则第14号—收入》规范的收入是( )。

- 在识别和了解被审计单位内部控制后,注册会计师对控制的评价结论可能有()。

- 甲公司计划分两期投产一个房地产项目,第一期于2011年初投产,第二期于2014年初投产,相关的税后经营现金流量预计的结果如下: 假设公司要求的最低报酬率为15%,第一期投资额为1000万元,第二期投资额为2000万元,无风险的收益率为4%;第二期项目的决策必须在2013年底决定,可比公司的股票价格方差为9%,可以作为项目现金流量的方差。 要求: (1)计算不考虑期权时,第一期项目的净现值; (2)计算第二期项目的税后经营现金流量和投资额在2011年初的现值; (3)采用布莱克一斯科尔斯期权定价模型计算该扩张期权的价值,并评价投资第一期项目是否有利。(的计算结果保留两位小数)

- 在财务战略矩阵中,如果企业的业务属于增值型现金剩余业务,则说明()。

- 某生产企业属增值税小规模纳税人,2011年6月对部分资产盘点后进行处理:销售边角废料,由税务机关代开增值税专用发票,取得不含税收入30000元;销售使用过的小汽车1辆,取得含税收入98000元(原值为120000元)。该企业上述业务应缴纳的增值税为( )。

- 甲电器公司与乙运输公司签订一份委托运输2000台电冰箱的合同,关于该经济法律关系说法正确的有()。

- 计算A、B、C三个资产组和总部资产应计提的减值准备并编制相应的会计分录。

- 反垄断法机构调查涉嫌垄断行为时,可采取必要的调查措施,这类措施包括( )。

- 资料同上。下列有关乙公司非货币性资产交换的会计处理,不正确的是( )。

亿题库—让考试变得更简单

已有600万用户下载

veRQB

veRQB