下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

05:09

05:09其他有关减免税规定有哪些?:(一)纳税人兼营减、免税项目的,应当分开核算减免税项目的销售额;(二)纳税人放弃免税权,1、纳税人销售货物、劳务和应税行为适用免税规定的。增值税纳税人放弃免税权的原因,销售方放弃免税权。3、放弃免税权的纳税人符合一般纳税人认定条件尚未认定为增值税一般纳税人的,应当按现行规定认定为增值税一般纳税人。5、纳税人在免税期内购进用于免税项目的货物、劳务和应税行为所取得的增值税扣税凭证。

01:08

01:08扣减增值税规定有哪些?:扣减增值税规定有哪些?3年内按每户每年12000元为限额依次扣减其当年实际应缴纳的增值税、城市维护建设税、教育费附加、地方教育附加和个人所得税。下面是注册会计师考试的真题和例题,为大家说明这个知识点在考试中的应用,应当计算缴纳增值税的有( )。B.农业生产者销售自产农产品。D.残疾人的组织直接进口供残疾人专用的物品。【解析】选项AC没有免征增值税的规定。应当正常缴纳增值税应当征收增值税的有( )

08:44

08:44《增值税暂行条例》规定的免税项目有哪些?:《增值税暂行条例》规定的免税项目有哪些?《增值税暂行条例》规定的免税项目有农业生产者销售的自产农产品;(一)农业生产者销售的自产农产品:2、对单位和个人销售的外购农产品,以及单位和个人外购农产品生产、加工后销售的仍属于规定范围的农业产品,(四)直接用于科学研究、科学试验和教学的进口仪器、设备,(五)外国政府、国际组织无偿援助的进口物资和设备。(六)由残疾人的组织直接进口供残疾人专用的物品。

09:41

09:41扣减发生期进项税额的规定是什么?:扣减发生期进项税额的规定是什么?已抵扣进项税额的购进货物、劳务、服务、无形资产、不动产如果事后改变用途,应当将该项购进货物、劳务、服务、无形资产、不动产的进项税额从当期的进项税额中扣减,按当期实际成本计算应扣减的进项税额:1、原已作为进项税额抵扣的以后发生不得抵扣的情形做进项税额转出:计入原材料(货物)成本的价格部分×对应的税率,(2)原购进时计算抵扣的农产品:

00:57

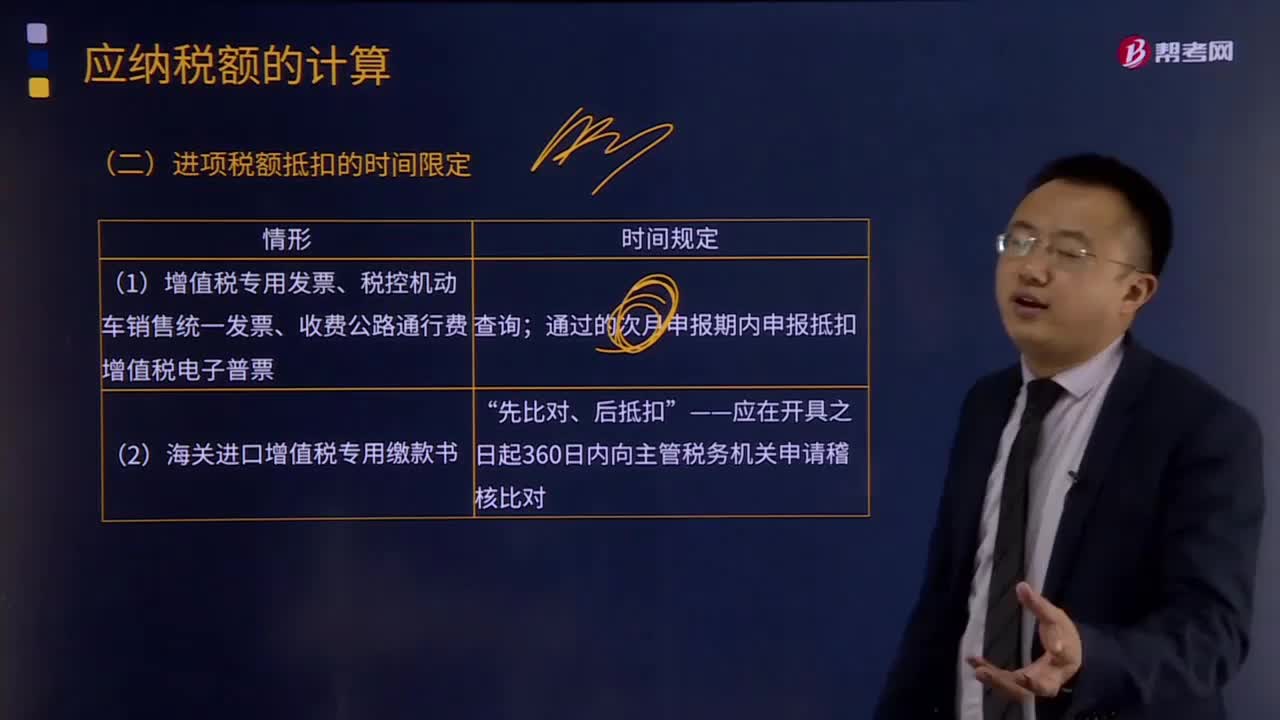

00:57进项税额抵扣的时间限定是怎样的?:增值税专用发票认证是进项税额抵扣的前提。增值税发票认证是指通过增值税发票税控系统对增值税发票所包含的数据进行识别、确认。纳税人通过增值税发票税控系统开具发票时,系统会自动将发票上的开票日期、发票号码、发票代码、购买方纳税人识别号、销售方纳税人识别号、金额、税额等要素,(1)一般纳税人取得的增值税专用发票和机动车销售统一发票,应在开具之日起180日内到税务机关办理认证。

14:33

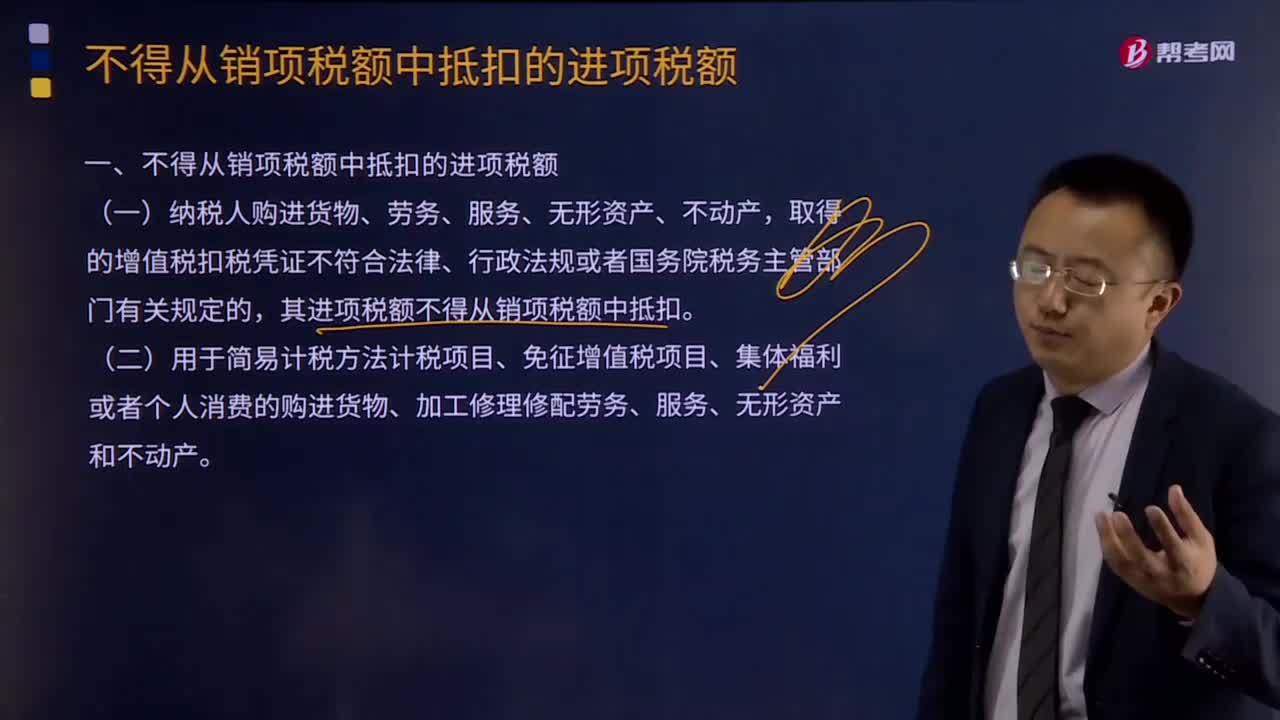

14:33为什么不得从销项税额中抵扣的进项税额?:增值税不得从销项税额中抵扣的进项税额:(二)用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产。(购进其他权益性无形资产专用于还是兼用于均可以抵扣进项税额)纳税人的交际应酬消费属于个人消费,其进项税额不得从销项税额中抵扣。兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额。

04:49

04:49按照营改增规定不得抵扣且未抵扣进项税额的固定资产、无形资产、不动产如何抵扣?:按照营改增规定不得抵扣且未抵扣进项税额的固定资产、无形资产、不动产如何抵扣?按照营改增规定不得抵扣且未抵扣进项税额的固定资产、无形资产、不动产,用于允许抵扣进项税额的应税项目,可在用途改变的次月按照下列公式计算可以抵扣的进项税额:可以抵扣的进项税额=固定资产、无形资产、不动产净值÷(1+适用税率)×适用税率,纳税人租入固定资产、不动产,既用于一般计税方法计税项目。

15:18

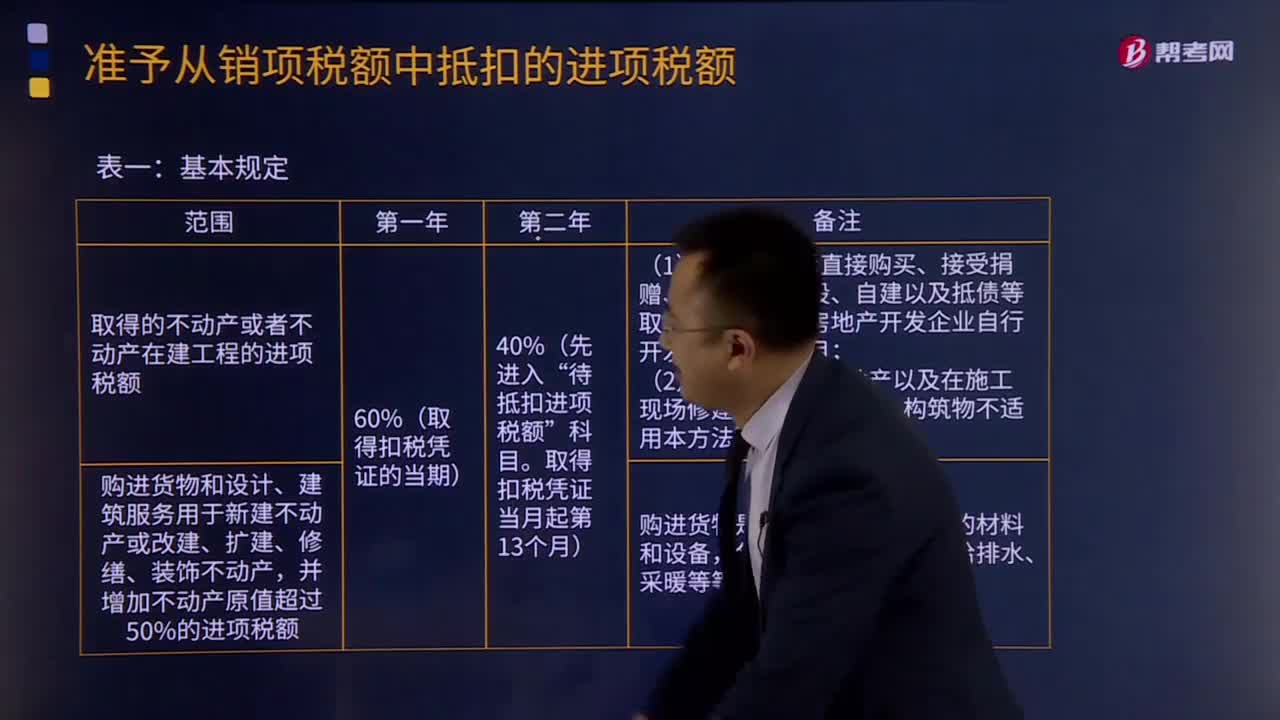

15:18不动产进项税额分期抵扣办法有哪些?:不动产进项税额分期抵扣办法有哪些?其进项税额应按照本办法有关规定分2年从销项税额中抵扣,其进项税额依照本办法有关规定分2年从销项税额中抵扣。上述分2年从销项税额中抵扣的购进货物,60%的部分于取得扣税凭证的当期从销项税额中抵扣;(3)已抵扣进项税额的不动产,不得抵扣的进项税额=(已抵扣进项税额+待抵扣进项税额)×不动产净值率。

10:30

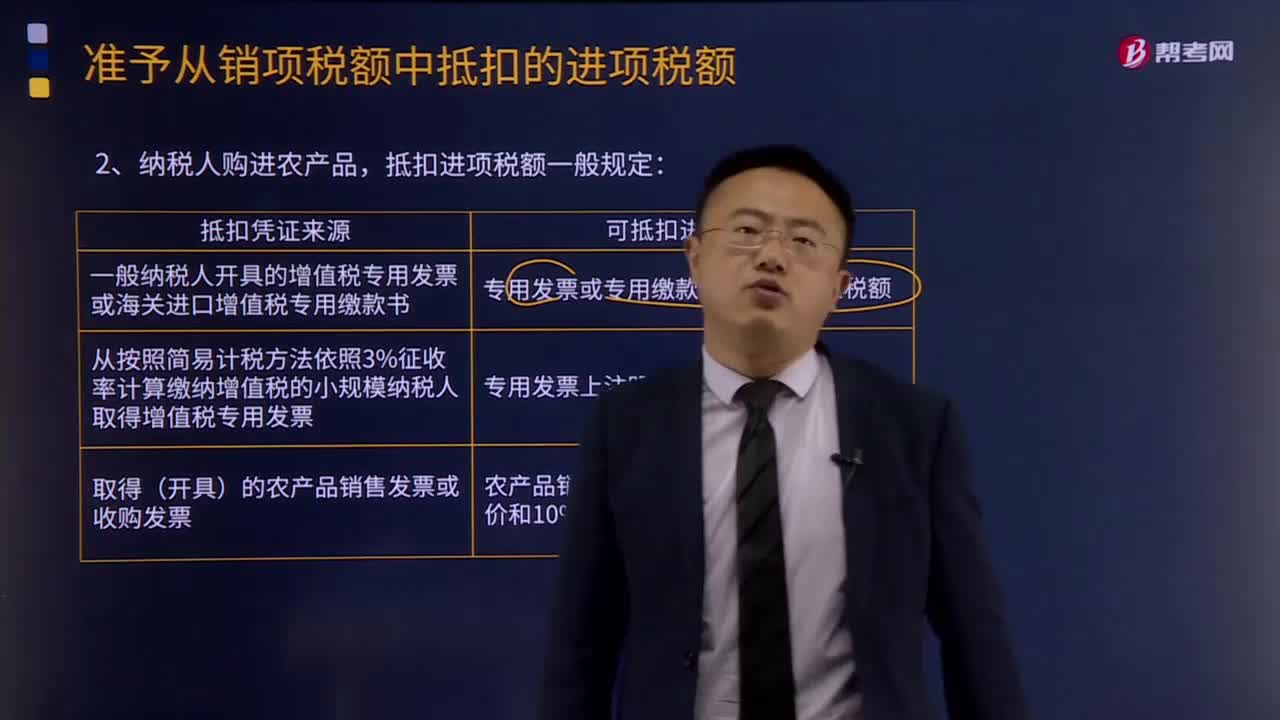

10:30纳税人购进农产品,抵扣进项税额的一般规定是什么?:从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以农产品销售发票或收购发票上注明的农产品买价和9%的扣除率计算进项税额。(1)纳税人购进用于生产销售或委托受托加工16%税率货物的农产品维持原扣除力度(12%)不变!(2)纳税人从批发、零售环节购进适用免征增值税政策的蔬菜、部分鲜活肉蛋而取得的普通发票。

00:51

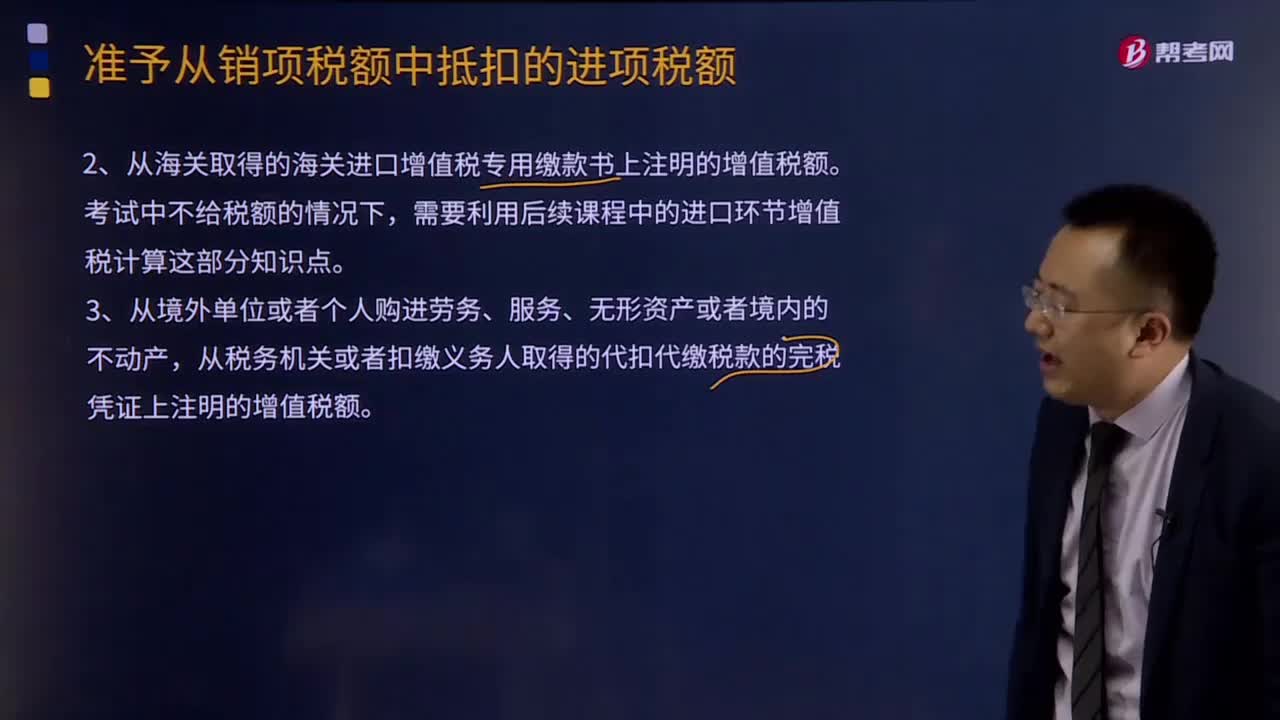

00:51增值税进项税额凭票抵扣是什么?:增值税进项税额凭票抵扣是什么?从销售方取得的增值税专用发票(含税控《机动车销售统一发票》,下同)上注明的增值税额。销售方开出的普通发票需要确认销项税额(含税换算不含税),购买方取得的增值税普通发票不得抵扣。从海关取得的海关进口增值税专用缴款书上注明的增值税额。需要利用后续课程中的进口环节增值税计算这部分知识点。从境外单位或者个人购进劳务、服务、无形资产或者境内的不动产。

01:20

01:20购进贷款服务为什么不得抵扣进项税额?:购进贷款服务不得抵扣进项税额,是全面推开营改增试点中“税制运行的一个特例,主要基于接受存款服务的存款者收取的存款利息在现行增值税政策中未被纳入增值税征管范畴,即存款服务不征增值税。存款作为经济社会最基本、最重要的金融行为,如果对其征收增值税,社会影响极大,且通过增值税链条传导税负转移到最终环节,这样会影响广大人民群众的切身利益。在打通抵扣链条、降低各行业税负时,还要保证国家财政收入的稳定。

04:13

04:13增值税征收率有哪些其他规定?:增值税征收率有哪些其他规定?增值税征收率是指对特定的货物或特定的纳税人销售的货物、应税劳务在某一生产流通环节应纳税额与销售额的比率。增值税征收率主要是针对小规模纳税人和一般纳税人适用或者选择采用简易计税方法计税的项目。采用征收率计税的,可选择按照简易办法依照3%征收率计算缴纳增值税。增值税一般纳税人生产销售和批发、零售罕见病药品可选择按照简易办法依照3%征收率计算缴纳增值税。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日