- 单选题 某投资者在3月购买了一份美元兑英镑的外汇期货合约,交割日期是9月,当前美元兑英镑即期汇率为1.5USD/GBP,而美国和英国的无风险利率分别是4%和6%,则该外汇期货合约的理论价格(远期汇率)是()。

- A 、1.485

- B 、1.525

- C 、1.515

- D 、1.625

扫码下载亿题库

精准题库快速提分

参考答案

参考答案【正确答案:A】

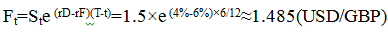

远期汇率为:

您可能感兴趣的试题

您可能感兴趣的试题- 1 【单选题】某投资者购买了一份期限为3月的沪深300指数远期合约,该合约指数为3130点,年股息连续收益率为5%,无风险收益率为8%,则该远期合约的理论点位是()。

- A 、3045.3

- B 、3068.3

- C 、3153.6

- D 、3215.6

- 2 【单选题】 某投资者在3月购买了一份美元兑英镑的外汇期货合约,交割日期是9月,当前美元兑英镑即期汇率为1.5USD/GBP,而美国和英国的无风险利率分别是4%和6%,则该外汇期货合约的理论价格(远期汇率)是()。

- A 、1.485

- B 、1.525

- C 、1.515

- D 、1.625

- 3 【单选题】投资者在3月购买了一份标普500指数远期合约,指数为2080点,年股息连续收益率为2%,无风险连续利率为7%,交割日期为9月,则该远期合约的理论点位为()。

- A 、2132.7

- B 、2104.3

- C 、2137.8

- D 、2015.6

- 4 【单选题】投资者王某购买了一份期限为3月的沪深300指数远期合约,该合约指数为3130点,年股息连续收益率为5%,无风险收益率为8%,则该远期合约的理论点位是()。

- A 、3045.3

- B 、3068.3

- C 、3153.6

- D 、3215.6

- 5 【单选题】投资者在3月购买了一份标普500指数远期合约,指数为2 080点,年股息连续收益率为2%,无风险连续利率为7%,交割日期为9月,则该远期合约的理论点位为()。

- A 、2132.7

- B 、2104.3

- C 、2137.8

- D 、2015.6

- 6 【单选题】投资者在3月购买了一份标普500指数远期合约,指数为2080点,年股息连续收益率为2%,无风险连续利率为7%,交割日期为9月,则该远期合约的理论点位为()。

- A 、2132.7

- B 、2104.3

- C 、2137.8

- D 、2015.6

- 7 【单选题】某投资者在3月份以5美元/盎司的权利金买入1份执行价格为800美元/盎司的8月份黄金看涨期权。又以6美元/盎司的权利金卖出1份执行价格为800美元/盎司的8月份黄金看跌期权,再以市场价格801美元/盎司卖出1份8月份黄金期货合约。则该投资者的最大获利是( )美元/盎司。

- A 、2

- B 、402

- C 、1

- D 、400

- 8 【单选题】投资者在3月购买了一份标普500指数远期合约,指数为2080点,年股息连续收益率为2%,无风险连续利率为7%,交割日期为9月,则该远期合约的理论点位为()。

- A 、2132.7

- B 、2104.3

- C 、2137.8

- D 、2015.6

- 9 【单选题】某投资者在3月份以5美元/盎司的权利金买入1份执行价格为800美元/盎司的8月份黄金看涨期权。又以6美元/盎司的权利金卖出1份执行价格为800美元/盎司的8月份黄金看跌期权,再以市场价格801美元/盎司卖出1份8月份黄金期货合约。则该投资者的最大获利是( )美元/盎司。

- A 、2

- B 、402

- C 、1

- D 、400

- 10 【单选题】投资者在3月购买了一份标普500指数远期合约,指数为2080点,年股息连续收益率为2%,无风险连续利率为7%,交割日期为9月,则该远期合约的理论点位为()点。

- A 、2132.7

- B 、2104.3

- C 、2137.8

- D 、2015.6

热门试题换一换

- 买入套期保值一般可运用于如下一些情形( )。

- 3×6远期利率,表示3个月之后开始的期限为( )的远期利率。

- 期货交易所、期货公司缴纳的期货投资者保障基金在其( )中列支。

- 金字塔式建仓是一种增加合约仓位的方法。()

- 某期货公司期末净资本为4200万,净资产为6000万,负债为1000万,风险资本准备金为4000万(不含客户利益),则公司下列风险监管指标中,优于预警标准的是()

- 假设沪铝5月份合约和9月份合约价格变化如下表,则某套利者3月1日应采用()套利策略可获利。

- 在实际中,设计者或发行人可能会根据投资者的需求而对上述红利证进行调整,可以调整的条款主要有()。

- 汇率采取直接标价法的国家和地区有()。

- 首席风险官制作的工作底稿和工作记录应当( )。

- 甲为某养老基金,乙为某投资管理公司,双方签订名义本金额为5000万美元的互换协议。甲今后5年每年支付给乙名义本金为5000万美元的10%(500万美元);乙今后5年每年向甲支付(S&P500指数当年收益率-200基点)×名义本金额。如果下一年S&P50指数收益为14%,双方结算时,乙应当向甲净支付()万美元。

亿题库—让考试变得更简单

已有600万用户下载

rrB1Y

rrB1Y