- 简答题

题干:ABC有限公司位于北京市中关村科技园区,系增值税一般纳税人,属于高新技术企业(2008年12月已通过相关部门的重新认定,获得了高新技术企业资格证书),从事电子设备研发、生产、销售、技术服务。2009年4月,诚信税务师事务所受托对该公司2008年度及2009年1季度的纳税情况进行审核,获得下列资料:1.2008年度相关资料(1)基本情况:2008年度公司取得含税收入5850万元,实现利润850万元,纳税调增项目为:业务招待费17.2万元,纳税调减项目为:研发费用加计扣除500万元,应纳税所得额=850+17.2-500=367.2万元,企业已缴企业所得税367.2×25%=91.8万元。(2)具体涉税问题:①在审查有关账目时,发现每个季度末“财务费用”借方都有一笔红字冲转,经调查核实,该公司2008年向各地销售电子设备,部分购买方没有及时付款,ABC公司向欠款的购买方按季收取所欠贷款的利息,全年合计14万元,企业每季账务处理为:借:银行贷款×××贷:账务费用×××②2008年5月,以公司自己生产制造的电子设备180万元(不含税销售价)对外投资。该公司财务部门将该批电子设备依其生产成本116万元全部结转到“长期股权投资”科目,企业账务处理为:借:长期股权投资16万元贷:库存商品116万元③公司在“管理费用”中列支了业务招待费43万元,以及符合条件的新产品研究开发费用500万元;在“销售费用”中列支了广告费700万元、业务宣传费50万元(2007年累计未抵扣完的广告费120万元,业务宣传费10万元)。2.2009第一季度相关材料(1)1月18日为了奖励公司研发部门学科带头人李某,兑现年终奖,奖励给李某价值18万元的小汽车一辆,产权办理在李某名下,企业账务处理为:借;管理费用——研发费18万元贷:银行存款18万元李某每月工资1万元,已按税法规定代扣了个人所得税。公司规定有关年终奖涉及税歙均由公司替员工负担。(2)2月8日,企业将一台旧设备处置,取得收入50万元。该设备于2008年购进,原值49万元,已提折旧9万元。企业账务处理为:借:固定资产清理40万元累计折旧9万元贷:固定资产49万元借:银行存款50万元贷。固定资产清理50万元(3)3月10日,从国内采购机器设备2台给生产基地使用,增值税专用发票上注明每台设备价款100万元,增值税税额17万元,购进固定资产所支付的运输费用1万元,安装调试费用3万元,取得合法发票,均用银行存款支付。

题目:企业账务处理为:借:固定资产204万元应交税费——应交增值税(进项税额)34万元贷:银行存款238万元(1)按照所给资料顺序,指出公司存在的纳税问题。

扫码下载亿题库

精准题库快速提分

参考答案

参考答案该公司存在的纳税问题:2008年度(1)企业销售货物,因购买方未及时付款而向购买方收取的延期付款利息属于企业销售货物的价外费用,应该计算增值税销项税额。增值税销项税额=14÷(1+17%)×17%=2.03(万元)在企业所得税上,应调减应纳税所得额2.03万元。(2)企业将自产的电子设备对外投资,属于增值税的视同销售,应该计算增值税的销项税额,同时,在企业所得税上,应该调增应纳税所得额180-116=64(万元)。增值税销项税额=180×17%=30.6(万元)(3)销售(营业)收入-5850÷(1+1796)+14÷(1+17%)+180=5191.97(万元)业务招待费的60%=43×60%=25.8(万元),同时,销售(营业)收入的50%=5191.97×5‰=25.96(万元)业务招待费应该纳税调增43-25.8=17.2(万元)企业业务招待费纳税调整处理正确。研究开发费用500万元,加计扣除50%.企业加计扣除了500万元,纳税调增250万元。广告费与业务宣传费一共列支了700+50=750(万元).广告费与业务宣传费的扣除限额=5191.97×15%=778.80(万元),因此,企业实际列支的750万元的广告费与业务宣传费可以全部据实列支,同时可以结转扣除上年没有扣除完的广告费28.8万元,2007年未抵扣完的业务宣传费不能结转以后年度扣除。广告费调减应纳税所得额28.8万元。资料3纳税调整金额=250-28.8=221.2(万元)(4)因补缴增值税而补缴的城市维护建设税、教育费附加,可以在企业所得税前扣除。(5)申报缴纳企业所得税时未按15%税率缴纳。2009年度(1)公司应该负担李某全年一次性奖金的个人所得税。180000÷12=15000,适用税率20%.速算扣除数为375。含税的全年一次性奖金收入=(180000-375)÷(1-20%)=224531.25(元)224531.25÷12=18710.94,适用20%的税率,速算扣除数为375。应纳税额=[224531.25×20%-375]÷10000=4.45(万元)因此,公司应该负担李某的个人所得税4.45万元。(2)企业销售旧设备,应该按简易办法计算缴纳增值税。应纳增值税=50÷(1+4%)×4%×50%=0.96(万元)(3)企业购进固定资产发生的运输费用允许计算抵扣进项税额。增值税进项税额=1×7%=0.07(万元)

您可能感兴趣的试题

您可能感兴趣的试题- 1 【单选题】

融资租入固定资产的账务处理正确的为()。

融资租入固定资产的账务处理正确的为()。 - A 、借:固定资产一融资租入固定资产848910贷:长期应付款一应付融资租赁款848910

- B 、借:固定资产一融资租入固定资产848910未确认融资费用61090贷:长期应付款一应付融资租赁款910000

- C 、借:固定资产一融资租入固定资产910000贷:长期应付款一应付融资租赁款910000

- D 、借:固定资产一融资租入固定资产848910未确认融资费用61090贷:长期应付款一应付融资租赁款640000银行存款27000C

- 2 【简答题】企业账务处理为:借:固定资产204万元应交税费——应交增值税(进项税额)34万元贷:银行存款238万元(3)作出2009年度相关调账处理。

- 3 【简答题】企业账务处理为:借:固定资产204万元应交税费——应交增值税(进项税额)34万元贷:银行存款238万元按照所给资料顺序,指出公司存在的纳税问题。

- 4 【简答题】企业账务处理为:借:固定资产204万元应交税费——应交增值税(进项税额)34万元贷:银行存款238万元作出2009年度相关调账处理。

- 5 【单选题】企业对原价1000万元的固定资产(机器设备)自行进行改造,改造中取得变价收入50万元,领用自产产品一批,成本320万元,含税销售价400万元,改造工程分摊人工费用200万元。该资产的计税基础为()万元。

- A 、1000

- B 、1470

- C 、1570

- D 、1550

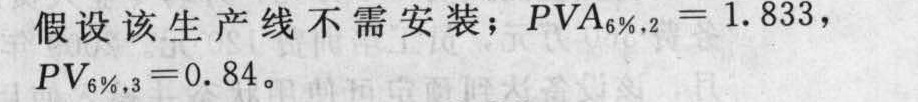

- 6 【客观案例题】该固定资产投资的净现值是( )万元。

- A 、268.37

- B 、-67.20

- C 、-47.20

- D 、30.38

- 7 【客观案例题】企业新增的固定资产项目的净现值为( )万元。

- A 、240.8

- B 、273.5

- C 、298.0

- D 、309.8

- 8 【客观案例题】该固定资产投资的净现值是( )万元。

- A 、268.37

- B 、-67.20

- C 、-47.20

- D 、30.38

- 9 【客观案例题】该固定资产投资的净现值是( )万元。

- A 、268.37

- B 、-67.20

- C 、-47.20

- D 、30.38

- 10 【客观案例题】该固定资产投资的净现值是( )万元。

- A 、268.37

- B 、-67.20

- C 、-47.20

- D 、30.38

- 根据《民事诉讼法》的规定,民事诉讼中的第三人()。

- 2009年1月10日,甲公司销售一批商品给乙公司,货款为351万元(含增值税额)。合同约定,乙公司应于2009年4月10日前支付上述货款。由于资金周转困难,乙公司到期不能偿付货款。经协商,甲公司与乙公司达成如下债务重组协议:乙公司以一批产品和一台设备偿还全部债务。乙公司用于偿债的产品成本为80万元,公允价值和计税价格均为100万元,未计提存货跌价准备;用于偿债的设备系2009年1月购入,原价为150万元,已计提折旧40万元,公允价值为90万元;已计提减值准备20万元。甲公司和乙公司适用的增值税税率均为17%。甲公司已经计提坏账准备10万元。甲公司债务重组损失为()万元。

- 甲企业计划投资某项目,该项目全部投资均于建设起点一次性投入,建设期为零,经营期为8年,投产后每年产生的现金净流量相等,若该项目的静态投资回收期为5年,则该项目的内含报酬率是( )。(已知)

- H公司2018年4月初库存原材料的计划成本为500万元,“材料成本差异”账户的借方余额为50万元,4月5日发出委托加工原材料一批,计划成本80万元;4月10日生产领用原材料一批,计划成本340万元;4月25日购入原材料一批,实际成本为310万元,计划成本为300万元。委托加工原材料的材料成本差异在发出时结转。则4月末“材料成本差异”账户的借方余额为( )万元。

- 计算该企业当月销项税额合计( )元。

- E公司于2012年发现:2011年漏记了一项固定资产折旧费用180000元,所得税申报表中也没有扣除这笔费用。该公司适用所得税税率为25%,法定盈余公积计提比例为10%。此项差错属于重大会计差错,则该项差错使2012年未分配利润的年初数减少( )元。

- 甲股份有限公司发生的下列非关联交易中,属于非货币性资产交换的有()。

- 方某接受房产赠与,手续齐全、合法,赠与合同上注明该房产原值25万元,方某支付相关税费2.5万元。经税务机关评估,该房产市场价格为35万元。方某获赠房产应缴纳个人所得税()万元。(2013年)

- 该企业进口环节应纳关税和增值税共计( )万元。

亿题库—让考试变得更简单

已有600万用户下载

ob5YV

ob5YV