- 客观案例题

题干:甲公司为上市公司,2019年有关资料如下:(1)甲公司2019年初的递延所得税资产借方余额为475万元,递延所得税负债贷方余额为25万元,具体构成项目如下:(2)甲公司2019年度实现的利润总额为4025万元。2019年度相关交易或事项资料如下:①年末转回应收账款坏账准备50万元。根据税法规定,转回的坏账损失不计入应纳税所得额。②年末根据交易性金融资产公允价值变动确认公允价值变动收益50万元。根据税法规定,交易性金融资产公允价值变动收益不计入应纳税所得额。③年末根据其他债权投资公允价值变动增加其他综合收益100万元。根据税法规定,其他债权投资公允价值变动金额不计入应纳税所得额。④当年实际支付产品保修费用125万元,冲减前期确认的相关预计负债;当年又确认产品保修费用25万元,增加相关预计负债。根据税法规定,实际支付的产品保修费用允许税前扣除。但预计的产品保修费用不允许税前扣除。⑤当年发生研究开发支出250万元,全部费用化计入当期损益。根据税法规定,计算应纳税所得额时,当年实际发生的费用化研究开发支出可以按75%加计扣除。(3)2019年末资产负债表相关项目金额及其计税基础如下:(4)甲公司适用的所得税税率为25%,预计未来期间适用的所得税税率不会发生变化,未来的期间能够产生足够的应纳税所得额用以抵扣可抵扣暂时性差异;不考虑其他因素,根据上述资料,回答下列问题。

题目:甲公司2019年年末递延所得税资产的余额为()万元。 - A 、100

- B 、150

- C 、125

- D 、175

扫码下载亿题库

精准题库快速提分

参考答案

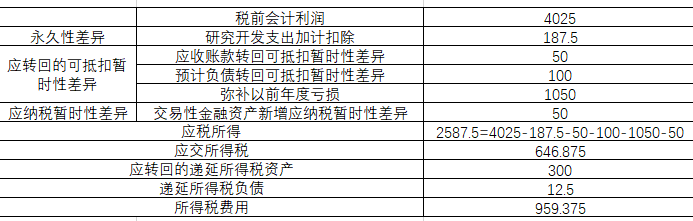

参考答案【正确答案:B】

会计分录如下:

借:所得税费用 959.375

贷:应交税费-应交所得税 646.875

递延所得税资产 300

递延所得税负债 12.5

借:其他综合收益 25

贷:递延所得税资产 25

递延所得税资产的期末余额-期初余额475-本期转回的金额(300+25)=150(万元)

您可能感兴趣的试题

您可能感兴趣的试题- 1 【单选题】甲公司2007年末“递延所得税负债”科目的贷方余额为99万元(均为固定资产后续计量对所得税的影响),适用的所得税税率为33%。2008年初适用所得税税率改为25%。2008年末固定资产的账面价值为6000万元,计税基础为5800万元;2008年确认销售商品提供售后服务的预计负债100万元,年末预计负债的账面价值为100万元,计税基础为0。甲公司预计会持续盈利,各年能够获得足够的应纳税所得额用以抵扣递延所得税资产。则甲公司2008年末确认递延所得税时应做的会计分录为()。

- A 、借:递延所得税负债49贷:所得税费用49

- B 、借:递延所得税负债54递延所得税资产33贷:所得税费用87

- C 、借:递延所得税负债49递延所得税资产25贷:所得税费用74

- D 、借:所得税费用24递延所得税资产25贷:递延所得税负债49

- 2 【多选题】甲公司2007年末“递延所得税资产”科目的借方余额为72万元(均为固定资产后续计量对所得税的影响),适用的所得税税率为33%,预计2008年开始所得税税率改为25%。甲公司预计会持续盈利,能够获得足够的应纳税所得额以抵扣可抵扣暂时性差异。2008年末固定资产的账面价值为6000万元,计税基础为6600万元,2008年因销售商品提供售后服务确认预计负债100万元,则甲公司当年的会计处理中,正确的有()。

- A 、确认递延所得税资产103万元

- B 、确认递延所得税资产175万元

- C 、期末递延所得税资产余额103为万元

- D 、期末递延所得税资产余额175为万元

- E 、因固定资产项目新增递延所得税资产78万元

- 3 【单选题】甲公司2007年应确认的递延所得税负债为()万元。

- A 、125

- B 、-66

- C 、-115

- D 、165

- 4 【客观案例题】甲公司2019年递延所得税损失为()万元。

- A 、300.0

- B 、12.5

- C 、312.5

- D 、975.0

- 5 【单选题】甲公司2011年末“递延所得税负债”科目的贷方余额为90万元(均为固定资产后续计量对所得税的影响),适用的所得税税率为18%。2012年初适用所得税税率改为25%。2012年末固定资产的账面价值为6000万元,计税基础为5800万元,2012年确认销售商品提供售后服务的预计负债100万元,年末预计负债的账面价值为100万元,计税基础为0。甲公司预计会持续盈利,各年能够获得足够的应纳税所得额。不考虑其他因素。则甲公司2012年末确认递延所得税时应做的会计分录是( )。

- A 、借:递延所得税负债 65

贷:所得税费用 65 - B 、借:递延所得税负债 40

递延所得税资产 25

贷:所得税费用 65 - C 、借:递延所得税负债 24

递延所得税资产 33

贷:所得税费用 57 - D 、借:所得税费用 25

递延所得税资产 25

贷:递延所得税负债 50

- 6 【客观案例题】甲公司2019年年末递延所得税资产的余额为()万元。

- A 、100

- B 、150

- C 、125

- D 、175

- 7 【客观案例题】甲公司2019年递延所得税损失为()万元。

- A 、300.0

- B 、12.5

- C 、312.5

- D 、975.0

- 8 【客观案例题】甲公司2019年年末递延所得税资产的余额为()万元。

- 9 【客观案例题】甲公司2019年递延所得税损失为()万元。

- 10 【客观案例题】甲公司2020年度应确认的递延所得税资产为( )万元。

- A 、60

- B 、15

- C 、45

- D 、0

热门试题换一换

- 企业购入乙公司股票20万股,作为交易性金融资产核算,支付的价款总额为165万元,其中包括已经宣告但尚未发放的现金股利10万元和相关税费8万元,则该交易性金融资产的入账价值为()万元。

- 上述经济业务对甲公司2010年度营业利润的影响额为()万元。

- 计算管理费用中应调整的应纳税所得额为()万元。

- 基层税务机关征收监控系统主要负责()。

- 李某欠唐某1万元到期未还。2013年4月,李某得知唐某准备起诉索款,便将自己价值3万元的全部财物以5千元的价格卖给了知悉其欠唐某款未还的程某,约定付款期限为2015年底。唐某于2013年5月得知这一情况,于2014年7月决定向法院提起诉讼。唐某提出的下列诉讼请求中能够得到法院支持的是( )。

- 在北京依法登记的流动经营商贩李某,7月在西安市缴纳增值税,则其城市维护建设税应在( )缴纳。

- 纳税人的下列行为,不征收增值税的有( )。

- 下列关于交易性金融资产的表述中,正确的有()。

- 符合契税减免税规定的纳税人,向土地、房屋所在地的征收机关提出减免税申报的期限,为土地、房屋权属转移合同生效的( )。

- 计算该企业2017年度应补(退)的所得税额。

亿题库—让考试变得更简单

已有600万用户下载

lqnkO

lqnkO