- 综合题(主观)

题干:某市区煤矿联合企业为增值税一般纳税人,主要生产开采原煤销售,假定2011年度有关经营业务如下:(1)销售开采原煤13000吨,不含税收入15000万元,销售成本6580万元;(2)转让开采技术所有权取得收入650万元,该技术所有权的账面余额为300万元;(3)提供矿山开采技术培训取得收入300万元(有相关专业培训资质),本期为培训业务耗用库存材料成本18万元,该批材料已经抵扣进项税;取得国债利息收入130万元;(4)购进原材料共计3000万元,取得增值税专用发票注明进项税税额510万元;同时支付原材料运输费用共计230万元,取得运输发票;(5)销售费用1650万元,其中广告费1400万元;(6)管理费用1232万元,其中业务招待费120万元;探采技术研究费用280万元;(7)财务费用280万元,其中含向非金融企业借款1000万元所支付的年利息120万元;向金融企业贷款800万元,支付年利息46.40万元;(8)计入成本、费用中的实发合理工资820万元;发生的工会经费16.4万元(取得工会专用收据)、职工福利费98万元、职工教育经费25万元;(9)营业外支出500万元,其中含通过红十字会向灾区捐款300万元;因消防设施不合格,被处罚50万元。(其他相关资料:①上述销售费用、管理费用和财务费用不涉及转让费用;②取得的相关票据均通过主管税务机关认证;③煤矿资源税5元/吨;④上年广告费用超支380万元;⑤技术所有权的摊销年限,税法和会计一致,技术转让所得已经按规定办理减免手续)

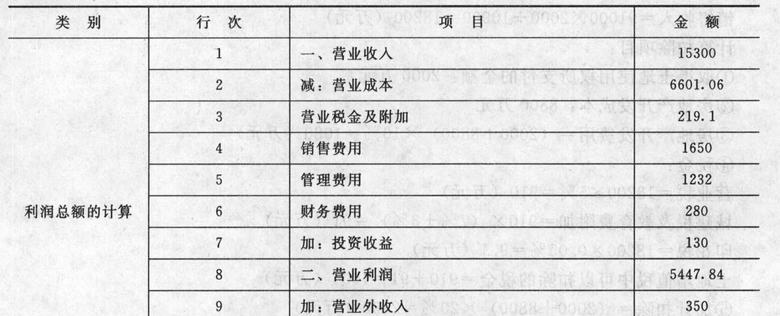

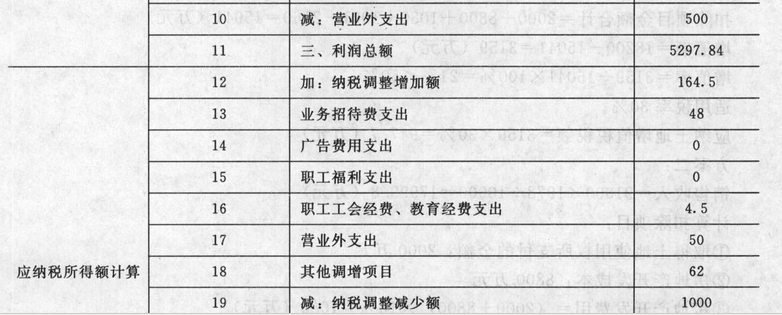

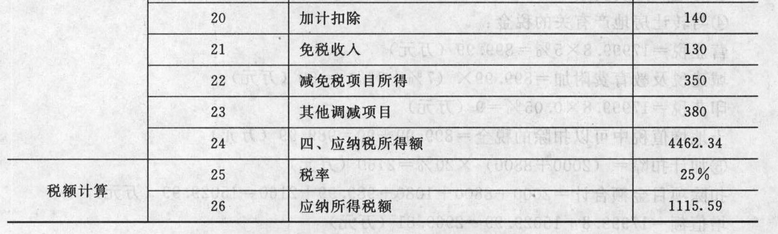

题目:填列《企业所得税计算表》中带*号项目的金额(单位:万元)。

扫码下载亿题库

精准题库快速提分

参考答案

参考答案

第一行:营业收入=15000+300=15300(万元)第二行:营业成本=6580+18+18×17%=6601.06(万元)第三行:企业应缴纳的资源税:资源税=13000×5/10000=6.50(万元)企业应缴纳的增值税:增值税=15000×17%-510-230×7%+18×17%=2026.96(万元)企业应缴纳的营业税:转让开采技术所有权,按规定免征营业税;开采技术培训,不属于免征营业税范畴。营业税=300×3%=9(万元)企业应缴纳的城市维护建设税和教育费附加:城建税和教育费附加合计=(2026.96+9)×(7%+3%)=203.60(万元)综上,第三行:营业税金及附加=6.50+9+203.60=219.1(万元)第七行:国债利息收入计入投资收益。投资收益=130(万元)第八行:营业利润=15300+130-6601.06-219.10-1650-1232-280=5447.84(万元)第九行:营业外收入=650-300=350(万元)第十行:营业外支出=500(万元)第十一行:利润总额=5447.84+350-500=5297.84(万元)第十三行:调增48万元业务招待费限额=(15000+300)×5‰=76.5(万元)>120×60%=72(万元)所以,税前扣除业务招待费为72万元。依据:企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。第十三行应调整的应纳税所得额=120-72=48(万元)第十四行:0广告宣传费扣除限额=(15000+300)×15%=2295(万元)本期实际发生广告费用1400万元,可以据实扣除,所以,第十四行调整额为0;依据:除国务院财政、税务主管部门另有规定外,广告费和业务宣传费支出不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。第十五行:0福利费用税前扣除限额=820×14%=114.8(万元)大于实际发生98万元,所以,福利费用据实扣除;第十六行:工会经费税前扣除限额=820×2%=16.4(万元)和实际发生16.4万元一致,所以,工会经费不调整;教育经费税前扣除限额=820×2.5%=20.50(万元)小于实际发生25万元,所以,教育费调整增加25-20.5=4.5(万元);第十六行:0+4.5=4.5(万元)三项经费税前扣除规定:职工福利费扣除标准是不超过工资薪金总额的14%部分,准予扣除;职工工会经费扣除标准是,不超过工资薪金总额2%部分,准予扣除。对于职工教育经费,扣除标准有所提高,新标准是不超过工资薪金总额2.5%的部分,准予扣除;而且对超标准部分,准予在以后纳税年度结转扣除。第十七行:调增50万元捐赠限额=5297.84×12%=635.74(万元)向灾区捐款300万元,小于限额,所以,据实扣除,不做调整;行政罚款要全额调整。依据:企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予扣除,超过的不得税前扣除;行政罚款不得税前扣除。第十八行:财务费用应调整的应纳税所得额金融机构年利率=46.40÷800×100%=5.8%非金融机构借款税前扣除利息=1000×5.8%=58(万元)第十八行:其他调增项目(财务费用应调整的应纳税所得额)=120-58=62(万元)综上,第十二行:48+4.5+50+62=164.5(万元)第二十行:当期产品研发费用发生280万元,按规定加计50%扣除。加计扣除=280×50%=140(万元)第二十二行:转让开采技术所有权所得=650-300=350(万元)<500万元,免征企业所得税。减免税项目:350万元依据:居民企业转让技术所有权不超过500万元的部分免征企业所得税;超过500万元的部分减半征收企业所得税。第二十三行,广告费用本年指标有结余,结余2295-1400=895(万元)可以抵减上年结余广告费用380万,即影响纳税调减380万元。综上,第十九行:140+130+350+380=1000(万元)第二十四行:年度企业所得税的应纳税所得额=5297.84+164.5-1000=4462.34(万元)第二十六行:企业应缴纳的企业所得税应纳所得税=4462.34×25%=1115.59(万元)

您可能感兴趣的试题

您可能感兴趣的试题- 1 【单选题】在计算企业所得税应纳税所得额时,下列项目中不准予从收入总额中扣除的是()。

- A 、逾期归还银行贷款,银行按规定加收的罚息

- B 、聘请中介机构费

- C 、未经核定的准备金支出

- D 、转让资产时该项资产的净值

- 2 【多选题】在计算企业所得税应纳税所得额时,下列固定资产不得计算折旧扣除的有( )。

- A 、单独估价作为固定资产入账的土地

- B 、未投入使用的机器设备

- C 、以经营租赁方式租出的固定资产

- D 、已足额提取折旧仍继续使用的固定资产

- 3 【多选题】在计算企业所得税应纳税所得额时,下列固定资产不得计算折旧扣除的有( )。

- A 、企业购置的尚未投入使用的机器设备

- B 、以融资租赁方式租入的固定资产

- C 、已足额提取折旧仍继续使用的固定资产

- D 、以经营租赁方式租人的固定资产

- 4 【多选题】在计算企业所得税应纳税所得额时,下列支出允许税前扣除的有( )。

- A 、缴纳的土地增值税

- B 、违反交通法规的罚款

- C 、支付购销合同的违约金

- D 、企业所得税款

- 5 【综合题(主观)】填列《企业所得税计算表》中带*号项目的金额。

- 6 【多选题】企业在计算企业所得税应纳税所得额时,应计入应纳税所得额的收入有( )。

- A 、购买国库券到期兑现的利息

- B 、外单位欠款给付的利息

- C 、收取的逾期未收回包装物的押金

- D 、确实无法偿付的应付款

- 7 【多选题】在计算企业所得税应纳税所得额时,下列固定资产不得计算折旧扣除的有( )。

- A 、单独估价作为固定资产入账的土地

- B 、未投入使用的机器设备

- C 、以经营租赁方式租出的固定资产

- D 、已足额提取折旧仍继续使用的固定资产

- 8 【单选题】在计算企业所得税应纳税所得额时,下列项目准予扣除的是()。

- A 、经济合同的违约金支出

- B 、各项税收滞纳金支出

- C 、罚金支出

- D 、非广告性质的赞助支出

- 9 【多选题】企业在计算企业所得税应纳税所得额时,应计入应纳税所得额的收入有()。

- A 、购买国库券到期兑现的利息

- B 、外单位欠款给付的利息

- C 、收取的逾期未退回包装物的押金

- D 、确实无法偿付的应付款

- 10 【单选题】下列税金在计算企业应纳税所得额时,可以从收入总额中扣除的是( )。

- A 、土地增值税

- B 、增值税

- C 、企业所得税

- D 、企业为职工承担的个人所得税

- 某商场(增值税一般纳税人)与其供货企业达成协议,按销售量挂钩进行平销返利。2011年5月从供货方购进商品取得税控增值税专用发票,注明价款120万元、进项税额20.4万元并通过主管税务机关认证,当月按平价全部销售,月末供货方向该商场支付返利4.8万元。下列该项业务的处理符合有关规定的有()。

- 按照《个人所得税法》的规定,不扣减在华天数的临时离境包括( )。

- 在下列事项中,可能会对E会计师事务所的独立性产生不利影响的情形有()。

- 根据《物权法》的规定,下列对用益物权的表述中,正确的有( )。

- 在确定特别风险时,注册会计师的下列做法正确的有( )。

- 以下考核指标中,不能用于内部业绩评价的指标是()。

- 下列有关安全生产费用会计处理的表述中不正确的是( )。

- 下列情形应缴纳环境保护税的是( )。

亿题库—让考试变得更简单

已有600万用户下载

WR7b7

WR7b7