- 简答题某公司为增值税一般纳税人,为改善办公条件,报经有关部门批准于2020年2月10日开始,将原四层的办公楼推倒重建,新办公楼于2020年10月18日建成并投入使用,楼内配有中央空调和电梯。经审核企业账面记录,原办公楼的账面原值为500万元,已计提折旧16年,累计折旧为400万元。新建办公楼及附属设施的购建成本为5000万元,办公楼装修费用为1000万元;中央空调购置成本为200万元,电梯购置成本为300万元,均取得增值税专用发票,上述金额均为不含增值税金额。根据该公司财务制度规定,中央空调和电梯单独作固定资产核算。假定该公司所在地规定房产税的计税余值是按房产原值一次减除20%的损耗价值以后的余额,该公司已在房产推倒重建前向主管税务机关报送相关的证明资料(计算房产原值时不考虑土地价格)。根据上述资料,回答下列问题:(1)说明该办公楼2020年度房产税应税和免税的起止时间。(2)分别说明办公楼重建前后的房产税计税依据,并计算该办公楼2020年度应纳房产税。(3)说明办公楼重建后企业所得税的最低折旧年限。(4)说明该公司购入的中央空调和电梯的进项税额能否抵扣?若能,如何抵扣?

扫码下载亿题库

精准题库快速提分

参考答案

参考答案(1)该办公楼2020年房产税应税的时间为1、2月,以及11、12月。免税期间为3~10月。

(2)重置前房产税计税依据:500×(1-20%)=400(万元)

重置后房产税计税依据:[5000+(500-400)+1000+200+300]×(1-20%)=5280(万元)

2020年应纳房产税=400×1.2%×2/12+5280×1.2%×2/12=11.36(万元)

(3)推倒重置的房屋按照税法规定的折旧年限计提折旧,所以最低折旧年限为20年。

(4)公司购入中央空调和电梯的进项税可以抵扣。自2019年4月1日起,停止执行纳税人取得不动产或者不动产在建工程的进项税额分两年抵扣的规定。所以本题进项税额可以一次性全额抵扣。

您可能感兴趣的试题

您可能感兴趣的试题- 1 【单选题】甲公司系增值税一般纳税人,适用增值税税率17%。2009年2月1日甲公司向乙公司销售商品一批,不含税售价为100000元,甲公司同意给予10%的商业折扣。同时为尽早收回应收账款,合同约定,甲公司给予乙公司的现金折扣条件为:2/10、1/20、n/30。假定甲公司于2009年2月6日收到该笔账款,则实际收到的金额应为()元。

- A 、103194

- B 、103500

- C 、104860

- D 、105300

- 2 【单选题】甲公司为增值税一般纳税人,适用增值税税率17%。甲公司应收乙公司销货款79560元(已计提坏账准备8000元),因乙公司发生财务困难,不能如期偿还,经双方协商,乙公司以一批原材料抵债,并开出增值税专用发票,甲公司支付材料运费100元。该批原材料账面价值55000元,已计提减值准备5000元,公允价值(计税基础)60000元。则甲公司对该债务重组应确认债务重组损失()元。

- A 、1260

- B 、1360

- C 、9360

- D 、11560

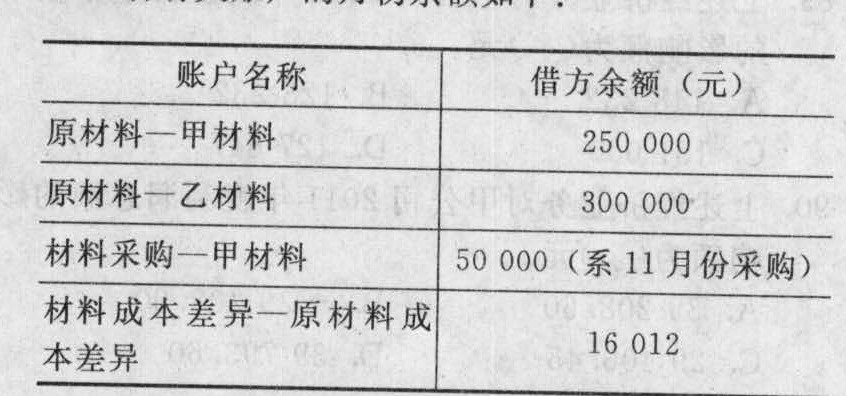

- 3 【不定项】某公司为增值税一般纳税人,增值税税率为17%。原材料按计划成本核算。该公司原材料包括甲、乙两种,并将甲、乙两种原材料作为一类材料计算材料成本差异率,甲材料的计划单价为80元/千克,乙材料的计划单价为60元/千克。该公司20×9年12月份有关账户的月初余额如下:

12月份,该公司有关材料收入与发出的业务如下:(1)3日,收到上月采购的600千克甲材料,材料已验收入库。(2)5日,从外地×单位采购甲材料一批共计5000千克,增值税专用发票上注明的材料价款为410000元,增值税为69700元;×单位代垫的运杂费12000元,其中代垫的铁路运费为10000元。款项及运杂费已通过银行存款支付,材料尚未收到。运费可以按7%抵扣增值税。(3)7日,从本市Y单位采购乙材料一批计1500千克,增值税专用发票上注明的材料价款为82500元,增值税为14025元。材料已验收入库,款项未付。(4)15日,本月5日从外地×单位采购的甲材料运到。验收时实际数量为4780千克,经查明,短缺的200千克系由于供货单位少发货,要求供货方退还多付款项,另20千克系运输途中合理损耗。购入该批材料的运杂费全部由实收材料负担。(5)28日,从外地购入乙材料500千克,材料已验收入库,但发票账单尚未收到,货款未付。月末,该批材料的发票账单仍未收到。(6)12月份用甲、乙两种材料生产的丙产品资料如下:①丙产品的生产需要经过三道工序,工时定额为150小时,其中第一、第二和第三道工序的工时定额依次为30小时、90小时和30小时,甲、乙材料在产品生产开工时一次投入。②12月初,丙在产品成本为267850元,其中甲材料214830元,乙材料20500元,直接人工和制造费用32520元。③12月共发生直接人工和制造费用为517080元,领用甲材料1500千克,领用乙材料660千克。④12月共完工丙产品1950件。⑤12月31日,丙产品的在产品为780件,其中在第一、第二和第三道工序的依次为150件、330件和300件。(假设每道工序的完工程度为50%)(7)其他资料:①在建工程领用乙材料500千克。②对外销售甲材料500千克,每千克不含税销售单价为100元,开出增值税专用发票,款项已全部收到并存入银行。(8)2×10年1月1日,该公司与长歌上市公司签订债务重组协议,以库存甲材料偿还所欠长歌公司的债务,债务账面价值为328000元,并开具增值税专用发票一张,注明材料价款272000元,增值税46240元,不考虑其他相关税费。该公司20×9年12月3日收到上月采购的甲材料并将其入库后,应编制的会计分录有()。

12月份,该公司有关材料收入与发出的业务如下:(1)3日,收到上月采购的600千克甲材料,材料已验收入库。(2)5日,从外地×单位采购甲材料一批共计5000千克,增值税专用发票上注明的材料价款为410000元,增值税为69700元;×单位代垫的运杂费12000元,其中代垫的铁路运费为10000元。款项及运杂费已通过银行存款支付,材料尚未收到。运费可以按7%抵扣增值税。(3)7日,从本市Y单位采购乙材料一批计1500千克,增值税专用发票上注明的材料价款为82500元,增值税为14025元。材料已验收入库,款项未付。(4)15日,本月5日从外地×单位采购的甲材料运到。验收时实际数量为4780千克,经查明,短缺的200千克系由于供货单位少发货,要求供货方退还多付款项,另20千克系运输途中合理损耗。购入该批材料的运杂费全部由实收材料负担。(5)28日,从外地购入乙材料500千克,材料已验收入库,但发票账单尚未收到,货款未付。月末,该批材料的发票账单仍未收到。(6)12月份用甲、乙两种材料生产的丙产品资料如下:①丙产品的生产需要经过三道工序,工时定额为150小时,其中第一、第二和第三道工序的工时定额依次为30小时、90小时和30小时,甲、乙材料在产品生产开工时一次投入。②12月初,丙在产品成本为267850元,其中甲材料214830元,乙材料20500元,直接人工和制造费用32520元。③12月共发生直接人工和制造费用为517080元,领用甲材料1500千克,领用乙材料660千克。④12月共完工丙产品1950件。⑤12月31日,丙产品的在产品为780件,其中在第一、第二和第三道工序的依次为150件、330件和300件。(假设每道工序的完工程度为50%)(7)其他资料:①在建工程领用乙材料500千克。②对外销售甲材料500千克,每千克不含税销售单价为100元,开出增值税专用发票,款项已全部收到并存入银行。(8)2×10年1月1日,该公司与长歌上市公司签订债务重组协议,以库存甲材料偿还所欠长歌公司的债务,债务账面价值为328000元,并开具增值税专用发票一张,注明材料价款272000元,增值税46240元,不考虑其他相关税费。该公司20×9年12月3日收到上月采购的甲材料并将其入库后,应编制的会计分录有()。 - A 、借:材料采购50000贷:应付账款50000

- B 、借:原材料48000贷:材料采购48000

- C 、借:原材料48000应交税费一应交增值税(进项税额)8500贷:材料采购50000材料成本差异6500

- D 、借:材料成本差异2000贷:材料采购2000

- 4 【单选题】甲公司为增值税一般纳税人。适用增值税税率17%。20×8年5月1日,甲公司与乙公司签订协议,约定于当日向乙公司销售一批商品,成本为90万元,增值税专用发票上注明销售价格为110万元,增值税为18.7万元。协议规定,甲公司应在20×8年,9月30日将所售商品购回,回购价为120万元,另需支付增值税20.4万元,假如不考虑其他相关税费。甲公司已于5月1日发出商品。则20×8年6月30日,甲公司因该项业务确认的“其他应付款”账户的账面余额为( )万元。

- A 、114

- B 、120

- C 、128.7

- D 、140.4

- 5 【单选题】甲公司为增值税一般纳税人,适用的增值税税率为17%,于20×9年3月1日对某生产用固定资产进行技术改造,该固定资产的账面原价为1500万元。已计提折旧500万元,未计提减值准备;该固定资产预计使用寿命为15年,预计净残值为零,按年限平均法计提折旧。为改造该固定资产实际发生支出704万元;拆除原固定资产上的部分部件的账面价值400万元。假定该技术改造工程于20×9年9月1日达到预定可使用状态并交付使用,改造后该固定资产预计可收回金额1200万元,预计尚可使用10年,预计净残值率为5%,按双倍余额递减法计提折旧。甲公司20×9年度对该生产用固定资产应计提的折旧额为()万元。

- A 、60.0

- B 、65.2

- C 、85.0

- D 、90.2

- 6 【多选题】某市甲公司(增值税一般纳税人)承包一项建筑工程项目,工程总承包额5000万元,其中由甲公司提供并按市场价确定的金属结构件1170万元(购进金属结构件时取得增值税专用发票,支付价款1000万元、增值税170万元);发包方提供建筑材料830万元。甲公司将其中300万元的安装工程分包给某县铝材生产公司(具备建筑行政部门批准的建筑安装资质,增值税一般纳税人),合同规定,使用该铝材公司生产的铝合金材料,价税合计200万元,安装费100万元。对上述业务正确的税务处理有()。

- A 、甲公司应纳增值税45万元

- B 、甲公司应纳营业税147万元

- C 、甲公司应代扣代缴税金3.24万元

- D 、铝材生产公司应纳增值税29.06万元

- E 、铝材生产公司应自行申报缴纳城市维护建设税及教育费附加2.32万元

- 7 【单选题】甲公司为增值税一般纳税人,适用的增值税税率为16%。2×19年1月甲公司董事会决定将本公司外购的10套商品房低价出售给公司管理人员。所出售的商品房实际买价为每套30万元,公司向员工的出售价格为每套20万元,但要求相关员工购得房屋后需为公司服务10年。不考虑其他相关税费,甲公司在2×19年因该项业务应计入管理费用的金额为()万元。

- A 、10

- B 、40

- C 、100

- D 、200

- 8 【单选题】甲公司为增值税一般纳税人,增值税税率为17%。为提高A生产线的生产能力,于2013年3月31日进行改良,11月份完工,改良期间领用外购原材料价款为25万元(不含税),发生其他相关支出共计12万元。估计能使A生产线延长使用寿命3年。根据2013年3月月末的账面记录,该生产线的原账面原价为100万元,已提的折旧为40万元,已提减值准备10万元。若被替换部分的账面原值为20万元,则该企业2013年11月份改良后该生产线的价值为( )万元。

- A 、67

- B 、77

- C 、69

- D 、75

- 9 【单选题】甲公司为增值税一般纳税人,适用的增值税税率为17%。甲公司与乙公司就其所欠乙公司购货款450万元进行债务重组。根据协议,甲公司以其产品抵偿债务;甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的账面余额为300万元,已计提的存货跌价准备为30万元,公允价值(计税价格)为350万元。甲公司对该债务重组应确认的债务重组利得为( )万元。

- A 、40.5

- B 、100.0

- C 、120.5

- D 、180.0

- 10 【单选题】甲公司为增值税一般纳税人,适用的增值税税率为17%,于2012年3月1日对某生产用固定资产进行技术改造,该固定资产的账面原价为3000万元,已计提折旧1000万元,未计提减值准备;该固定资产预计使用寿命为15年,预计净残值为零,按年限平均法计提折旧。为改造该固定资产实际发生支出1408万元;拆除原固定资产上的部分部件的账面价值800万元。假定该技术改造工程于2012年9月15日达到预定可使用状态并交付使用,改造后该固定资产预计可收回金额2400万元,预计尚可使用10年,预计净残值率为5%,按双倍余额递减法计提折旧。甲公司2012年度改良后对该生产用固定资产应计提的折旧额为( )万元。

- A 、120.0

- B 、130.4

- C 、170.0

- D 、180.4

热门试题换一换

- 下列业务应当征收增值税的有()。

- 2015年10月该日化厂国内销售环节应缴纳消费税( )万元。

- 征收土地增值税时应扣除的取得土地使用权支付的金额为( )万元。

- 下列合同中,应当征收印花税的是( )。

- 下列各项个人所得中,属于稿酬所得征税范围的有( )。

- 按现行个人所得税政策规定,下列表述正确的有( )。

- 在一份保险合同履行的过程中,当事人对合同所规定的“意外伤害”条款的含义产生了不同理解,投保人认为其所受伤害应属于赔付范围,保险公司则认为不属于赔付范围,双方争执不下,诉至法院,法院认为双方的观点都有合理性。根据合同法律制度的规定,下列说法正确的是( )。

- 根据个人所得税相关规定,在中国境内无住所但居住满5年的个人,对其第6年来源于境内外的所得,下列税务处理中,正确的是( )。

- 王某拥有两处房产,一处原值90万元的房产供自己及家人居住,另一处原值40万元的房产于2015年6月30日出租给他人居住,按市场价每月取得租金收入2400元。王某当年应缴纳房产税( )元。

- 下列车船中,应计算缴纳车船税的是( )。

- 下列有关城镇土地使用税的表述中,正确的是( )。

亿题库—让考试变得更简单

已有600万用户下载

qk25l

qk25l