- 客观案例题

题干:甲公司为上市公司,2019年有关资料如下:(1)甲公司2019年初的递延所得税资产借方余额为475万元,递延所得税负债贷方余额为25万元,具体构成项目如下:(2)甲公司2019年度实现的利润总额为4025万元。2019年度相关交易或事项资料如下:①年末转回应收账款坏账准备50万元。根据税法规定,转回的坏账损失不计入应纳税所得额。②年末根据交易性金融资产公允价值变动确认公允价值变动收益50万元。根据税法规定,交易性金融资产公允价值变动收益不计入应纳税所得额。③年末根据其他债权投资公允价值变动增加其他综合收益100万元。根据税法规定,其他债权投资公允价值变动金额不计入应纳税所得额。④当年实际支付产品保修费用125万元,冲减前期确认的相关预计负债;当年又确认产品保修费用25万元,增加相关预计负债。根据税法规定,实际支付的产品保修费用允许税前扣除。但预计的产品保修费用不允许税前扣除。⑤当年发生研究开发支出250万元,全部费用化计入当期损益。根据税法规定,计算应纳税所得额时,当年实际发生的费用化研究开发支出可以按75%加计扣除。(3)2019年末资产负债表相关项目金额及其计税基础如下:(4)甲公司适用的所得税税率为25%,预计未来期间适用的所得税税率不会发生变化,未来的期间能够产生足够的应纳税所得额用以抵扣可抵扣暂时性差异;不考虑其他因素,根据上述资料,回答下列问题。

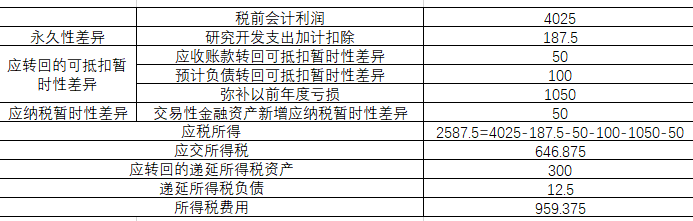

题目:甲公司2019年所得税费用为()万元。 - A 、959.375

- B 、925.00

- C 、693.75

- D 、656.25

扫码下载亿题库

精准题库快速提分

参考答案

参考答案【正确答案:A】

会计分录如下:

借:所得税费用 959.375

贷:应交税费-应交所得税 646.875

递延所得税资产 300

递延所得税负债 12.5

借:其他综合收益 25

贷:递延所得税资产 25

递延所得税资产的期末余额-期初余额475-本期转回的金额(300+25)=150(万元)

您可能感兴趣的试题

您可能感兴趣的试题- 1 【客观案例题】甲公司2019年应交所得税为()万元。

- A 、646.875

- B 、925

- C 、693.75

- D 、656.25

- 2 【客观案例题】甲公司2019年递延所得税损失为()万元。

- A 、300.0

- B 、12.5

- C 、312.5

- D 、975.0

- 3 【客观案例题】甲公司2019年所得税费用为()万元。

- A 、959.375

- B 、925.00

- C 、693.75

- D 、656.25

- 4 【客观案例题】甲公司2019年应交所得税为()万元。

- A 、646.875

- B 、925

- C 、693.75

- D 、656.25

- 5 【客观案例题】甲公司2019年递延所得税损失为()万元。

- A 、300.0

- B 、12.5

- C 、312.5

- D 、975.0

- 6 【客观案例题】2019年,甲公司应缴纳企业所得税是()万元。

- 7 【客观案例题】甲公司2019年应交所得税为()万元。

- A 、646.875

- B 、925

- C 、693.75

- D 、656.25

- 8 【客观案例题】甲公司2019年递延所得税损失为()万元。

- 9 【客观案例题】甲公司2019年所得税费用为()万元。

- 10 【客观案例题】该公司2019年应缴纳企业所得税( )万元。

- A 、1184.5

- B 、1284.5

- C 、1507.7

- D 、1707.7

热门试题换一换

- 根据消费税法的规定,实行从价定率方法计算应纳消费税的销售额为纳税人销售应税消费品向购买方收取的全部价款和价外费用,下列()款项应并入销售额计算征收消费税。

- 关于建筑安装业应纳营业税代理审查的说法,正确的()

- 张一与他人合伙开店()。

- 从企业流动资产的周转看,流动资产具有如下特点,即()。

- 对于符合土地增值税清算条件的纳税人,应当在满足条件之日起()日内到主管税务机关办理清算手续。

- 某企业为增值税一般纳税人,2013年应交各种税金为:增值税350万元,消费税150万元,城市维护建设税35万元,房产税10万元,车船税5万元,所得税250万元。上述各项税金应计入管理费用的金额为()万元。

- 下列关于涉税服务业务报告基本程序的说法中,错误的是( )。

- 王某以家庭共有财产出资设立个人独资企业,后因经营不善被解散,该企业对外负债50万元,拥有财产20万元,则对剩余30万元债务的处理符合法律规定的是( )。

- 下列各项中属于契税的纳税人的有( )。

- 根据公司法律制度的规定,公司不得收购本公司的股份,但是下列情形除外( )。

亿题库—让考试变得更简单

已有600万用户下载

XQPPQ

XQPPQ