下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

04:38

04:38增值税的法定免税项目有哪些?:增值税的法定免税项目有7项,指农业生产者销售的自产农产品免征增值税。对科学研究机构、技术开发机构、学校等单位进口国内不能生产或者性能不能满足需要的科学研究、科技开发的仪器设备和教学用品,免征进口关税和进口环节增值税、消费税;免征进口环节增值税。【链接】个人销售不动产不是一律免税。1.对承担粮食收储任务的国有粮食购销企业销售的粮食免征增值税,其他粮食企业经营粮食一律征收增值税。

05:39

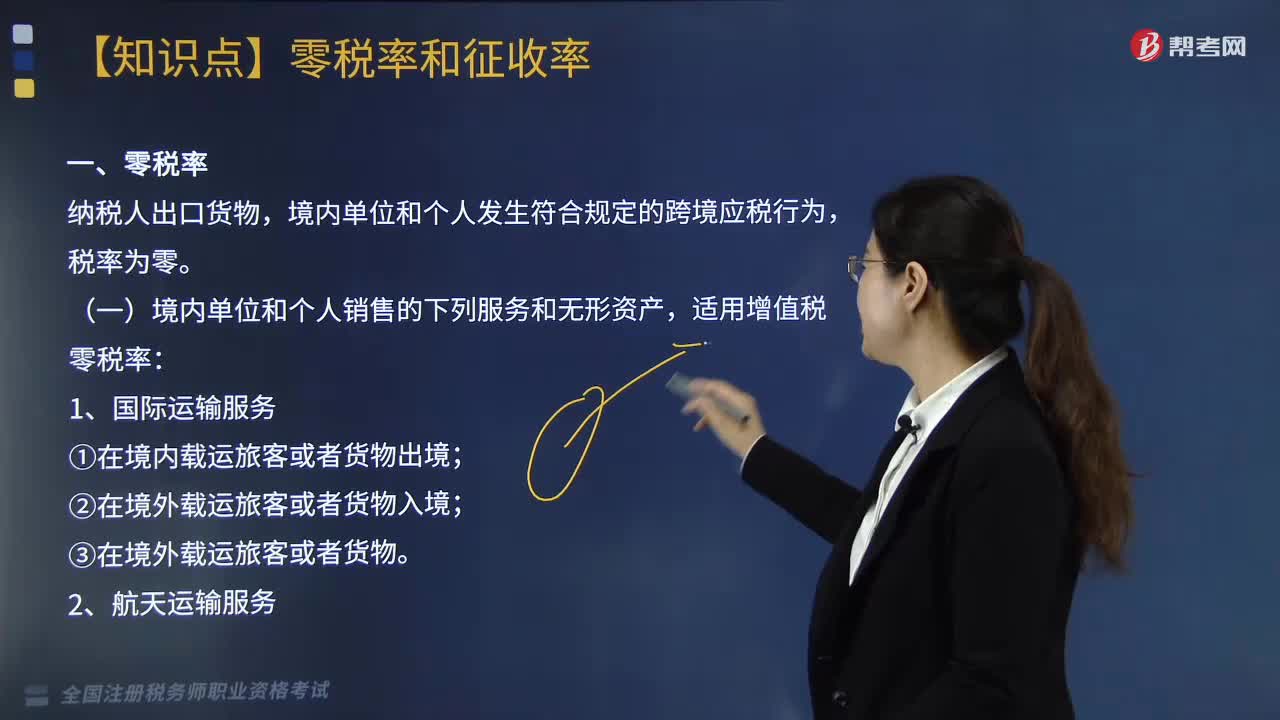

05:39适用零税率政策的服务有哪些?:境内单位和个人发生符合规定的跨境应税行为,3.向境外单位提供的完全在境外消费的下列服务。5.境内单位和个人提供程租、期租、湿租服务时。如果租赁的交通工具用于国际运输服务和港澳台运输服务,6.境内单位和个人以无运输工具承运方式提供的国际运输服务。由境内实际承运人适用增值税零税率,无运输工具承运业务的经营者适用免税政策,7.境内单位和个人发生的与港澳台有关的应税行为。

03:52

03:52不征收增值税的项目有哪些?:不征收增值税的项目有哪些?1.纳税人资产重组有关增值税问题,将全部或部分实物资产以及与其相关的债权、债务和劳动力一并转让给其他单位和个人,转让的货物不征收增值税,2.纳税人取得中央财政补贴有关增值税问题。(1)纳税人取得的中央财政补贴,不属于增值税应税收入。(2)燃油电厂从政府财政专户取得的发电补贴不属于增值税规定的价外费用,3.试点纳税人根据国家指令无偿提供的铁路运输服务、航空运输服务。

04:36

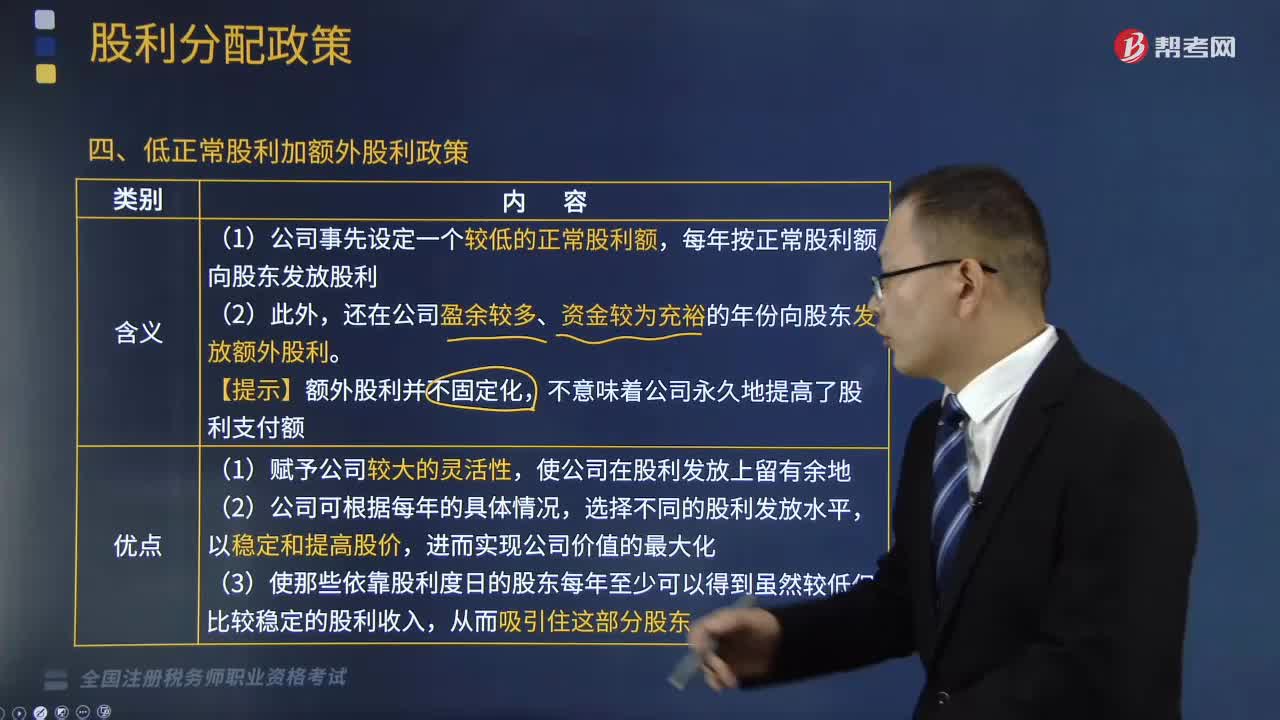

04:36来看看什么是低正常股利加额外股利政策?:来看看什么是低正常股利加额外股利政策?股利分配政策是指公司确定股利以及与之有关的事项所采取的方针和策略,本文重点介绍低正常股利加额外股利政策。低正常股利加额外股利政策是一种不错的选择。B.剩余股利政策有利于投资者安排收入和支出,C.低正常股利加额外股利政策赋予公司较大的灵活性。D.剩余股利政策有助于降低再投资的资金成本。E.固定股利支付率政策比较适用于那些处于稳定发展且财务状况也比较稳定的公司:

03:34

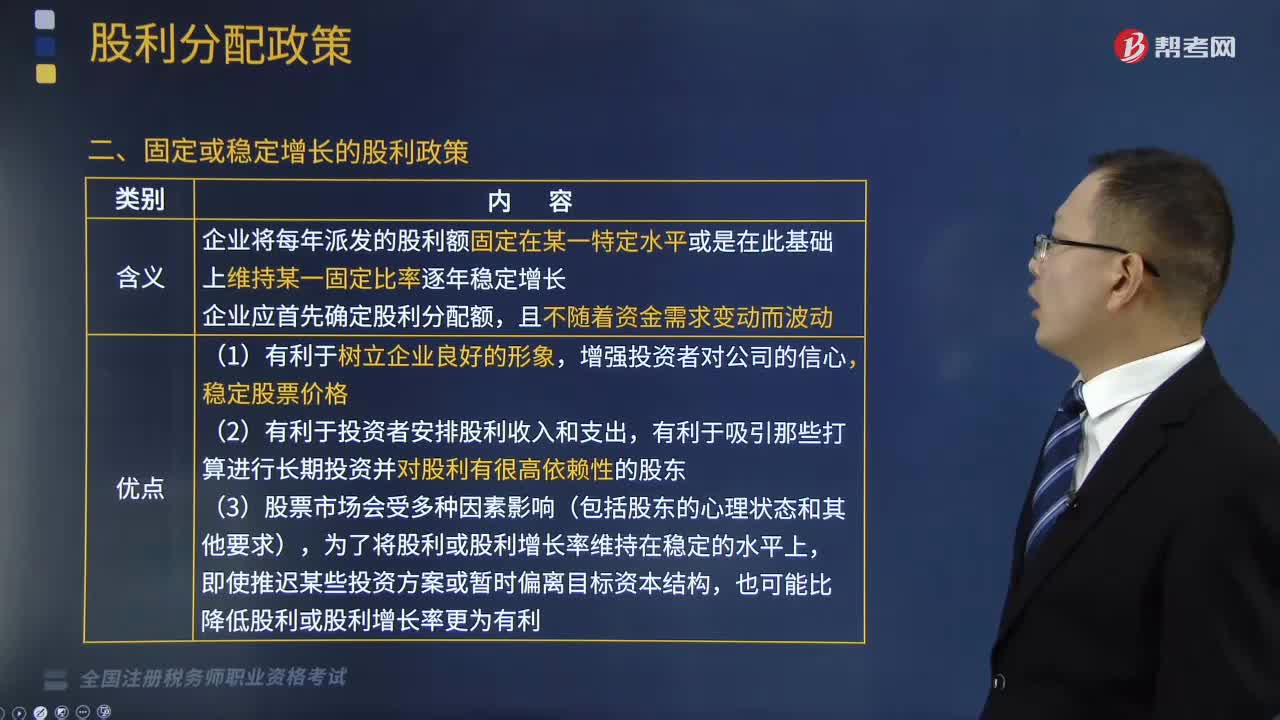

03:34固定或稳定增长的股利政策是什么?:股利分配政策是指公司确定股利以及与之有关的事项所采取的方针和策略,本文重点介绍固定或稳定增长的股利政策。(1)企业将每年派发的股利额固定在某一特定水平或是在此基础上维持某一固定比率逐年稳定增长,(2)企业应首先确定股利分配额。(2)有利于投资者安排股利收入和支出,有利于吸引那些打算进行长期投资并对股利有很高依赖性的股东,为了将股利或股利增长率维持在稳定的水平上。

03:22

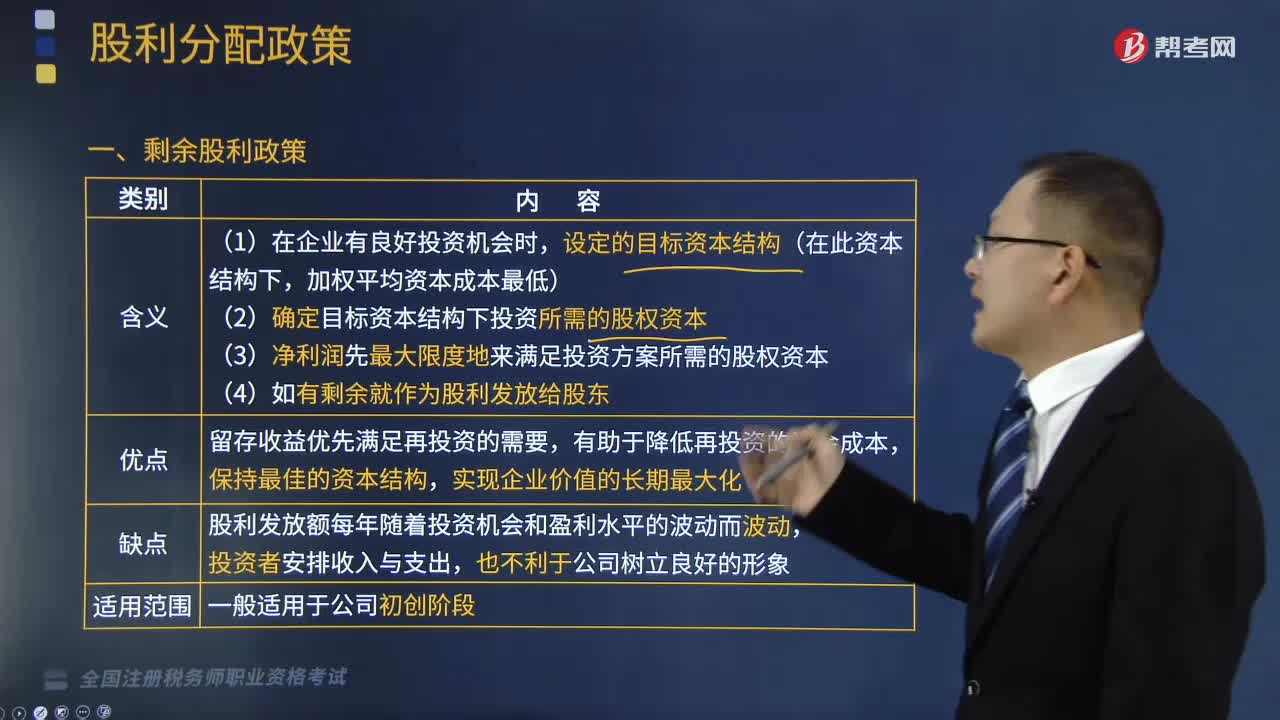

03:22来看看什么是剩余股利政策?:股利分配政策是指公司确定股利以及与之有关的事项所采取的方针和策略,确定出一个恰当的股利支付比例、支付形式和支付时间。本文重点介绍剩余股利政策。(2)确定目标资本结构下投资所需的股权资本;(3)净利润先最大限度地来满足投资方案所需的股权资本。留存收益优先满足再投资的需要,有助于降低再投资的资金成本。股利发放额每年随着投资机会和盈利水平的波动而波动。公司的目标资本结构为权益资本占60%。

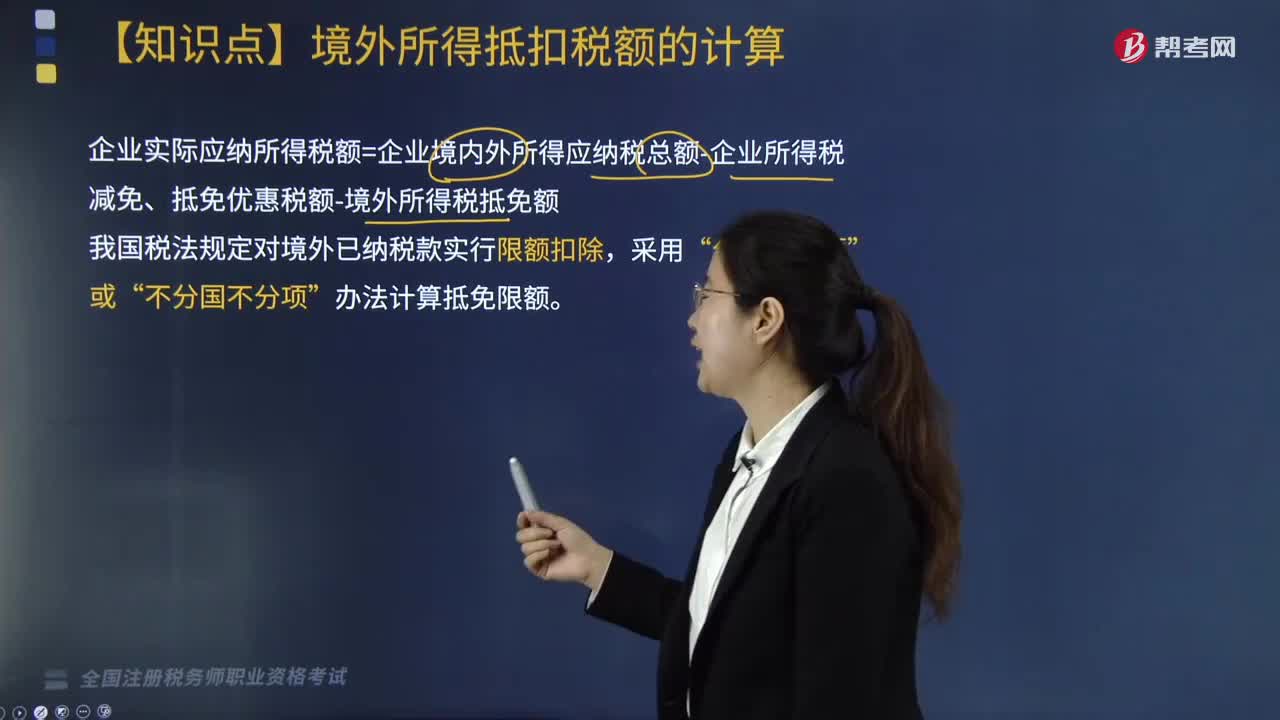

07:49

07:49境外所得抵扣税额如何计算?:境外所得抵扣税额如何计算?企业实际应纳所得税额=企业境内外所得应纳税总额-企业所得税减免、抵免优惠税额-境外所得税抵免额:中国境内、境外所得依照规定计算的应纳税总额×来源于某国(地区)的应纳税所得额÷中国境内、境外应纳税所得额总额。抵免限额=来源于某国(地区)的应纳税所得额×中国企业所得税税率,抵免限额=境外应纳税所得额×中国企业所得税税率。

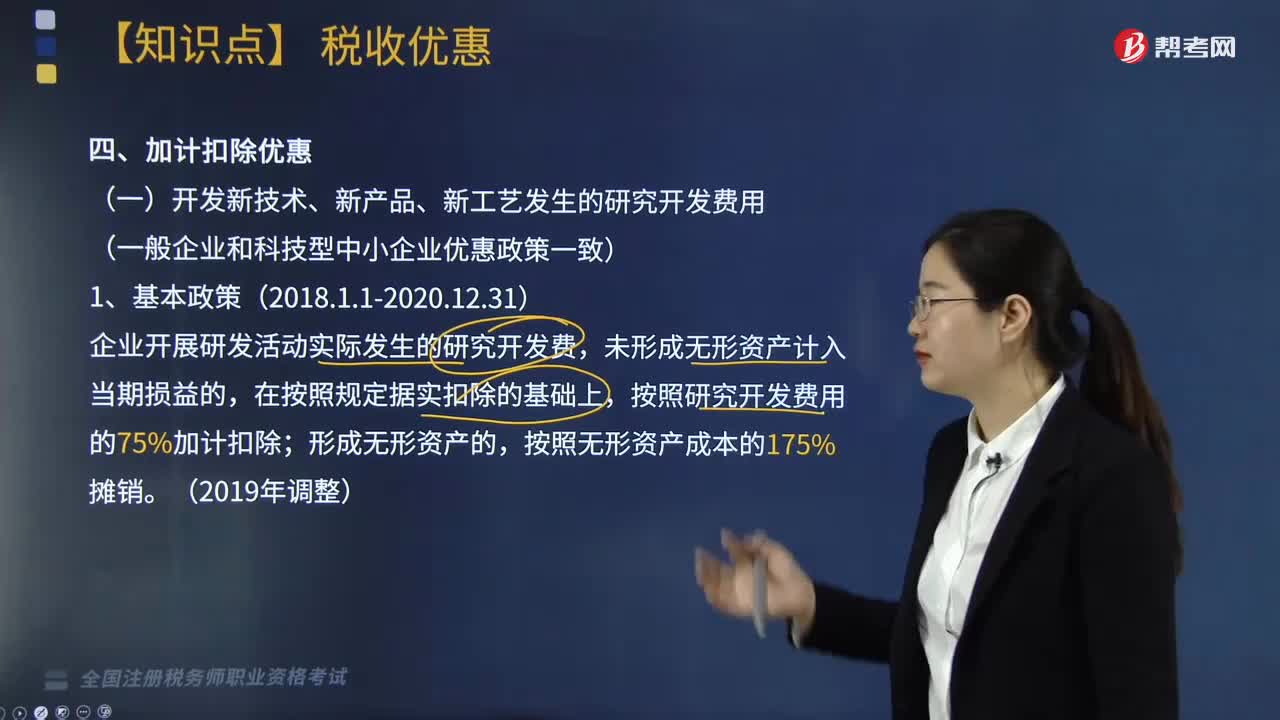

03:21

03:21加计扣除优惠包括哪些?:加计扣除是指按照税法规定,作为计算应纳税所得额时的扣除数额的一种税收优惠措施,在按照规定据实扣除的基础上。按照研究开发费用的75%加计扣除,按照费用实际发生额的80%计入委托方的委托境外研发费用,委托境外研发费用不超过境内符合条件的研发费用三分之二的部分,可以按规定在企业所得税前加计扣除;(二)企业安置残疾人员所支付的工资。在按照支付给残疾职工工资据实扣除的基础上

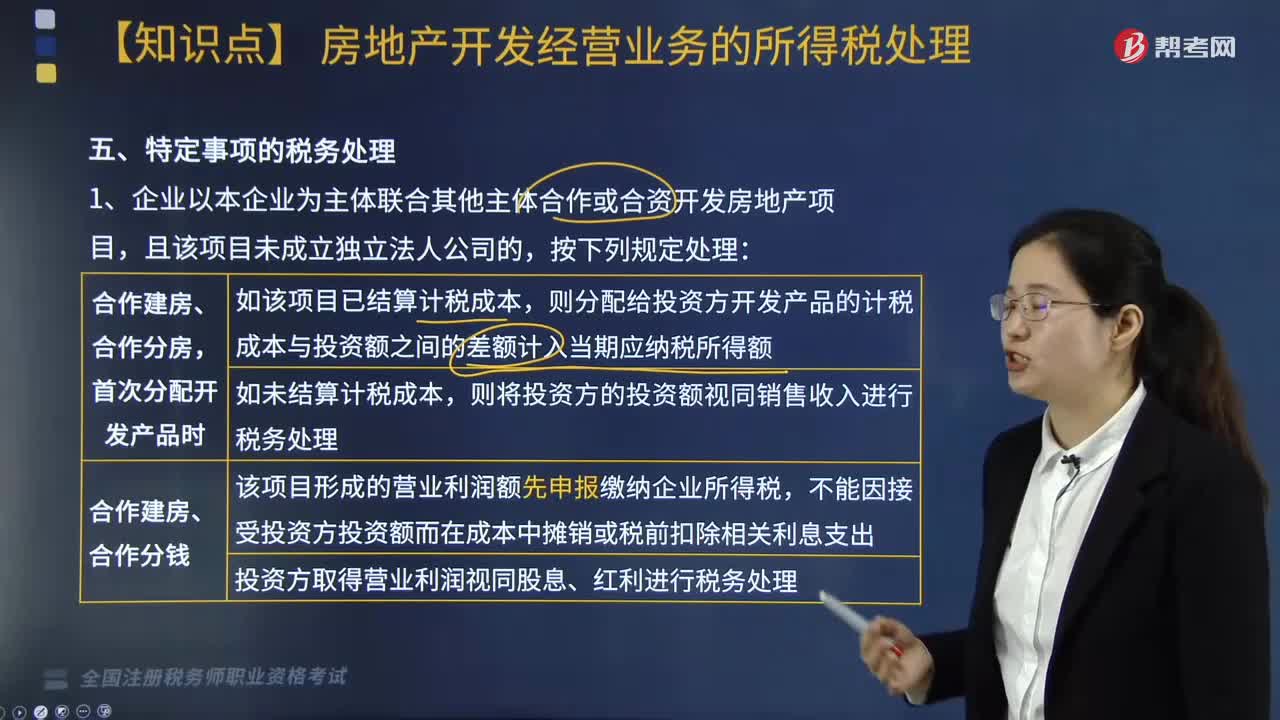

05:04

05:04特定事项的税务处理按照什么方法进行?:将其分解为转让土地使用权和购入开发产品两项业务进行所得税处理。当年企业所得税汇算清缴出现亏损且有其他后续开发项目的。该亏损应按照税法规定向以后年度结转,(2)企业按规定对开发项目进行土地增值税清算后,计算出该项目由于土地增值税原因导致的项目开发各年度多缴企业所得税税款:(1)该项目缴纳的土地增值税总额,但不包括企业销售的增值额未超过扣除项目金额20%的普通标准住宅的销售收入;

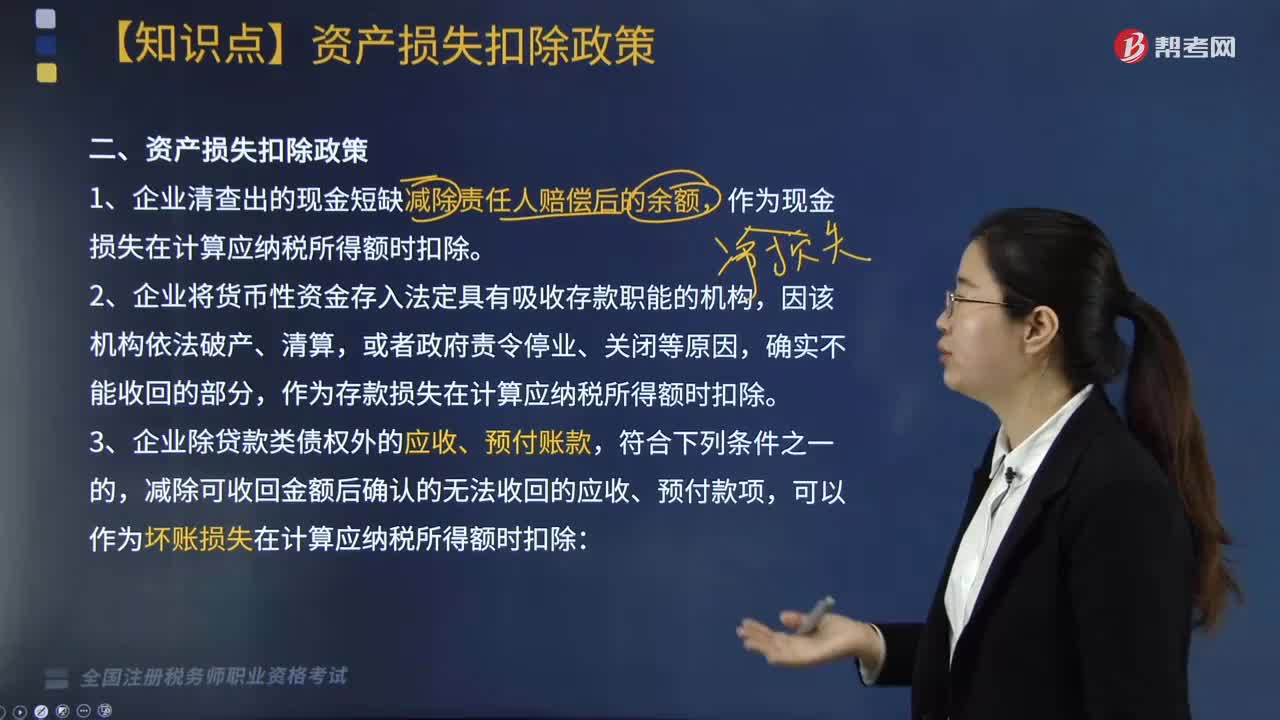

10:37

10:37企业资产损失税前扣除的政策有哪些?:(三)企业除贷款类债权外的应收、预付账款,减除可收回金额后确认的无法收回的应收、预付款项,对借款人财产进行清偿和对担保人进行追偿后,经追偿后确实无法收回的债权。7. 由于上述(1)至(6)项原因借款人不能偿还到期债务,经追偿后仍无法收回的债权。金融企业经追偿后仍无法收回的垫款。金融企业经追偿后仍无法收回的透支款项。

03:10

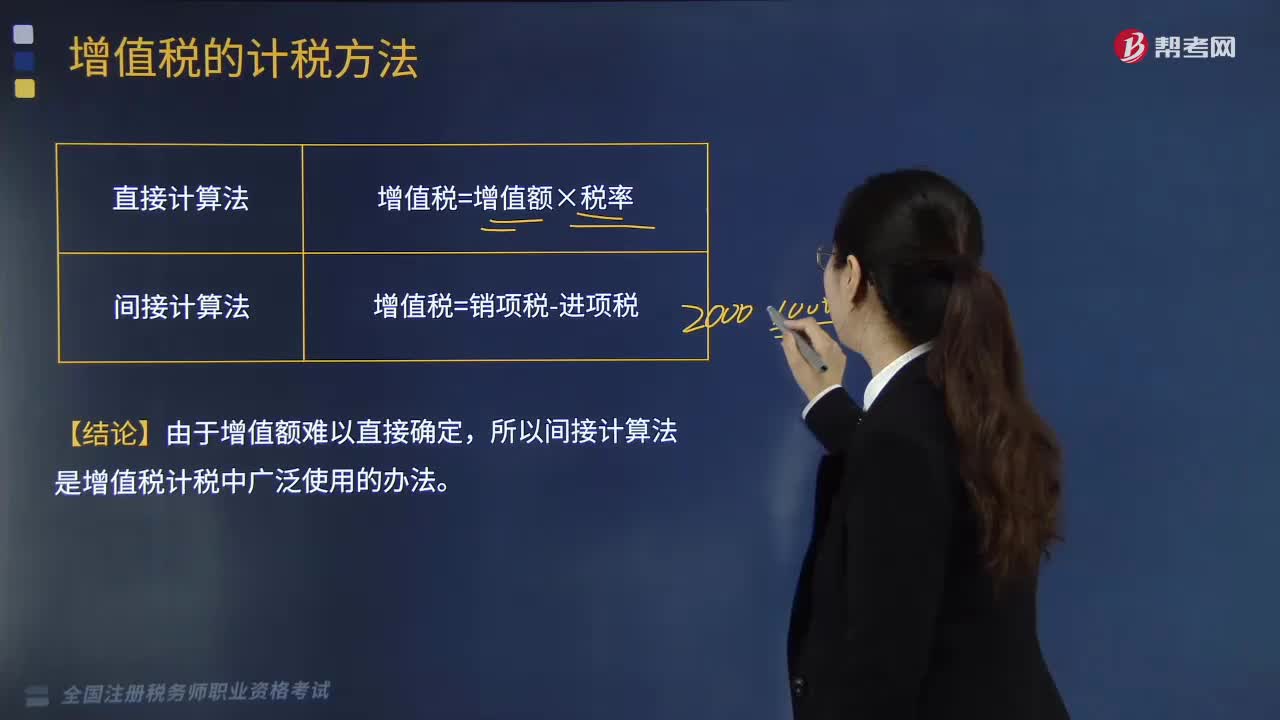

03:10增值税的计税方法有哪些?:增值税的计税方法有哪些?增值税的计税方法分为直接计算法和间接计算法两种类型。造成法定增值额与理论增值额不一致的一个重要原因是各国在规定扣除范围时,是指首先计算出应税货物或劳务的增值额。然后用增值额乘以适用税率求出应纳税额,直接计算法按计算增值额的不同。把企业在计算期内实现的各项增值项目一一相加。以企业在计算期内实现的应税货物或劳务的全部销售额减去规定的外购项目金额以后的余额作为增值额。

05:55

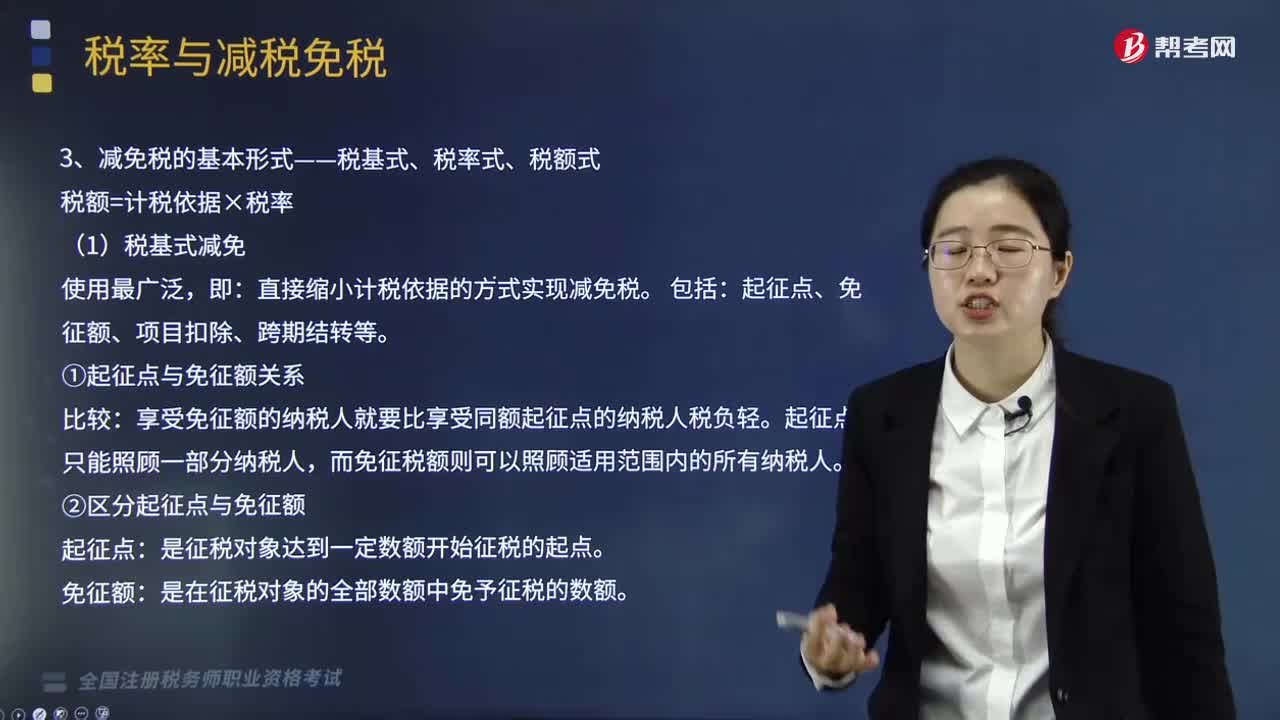

05:55税收实体法的减税免税是什么?:减税、免税是对某些纳税人或课税对象的鼓励或照顾措施。减税、免税规定是为了解决按税制规定的税率征税时所不能解决的具体问题而采取的一种措施,一、减税指减征部分税款,免税指免征全部税款。直接缩小计税依据的方式实现减免税:起征点、免征额、项目扣除、跨期结转等,享受免征额的纳税人就要比享受同额起征点的纳税人税负轻。而免征税额则可以照顾适用范围内的所有纳税人。重新确定税率、选用其他税率、零税率等形式。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日