下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

纳税人收回转让的股权征收个人所得税的方法是什么?

股权转让合同履行完毕、股权已作变更登记,且所得已经实现的,转让人取得的股权转让收入应当依法缴纳个人所得税。转让行为结束后,当事人双方签订并执行解除原股权转让合同、退回股权的协议,是另一次股权转让行为,对前次转让行为征收的个人所得税款不予退回。

股权转让合同未履行完毕,因执行仲裁委员会作出的解除股权转让合同及补充协议的裁决、停止执行原股权转让合同,并原价收回已转让股权的,纳税人不应缴纳个人所得税。

个人转让限售股征收个人所得税规定

1. 按照“财产转让所得”征收个人所得税。

应纳税所得额=限售股转让收入-(限售股原值+合理税费)

应纳税额=应纳税所得额×20%

2. 如果纳税人未能提供完整、真实的限售股原值凭证的,不能准确计算限售股原值的,主管税务机关一律按限售股转让收入的15%核定限售股原值及合理税费。

3. 纳税人同时持有限售股及该股流通股的,其股票转让所得,按照限售股优先原则,即:转让股票视同为先转让限售股。

4. 征收管理

(1)证券机构预扣预缴、纳税人自行申报清算和证券机构直接扣缴相结合的方式征收:

①个人通过证券交易所集中交易系统或大宗交易系统转让限售股。

②个人用限售股认购或申购交易型开放式指数基金(ETF)份额。

③个人用限售股接受要约收购。

④个人行使现金选择权将限售股转让给提供现金选择权的第三方。

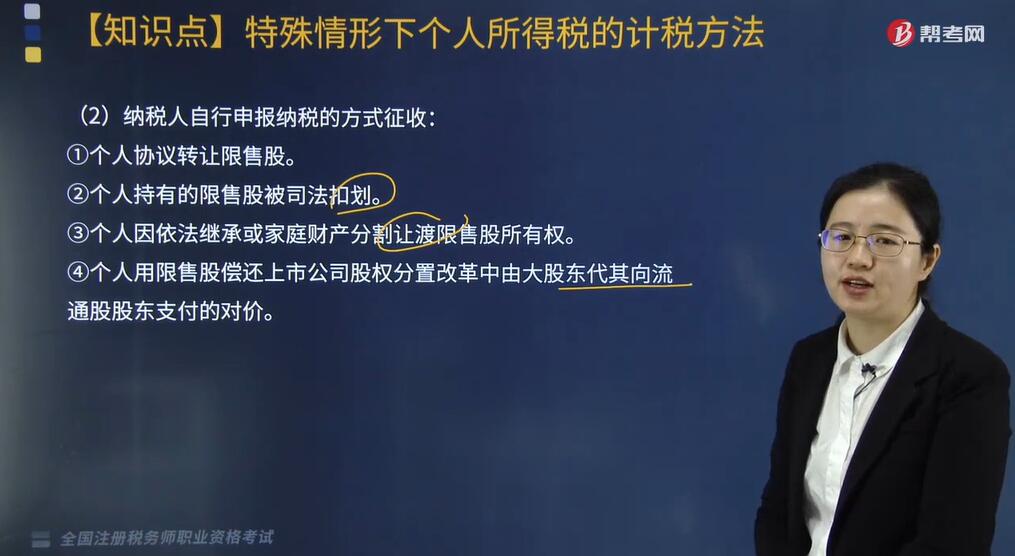

(2)纳税人自行申报纳税的方式征收:

①个人协议转让限售股。

②个人持有的限售股被司法扣划。

③个人因依法继承或家庭财产分割让渡限售股所有权。

④个人用限售股偿还上市公司股权分置改革中由大股东代其向流通股股东支付的对价。

下面是针对税务师职业资格考试的知识点举出的例题,供大家深入理解考点,希望大家能结合习题掌握知识点,希望对大家有所帮助。

【例题·多选题】纳税人转让限售股需自行申报纳税的情形有( )。

A. 个人协议转让限售股

B. 个人用限售股接受要约收购

C. 个人持有的限售股被司法扣划

D. 个人因依法继承或家庭财产分割让渡限售股所有权

E. 个人行使现金选择权将限售股转让给提供现金选择权的第三方

【答案】ACD

【解析】选项B和选项E,对其应纳个人所得税采取证券机构预扣预缴、纳税人自行申报清算和证券机构直接扣缴相结合的方式征收。

102

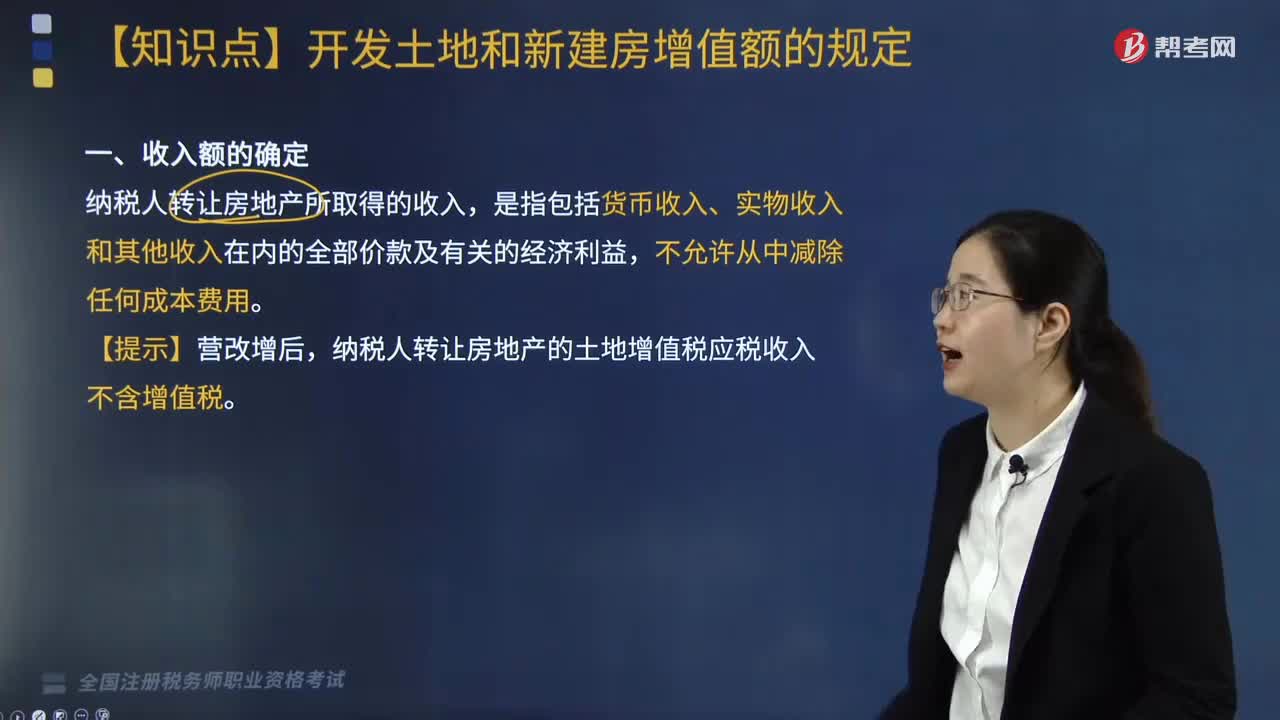

102纳税人转让房地产所取得的收入包括哪些?:纳税人转让房地产所取得的收入包括哪些?纳税人转让房地产所取得的收入包括货币收入、实物收入和其他收入。土地增值税按照纳税人转让房地产所取得的增值额和本条例第七条规定的税率计算征收。纳税人转让房地产所取得的收入减除条例规定扣除项目金额后的余额,纳税人转让房地产的土地增值税应税收入不含增值税。对于个人购入房地产再转让的,其在购入时已缴纳的契税,在计征土地增值税时,与转让房地产有关的税金”

231

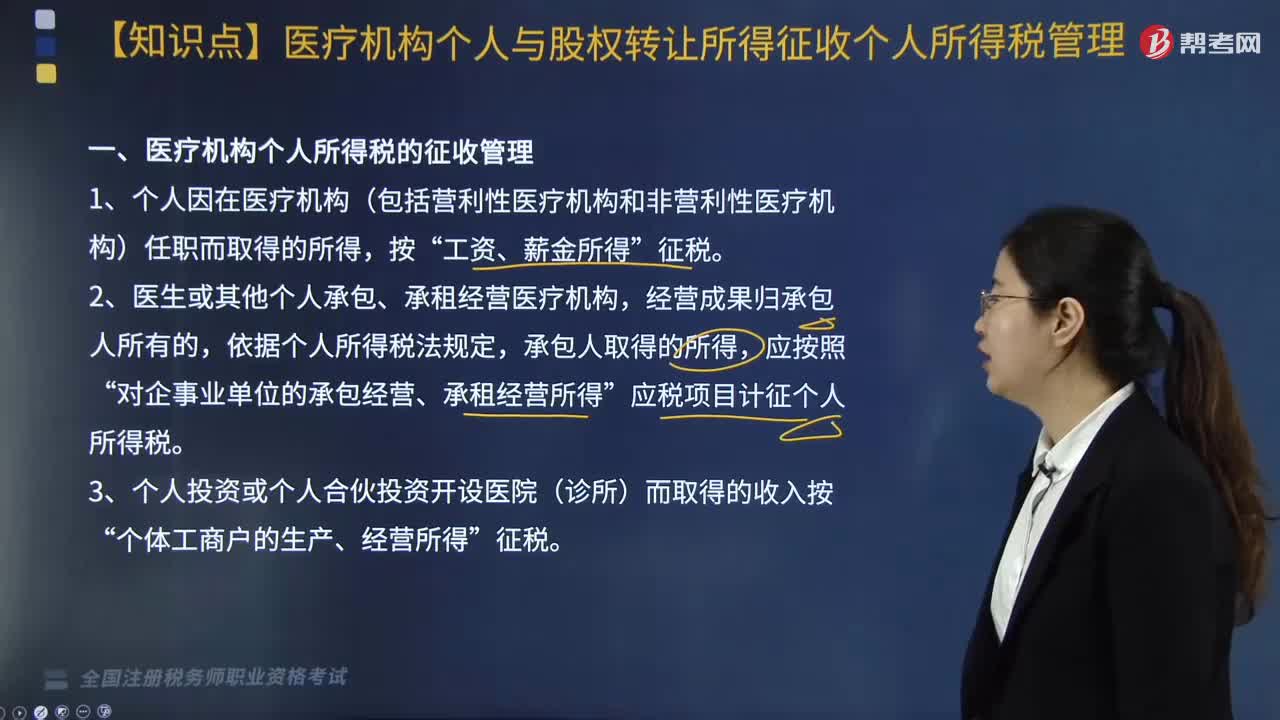

231医疗机构个人与股权转让所得征收个人所得税如何管理?:《关于医疗机构有关个人所得税政策问题的通知》和《国家税务总局关于提高增值税和营业税起征点后加强个人所得税征收管理工作的通知》等相关规定,对医疗机构个人与股权转让所得征收个人所得税管理如下:二、提高了个人缴纳增值税起征点后缴纳个人所得税的征收管理。2. 结合实际对提高起征点后采取核定征税方法的纳税人可重新核定定额,3. 对原按照应缴纳流转税的一定比例附征个人所得税的纳税人。

315

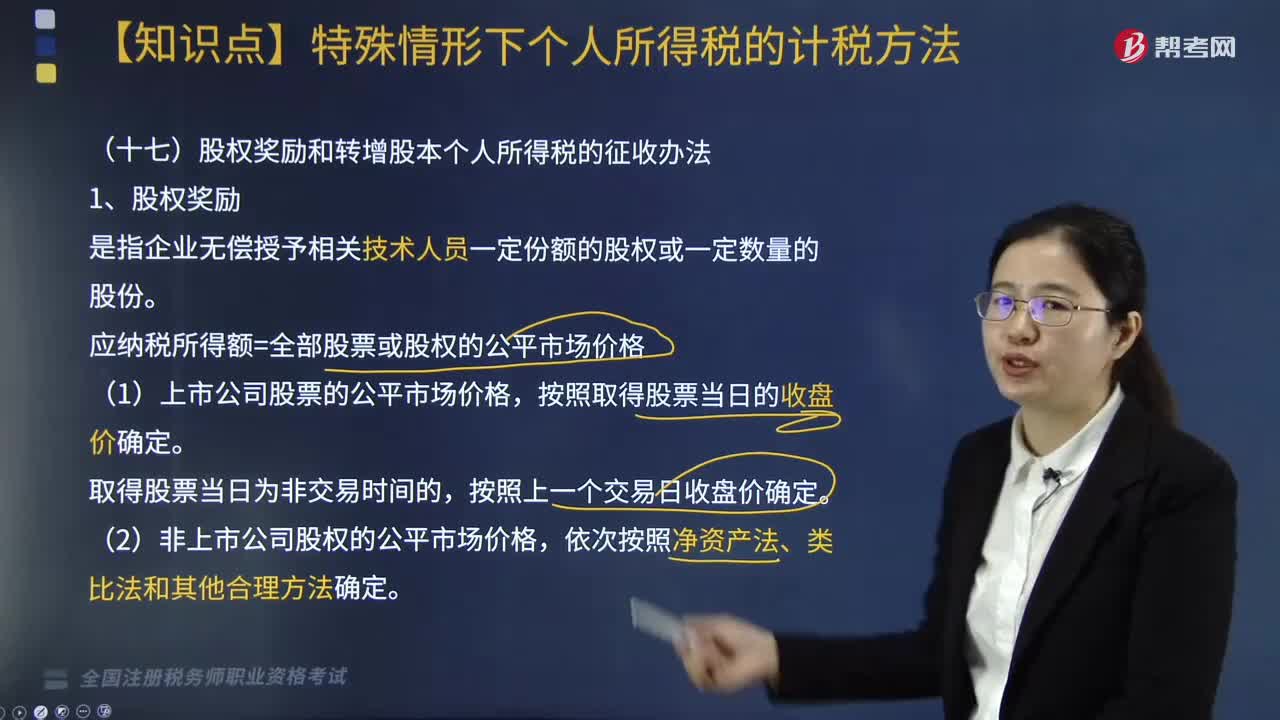

315股权奖励和转增股本个人所得税的征收办法有哪些?:根据《关于股权奖励和转增股本个人所得税征管问题的公告》相关规定,股权奖励和转增股本个人所得税的征收办法如下:应纳税所得额=全部股票或股权的公平市场价格。(1)非上市及未在全国中小企业股份转让系统挂牌的中小高新技术企业以未分配利润、盈余公积、资本公积向个人股东转增股本。个人非货币性资产投资的所得税政策:2. 应纳税所得额=非货币性资产转让收入-资产原值-合理税费。

00:13

00:132020-06-08

00:49

00:492020-05-30

00:27

00:272020-05-30

02:29

02:292020-05-30

01:39

01:392020-05-30

微信扫码关注公众号

获取更多考试热门资料