下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

个人所得税中什么是经营所得?

根据《国务院关于修改<中华人民共和国个人所得税法实施条例>的决定》相关的规定,个人所得税法规定的各项个人所得中个体工商户的生产、经营所得,是指:

(一)个体工商户的生产、经营所得

1. 个体工商户从事工业、手工业、建筑业、交通运输业、商业、饮食业、服务业、修理业以及其他行业生产、经营取得的所得。

2. 个人经政府有关部门批准,取得执照,从事办学、医疗、咨询以及其他有偿服务活动取得的所得。

3. 上述个体工商户和个人取得的与生产、经营有关的各项应税所得。

4. 其他个人从事个体工商业生产、经营取得的所得。具体规定有:

(1)个体工商户或个人专营种植业、养殖业、饲养业、捕捞业,不征收个人所得税;不属于原农业税、牧业税征税范围的,应对其所得计征个人所得税;同时对进入各类市场销售自产农产品的农民取得的所得暂不征收个人所得税。兼营上述“ 四业”并且“ 四业”的所得单独核算的,比照上述原则办理。对属于征收个人所得税的,应与其他行业的生产、经营所得合并计征个人所得税;对于“ 四业” 的所得不能单独核算的,应就其全部所得计征个人所得税。

(2)个人因从事彩票代销业务而取得的所得,应按照“个体工商户的生产、经营所得”项目计征个人所得税。

(二)个人独资企业和合伙企业的生产、经营所得

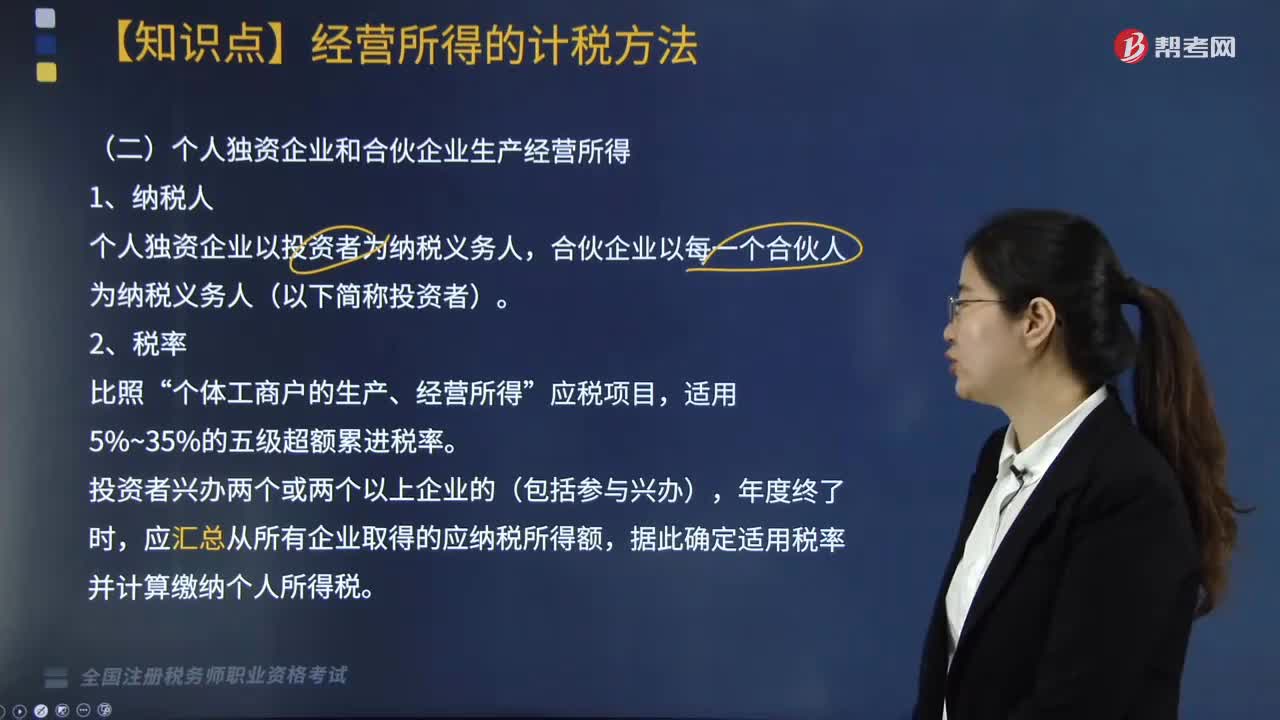

1. 合伙企业以每一个合伙人为纳税义务人。合伙企业合伙人是自然人的,缴纳个人所得税。合伙企业生产经营所得和其他所得采取“先分后税 ”的原则。生产经营所得和其他所得,包括合伙企业分配给所有合伙人的所得和企业当年留存的所得(利润)。

2. 个人独资企业、合伙企业的个人投资者以企业资金为本人、家庭成员及其相关人员支付与企业生产经营无关的消费性支出及购买汽车、住房等财产性支出,视为企业对个人投资者利润分配,并入投资者个人的生产经营所得,依照“个体工商户的生产、经营所得”项目计征个人所得税。

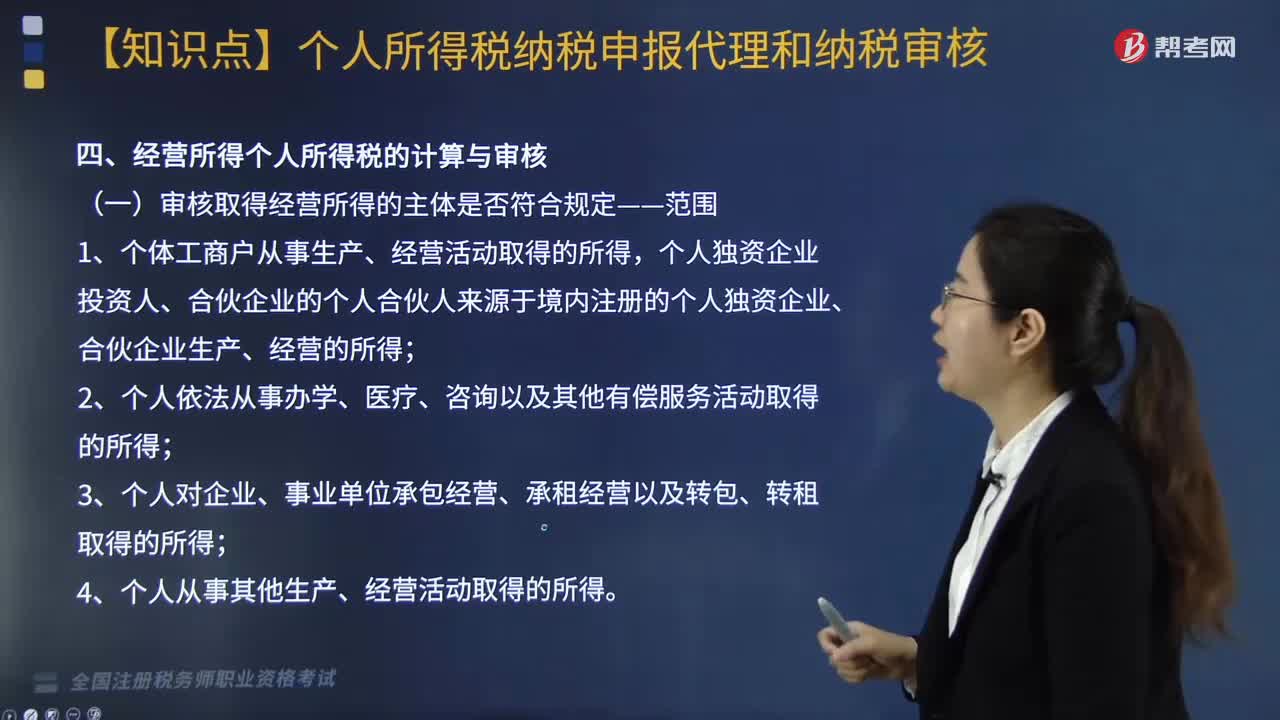

(三)对企事业单位的承包经营、承租经营所得

1. 对企事业单位的承包经营、承租经营所得,是指个人承包经营、承租经营以及转包、转租取得的所得,还包括个人按月或者按次取得的工资、薪金性质的所得。

2. 个人对企事业单位承包、承租经营后,工商登记改变为个体工商户的。这类承包、承租经营所得,实际属于个体工商户的生产、经营所得,应按“个体工商户的生产、经营所得”项目征收个人所得税,不再征收企业所得税。

3. 个人对企事业单位承包、承租经营后,工商登记仍为企业的,不论其分配方式如何,均应先按照企业所得税的有关规定缴纳企业所得税,然后根据承包、承租经营者按合同(协议)规定取得的所得,依照有关规定缴纳个人所得税。具体为:

(1)承包、承租人对企业经营成果不拥有所有权,仅按合同(协议)规定取得一定所得的,应按“工资、薪金所得”项目征收个人所得税。

(2)承包、承租人按合同(协议)规定只向发包方、出租人缴纳一定的费用,缴纳承包、承租费后的企业的经营成果归承包人、承租人所有的,其取得的所得,按“对企事业单位的承包经营、承租经营所得”项目征收个人所得税。

4. 外商投资企业采取发包、出租经营且经营人为个人的,对经营人从外商投资企业分享的收益或取得的所得,亦按照个人对企事业单位的承包经营、承租经营所得征收个人所得税。

(四)个人从事其他生产、经营活动取得的所得

个体工商户和从事生产、经营的个人,取得与生产、经营活动无关的其他各项应税所得,应分别按照有关规定,计算征收个人所得税。如对外投资取得的股息所得,应按“利息、 股息、红利所得”税目的规定单独计征个人所得税。同样的,个人独资企业对外投资分回的利息或者股息、红利,不并人企业的收人,而应单独作为投资者个人取得的利息、股息、红利 所得,按“利息、股息、红利所得”应税项目计算缴纳个人所得税。以合伙企业名义对外投资分回利息或者股息、红利的,应按比例确定各个投资者的利息、股息、红利所得,分别按“利 息、股息、红利所得”应税项目计算缴纳个人所得税。

343

343经营所得个人所得税应计算与审核?:经营所得个人所得税应计算与审核?

202

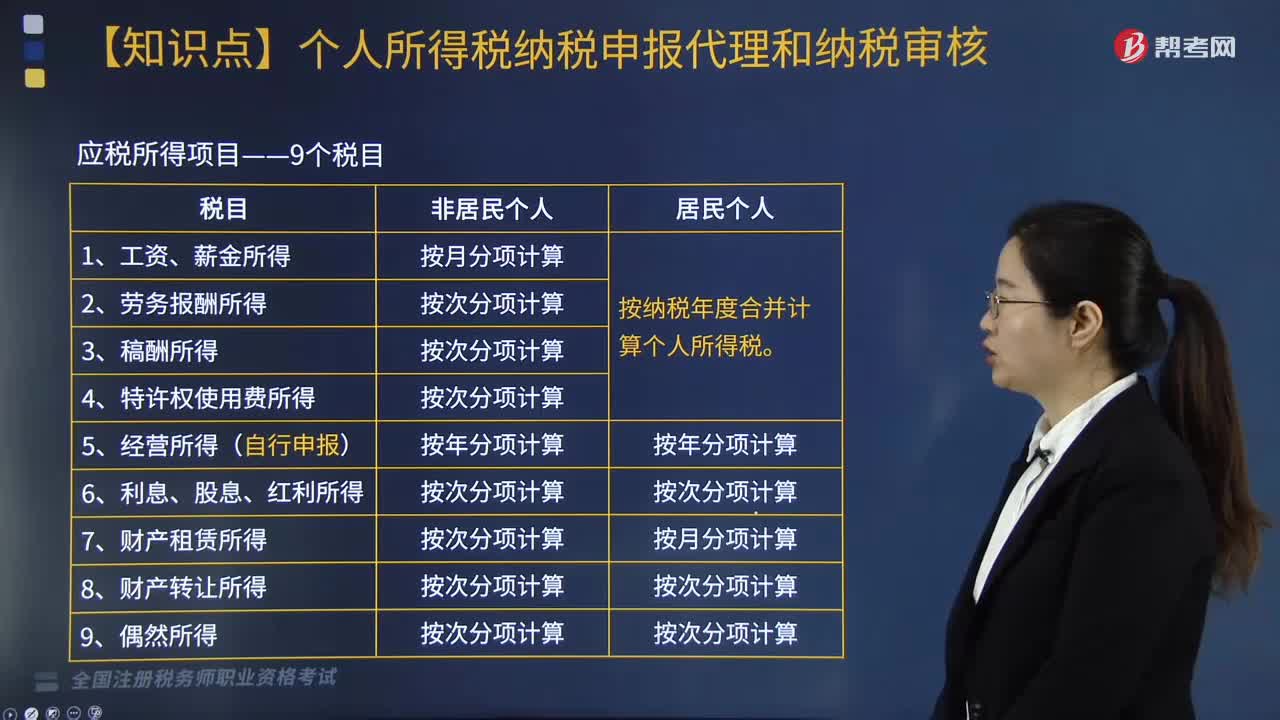

202个人所得税应税所得项目包括哪些?:个人所得税应税所得项目包括哪些?

286

286个人独资企业和合伙企业生产经营所得纳税人是指什么?:个人独资企业和合伙企业生产经营所得纳税人是指什么?合伙企业以每一个合伙人为纳税义务人(以下简称投资者)。应汇总从所有企业取得的应纳税所得额。2. 合伙企业的合伙人应纳税所得额的确认原则。(1)合伙企业的合伙人以合伙企业的生产经营所得和其他所得,按照合伙协议约定的分配比例确定应纳税所得额,按照合伙人协商决定的分配比例确定应纳税所得额,按照合伙人实缴出资比例确定应纳税所得额。

00:13

00:132020-06-08

00:49

00:492020-05-30

00:27

00:272020-05-30

02:29

02:292020-05-30

01:39

01:392020-05-30

微信扫码关注公众号

获取更多考试热门资料