-

下载亿题库APP

-

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

国际税收境外应纳税所得额的计算(二)方法是什么?

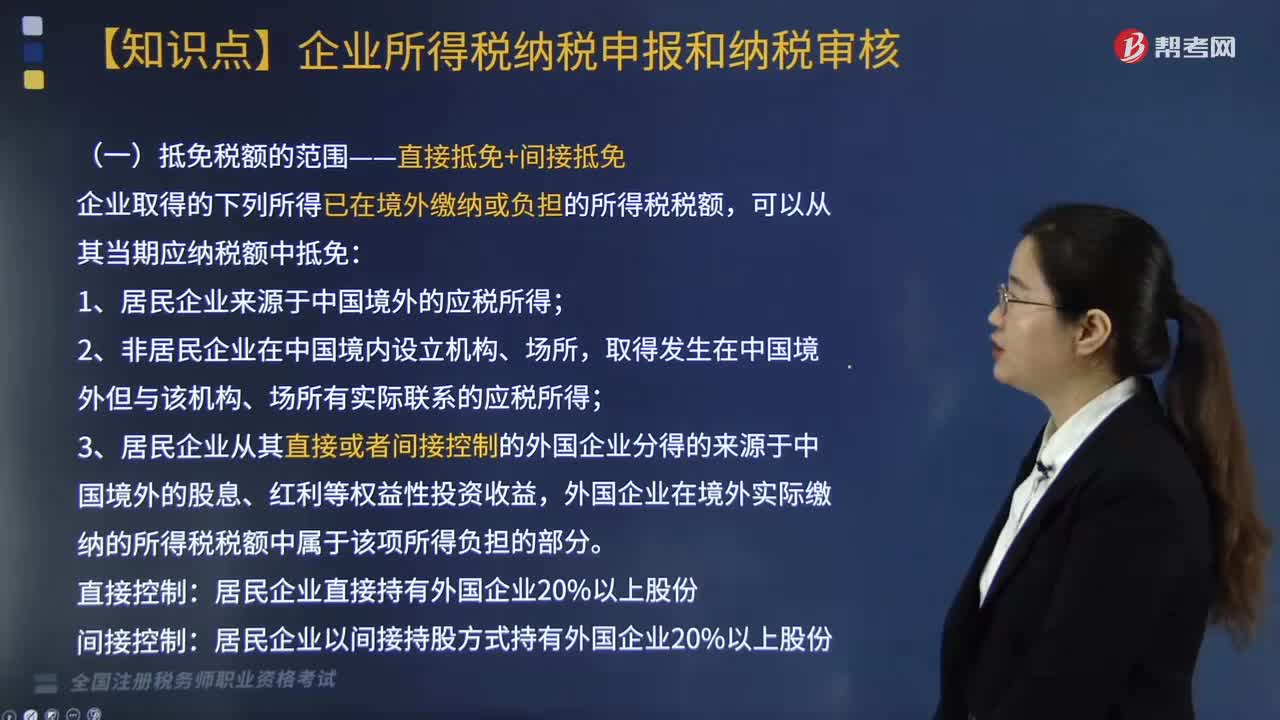

企业应按照我国税法的有关规定,确定中国境外所得(境外税前所得)并按以下规定计算境外应纳所得税税额。

居民企业应就其来源于境外的股息、红利等权益性投资收益,以及利息、租金、特许权使用费、转让财产等收入,扣除按照《企业所得税法》及其实施条例等规定计算的与取得该项收入有关的各项合理支出后的余额为应纳税所得额。

1. 来源于境外的股息、红利等权益性投资收益,应按被投资方作出利润分配决定的日期确认收入实现。

2. 企业来源于境外的股息、红利等权益性投资收益所得,若实际收到所得的日期与境外被投资方作出利润分配决定的日期不在同一纳税年度的,应按被投资方作出利润分配日所在的纳税年度确认境外所得。

3. 来源于境外的利息、租金、特许权使用费、转让财产等收入,应按有关合同约定应付交易对价款的日期确认收入实现。

4. 企业来源于境外的利息、租金、特许权使用费、转让财产等收入,若未能在合同约定的付款日期当年收到上述所得,仍应按合同约定付款日期所属的纳税年度确认境外所得。

5. 在就境外所得计算应对应调整扣除的有关成本费用时,应对如下成本费用(但不限于)予以特别注意:

20200814102635836.jpg)

【说明】涉及上述所得应纳税所得额中应包含的已间接负担税额的具体还原计算将在下一讲“境外所得间接负担税额的计算”中进行表述。

6. 企业收到某一纳税年度的境外所得已纳税凭证时,凡是迟于次年5月31日汇算清缴终止日的,可以对该所得境外税额抵免追溯计算。

7. 在计算境外应纳税所得额时,企业为取得境内、境外所得而在境内、境外发生的共同支出,与取得境外应税所得有关的、合理的部分,应在境内、境外(分国别(地区),下同)应税所得之间,按照合理比例进行分摊后扣除。

企业应对在计算总所得额时已统一归集并扣除的共同费用,按境外每一国别(地区)数额占企业全部数额的下列一种比例或几种比例的综合比例,在每一国别的境外所得中对应调整扣除,计算来自每一国别的应纳税所得额。

(1)资产比例。

(2)收入比例。

(3)员工工资支出比例。

(4)其他合理比例。

267

267

企业所得税应纳税额应如何计算?:企业所得税应纳税额应如何计算?

323

323

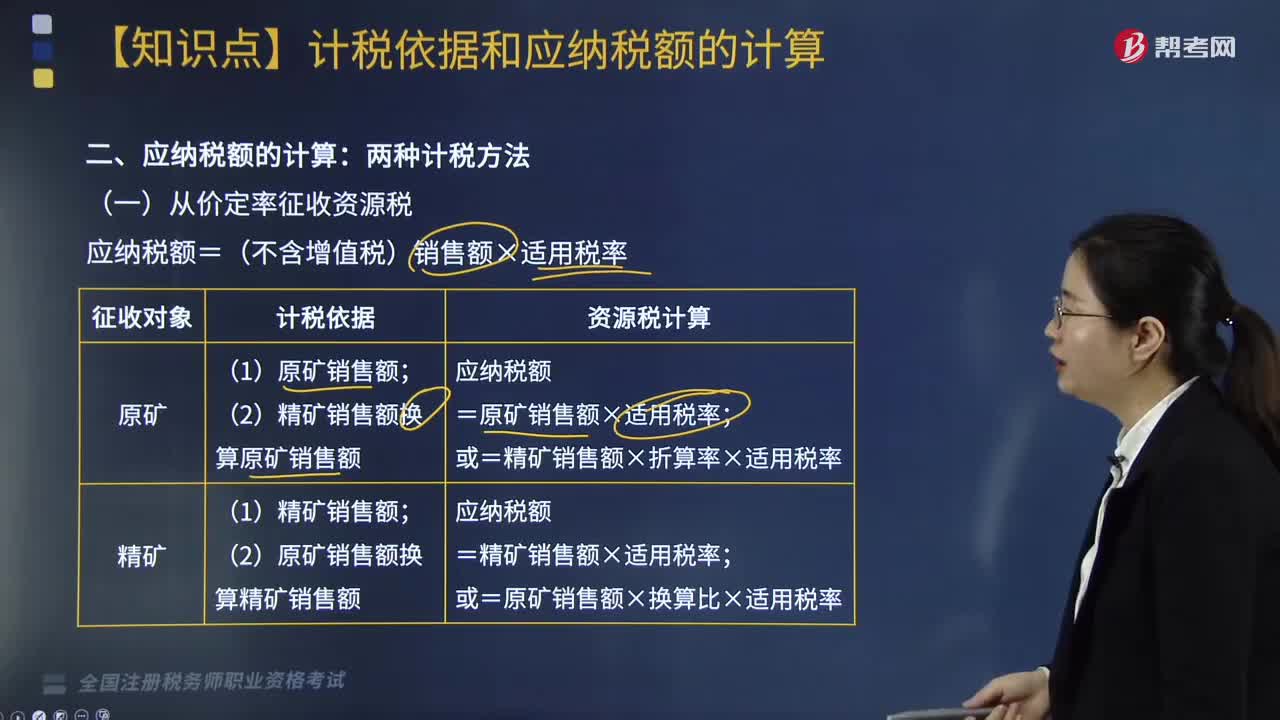

应纳税额的计算方法有哪些?:应纳税额的计算方法如下:(一)从价定率征收资源税,应纳税额=(不含增值税)销售额×适用税率,(二)从量定额征收资源税的应纳税额计算,下面是针对税务师税法Ⅰ考试的知识点举出的例题。某钨矿开采企业(增值税一般纳税人)销售自采钨矿原矿,取得不含税销售额30000元。钨矿资源税税率6.5%。【解析】纳税人开采并销售原矿的将原矿销售额(不含增值税)换算为精矿销售额计算缴纳资源税

239

239

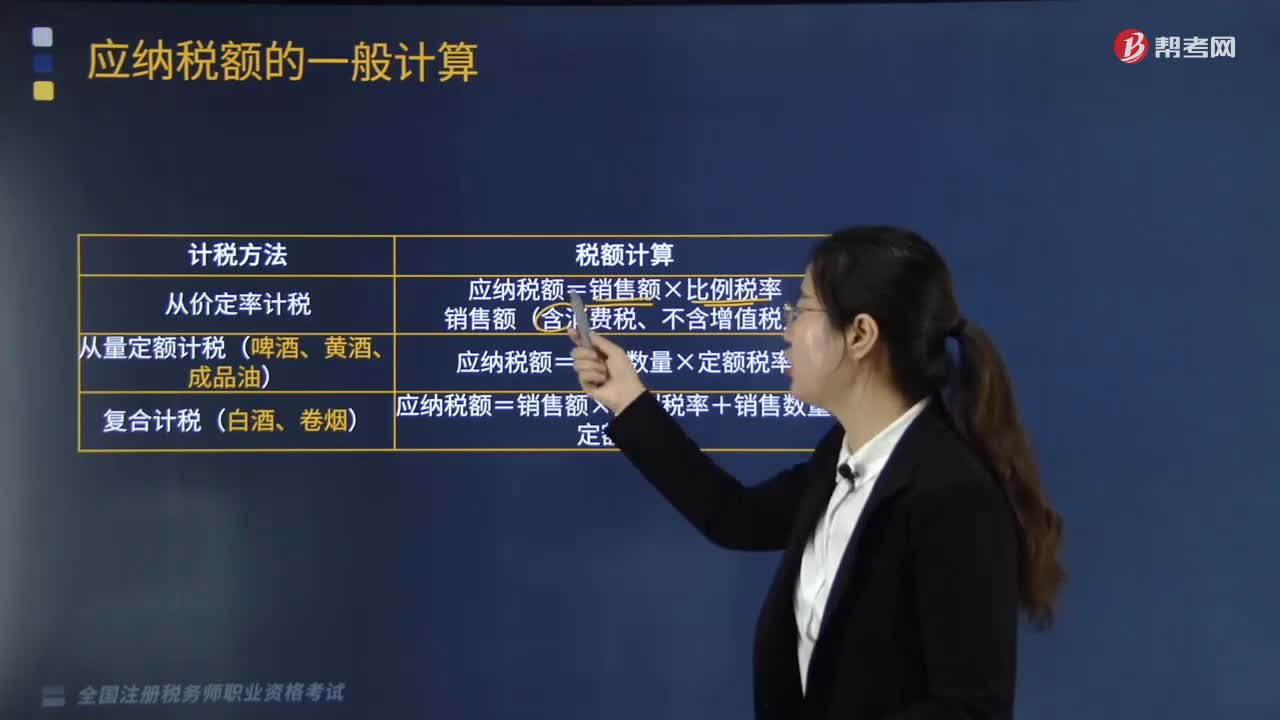

应纳税额的计税方法有哪些?:应纳税额的计税方法有:从价定率计税、量定额计税(啤酒、黄酒、成品油)、复合计税(白酒、卷烟)。从价定率计税:应纳税额=销售额×比例税率销售额(含消费税、不含增值税)。从量定额计税(啤酒、黄酒、成品油):应纳税额=销售数量×定额税率。应纳税额=销售额×比例税率+销售数量×定额税率。【例题·计算题】某酒厂为增值税一般纳税人,请计算该酒厂上述业务应纳的消费税。

00:13

00:13

2020-06-08

00:49

00:49

2020-05-30

00:27

00:27

2020-05-30

02:29

02:29

2020-05-30

01:39

01:39

2020-05-30

微信扫码关注公众号

获取更多考试热门资料