下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

02:33

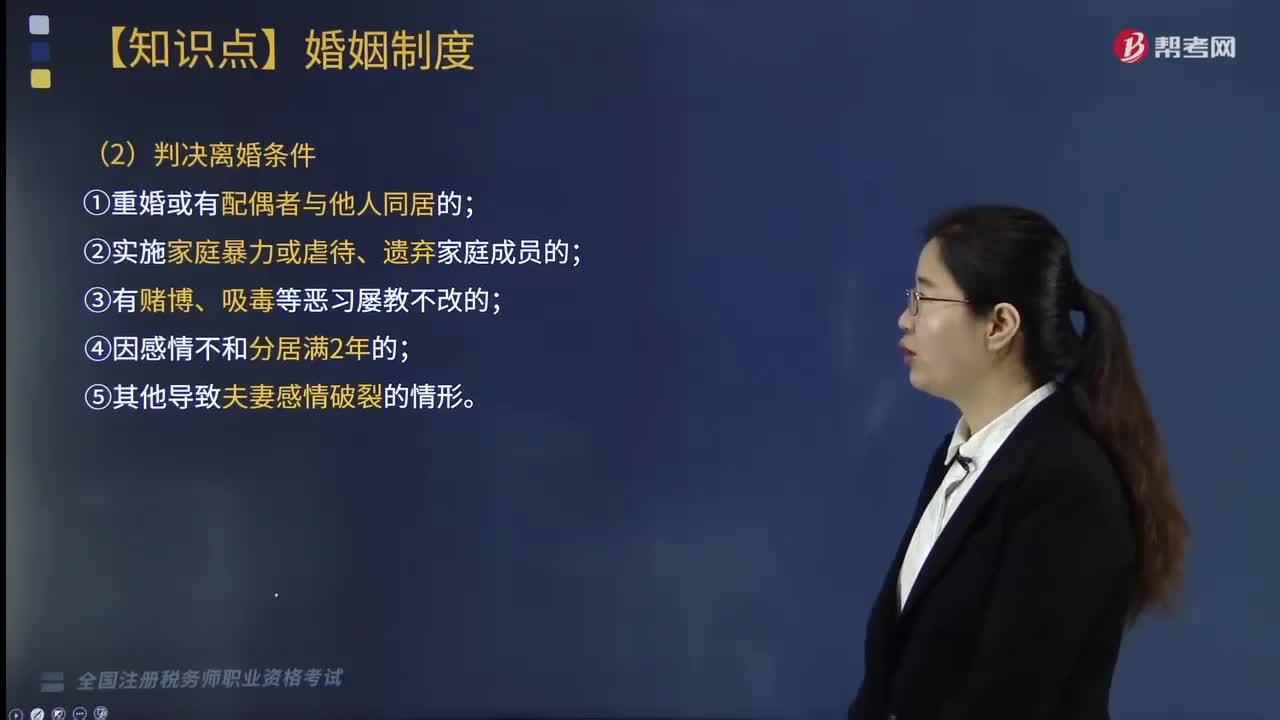

02:33婚姻终止的情况有哪些?:婚姻终止的情况有哪些?

03:36

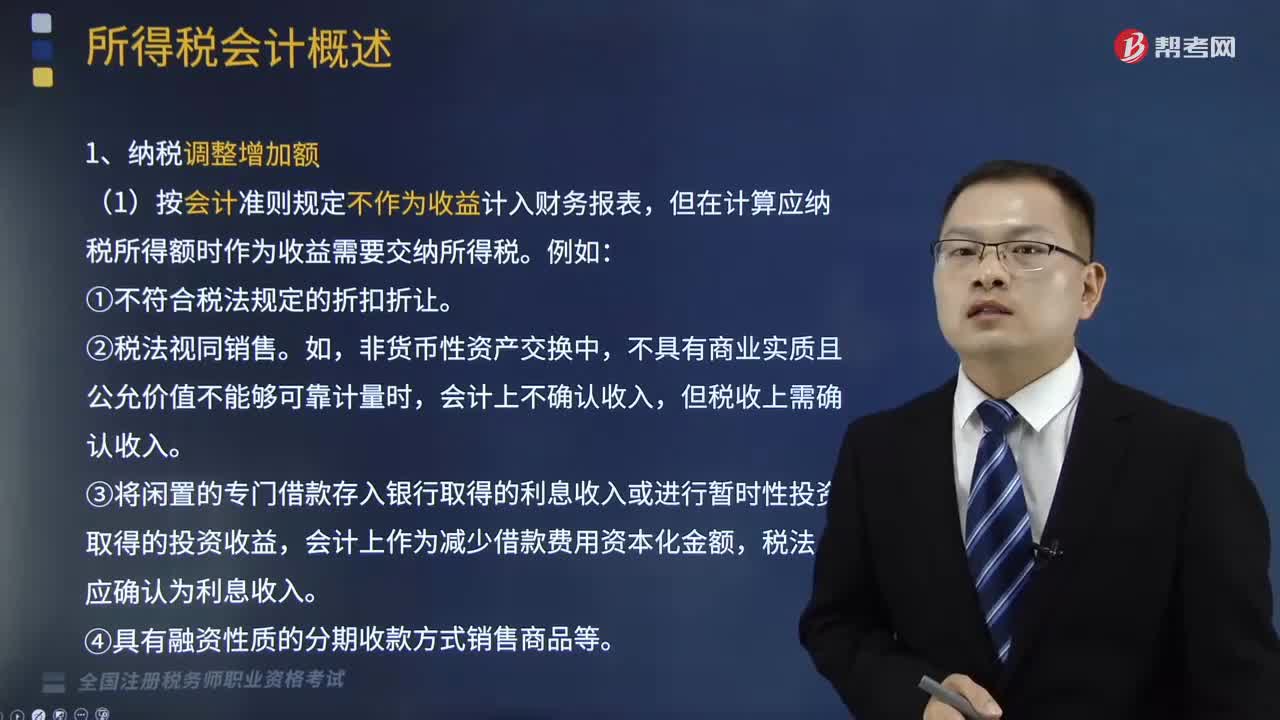

03:36纳税调整增加额的情况有哪些?:纳税调整增加额的情况有哪些?

06:16

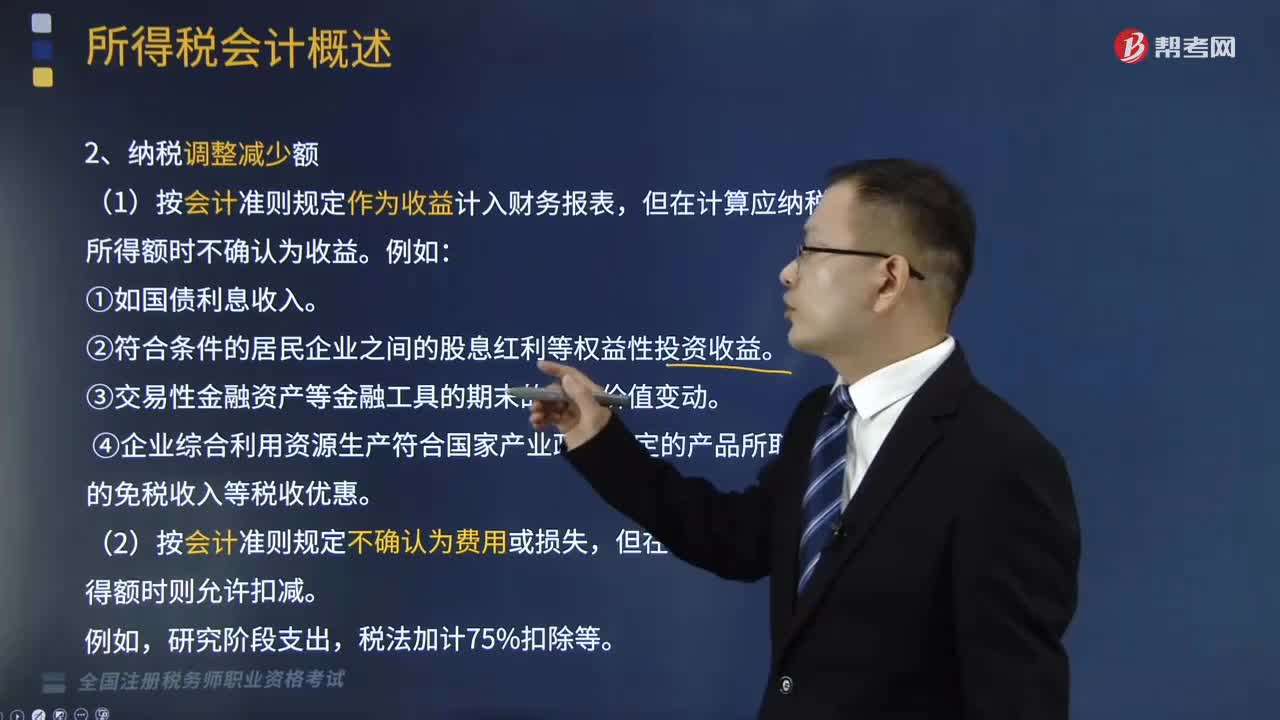

06:16哪些情况属于纳税调整减少额?:哪些情况属于纳税调整减少额?

08:32

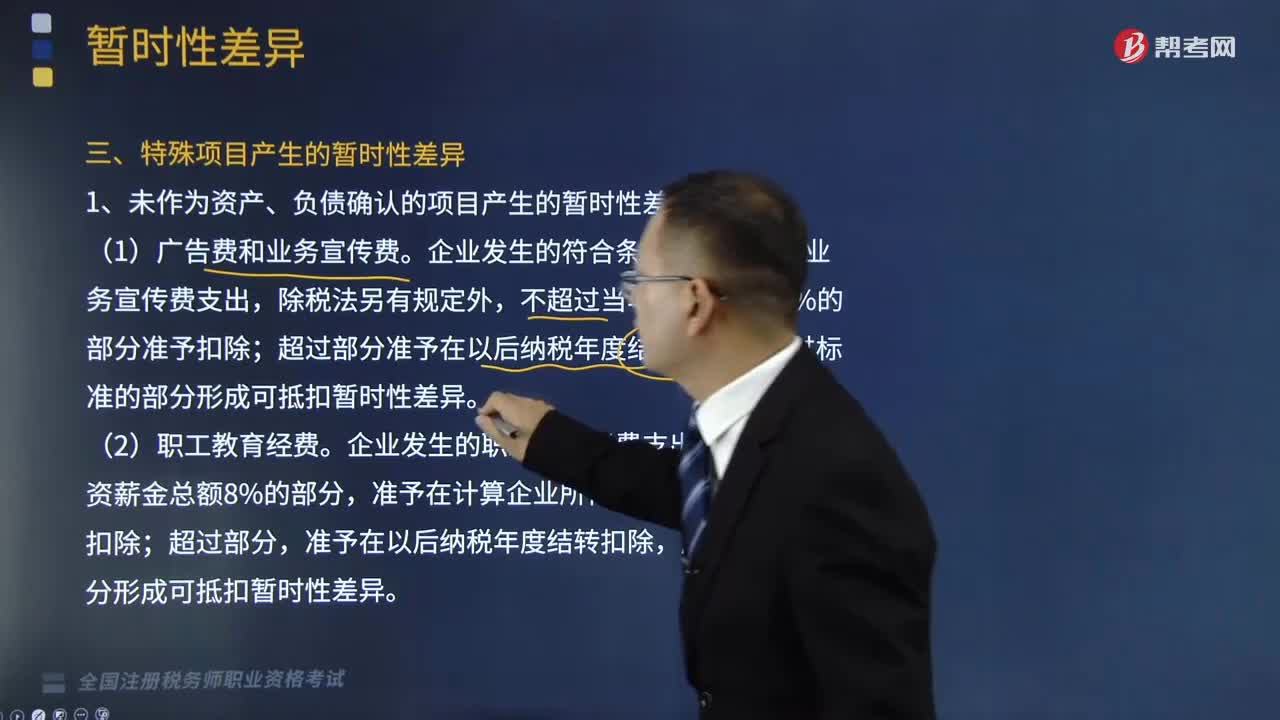

08:32哪些情况属于特殊项目产生的暂时性差异?:哪些情况属于特殊项目产生的暂时性差异?

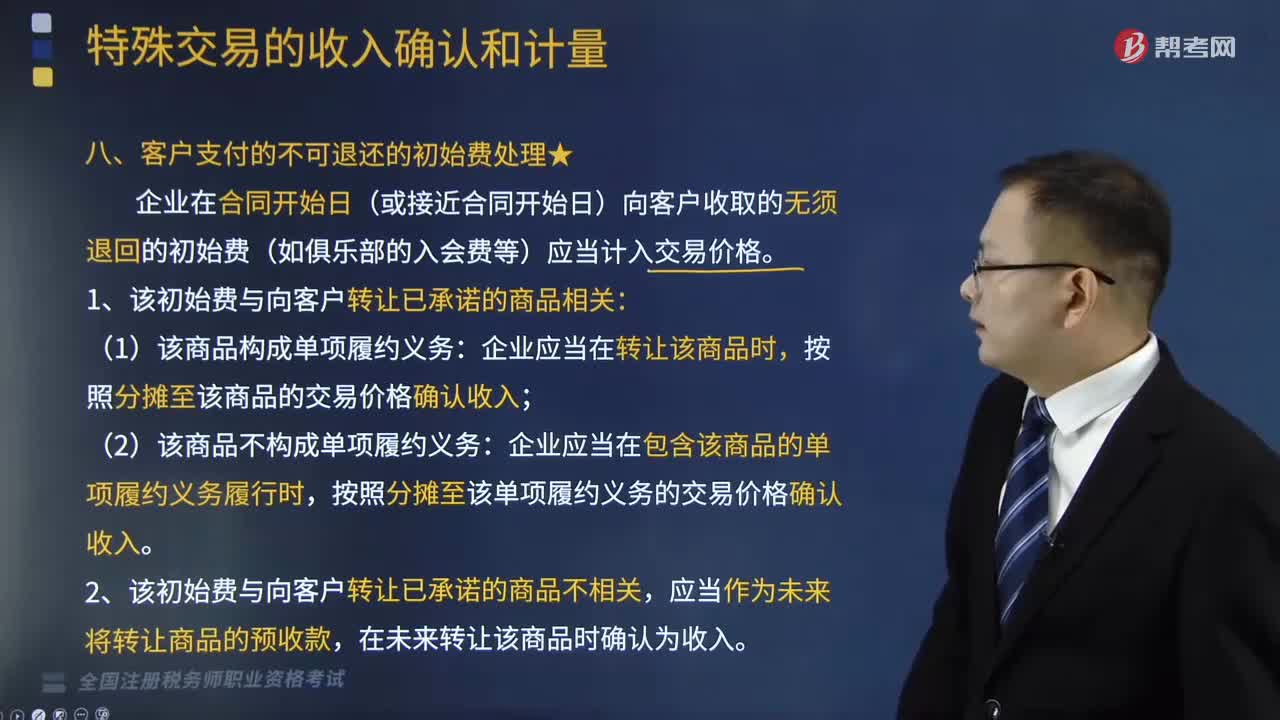

04:15

04:15哪些情况属于客户支付的不可退换的初始费处理?:哪些情况属于客户支付的不可退换的初始费处理?

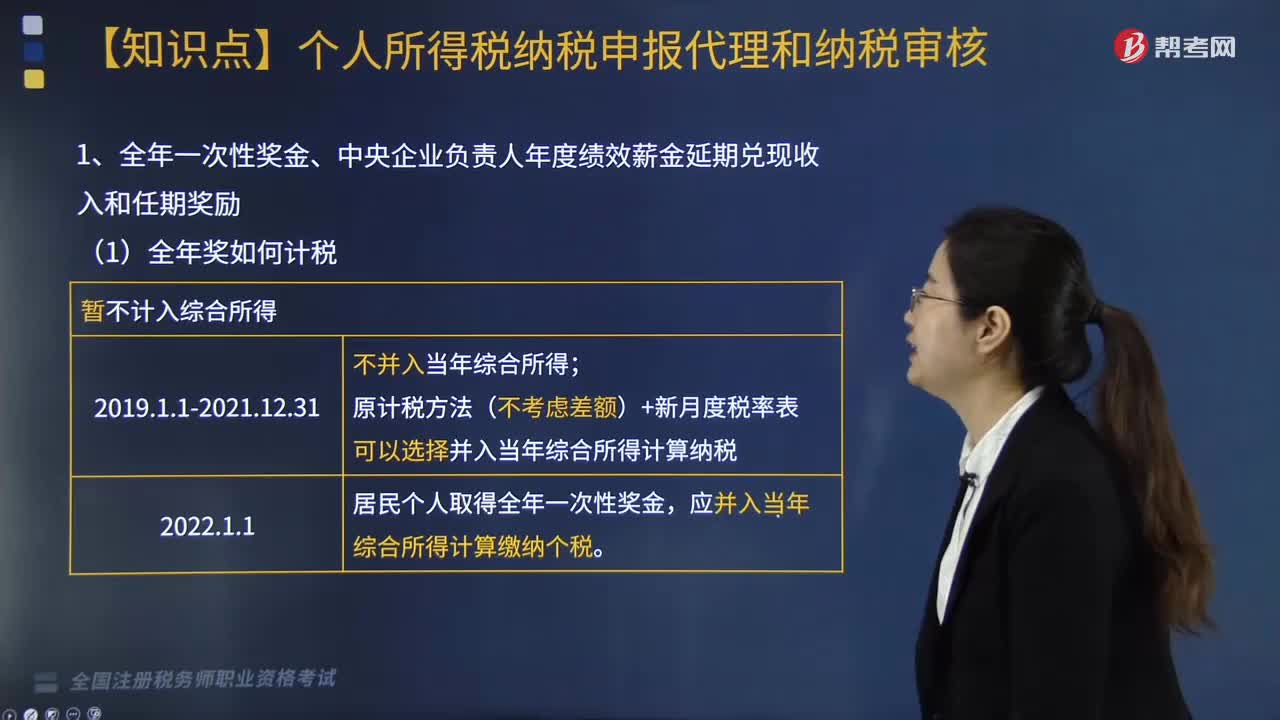

04:00

04:00全年一次性奖金、中央企业负责人年度绩效薪金延期兑换现收入和任期奖励如何计税?:全年一次性奖金、中央企业负责人年度绩效薪金延期兑换现收入和任期奖励如何计税?

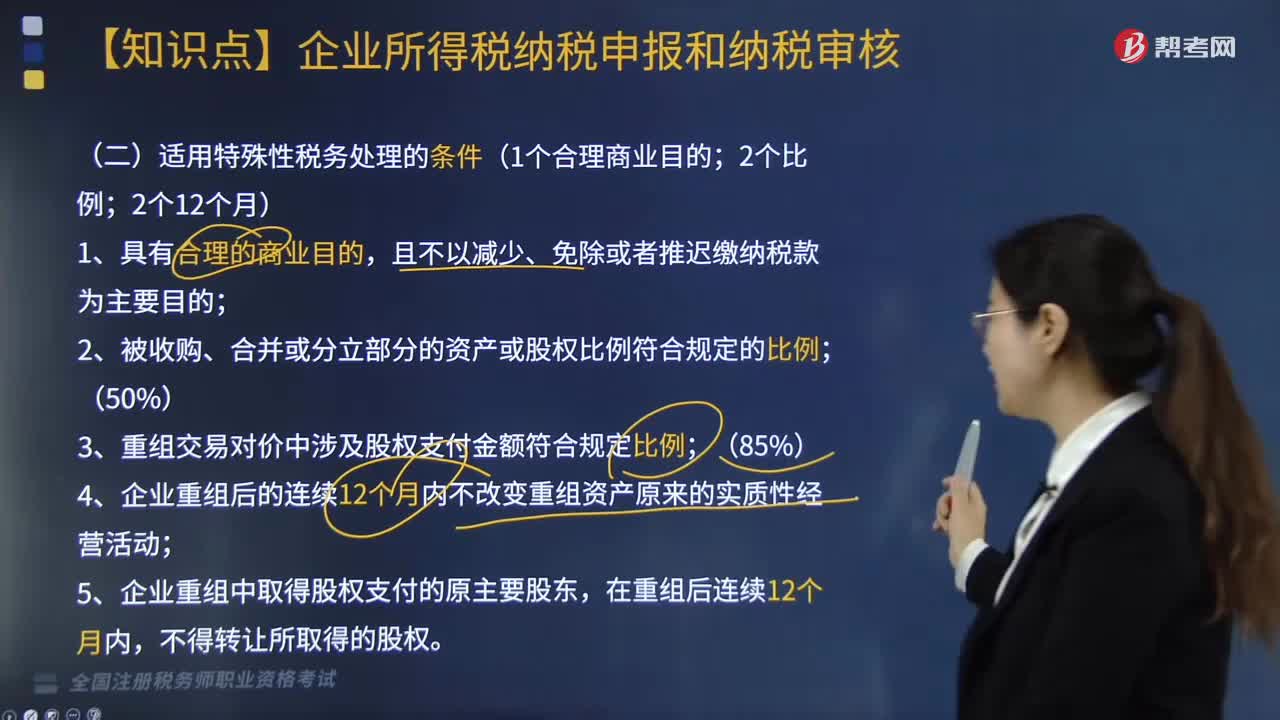

02:24

02:24适用特殊性税务处理的条件有哪些?:适用特殊性税务处理的条件有哪些?

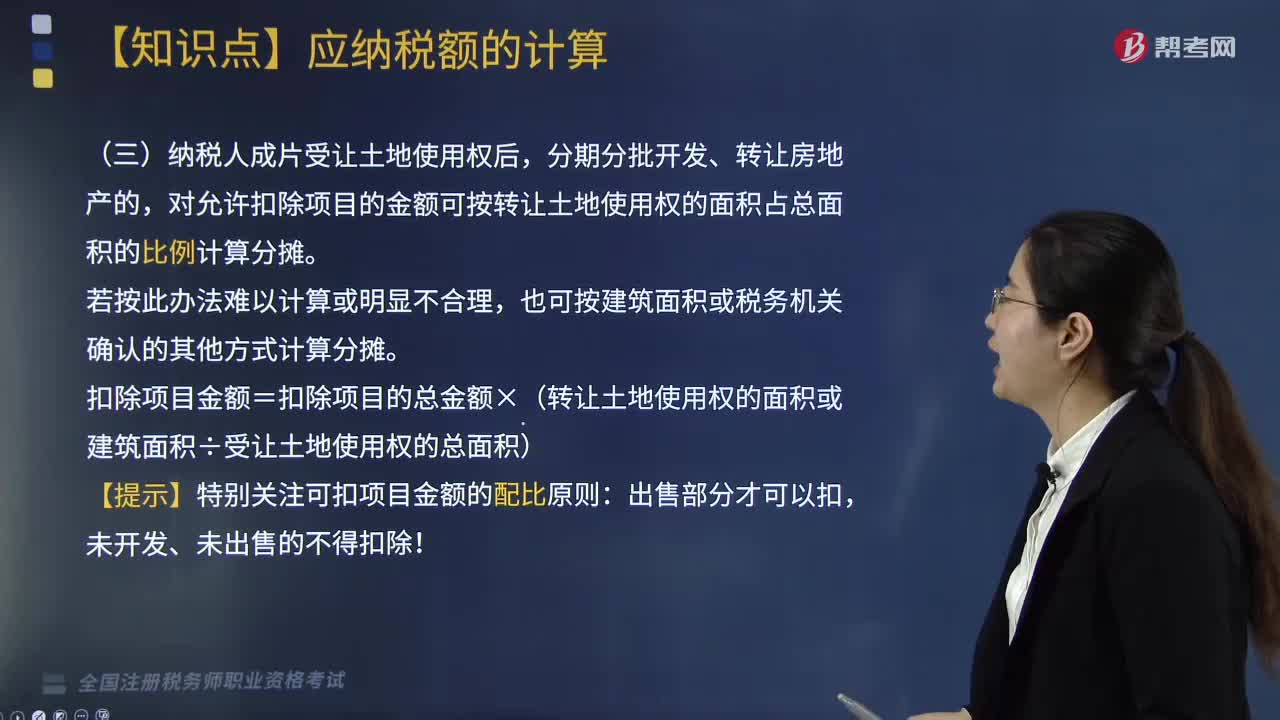

02:01

02:01特殊售房方式应纳税额的适用情形有哪些?:特殊售房方式应纳税额的适用情形有:2.采用预售方式出售商品房。二、纳税人成片受让土地使用权后,分期分批开发、转让房地产的。对允许扣除项目的金额可按转让土地使用权的面积占总面积的比例计算分摊,也可按建筑面积或税务机关确认的其他方式计算分摊:扣除项目金额=扣除项目的总金额×(转让土地使用权的面积或建筑面积÷受让土地使用权的总面积),【提示】特别关注可扣项目金额的配比原则!

04:43

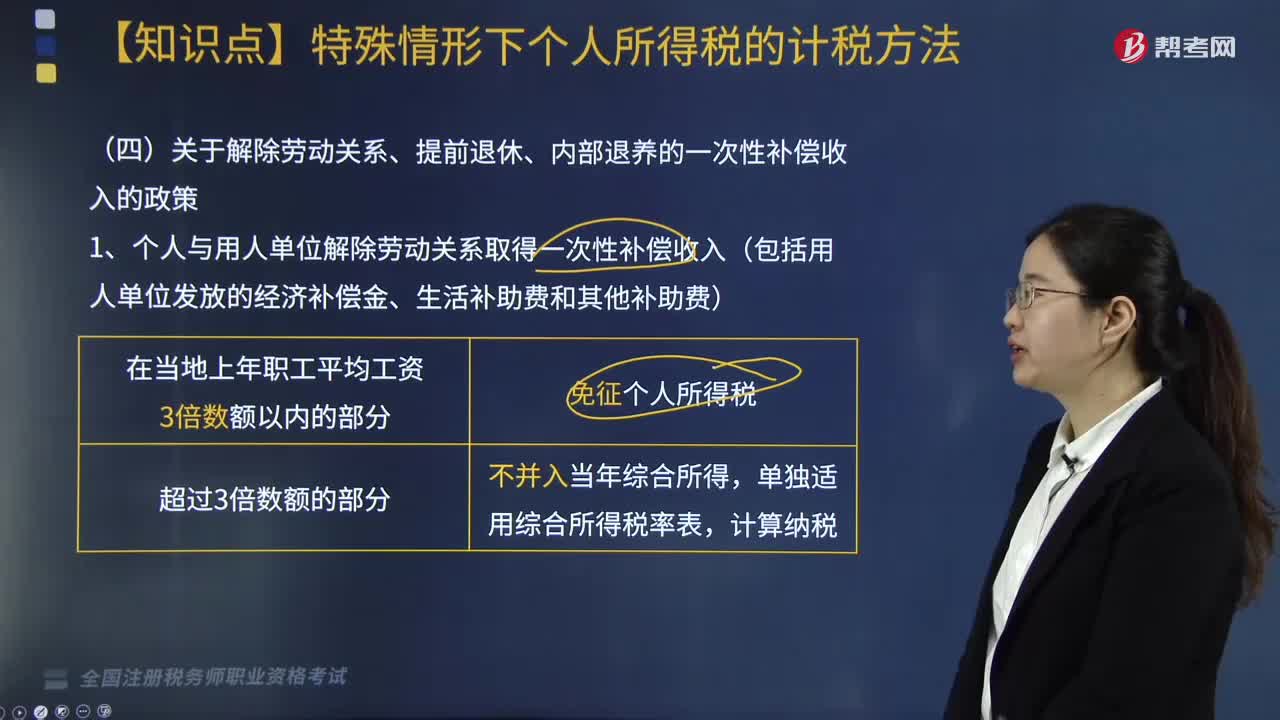

04:43关于解除劳动关系、提前退休、内部退养的一次性补偿收入的政策有哪些?:关于解除劳动关系、提前退休、内部退养的一次性补偿收入的政策有哪些?关于解除劳动关系、提前退休、内部退养的一次性补偿收入的政策内容如下:1. 个人与用人单位解除劳动关系取得一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费),2. 个人办理提前退休手续而取得的一次性补贴收入,个人办理提前退休手续而取得的一次性补贴收入,应按照办理提前退休手续至法定离退休年龄之间实际年度数平均分摊。

03:48

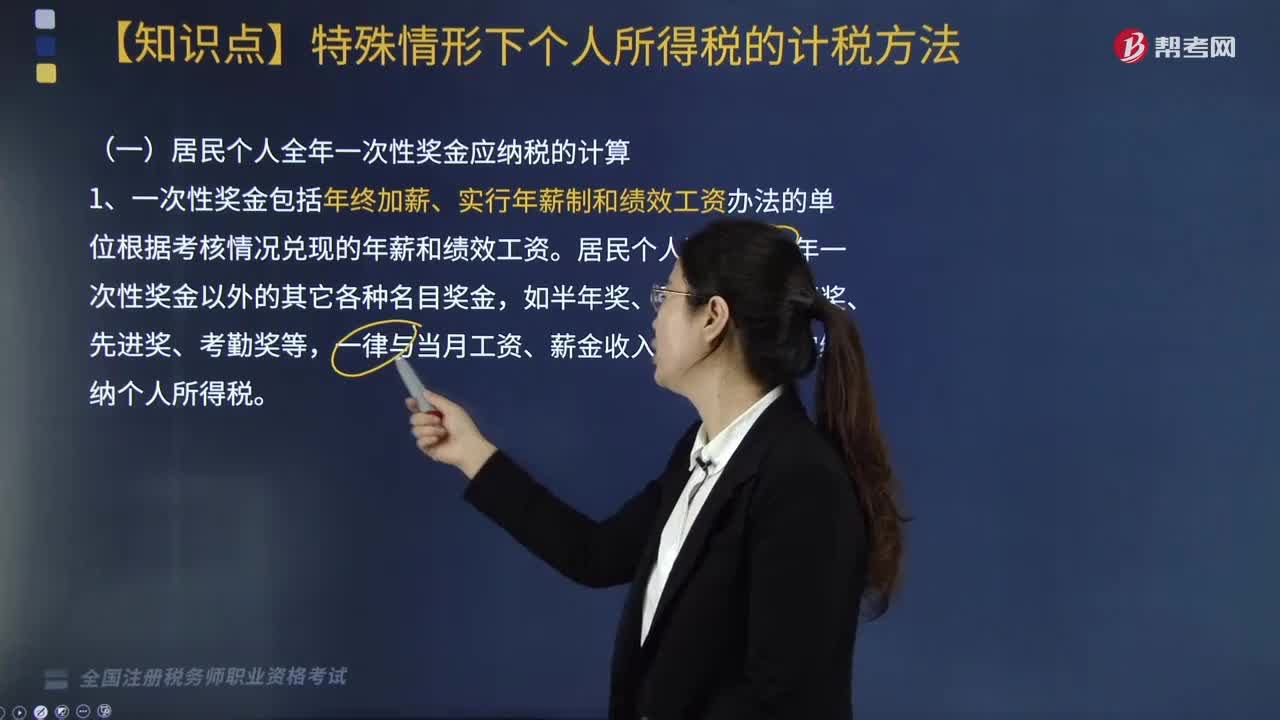

03:48居民个人全年一次性奖金应纳税的计算方法是什么?:居民个人全年一次性奖金应纳税的计算方法是什么?一次性奖金包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。确定适用税率和速算扣除数。应纳税额=全年一次奖金×适用税率-速算扣除数。居民个人也可选择并入当年综合所得计算纳税,应并入当年综合所得计算缴纳个人所得税。【提示】中央企业负责人取得年度绩效薪金延期兑现收入和任期奖励符合规定的在2021年12月31日前。

02:46

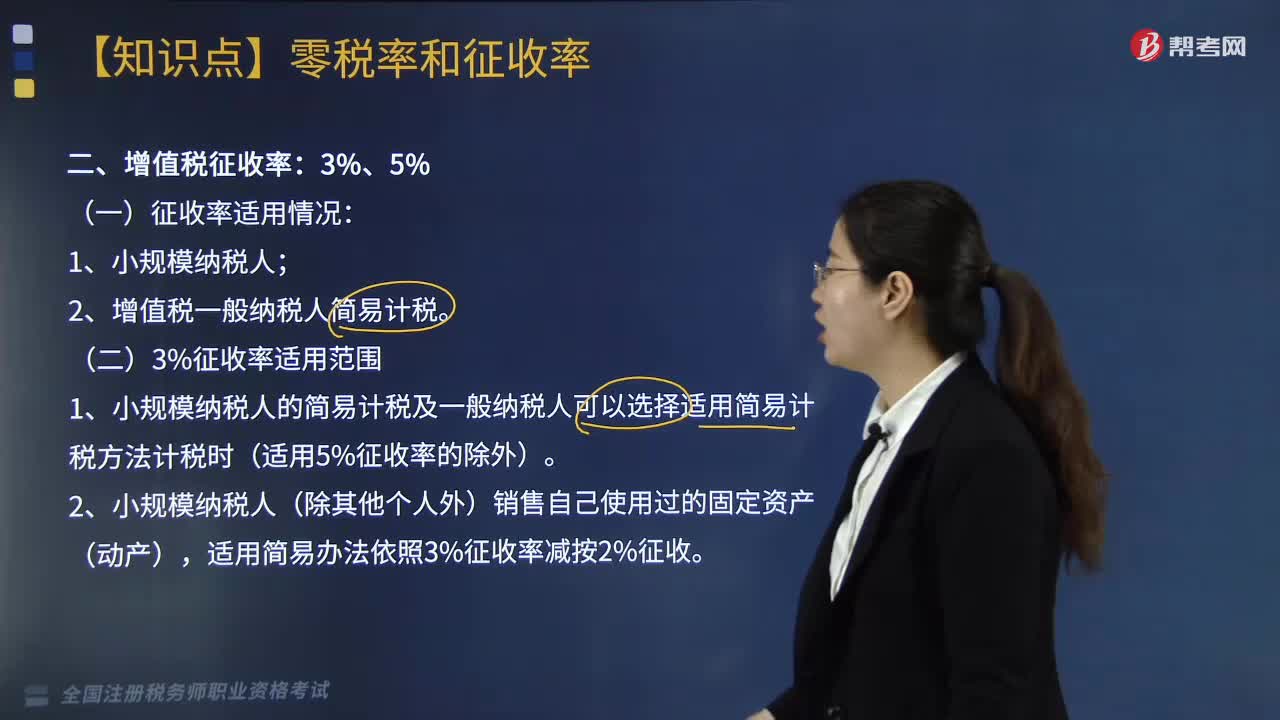

02:46增值税征收率的适用情况有哪些?:增值税征收率的适用情况有哪些?2.增值税一般纳税人简易计税。1.小规模纳税人的简易计税及一般纳税人可以选择适用简易计税方法计税时(适用5%征收率的除外)。适用简易办法依照3%征收率减按2%征收。应按3%的征收率征收增值税。4.一般纳税人销售自己使用过的不得抵扣且未抵扣进项税的固定资产(动产),适用简易办法依照3%征收率减按2%征收增值税。按照简易办法依照3%征收率减按2%征收增值税。

01:06

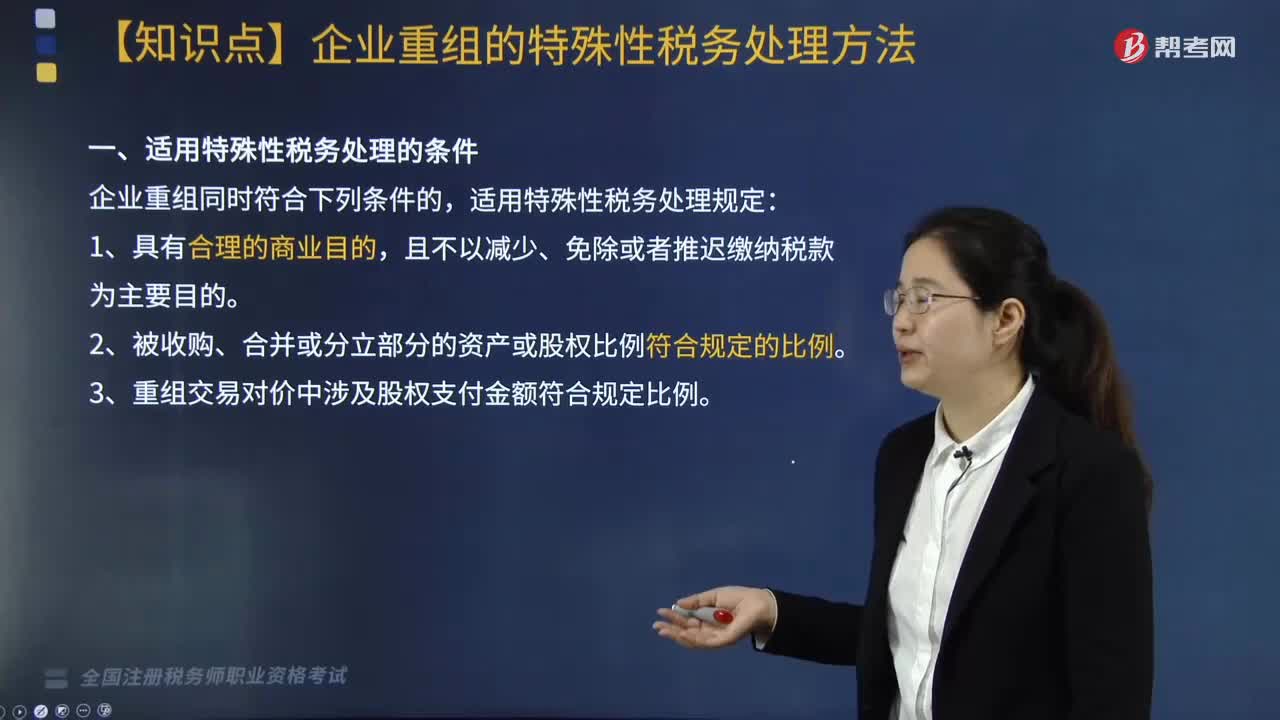

01:06适用特殊性税务处理的条件有哪些?:根据《财政部 国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税〔2009〕59号)第五条的规定:企业重组同时符合下列条件的,2. 被收购、合并或分立部分的资产或股权比例符合规定的比例。3. 重组交易对价中涉及股权支付金额符合规定比例:资产收购85%),4. 企业重组后的连续12个月内不改变重组资产原来的实质性经营活动,5. 企业重组中取得股权支付的原主要股东。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日