下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

01:16

01:16第四类破环森林资源的应该如何征收消费税?:第四类破环森林资源的应该如何征收消费税?消费税的征收范围包括了五种类型的产品:1、一些过度消费会对人类健康、社会秩序、生态环境等方面造成危害的特殊消费品,2、奢侈品、非生活必需品,如贵重首饰、化妆品等;3、高能耗及高档消费品,4、不可再生和替代的石油类消费品,如汽油、柴油等;5、具有一定财政意义的产品,如护肤护发品等。包括未经打磨、倒角的木制一次性筷子。

10:47

10:47消费税的第三类污染环境不安全的如何征收?:消费税的第三类污染环境不安全的如何征收?消费税的征收范围包括了五种类型的产品:4、不可再生和替代的石油类消费品,包括汽油(含甲醇汽油、乙醇汽油)、柴油(含生物柴油)、石脑油、溶剂油、润滑油、航空煤油、燃料油7个子目;(1)航空煤油暂缓征收,统一按照无铅汽油税率征收消费税,(3)变压器油、导热类油等绝缘油类产品不属于润滑油;对同时符合下列条件的纯生物柴油免征消费税;

07:50

07:50纳税期限与纳税地点分别是什么?:纳税期限与纳税地点分别是什么?以1个季度为纳税期限的规定适用于小规模纳税人、银行、财务公司、信托投资公司、信用社以及财政部和国家税务总局规定的其他纳税人。应当自海关填发海关进口增值税专用缴款书之日起15日内缴纳税款。在机构所在地或居住地主管税务机关纳税,应当分别向各自所在地主管税务机关申报纳税,可由总机构汇总向总机构所在地申报纳税,在销售地、劳务发生地和应税行为发生地主管税务机关申报纳税。

12:32

12:32进口环节增值税的征收范围及纳税人是指什么?:进口环节增值税的征收范围及纳税人是指什么?进口环节增值税的纳税人:为进口货物增值税的纳税义务人。【提示】对代理进口货物以海关开具的完税凭证上的纳税人为增值税纳税人。进口环节增值税的税率:减按3%征收进口环节增值税。3、跨境电子商务零售进口商品的进口环节增值税、消费税取消免征税额,按照货物税率全额征收关税和进口环节增值税、消费税,4、进口环节增值税应纳税额计算。

02:13

02:13应纳税额是如何计算的?:应纳税额是如何计算的?减免税额和抵免税额,是指依照企业所得税法和国务院的税收优惠规定减征、免征和抵免的应纳税额。应纳税额=销售额(不含增值税)×征收率,不含税销售额=含税销售额÷(1+征收率),【提示】按照现行规定应当预缴增值税税款的小规模纳税人,当期无需预缴税款,已预缴税款的。可以向预缴地主管税务机关申请退还,【2010年注册会计师考试真题】甲为增值税小规模纳税人。甲本月应缴纳增值税税额(

09:40

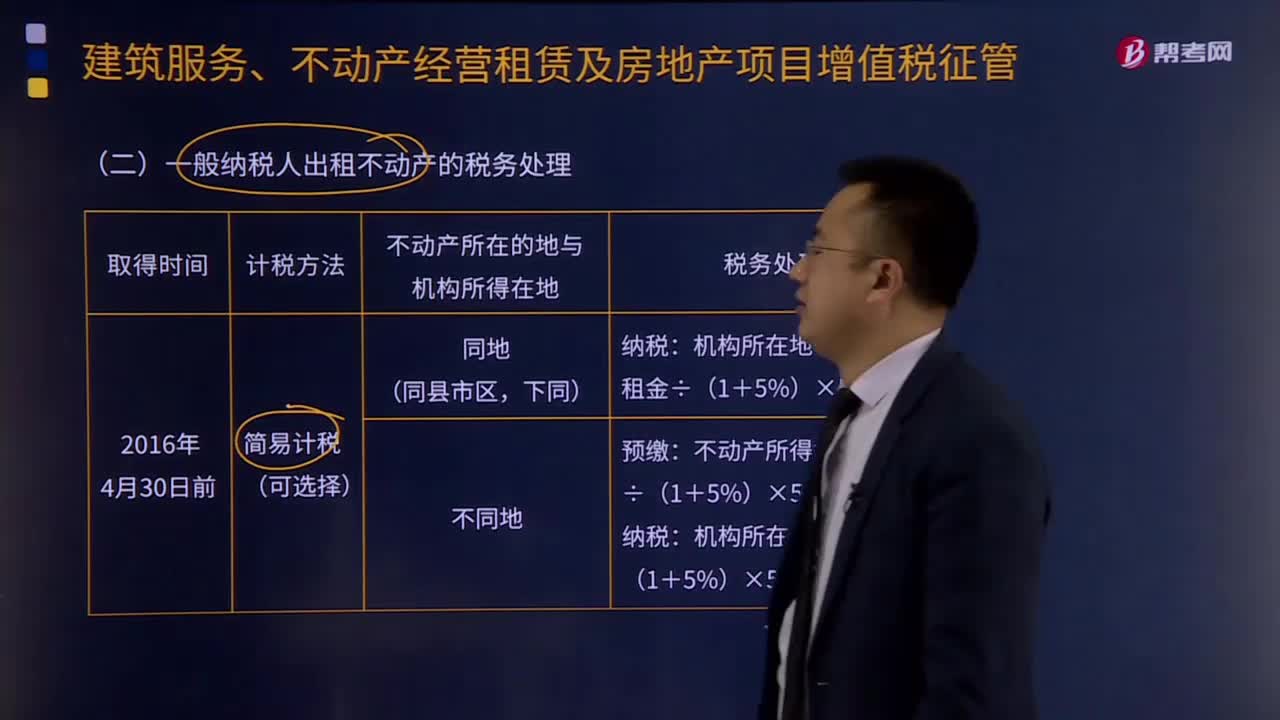

09:40一般纳税人出租不动产的税务处理是怎样的?:一般纳税人出租不动产的税务处理是怎样的?(一)一般纳税人出租其2016年4月30日前取得的不动产,纳税人应按照上述计税方法向不动产所在地主管税务机关预缴税款,纳税人向机构所在地主管税务机关申报纳税。纳税人应按照3%的预征率向不动产所在地主管税务机关预缴税款,纳税人应向机构所在地主管税务机关申报纳税。一般纳税人出租其2016年4月30日前取得的不动产适用一般计税方法计税的。

00:57

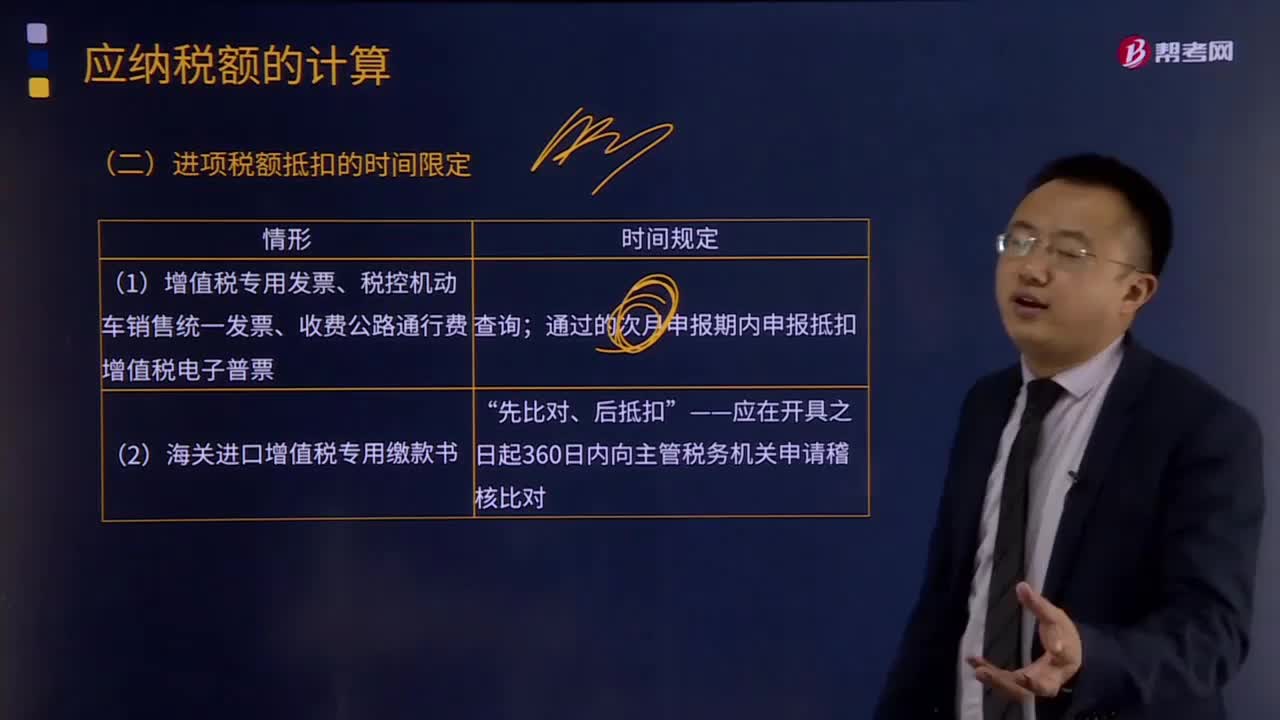

00:57进项税额抵扣的时间限定是怎样的?:增值税专用发票认证是进项税额抵扣的前提。增值税发票认证是指通过增值税发票税控系统对增值税发票所包含的数据进行识别、确认。纳税人通过增值税发票税控系统开具发票时,系统会自动将发票上的开票日期、发票号码、发票代码、购买方纳税人识别号、销售方纳税人识别号、金额、税额等要素,(1)一般纳税人取得的增值税专用发票和机动车销售统一发票,应在开具之日起180日内到税务机关办理认证。

05:31

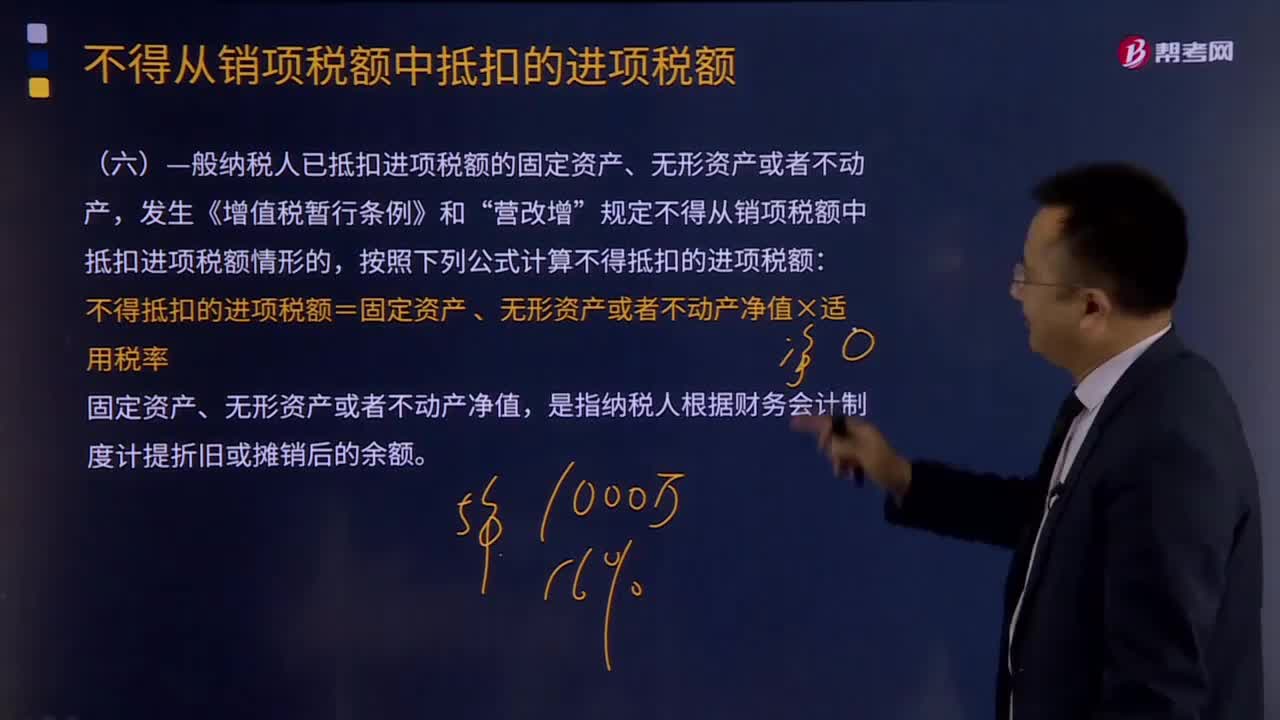

05:31—般纳税人已抵扣进项税额的固定资产、无形资产或者不动产是怎样的?:—般纳税人已抵扣进项税额的固定资产、无形资产或者不动产,发生《增值税暂行条例》和“营改增”规定不得从销项税额中抵扣进项税额情形的,按照下列公式计算不得抵扣的进项税额:不得抵扣的进项税额=固定资产,、 无形资产或者不动产净值×适用税率。固定资产、无形资产或者不动产净值是指纳税人根据财务会计制度计提折旧或摊销后的余额

09:29

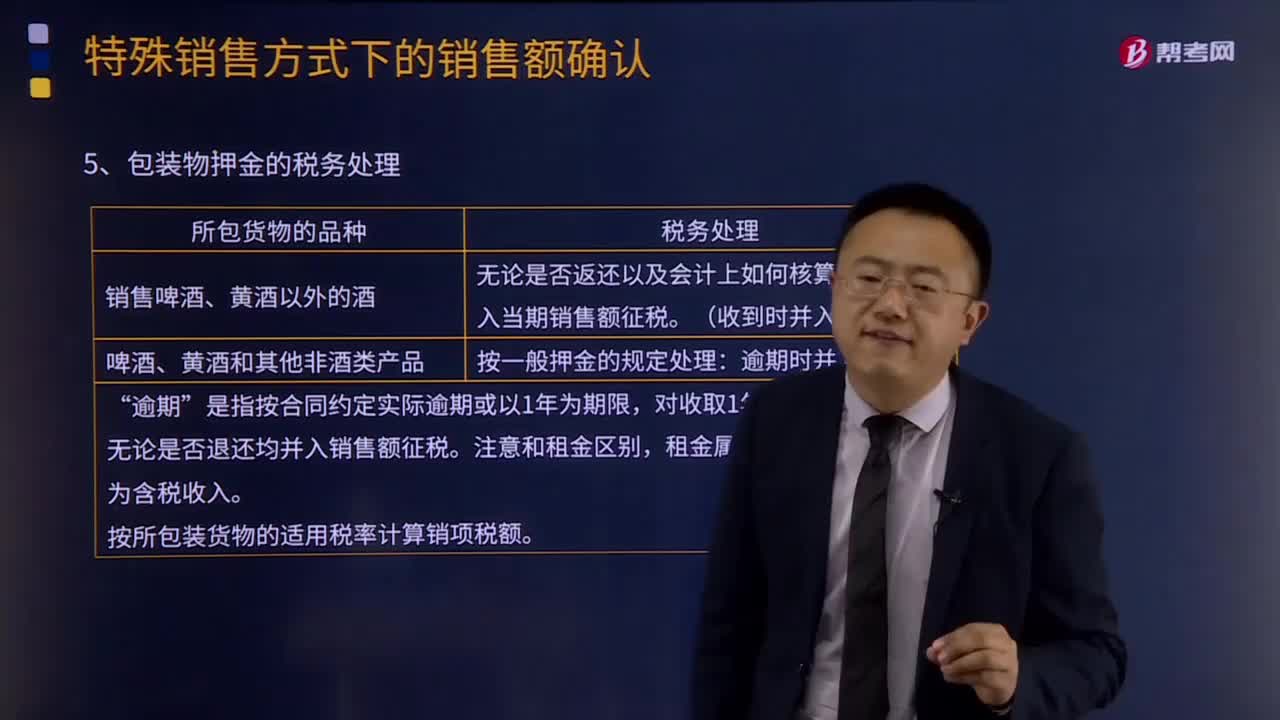

09:29包装物押金的税务处理是怎样的?:对因逾期未收回包装物不再退还的押金,应按所包装货物的适用税率计算销项税额。②因逾期(1年为限)未收回包装物不再退还的押金:均应在收取当期并入销售额中征税。【提示】请区分包装物押金和包装费、包装物租金“销售货物同时收取的包装费、包装物租金属于价外费用”应价税分离后并入销售额计征增值税,在将包装物押金并入销售额征税时。纳税人为销售货物出租出借包装物而收取的押金。

00:52

00:52怎样理解应纳税暂时性差异?:怎样理解应纳税暂时性差异?暂时性差异分为应纳税暂时性差异和可抵扣暂时性差异,应纳税暂时性差异形成递延所得税负债,可抵扣暂时性差异形成递延所得税资产。通俗理解下递延所得税资产与负债,资产一般是企业费用成本分摊较大形成的,负债是分摊的比较小形成的。资产是企业当期费用摊的比税法规定的多,需要调增,所以当期所得税要多交,在以后的纳税期可以少交,形成递延所得税资产,负债相反。

01:03

01:03车船税纳税人是谁?:车船税纳税人是谁?车船税纳税人是指在中国境内拥有或管理车辆、船舶的单位和个人。车辆所有人或者管理人不缴纳车船税的,使用人应代为缴纳车船税。拥有并使用车船的单和个人是统一的,纳税人既是车船的拥有人,又是车船的使用人。拥有人与使用人不一致时,如果车辆拥有人未缴纳车船税,使用人应当代为缴纳车船税。外商投资企业、外国企业、华侨和香港、澳门,台湾同胞投资兴办的企业,外籍人员和香港、澳门。

03:01

03:01纳税环节应该如何理解?:纳税环节应该如何理解?纳税环节:指征税对象在从生产到消费的流转过程中应当缴纳税款的环节。要掌握生产、批发、零售、进出口、收入取得、费用支出等各个环节上的税种分布。纳税环节有广义和狭义之分。广义的纳税环节指全部课税对象在再生产中的分布情况。狭义的纳税环节特指应税商品在流转过程中应纳税的环节。都可能成为纳税环节。但考虑到税收对经济的影响、财政收人的需要以及税收征管的能力等因素。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日