下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

03:11

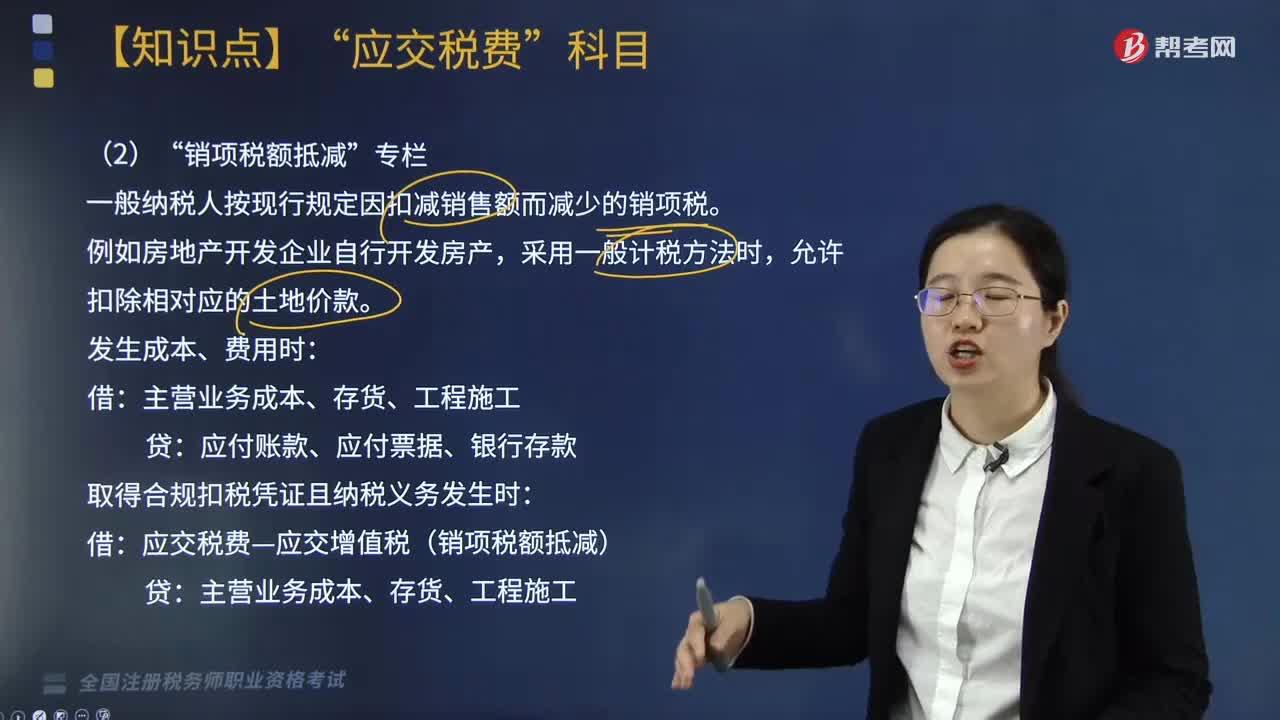

03:11“销项税额抵减”是什么?:一般纳税人按现行规定因扣减销售额而减少的销项税?允许扣除相对应的土地价款,主营业务成本、存货、工程施工:应付账款、应付票据、银行存款:取得合规扣税凭证且纳税义务发生时:主营业务成本、存货、工程施工,【举例】某房地产开发企业为一般纳税人,2019年6月销售营改增后开发的房地产项目:取得含增值税价款3270万元:相对应的土地价款为1090万元:则相关会计分录为,取得销售收入时:

05:06

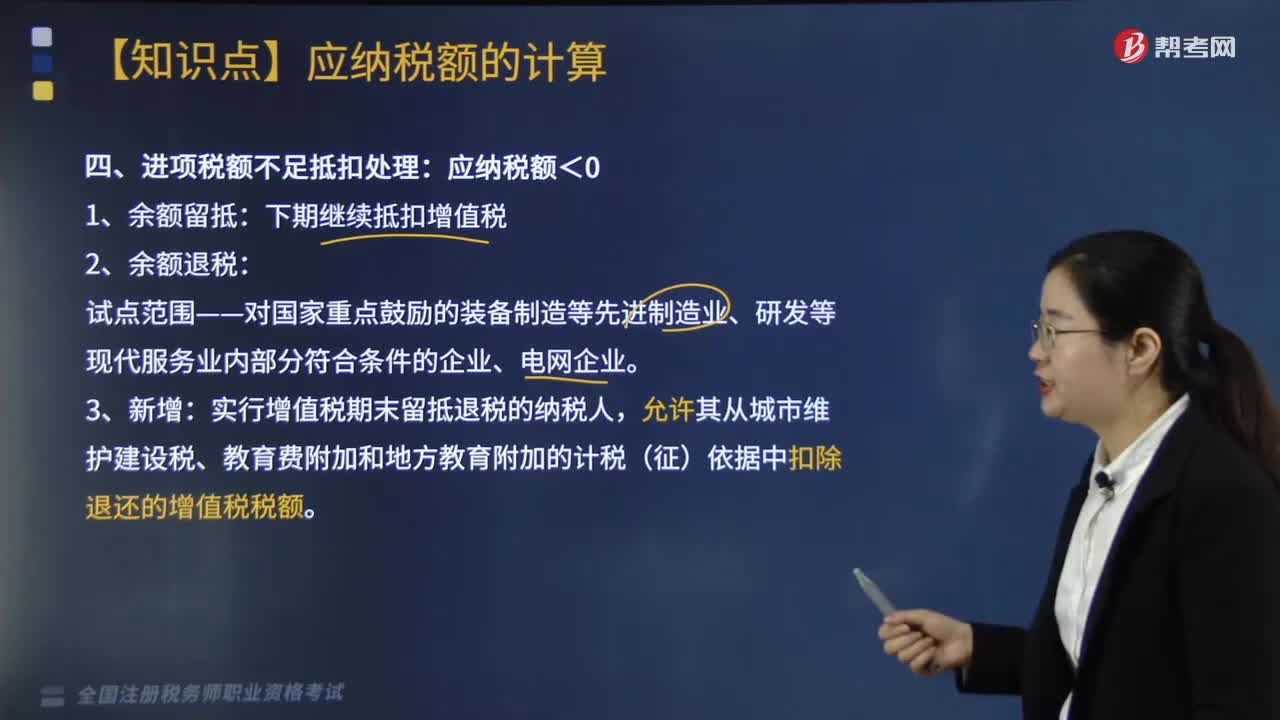

05:06进项税额不足抵扣应该如何处理?:允许其从城市维护建设税、教育费附加和地方教育附加的计税(征)依据中扣除退还的增值税税额:按平销返利行为的规定冲减当期增值税进项税额,当期应冲减的进项税额=当期取得的返还资金÷(1+购进货物增值税税率)×购进货物增值税税率。三、欠缴增值税、又有留抵税额处理;四、关于增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策。1.增值税纳税人初次购买增值税税控系统专用设备支付的费用。

02:39

02:39如何分解计算不得抵扣增值税进项税额?:如何分解计算不得抵扣增值税进项税额?不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额,兼营增值税应税项目和免税项目,4月应税项目取得不含税销售额1200万元;当月购进用于应税项目的材料支付价款700万元。购进用于免税项目的材料支付价款400万元,当月购进应税项目和免税项目共用的自来水支付进项税额0.6万元。

04:20

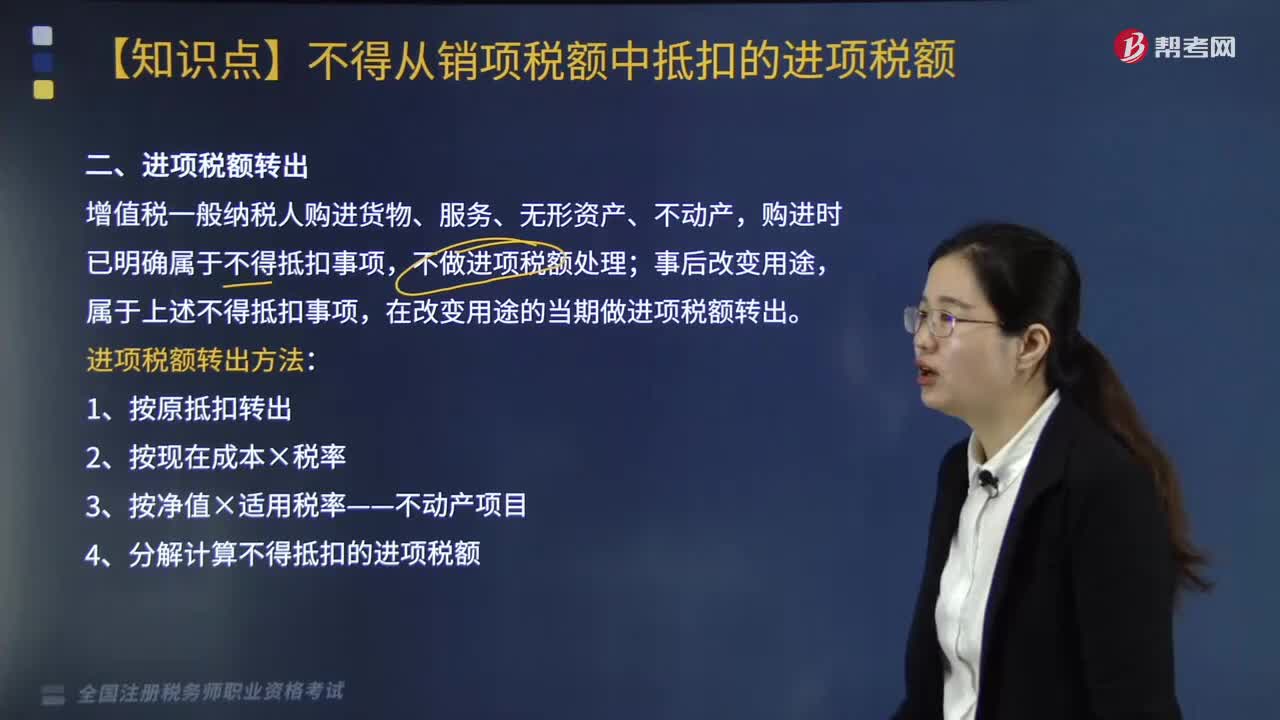

04:20进项税额转出方法有哪些?:进项税额转出方法有哪些?进项税额转出方法具体如下:3.按净值×适用税率——不动产项目。4.分解计算不得抵扣的进项税额。一、进项税额转出,增值税一般纳税人购进货物、服务、无形资产、不动产,购进时已明确属于不得抵扣事项;属于不得抵扣事项。在改变用途的当期做进项税额转出,取得增值税专用发票注明金额200万元、增值税26万元,取得运费增值税专用发票上注明运费3万元。

07:04

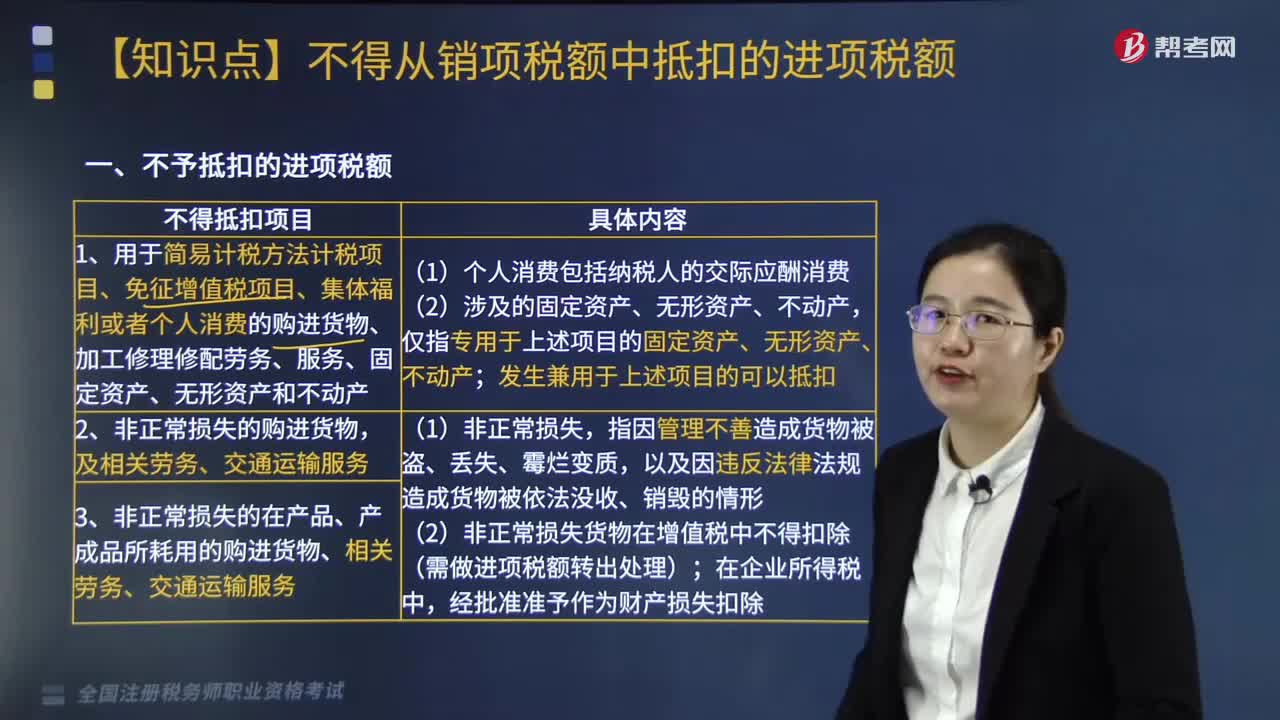

07:04不予抵扣的进项税额的项目有哪些?:不予抵扣的进项税额的项目如下:1.用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、固定资产、无形资产和不动产。2.非正常损失的购进货物,3.非正常损失的在产品、产成品所耗用的购进货物、相关劳务、交通运输服务。以及该不动产所耗用的购进货物、设计服务和建筑服务。5.非正常损失的不动产在建工程所耗用的购进货物、设计服务和建筑服务。

02:07

02:07其他准予从销项税额中抵扣的进项税额有哪些?:其他准予从销项税额中抵扣的进项税额有哪些?纳税人租入固定资产、不动产,既用于一般计税方法计税项目,又用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的,其进项税额准予从销项税额中全额抵扣。【提示】专用于上述项目的外购固定资产、不动产,不得抵扣进项税额。下面是针对税务师税法Ⅰ考试的知识点举出的例题,【例题·单选题】某企业为增值税一般纳税人,不含税租金共计180万元,本月支付一年租金。

01:32

01:32金钱给付义务的执行相关规定有哪些?:金钱给付义务的执行相关规定有哪些?金钱给付义务执行的各项规定概括如下:1. 加处罚款或滞纳金(执行罚):金钱给付义务的行政决定,当事人逾期不履行。行政机关可以加处罚款或者滞纳金。经催告当事人仍不履行的;法律规定的行政机关决定。2. 行政机关无论加处罚款还是滞纳金,因故意不告知、追求罚款与滞纳金收益,当事人到期不缴纳罚款的。纳税人未按照规定期限缴纳税款的,扣缴义务人未按照规定期限解缴税款的。

05:18

05:182019新增进项税额的加计扣减政策是什么?:2019新增进项税额的加计扣减政策是什么?允许生产、生活性服务业纳税人按照当期可抵扣进项税额加计10%,自设立之日起3个月的销售额符合上述规定条件的,自登记为一般纳税人之日起适用加计抵减政策。【提示】纳税人出口货物劳务、发生跨境应税行为不适用加计抵减政策,其对应的进项税额不得计提加计抵减额。当期计提加计抵减额(A)=当期可抵扣进项税额×10%。

05:45

05:45不动产进项税额抵扣的变化有哪些?:不动产进项税额抵扣的变化有哪些?不动产进项税额抵扣的变化具体如下:其进项税额应自取得之日起分2年从销项税额中抵扣:【解析】不需进行分2年抵扣的不动产(一次性抵扣):应交税费——应交增值税(进项税额) 税额40%。应交税费——待抵扣进项税额 税额40%。纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣。

07:42

07:42什么是进项税额?:进项税额是纳税人购进货物、加工修理修配劳务、服务、无形资产、不动产,支付或者负担的增值税额。它与销售方收取的销项税额相对应。一、准予抵扣的进项税额汇总:法定扣税凭证上的增值税税额:2. 计算抵扣。(2)道路通行费抵扣。(3)购进旅客运输服务抵扣(新):取消分期抵扣(新):生产、生活性服务业纳税人按照当期可抵扣进项税额可加计10%。【例题·计算题节选】某食品加工企业为增值税一般纳税人。

07:47

07:47成本、费用扣除的税务处理有哪些规定?:成本、费用扣除的税务处理有哪些规定?必须按规定区分期间费用和开发产品计税成本、已销开发产品计税成本与未销开发产品计税成本。2. 企业发生的期间费用、已销开发产品计税成本、税金及附加、土地增值税准予当期按规定扣除,属于财务费用性质的合理的利息可以直接在税前扣除。(1)企业为建造开发产品借入资金而发生的符合税收规定的借款费用,使用借款的企业分摊的合理利息准予在税前扣除。

05:35

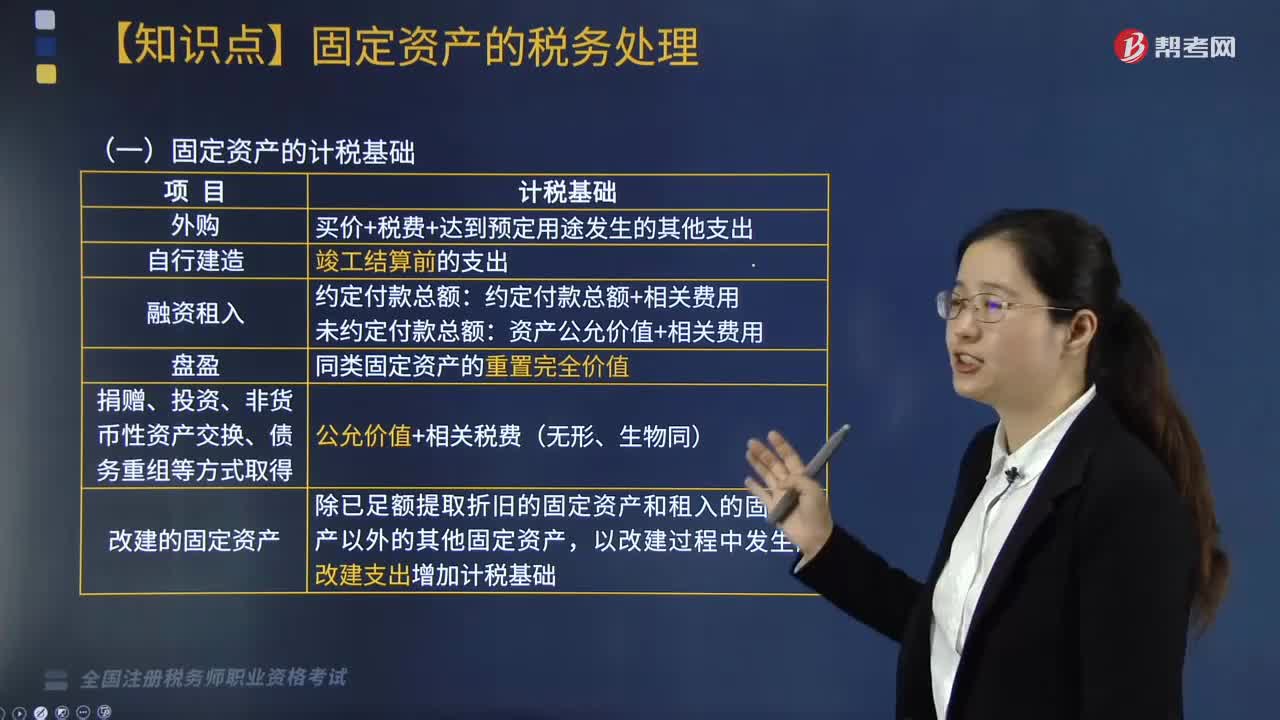

05:35固定资产的计税基础和折旧的相关规定有哪些?:固定资产的计税基础和折旧的相关规定有哪些?固定资产的计税基础是企业的存货、固定资产、无形资产、投资等各类资产,固定资产、生物资产、无形资产、长期待摊费用、投资资产、存货等,一、固定资产的计税基础:不得计算折旧扣除的固定资产;(2)以经营租赁方式租入的固定资产;(3)以融资租赁方式租出的固定资产;(4)已足额提取折旧仍继续使用的固定资产;准予扣除企业按照规定计算的固定资产折旧。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日