下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

10:17

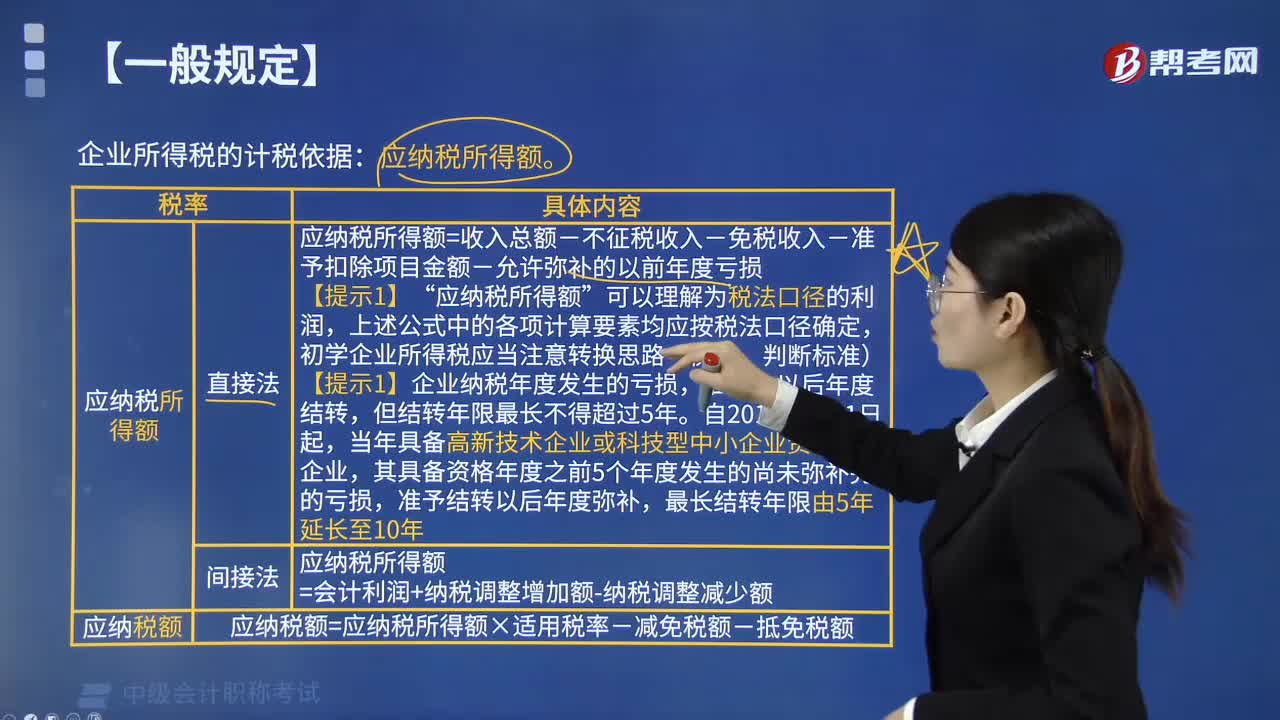

10:17企业所得税应纳税所得额的一般规定有哪些?:企业所得税应纳税所得额的一般规定有:1. 应纳税所得额计算:应纳税所得额=每一纳税年度的收入总额-不征税收入-免税收入-各项扣除项目-允许弥补的以前年度亏损”应纳税所得额,上述公式中的各项计算要素均应按税法口径确定,初学企业所得税应当注意转换思路(衡量、判断标准),【提示1】企业纳税年度发生的亏损。准予结转以后年度弥补?应纳税所得额=会计利润+纳税调整增加额-纳税调整减少额。

08:14

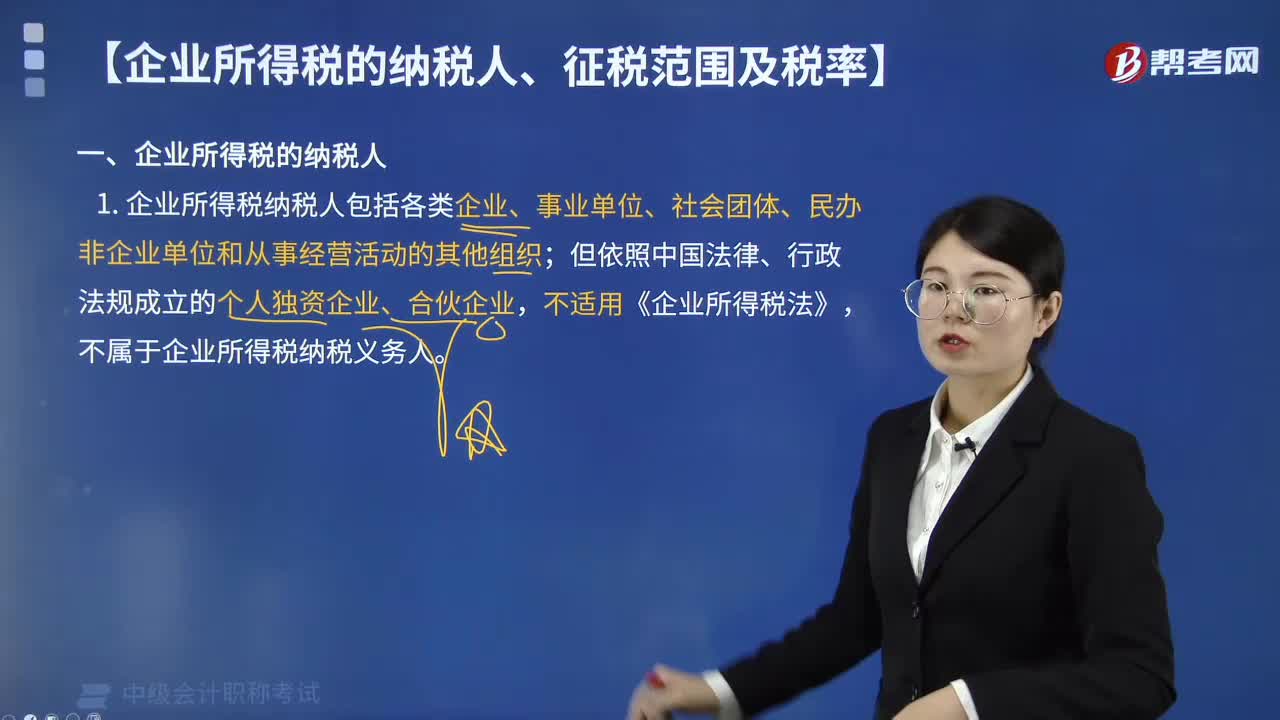

08:14企业所得税的纳税人分为哪两种?:是指在中国境内的企业和其他取得收入的组织(以下统称“包括各类企业、事业单位、社会团体、民办非企业单位和从事经营活动的其他组织;但依照中国法律、行政法规成立的个人独资企业、合伙企业,或者依照外国(地区)法律成立但实际管理机构在中国境内的企业。应就来源于中国境内、境外的全部所得纳税。是指依照外国(地区)法律成立且实际管理机构不在中国境内的企业,应当就其来源于中国境内的所得缴纳企业所得税。

07:13

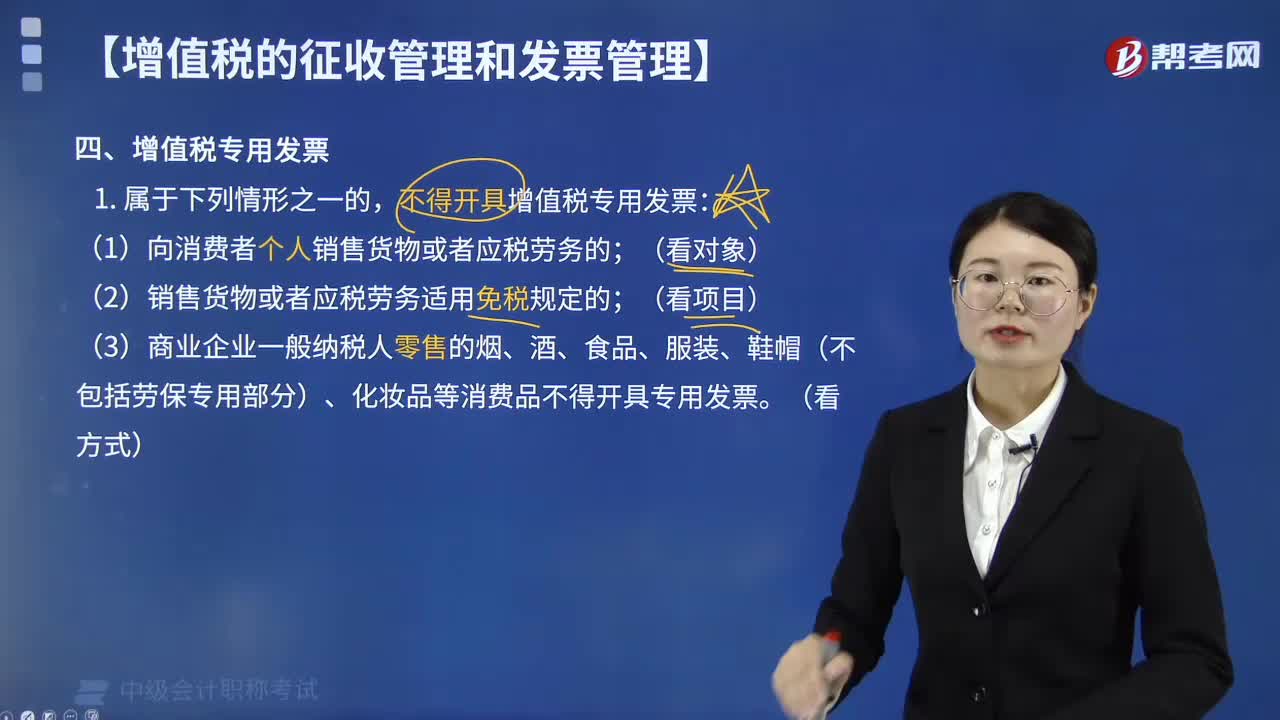

07:13哪些情形下不得开具增值税专用发票?:哪些情形下不得开具增值税专用发票?不得开具增值税专用发票:(3)商业企业一般纳税人零售的烟、酒、食品、服装、鞋帽(不包括劳保专用部分)、化妆品等消费品不得开具专用发票;一般纳税人凭《发票领购簿》、IC卡和经办人身份证明领购专用发票;②向税务机关以外的单位和个人买取专用发票。⑤未按规定申请办理防伪税控系统变更发行。可以允许开具增值税专用发票的是( ),C. 向小规模纳税人销售免税药品。

00:39

00:39增值税的计税方法有几种?:增值税的计税方法,即增值税应纳税额的计算方法。增值税的计税方法主要有三种,各国最常采用的计税方法是购进扣税法。又称进项税额扣除法、税额扣减法,其基本步骤是先用销售额乘以税率,应纳税额=增值额×税率:=不含税销售额×税率-同期外购项目已纳税额;增值税的计算过程中核心要点有。1.征收范围主要关注不同项目对应的税率,【例题·多选题】增值税的计税方法及增值税应纳税额的计算方法。C.税基相加法

00:19

00:19股息红利企业所得税是什么?:股息红利企业所得税是什么?股息红利企业所得税是指符合条件的居民企业之间的股息、红利等权益性投资收益是免税收益,否则要征收企业所得税。

00:23

00:23应交所得税怎么计算?:应交所得税的计算:应交所得税=应纳税所得额×所得税税率应纳税所得额=税前会计利润+纳税调整增加额-纳税调整减少额

00:26

00:26所得税纳税人是什么?:所得税纳税人是什么?所得税纳税人指的是企业所得税和个人所得税的纳税义务人,企业所得税的纳税义务人,是指在中华人民共和国境内的企业和其他取得收入的组织。个人所得税纳税人指上交给国家个人所得税的人。

00:35

00:35递延所得税资产需要调增吗?:递延所得税资产需要调增。坏账准备不允许所得税前扣除,只有在以后期间实际发生时才按实际发生的坏账扣除,所以坏账准备增加不会使得应纳税所得额减少。这里补提了坏账准备而形成可抵减时间性差异,借记“递延所得税资产”

00:35

00:35当期所得税是所得税费用吗?:当期所得税是所得税费用吗?当期所得税费用是:当期应交所得税=应纳税所得*所得税税率(25%):应纳税所得=税前会计利润(即利润总额)+纳税调整增加额-纳税调整减少额,所以。当期所得税不是利润表中的所得税费用而是当期确认的应交所得税

02:16

02:16小微企业怎么报季度所得税?:小微企业怎么报季度所得税?小微企业申报季度所得税的流程:这里可以选择网页或者离线申报”4.网页或离线申报填写都是一样的。根据企业实际情况选择上面的,通常预缴类型为第一项”如果企业在税局报到时选择了其他两项”则按税局备案的选择即可。适合设有总分机构的企业,5.预缴税款具体数据的填写。填写营业收入(指主营和其他业务收入”不含营业外收入)、营业成本(主营和其他业务成本)和利润总额。

02:30

02:30企业所得税纳税怎样调增和调减?:企业所得税纳税怎样调增和调减?会计上确认为投资收益,税法上属于免税收入,②会计上未确认收入,税法上确认了收入,比如税法上的视同销售收入,会计上计入营业外支出,税法上属于视同销售收入,比如职工福利费等三项经费在会计上作为成本费用可以全额扣除,但在税法中要按照工资薪金总额的14%、8%、2%来相应的确认,④会计上确认了支出(-项),税法上应加计扣除,会计上全额计入管理费用扣除。

01:24

01:24增值税专用发票注明的金额是含税的还是不含税的?:增值税专用发票注明的金额是含税的还是不含税的?(2)普通发票上注明的销售额是含税价;(3)价外费用一般为含增值税收入;(4)需要并入销售额一并纳税的包装物押金为含增值税收入;(5)除以下不含税的情况外的其他没有明确说明不含税的情况。(2)增值税专用发票上注明的金额;(3)机动车销售统一发票上注明的金额;(4)海关专用缴款书上面的金额;(5)中华人民共和国税收缴款凭证上面的金额;

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日