下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

08:25

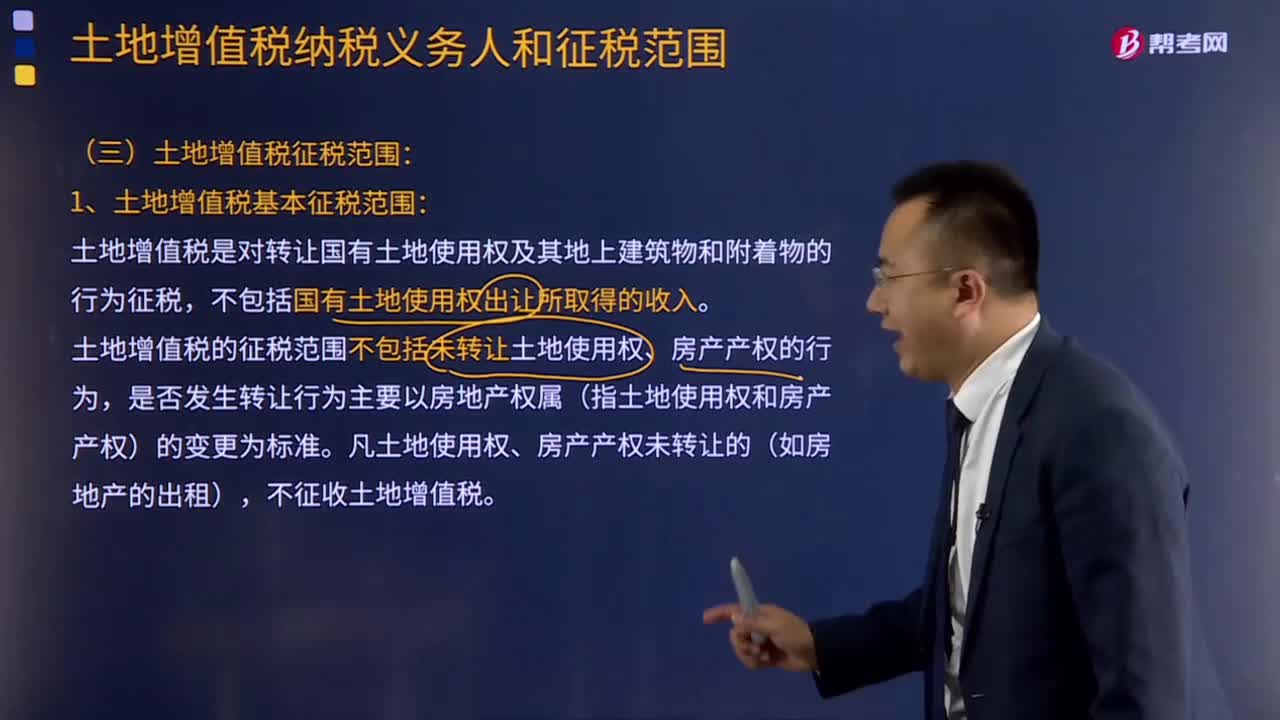

08:25土地增值税征税范围包括哪些?:土地增值税的征税范围包括:2.地上的建筑物及其附着物连同国有土地使用权一并转让。土地增值税是对转让国有土地使用权及其地上建筑物和附着物的行为征税,不包括国有土地使用权出让所取得的收入。土地增值税的征税范围不包括未转让土地使用权、房产产权的行为,是否发生转让行为主要以房地产权属(指土地使用权和房产产权)的变更为标准。凡土地使用权、房产产权未转让的(如房地产的出租)。

01:27

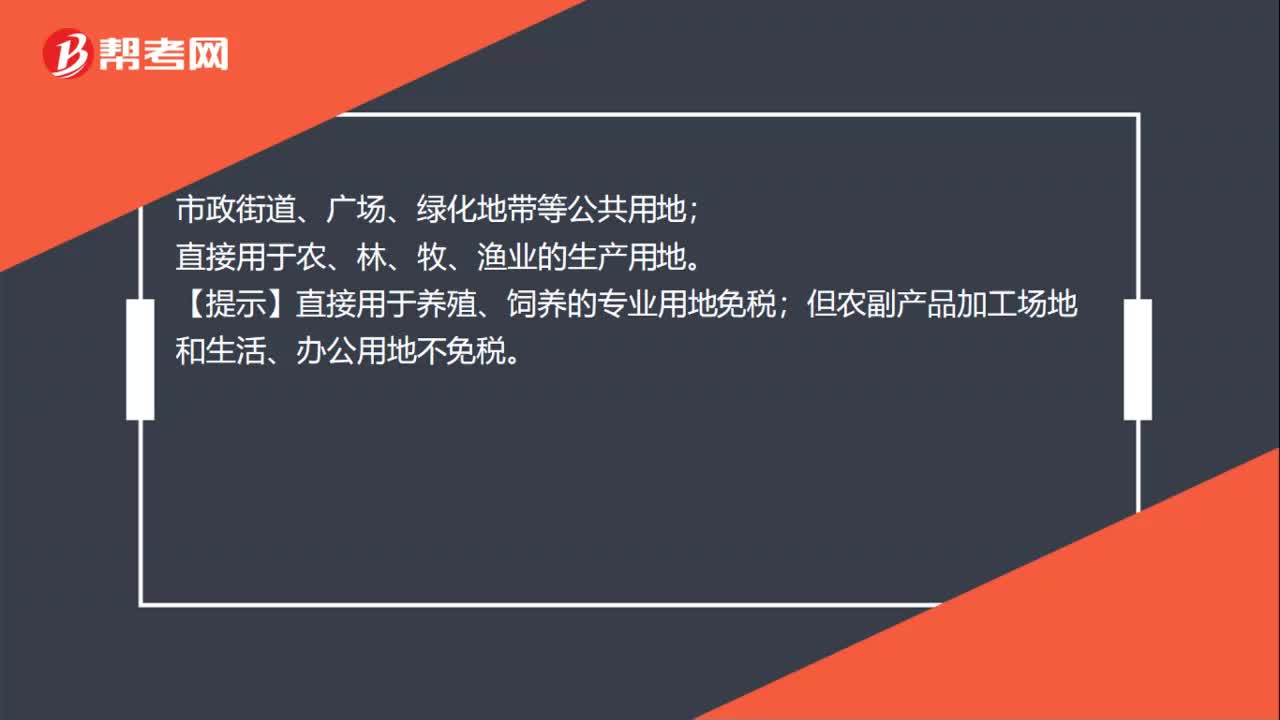

01:27法定免缴土地使用税的优惠有哪些?:法定免缴土地使用税的优惠:由国家财政部门拨付事业经费的单位自用的土地;【提示】宗教仪式用地和宗教人员生活用地免税;参观游览用地和管理办公用地免税,但附设的影剧院、茶社、饮食部、照相馆等生产经营用地不免税。【提示】直接用于养殖、饲养的专业用地免税;但农副产品加工场地和生活、办公用地不免税。从使用的月份起免缴城镇土地使用税5年至10年。其用地能与企业其他用地明确区分的。免征城镇土地使用税

00:23

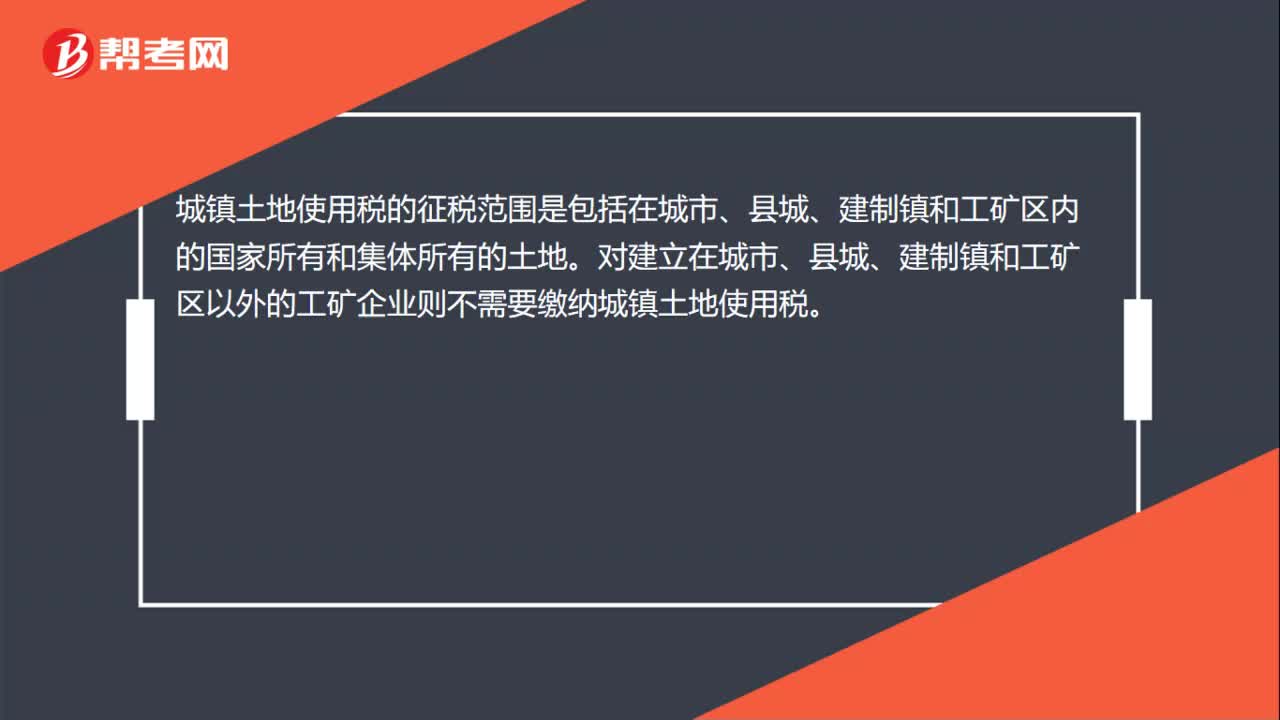

00:23城镇土地使用税的征税范围是什么?:城镇土地使用税的征税范围是什么?城镇土地使用税的征税范围是包括在城市、县城、建制镇和工矿区内的国家所有和集体所有的土地。对建立在城市、县城、建制镇和工矿区以外的工矿企业则不需要缴纳城镇土地使用税。

00:13

00:13城镇土地使用税的纳税义务人是什么?:城镇土地使用税的纳税义务人是在城市、县城、建制镇、工矿区范围内使用土地的单位和个人。

00:15

00:15城镇土地使用税的纳税地点是什么?:城镇土地使用税的纳税地点是什么?城镇土地使用税的纳税地点是土地所在地,由土地所在地的税务机关负责征收。城镇土地使用税的属地性强。

01:59

01:59土地使用税减免政策是什么?:土地使用税减免政策是什么?2. 由国家财政部门拨付事业经费的单位自用的土地。从使用的月份起免缴城镇土地使用税5年至10年,免征城镇土地使用税,纳税单位无偿使用免税单位的土地。纳税单位应照章缴纳城镇土地使用税,纳税单位与免税单位共同使用、共有使用权土地上的多层建筑。对纳税单位可按其占用的建筑面积占建筑总面积的比例计征城镇土地使用税;2. 房产管理部门在房租调整改革前经租的居民住房用地。

00:27

00:27纳税地点是什么?:纳税地点是什么?纳税地点主要是指根据各个税种纳税对象的纳税环节和有利于对税款的源泉控制而规定的纳税人(包括代征、代扣、代缴义务人)的具体纳税地点。规定纳税人申报纳税的地点,既有利于税务机关实施税源控管,防止税收流失,又便利纳税人缴纳税款。

00:31

00:31城建税缴纳地点是什么?:城建税缴纳地点是什么?城建税是一纳税人实际缴纳的增值税、消费税的税额为计税依据的,缴纳城建税是需要按照消费税,增值税,营业税的有关规定办理,缴纳的地点也是根据增值税营业税和消费税的地点来确定,随着三税一起申报给当地税务机关。

00:41

00:41城镇土地使用税的纳税人范围?:城镇土地使用税的纳税人范围?城镇土地使用税的纳税人一般情况下是出租人不是承租人,即拥有土地使用权的单位和个人是纳税人,即使出租了,土地使用权的所有人还是出租方的,所以由出租方来纳税;集体建设用地较为特殊,其所有权归集体所有,城镇土地使用税不对集体征税,谁租用,谁缴纳税款。

04:58

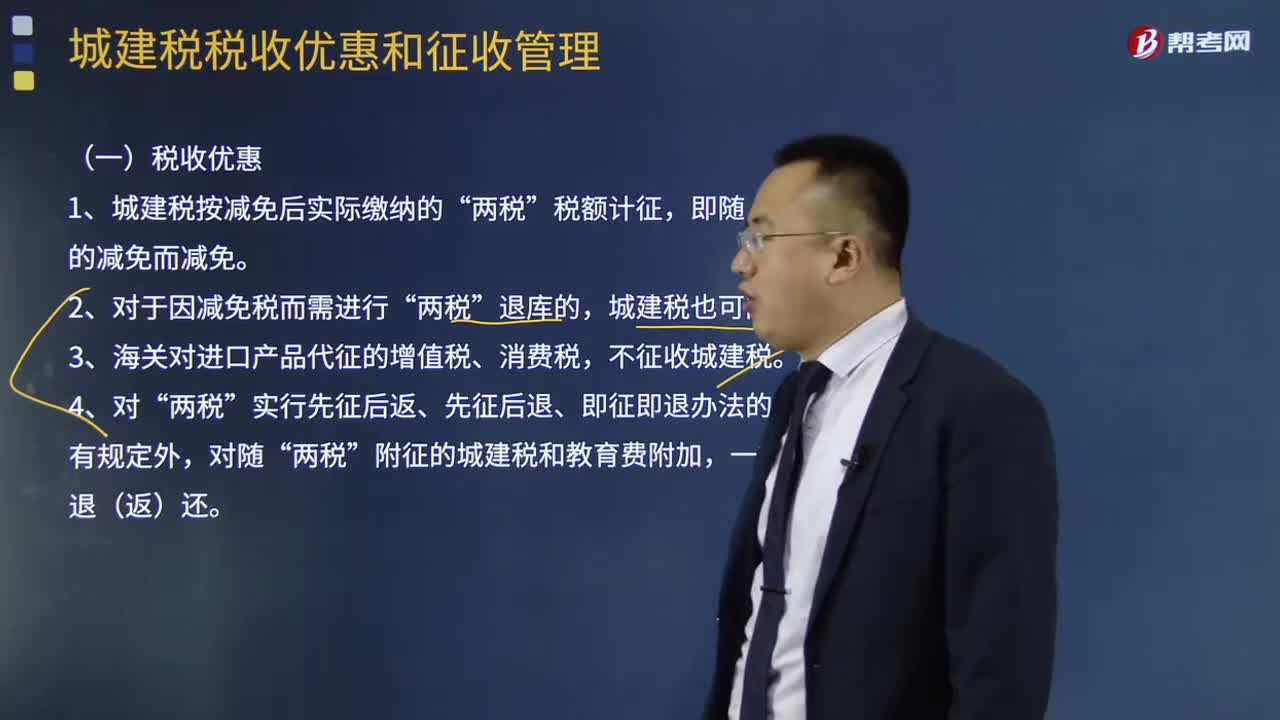

04:58城建税的税收优惠和纳税地点分别是什么?:城建税的税收优惠和纳税地点分别是什么?城市维护建设税是以纳税人实际缴纳的产品税、增值税、营业税税额为计税依据,1、城建税按减免后实际缴纳的”城建税也可同时退库,3、海关对进口产品代征的增值税、消费税。不征收城建税“对实行增值税期末留抵退税的纳税人。允许其从城市维护建设税、教育费附加和地方教育附加的计税(征)依据中扣除退还的增值税税额“应该在建筑服务发生地、不动产所在地预缴增值税时。

01:10

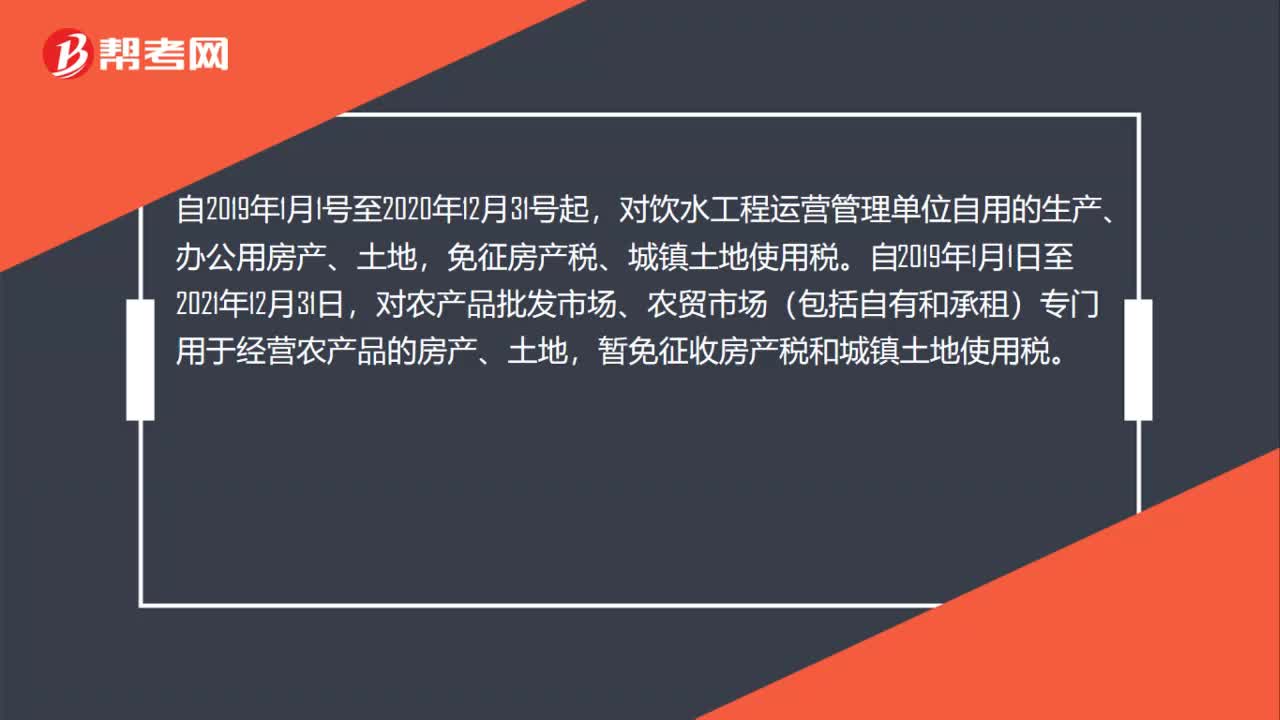

01:10扶持创业的孵化场所,城镇土地使用税有哪些优惠?:扶持创业的孵化场所,城镇土地使用税有哪些优惠?对国家、省级科技企业孵化器自用以及无偿或通过出租等方式提供给在孵对象使用的土地,免征城镇土地使用税;对饮水工程运营管理单位自用的生产、办公用房产、土地,免征房产税、城镇土地使用税。自2019年1月1日至2021年12月31日,对农产品批发市场、农贸市场(包括自有和承租)专门用于经营农产品的房产、土地,暂免征收房产税和城镇土地使用税。

00:23

00:23城镇土地使用税税率是多少?:城镇土地使用税税率是多少?城镇土地使用税采用定额税率,从量计征。城镇土地使用税实行有幅度的差别定额税率,而且每个幅度税额的差距为20倍。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日