下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

00:58

00:58应收账款算收入吗?:应收账款算收入吗?应收账款并不属于收入,属于资产类科目。应收账款是指企业因销售商品、提供劳务等经营活动,应向购货单位或接受劳务单位收取的款项,主要包括企业销售商品或提供劳务等应向有关债务人收取的价款及代购货单位垫付的包装费、运杂费等。

00:34

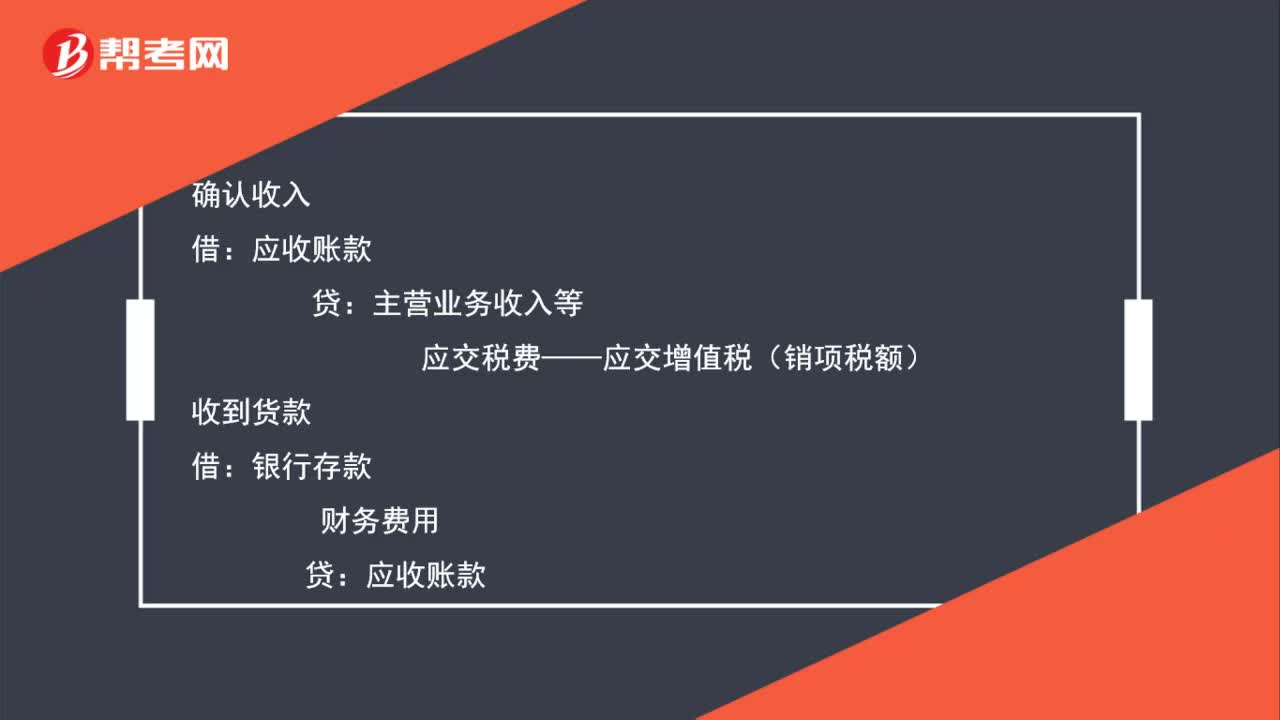

00:34应收账款的会计分录如何做?:应收账款的会计分录如何做?确认收入:应收账:主营业务收入等应交税费——应交增值税(销项税额)收到货款借银行存款财务费用贷应收账款

01:31

01:31如何区分其他应收款和应收账款?:如何区分其他应收款和应收账款?应收账款是指企业因销售商品、提供服务等经营活动,应向购货单位或接受服务单位收取的款项。主要包括企业销售商品或提供服务等应向有关债务人收取的价款及代购货单位垫付的包装费、运杂费等。(1)应收的各种赔款、罚款,如因企业财产等遭受意外损失而应向有关保险公司收取的赔款等;(2)应收的出租包装物租金;(3)应向职工收取的各种垫付款项,如租入包装物支付的押金;

01:08

01:08预收账款与预付账款怎么区分?:预收账款与预付账款怎么区分?预收,是为了销售,预先收别人的钱,但是还没给对方货物或者服务,此时是一项负债。预付,是预先付给别人的钱,但是对方没给自己货物,预付的款项仍然是自己的资产。预收账款属于负债类科目,增加记贷方,减少记借方。预付账款属于资产类科目,增加记借方,减少记贷方。

00:31

00:31建筑行业预缴税款如何入账?:建筑行业预缴税款如何入账?企业预缴增值税时:应交税费——预交增值税:银行存款:月末:借应交税费——未交增值税贷应交税费——预交增值税

02:32

02:32核定征收企业可以用收据入账吗?:核定征收企业可以用收据入账吗?根据《核定征收企业所得税暂行办法》第四条,对核定征收企业所得税的纳税人,核定应税所得率或者核定应纳所得税额。核定其应税所得率:1. 能正确核算(查实)收入总额,但不能正确核算(查实)成本费用总额的;2. 能正确核算(查实)成本费用总额,但不能正确核算(查实)收入总额的;能计算和推定纳税人收入总额或成本费用总额的。采用应税所得率方式核定征收企业所得税的。

00:31

00:31国际货运代理企业如何进行应收账款管理?:国际货运代理企业如何进行应收账款管理?1. 提高应收账款回收质量,降低坏账风险。2. 提高资金利用效率,保障企业经营发展。

01:43

01:43为什么预收账款出现借方余额代表企业应收债权呢?:为什么预收账款出现借方余额代表企业应收债权呢?预收账款是负债类科目,期末余额正常是在贷方,反映的是预收购货单位的预收款。但是如果期末余额在借方,则反映的是购货单位还欠你账款未付清,所以就是应收款项。

01:49

01:49如何理解企业财务预算分析中的量入为出?:如何理解企业财务预算分析中的量入为出?资金充裕的企业更应关注预算,因为钱多乱花的可能性更大。盲目扩张往往会迷住双眼。这时更需要预算限制当下,量入为出该如何执行呢?编制预算相对容易,难就难在利润中心。收入不可确定:支出不可预计,预算分析只能凭主观臆断,收入与支出唇齿相依;因为有了某项支出;才会有相应的收入,华为公司对利润中心预算支出秉持的原则是。是否有利于潜力与效益的增长,但框定比率。

00:51

00:51应收账款和预付账款的关系?:应收账款和预收账款有什么关系?同一家公司可以根据实际业务情况设置预收账款和应收账款。进行业务核算的,只是同一笔业务一般就用一个科目来核算。比如同一客户只设一个账户,看是经常预收还是应收,这样对账方便。如果一家公司预收账款的情况很少,就可以不设置预收账款科目,在应收账款科目核算即可。

01:19

01:19如何区分预收账款和其他货币资金?:如何区分预收账款和其他货币资金?预收账款是指企业向购货方预收的购货订金或部分货款。企业预收的货款待实际出售商品、产品或者提供劳务时再行冲减。预收账款是以买卖双方协议或合同为依据,由购货方预先支付一部分或全部 货款给供应方而发生的一项负债,这项负债要用以后的商品或劳务来偿付。其他货币资金是指企业除现金和银行存款以外的货币资金。

10:28

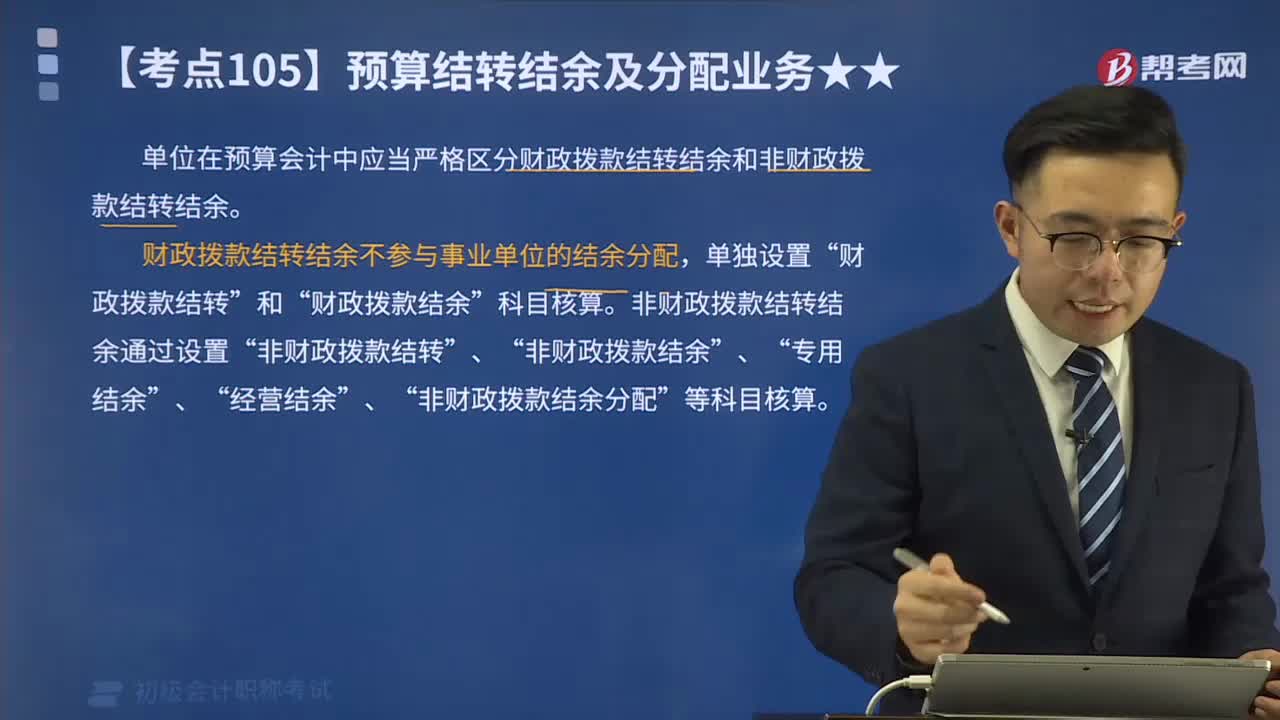

10:28财政拨款结转结余如何核算?:财政拨款结转结余如何核算?单位在预算会计中应当严格区分财政拨款结转结余和非财政拨款结转结余。财政拨款结转结余不参与事业单位的结余分配,财政拨款结转”非财政拨款结转结余通过设置“(一)财政拨款结转的核算:财政拨款结转——本年收支结转:财政拨款结转——本年收支结转年初余额调整归集调入归集调出归集上缴单位内部调剂:4.年末结转符合财政拨款结余性质的项目余额:(二)财政拨款结余的核算。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日