下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

00:44

00:44原材料已到发票单未到时如何做账务处理?:原材料已到发票单未到时如何做账务处理?月末按暂估价值入账:做相反分录冲回:借,应付账款,贷。原材料待收到发票时再按实际价值入账分录与第一个相同

01:32

01:32如何处理收到的问题发票?:如何处理收到的问题发票?收到问题发票,1. 发票尚未抵扣,如果取得的虚开发票或假发票尚未抵扣,并要求其作废后重新开具与真实情况对应的发票,如果收到的问题发票已经抵扣,首先要去自己企业所属的税务机关申请作废该问题发票的抵扣。并退回给开票方,要求其重新开具与真实情况对应的发票,3. 发现问题时已过抵扣当月。如果问题发票已经抵扣且已过抵扣当月需要向自己企业所属税务机关说明取得问题发票的原因

02:03

02:03单位想变更经营范围与股东,该如何办理?:单位想变更经营范围与股东,变更经营范围具体流程:进行网上登记,然后提交申请,等待审核。2. 工商局审核通过后,下载并打印电子版材料,补全签字和盖章,然后预约提交纸质材料的时间。3. 拿着签好字的材料、执照正副本、公章去大厅里提交经营范围变更登记申请。4. 领取变更后的企业法人营业执照后,还要去税务部门变更公司信息。企业变更经营范围所需资料:所需资料以当地相关部门具体要求为准。

01:31

01:31发票上同时有两个单位名称该如何处理?:发票上同时有两个单位名称该如何处理?这种双抬头的发票是允许使用的,就是谁取得发票原件,谁抵扣进项。《国家税务总局关于加强进口环节增值税专用缴款书抵扣税款管理的通知》,对海关代征进口环节增值税开据的增值税专用缴款书上标明有两个单位名称,既有代理进口单位名称,又有委托进口单位名称的。只准予其中取得专用缴款书原件的一个单位抵扣税款,申报抵扣税款的委托进口单位。

00:49

00:49增值税专用发票第四联如何处理?:增值税专用发票第四联如何处理?第四联是作为特殊需要使用,如果企业有特殊需要,可以将第四联作为凭据,例如有担保方担保该笔交易,希望索取法律凭据,则可保留第四联。因此,第四联在税法上并无意义,主要是供企业在特殊需要时使用,企业妥善保管即可,无论是给购货方还是自己留存都是可以的。

00:31

00:31网络投票的收入,该如何进行账务处理?:网络投票的收入,该如何进行账务处理?具体问题具体分析,主要看每个公司的营业范围,如果公司的营业范围不包含网络投票这一项业务在内,则确认为其他业务收入。

00:56

00:56如何处理转帐支票 ?:如何处理转帐支票?首先应对支票进行审查,以免收进假支票或无效支票。收款单位出纳员对受理的转账支票审查无误后,即可填制一式两联进账单,连同支票一并送交其开户银行。开户银行审核无误后即可在进账单第一联上加盖“转讫”章退回收款单位。收款单位根据银行盖章退回的进账单第一联编制银行存款收款凭证。

00:18

00:18未开发票收入如何处理?:未开发票收入如何处理?在申报纳税的时候,这部分金额填在“未开票收入”一栏内。

00:39

00:39发票可以同时开多个税率的商品吗?:发票可以同时开多个税率的商品吗?不同的税率是可以开在一张发票中的。例如同一张发票上其中一行是电脑配件,另外一行是电脑维修服务,是可以的。税务上是允许的,而且很常见。

01:03

01:03单位送礼的账务该如何处理?:单位送礼的账务该如何处理?将自产、委托加工或者购进的货物无偿赠送其他单位或者个人,应视同销售货物计算应交增值税。销售费用(这种看赠送的用途,如果是提高知名度、推广,计入到销售费用):主营业务收入:应交税费——应交增值税——销项税额借主营业务成本贷库存商品

01:19

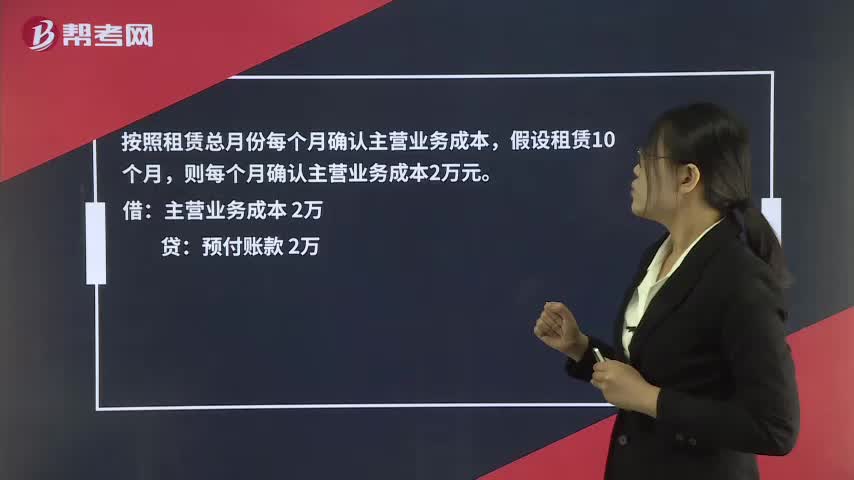

01:19支付租金后发票未到,如何进行账务处理?:支付租金后发票未到,如何进行账务处理?支付的20万元租赁费计入到预付账款里,然后按期确认公司的主营业务成本,因为租来的设备直接产生了企业的主营业务收入。预付20万元账款时:贷,按照租赁总月份每个月确认主营业务成本:假设租赁10个月:则每个月确认主营业务成本2万元。主营业务成本 2万。贷预付账款 2万这里需要注意的是企业需要按期跟出租方索取租赁费的发票如果在企业所得税汇算清缴前无法取得发票

06:21

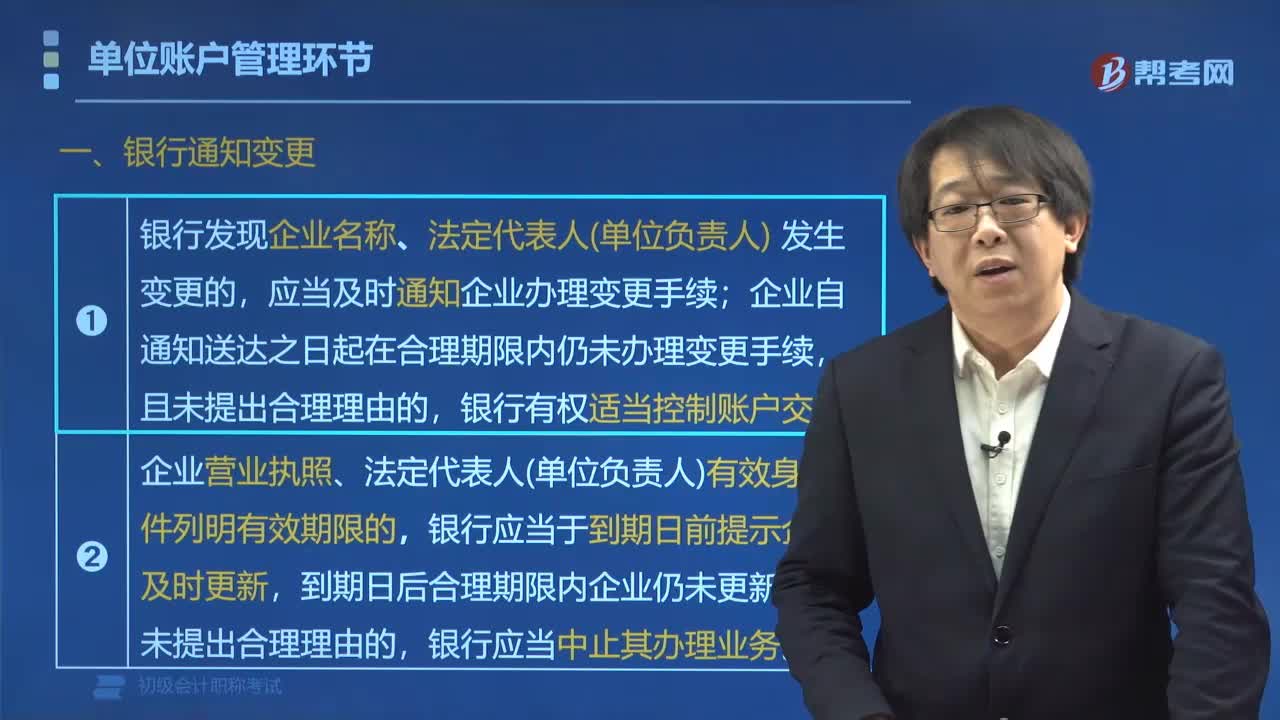

06:21单位账户变更的情况有哪两种?:单位账户变更的情况分为银行通知变更和存款人主动变更这两种情况。一、银行通知变更,(1)银行发现企业名称、法定代表人(单位负责人)发生变更的;应当及时通知企业办理变更手续,企业自通知送达之日起在合理期限内仍未办理变更手续,(2)企业营业执照、法定代表人(单位负责人)有效身份证件列明有效期限的,银行应当于到期日前提示企业及时更新,银行应当中止其办理业务,二、存款人主动变更。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日