-

下载亿题库APP

-

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

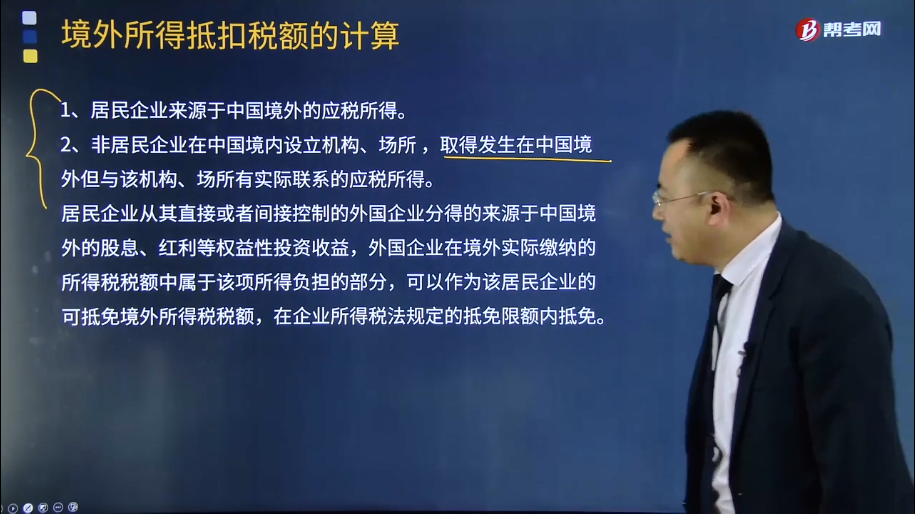

境外所得抵扣税额应该如何计算?

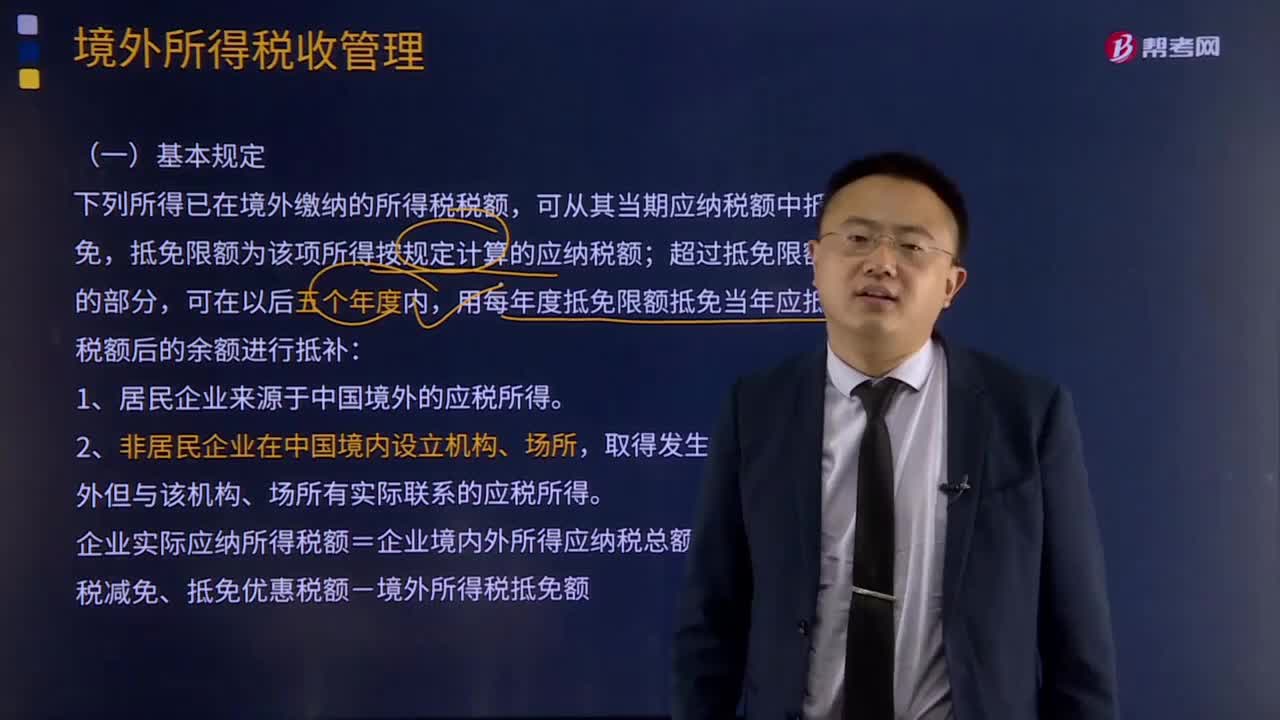

企业取得的下列所得已在境外缴纳的所得税税额,可以从其当期应纳税额中抵免,抵免限额为该项所得依照(我国)企业所得税法规定计算的应纳税额;超过抵免限额的部分,可以在以后5个年度内,用每年度抵免限额抵免当年应抵税额后的余额进行抵补:

1、居民企业来源于中国境外的应税所得。

2、非居民企业在中国境内设立机构、场所 ,取得发生在中国境外但与该机构、场所有实际联系的应税所得。

居民企业从其直接或者间接控制的外国企业分得的来源于中国境外的股息、红利等权益性投资收益,外国企业在境外实际缴纳的所得税税额中属于该项所得负担的部分,可以作为该居民企业的可抵免境外所得税税额,在企业所得税法规定的抵免限额内抵免。

下面是注册会计师考试的例题,为大家说明这个知识点在考试中的应用,供大家深入理解考点。

【例题·计算题】某企业2018年度境内应纳税所得额为100万元,适用25%的企业所得税税率。另外,该企业分别在甲、乙两国设有分支机构(我国与甲、乙两国已经缔结避免双重征税协定),在甲国分支机构的应纳税所得额为50万元,甲国企业所得税税率为20%(也可以描述成从甲国分回税后所得40万元,假设甲国无其他纳税义务);在乙国的分支机构的所得为30万元,乙国企业所得税税率为30%。假设该企业在甲、乙两国所得按我国税法计算的应纳税所得额和按甲、乙两国税法计算的应纳税所得额一致,两个分支机构在甲、乙两国分别缴纳了10万元和9万元的企业所得税。

要求:计算该企业应缴纳的企业所得税。

【答案】

企业当年应纳税额=100×25%+2.5(补)=27.5(万元)

291

291

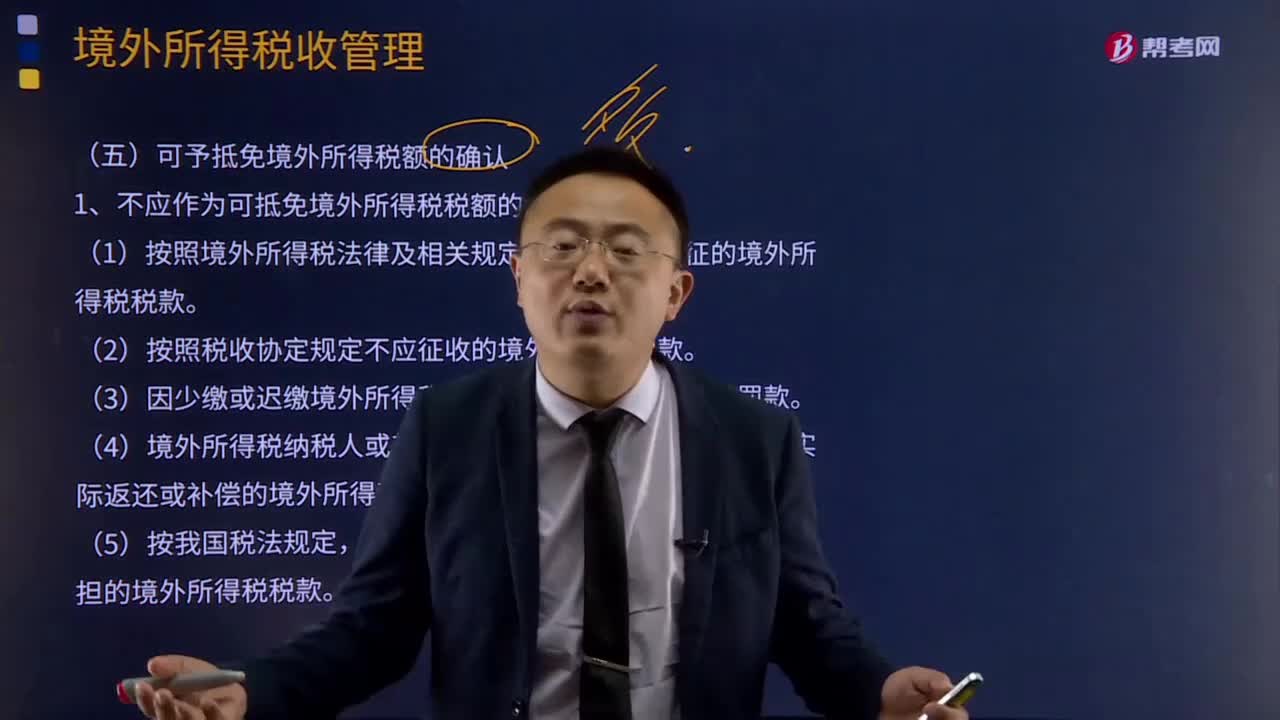

可予抵免境外所得税额是如何确认的?:是指企业来源于中国境外的所得依照中国境外税收法律以及相关规定应当缴纳并已实际缴纳的企业所得税性质的税款。1、不应作为可抵免境外所得税税额的情形分析:(1)按照境外所得税法律及相关规定属于错缴或错征的境外所得税税款。(4)境外所得税纳税人或其利害关系人从境外征税主体得到实际返还或补偿的境外所得税税款。已经免征我国企业所得税的境外所得负担的境外所得税税款。

1559

1559

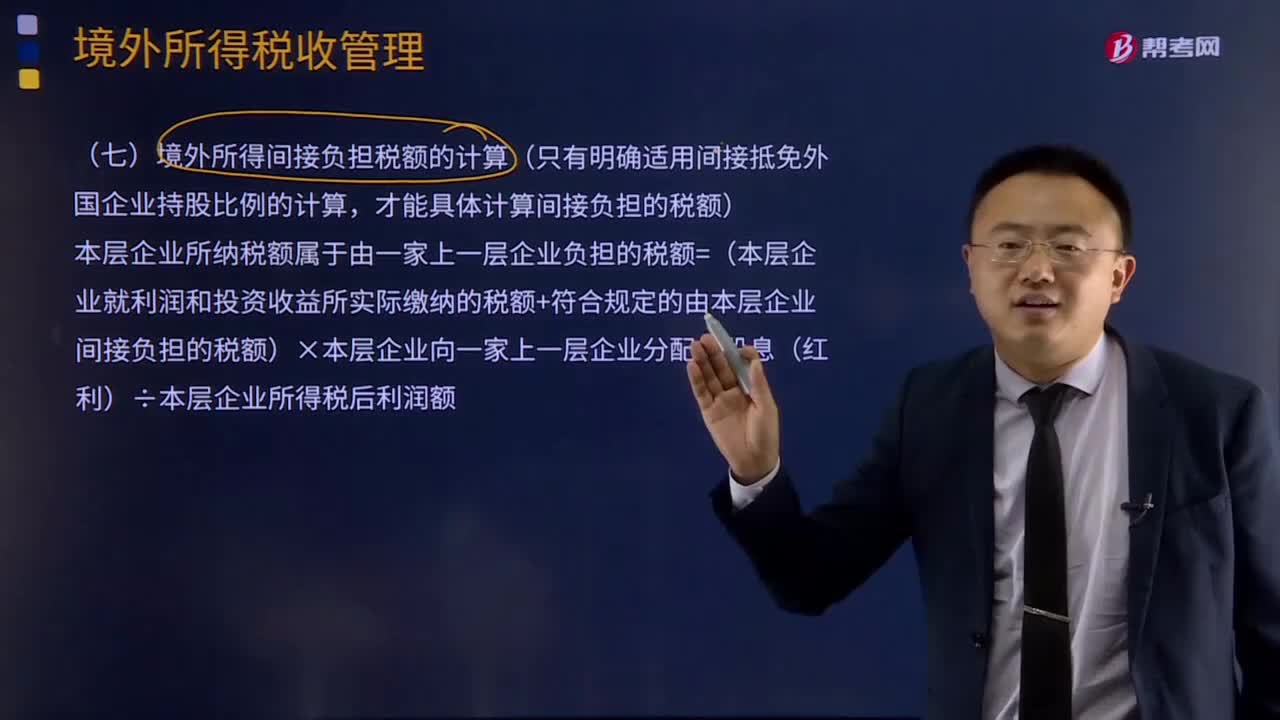

境外所得间接负担税额应该如何计算?:本层企业所纳税额属于由一家上一层企业负担的税额=(本层企业就利润和投资收益所实际缴纳的税额+符合规定的由本层企业间接负担的税额)×本层企业向一家上一层企业分配的股息(红利)÷本层企业所得税后利润额,乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1 000万元,乙企业在A国享受税收抵免后实际缴纳税款180万元。(1)简述居民企业可适用境外所得税收抵免的税额范围。

698

698

境外所得税的基本规定和境外所得抵免额计算方法是什么?:境外所得税的基本规定和境外所得抵免额计算方法是什么?下列所得已在境外缴纳的所得税税额,可从其当期应纳税额中抵免,抵免限额为该项所得按规定计算的应纳税额;用每年度抵免限额抵免当年应抵税额后的余额进行抵补:企业实际应纳所得税额=企业境内外所得应纳税总额-企业所得税减免、抵免优惠税额-境外所得税抵免额:境外所得抵免额计算方法:

00:51

00:51

2020-05-30

00:35

00:35

2020-05-29

00:59

00:59

2020-05-29

00:46

00:46

2020-05-29

01:19

01:19

2020-05-29

微信扫码关注公众号

获取更多考试热门资料