下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

特别纳税调整中资本弱化管理包括哪些?

根据《中华人民共和国企业所得税法》和《中华人民共和国企业所得税法实施条例》相关规定,企业接受关联方债权性投资利息支出税前扣除内容如下:

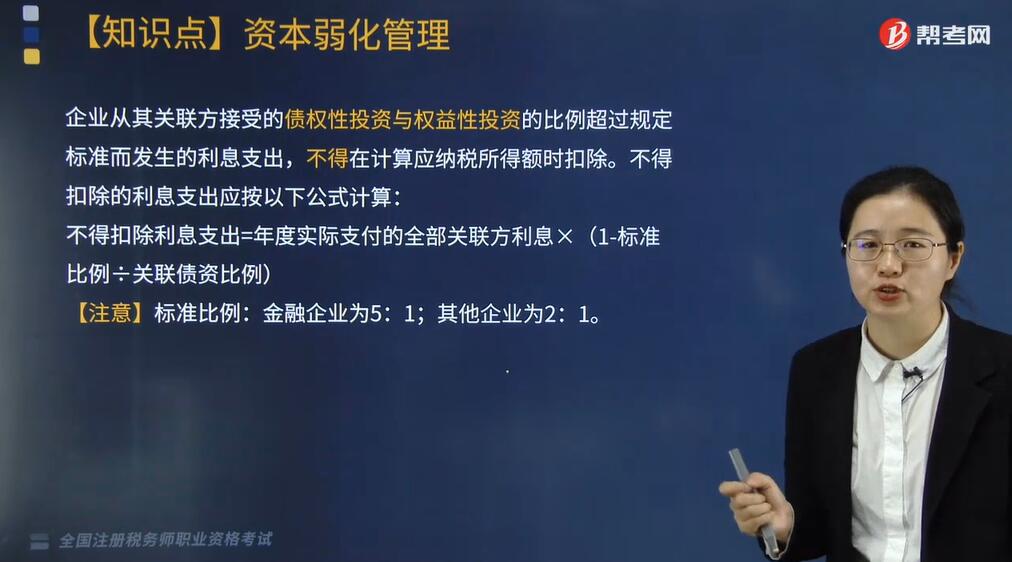

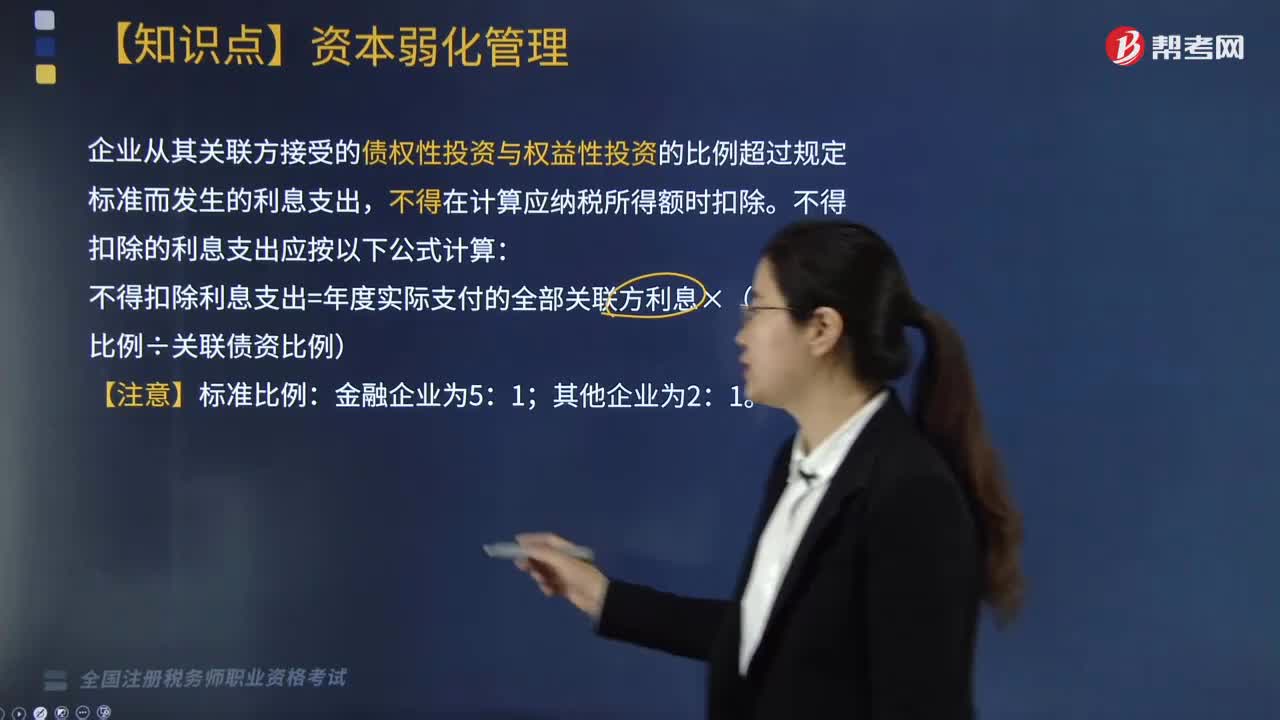

企业从其关联方接受的债权性投资与权益性投资的比例超过规定标准而发生的利息支出,不得在计算应纳税所得额时扣除。不得扣除的利息支出应按以下公式计算:

不得扣除利息支出=年度实际支付的全部关联方利息×(1-标准比例÷关联债资比例)

【注意】标准比例:金融企业为5:1;其他企业为2:1。

企业如果能够按照税法及其实施条例的有关规定提供相关资料,并证明相关交易活动符合独立交易原则的;或者该企业的实际税负不高于境内关联方的,其实际支付给境内关联方的利息支出,在计算应纳税所得额时准予扣除。

企业同时从事金融业务和非金融业务,其实际支付给关联方的利息支出,应按照合理方法分开计算;没有按照合理方法分开计算的,一律按本通知第一条有关其他企业的比例计算准予税前扣除的利息支出。

企业自关联方取得的不符合规定的利息收入应按照有关规定缴纳企业所得税。

275

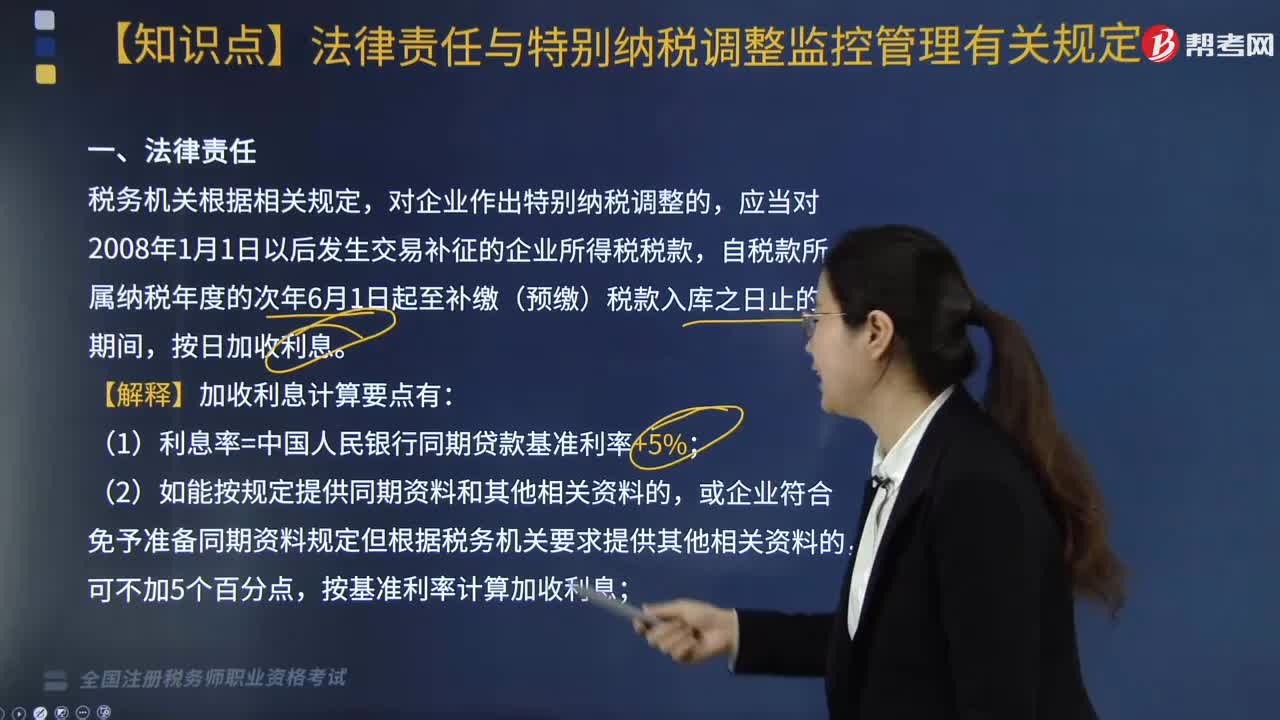

275企业所得税中法律责任与特别纳税调整监控管理有关规定是什么?:企业所得税中法律责任与特别纳税调整监控管理有关规定是什么?法律责任与特别纳税调整监控管理有关规定内容如下:1. 税务机关通过关联申报审核、同期资料管理、前期监控和后续跟踪管理等特别纳税调整监控管理手段发现纳税人存在特别纳税调整风险的,纳税人应当审核分析其关联交易定价原则和方法等特别纳税调整事项的合理性,其自行补税按照税款所属纳税年度中国人民银行公布的与补税期间同期的人民币贷款基准利率加收利息。

107

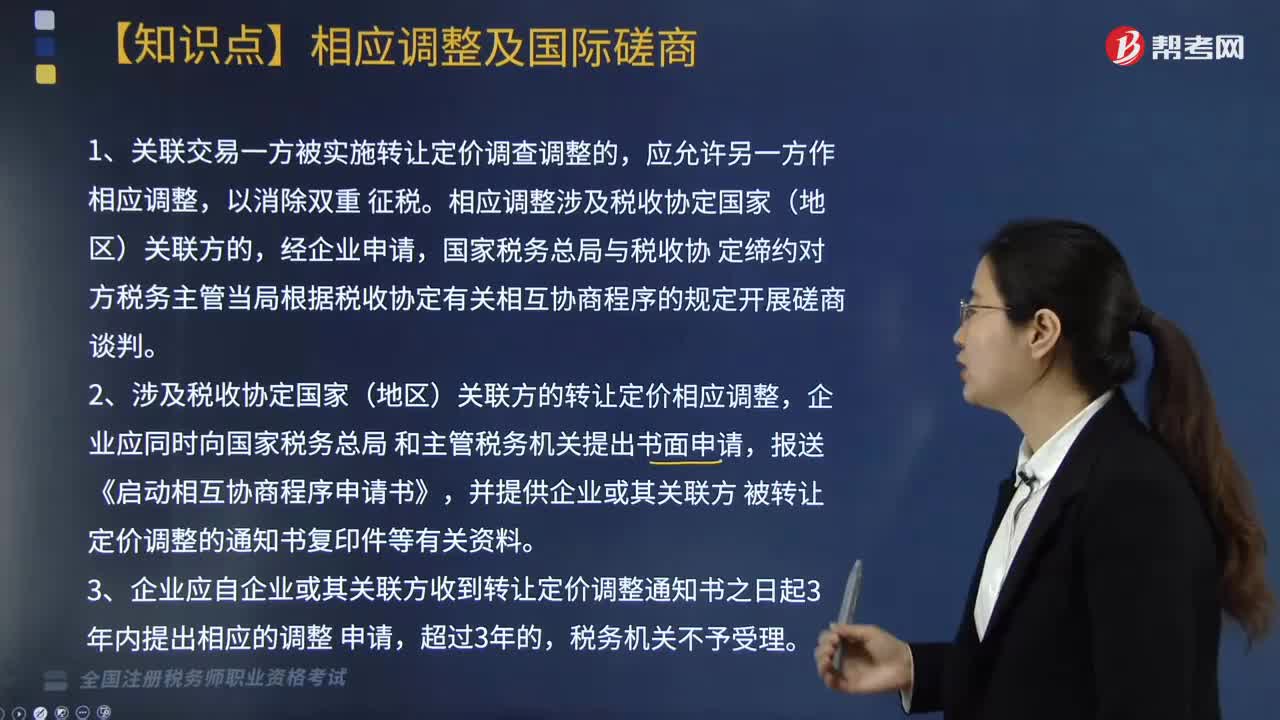

107特别纳税调整中关于相应调整及国际磋商包括什么内容?:特别纳税调整中关于相应调整及国际磋商包括什么内容?相应调整涉及税收协定国家(地区)关联方的,定缔约对方税务主管当局根据税收协定有关相互协商程序的规定开展磋商谈判,2. 涉及税收协定国家(地区)关联方的转让定价相应调整,并提供企业或其关联方被转让定价调整的通知书复印件等有关资料,3. 企业应自企业或其关联方收到转让定价调整通知书之日起3年内提出相应的调整申请,4. 税务机关对企业实施转让定价调整。

181

181特别纳税调整中资本弱化管理包括哪些?:企业接受关联方债权性投资利息支出税前扣除内容如下:企业从其关联方接受的债权性投资与权益性投资的比例超过规定标准而发生的利息支出,不得在计算应纳税所得额时扣除。不得扣除的利息支出应按以下公式计算:不得扣除利息支出=年度实际支付的全部关联方利息×(1-标准比例÷关联债资比例):或者该企业的实际税负不高于境内关联方的,其实际支付给境内关联方的利息支出。在计算应纳税所得额时准予扣除。

00:13

00:132020-06-08

00:49

00:492020-05-30

00:27

00:272020-05-30

02:29

02:292020-05-30

01:39

01:392020-05-30

微信扫码关注公众号

获取更多考试热门资料