-

下载亿题库APP

-

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

与企业合并相关的递延所得税有哪些?

所得税是各地政府在不同时期对个人应纳税收入的定义和征收的百分比不尽相同,有时还分稿费收入、工资收入以及偶然所得(例如彩票中奖)等等情况分别纳税。所得税又称所得课税、收益税,指国家对法人、自然人和其他经济组织在一定时期内的各种所得征收的一类税收。

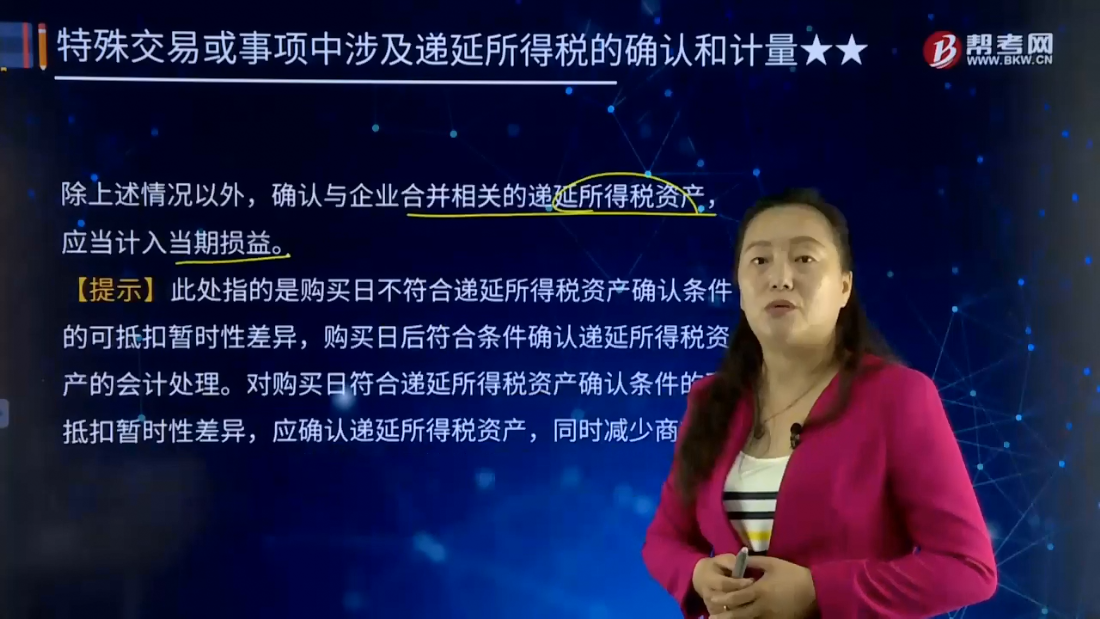

在企业合并中,购买方取得的可抵扣暂时性差异,按照税法规定可以用于抵减以后年度应纳税所得额,但在购买日不符合递延所得税资产确认条件而不予以确认。购买日后12个月内,如取得新的或进一步信息表明购买日的相关情况已经存在,预期被购买方在购买日可抵扣暂时性差异带来的经济利益能够实现的,应当确认相关的递延所得税资产,同时减少商誉,商誉不足冲减的,差额部分确认为当前损益;

除上述情况以外,确认与企业合并相关的递延所得税资产,应当计入当期损益。

【提示】此处指的是购买日不符合递延所得税资产确认条件的可抵扣暂时性差异,购买日后符合条件确认递延所得税资产的会计处理。对购买日符合递延所得税资产确认条件的可抵扣暂时性差异,应确认递延所得税资产,同时减少商誉。

【例20-20】甲公司于20×8年1月1日购买乙公司80%股权,形成非同一控制下企业合并。因会计准则规定与适用税法规定的处理方法不同,在购买日产生可抵扣暂时性差异300万元。假定购买日及未来期间企业适用的所得税税率为25%。

购买日,因预计未来期间无法取得足够的应纳税所得额,未确认与可抵扣暂时性差异相关的递延所得税资产75万元。购买日确认的商誉为50万元。

在购买日后6个月,甲公司预计能够产生足够的应纳税所得额用以抵扣企业合并时产生的可抵扣暂时性差异300万元,且该事实于购买日已经存在,则甲公司应作如下会计处理:

借:递延所得税资产 750 000

贷:商誉 500 000

所得税费用 250 000

假定,在购买日后6个月,甲公司根据新的事实预计能够产生足够的应纳税所得额用以抵扣企业合并时产生的可抵扣暂时性差异300万元,且该新的事实于购买日并不存在,则甲公司应作如下会计处理:

借:递延所得税资产 750 000

贷:所得税费用 750 000

168

168

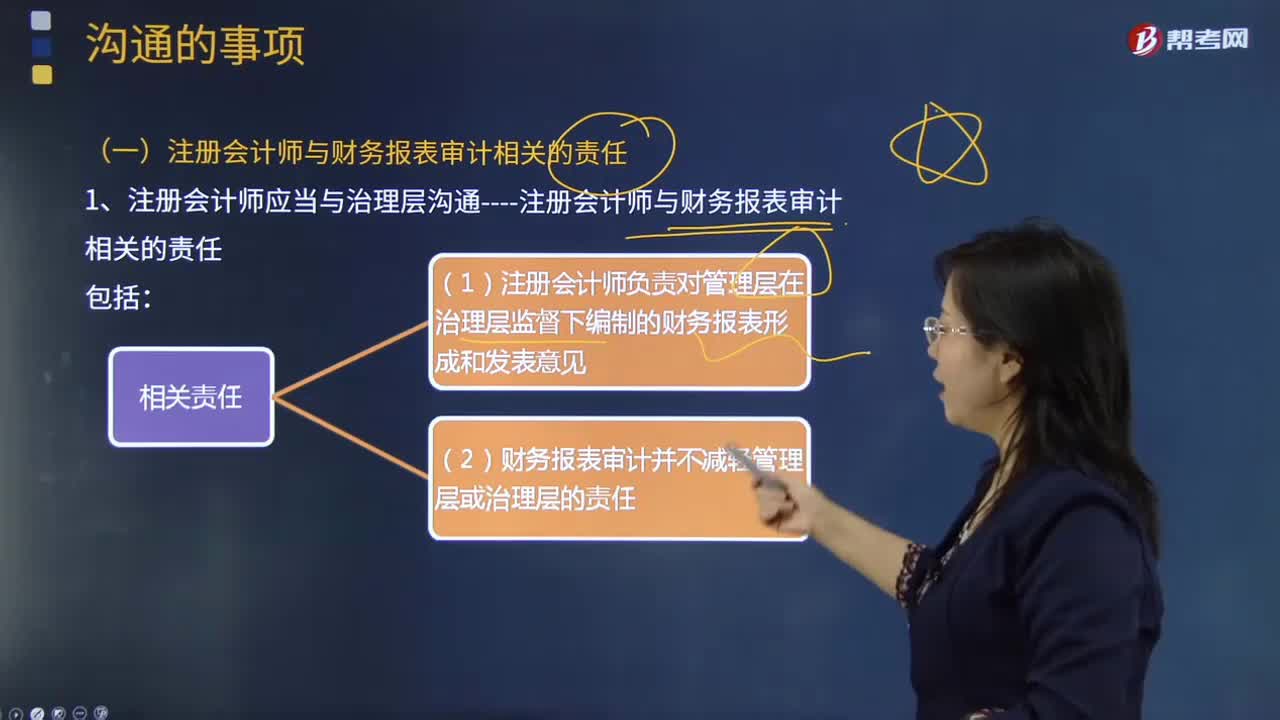

什么是注册会计师与财务报表审计相关的责任?:什么是注册会计师与财务报表审计相关的责任?注册会计师与财务报表审计相关的责任包括注册会计师应当与治理层沟通、在审计业务约定书或记录审计业务约定条款的其他适当形式的书面协议中。1、注册会计师应当与治理层沟通----注册会计师与财务报表审计相关的责任:(1)注册会计师负责对管理层在治理层监督下编制的财务报表形成和发表意见。

12

12

递延所得税负债会计分录是什么?:递延所得税负债会计分录:借:所得税费用:贷递延所得税负债

132

132

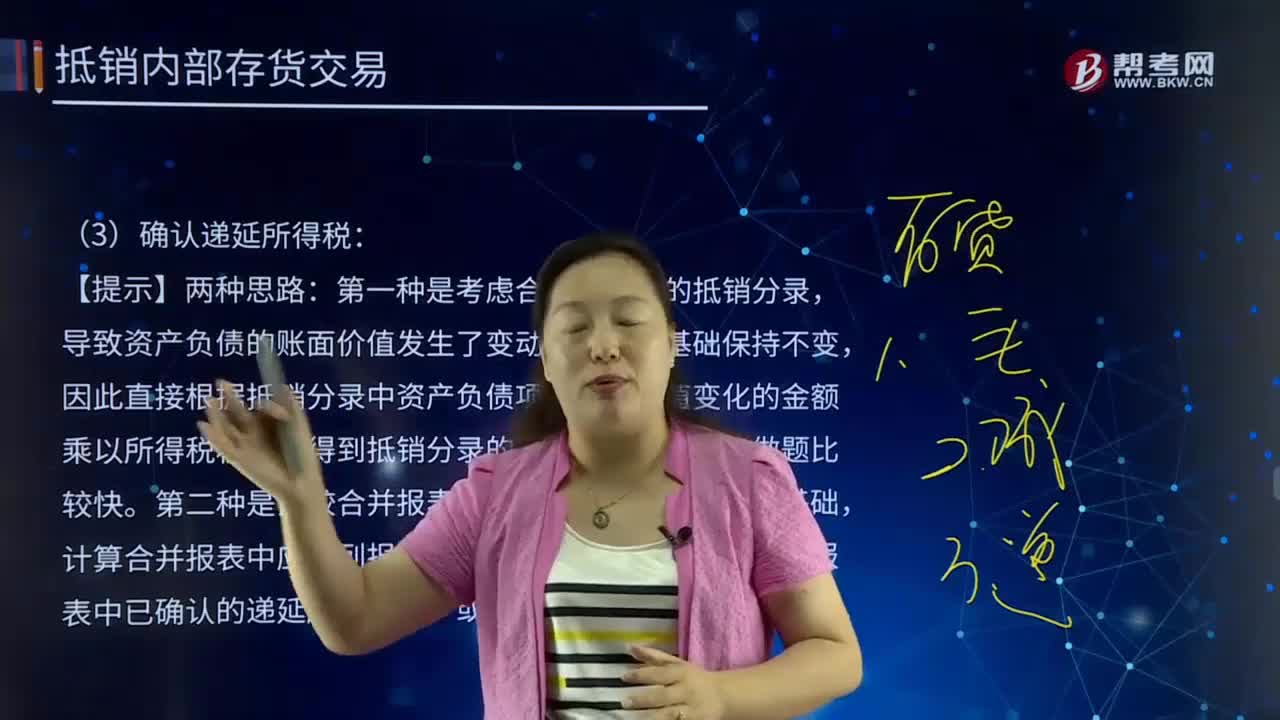

合并财务报表中确认递延所得税有哪些内容?:合并财务报表中确认递延所得税有哪些内容?递延所得税是当合营企业应纳税所得额与会计上的利润总额出现时间性差异时,可以账面利润总额计提所得税,因此直接根据抵销分录中资产负债项目账面价值变化的金额乘以所得税税率,第二种是比较合并报表中存货的账面价值和计税基础,计算合并报表中应当列报的递延所得税金额,再减去个别报表中已确认的递延所得税资产或负债,递延所得税资产[抵销分录中存货项目(贷方-借方)×税率]:

00:51

00:51

2020-05-30

00:35

00:35

2020-05-29

00:59

00:59

2020-05-29

00:46

00:46

2020-05-29

01:19

01:19

2020-05-29

微信扫码关注公众号

获取更多考试热门资料