下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

企业重组适用特殊性税务处理规定有哪些?

企业重组是指企业在日常经营活动以外发生的法律结构或经济结构重大改变的交易,包括企业法律形式改变、债务重组、股权收购、资产收购、合并、分立等。

(一)企业重组同时符合下列条件的,适用特殊性税务处理规定:

1、具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的。

2、被收购、合并或分立部分的资产或股权比例符合规定的比例。

3、企业重组后的连续12个月内不改变重组资产原来的实质性经营活动。

4、重组交易对价中涉及股权支付金额符合规定比例。

5、企业重组中取得股权支付的原主要股东,在重组后连续12个月内,不得转让所取得的股权。

下面是注册会计师考试的例题,为大家说明这个知识点在考试中的应用,供大家深入理解考点。

【例题·多选题】根据企业所得税相关规定,下列属于在资产收购时适用特殊性税务处理条件的有( )。

A.取得股权支付的原主要股东,在资产收购后连续12个月内不得转让所取得的股权

B.受让企业收购的资产不低于转让企业全部资产的85%

C.受让企业在资产收购发生时的股权支付金额不低于其交易支付总额的50%

D.资产收购后的连续12个月内不改变收购资产原来的实质性经营活动

【答案】AD

【解析】B选项应该为受让企业收购资产不低于转让企业全部资产的50%;C选项受让企业在资产收购发生时的股权支付金额不低于其交易支付总额的85%。

870

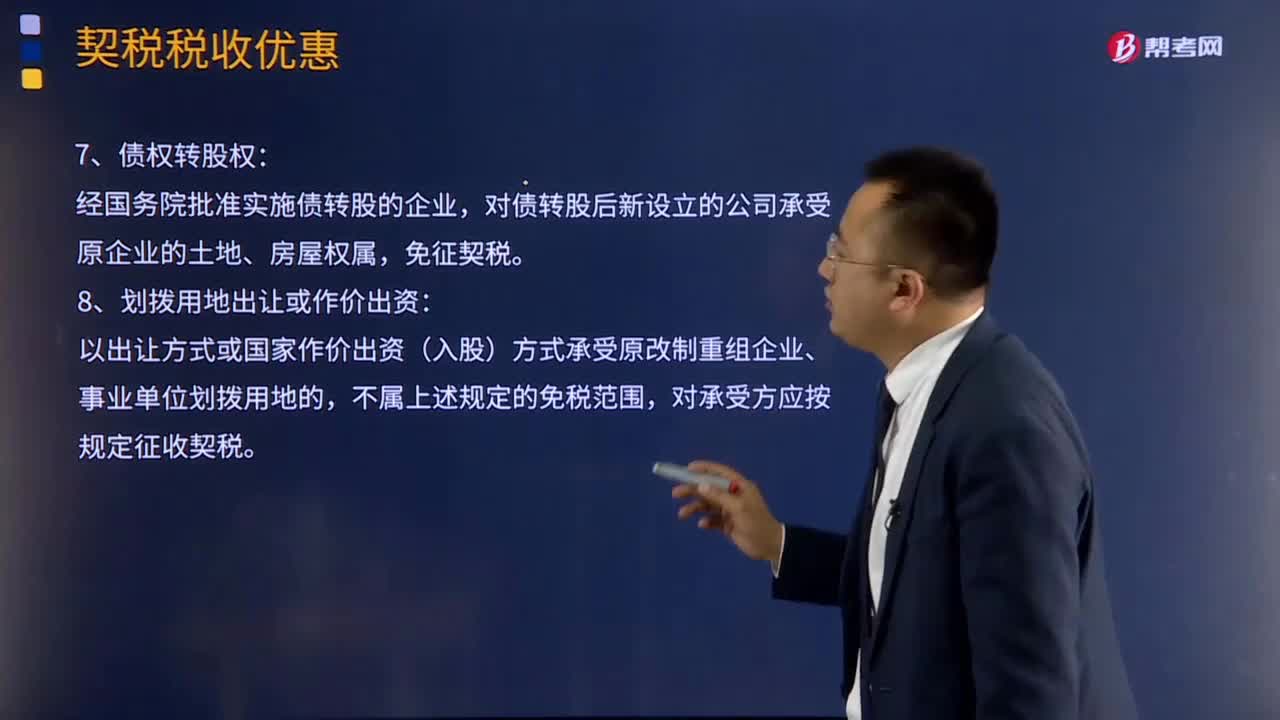

870契税优惠有哪些特殊规定?:原企业投资主体存续并在改制(变更)后的公司中所持股权(股份)比例超过75%,对改制(变更)后公司承受原企业土地、房屋权属,原投资主体存续并在改制后企业中出资(股权、股份)比例超过50%的,对改制后企业承受原事业单位土地、房屋权属,对分立后公司承受原公司土地、房屋权属,对承受县级以上人民政府或国有资产管理部门按规定进行行政性调整、划转国有土地、房屋权属的单位。

231

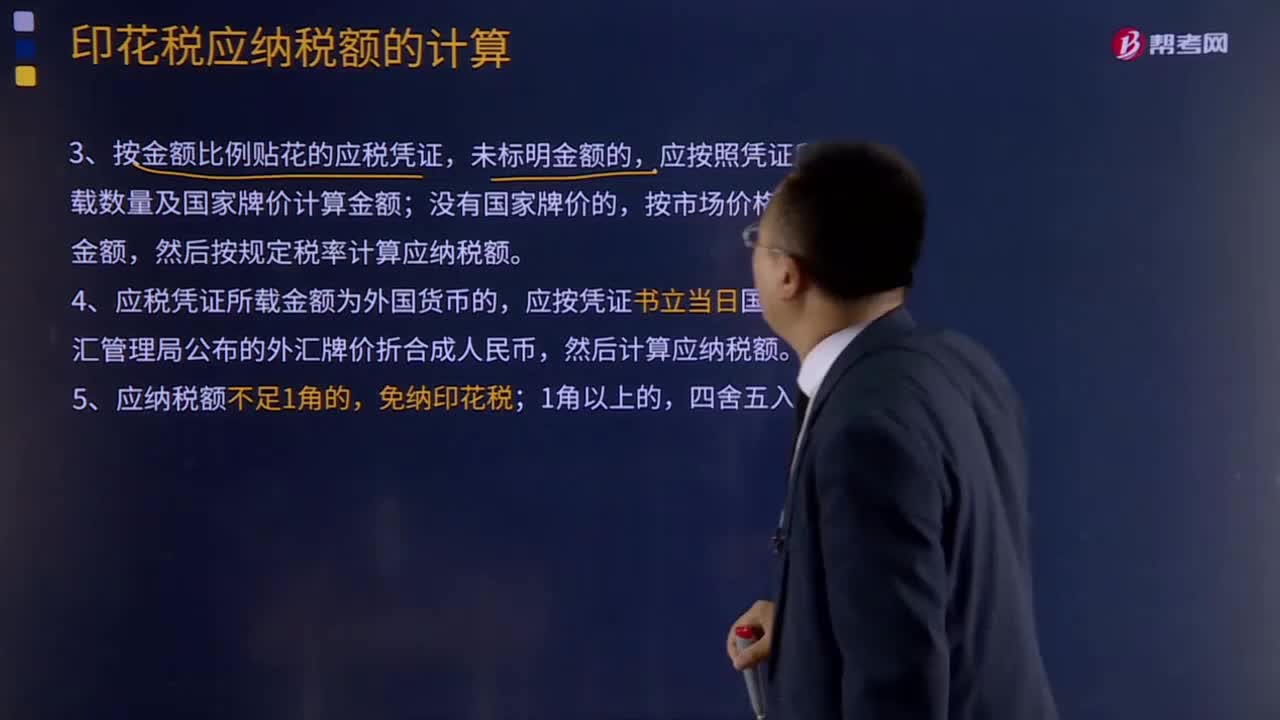

231印花税计税金额的特殊规定有哪些?:印花税计税金额的特殊规定有哪些?3、按金额比例贴花的应税凭证,应按照凭证所载数量及国家牌价计算金额;4、应税凭证所载金额为外国货币的,以后结算时再按实际金额计税,所载金额与合同履行后实际结算金额不一致的,由起运地运费结算双方缴纳;由办理运费结算的各方缴纳。我国运输企业所持的一份运费结算凭证,托运方按全程运费结算凭证计算应纳税额。外国运输企业所持有的一份运费结算凭证免交印花税。

211

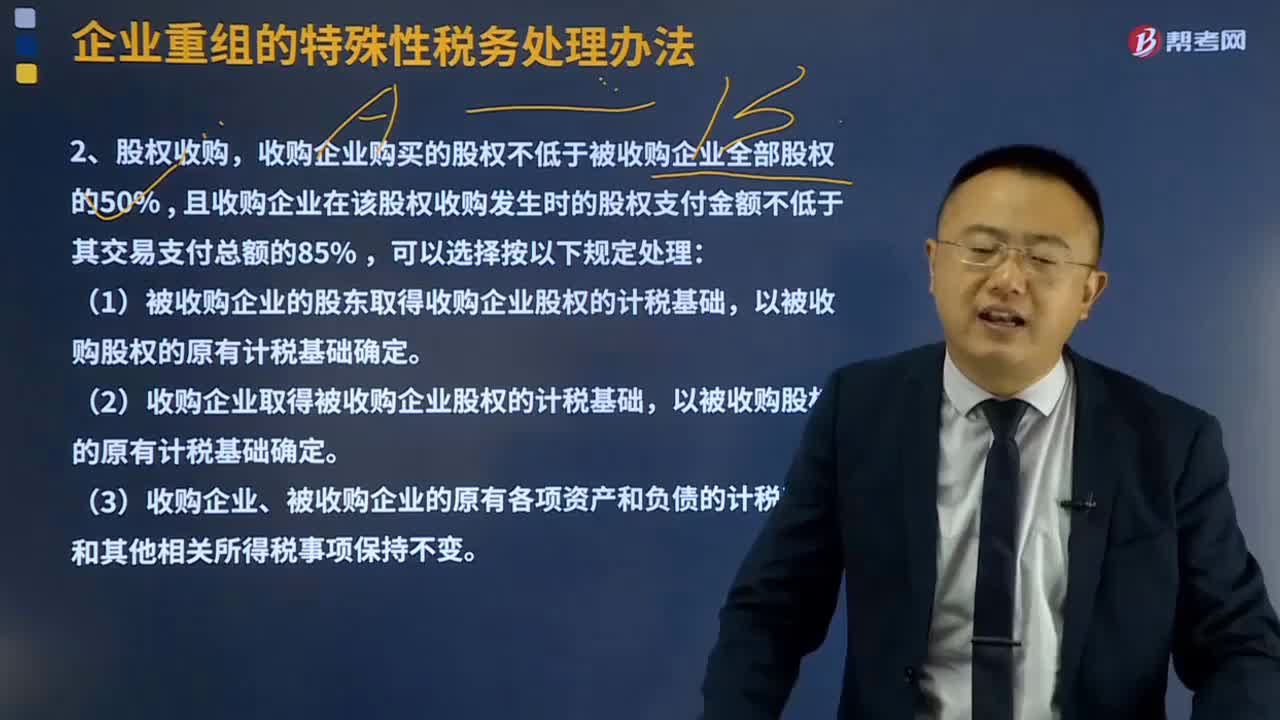

211企业重组的股权收购的税务如何处理?:企业重组的股权收购的税务如何处理?包括企业法律形式改变、债务重组、股权收购、资产收购、合并、分立等。收购企业支付对价的形式包括股权支付、非股权支付或两者的组合。收购企业购买的股权不低于被收购企业全部股权的50%,且收购企业在该股权收购发生时的股权支付金额不低于其交易支付总额的85%,(1)被收购企业的股东取得收购企业股权的计税基础,(2)收购企业取得被收购企业股权的计税基础。

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料