-

下载亿题库APP

-

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

企业重组符合特殊性税务处理其他相关规定是什么?

企业重组符合特殊性税务处理其他相关规定包括:

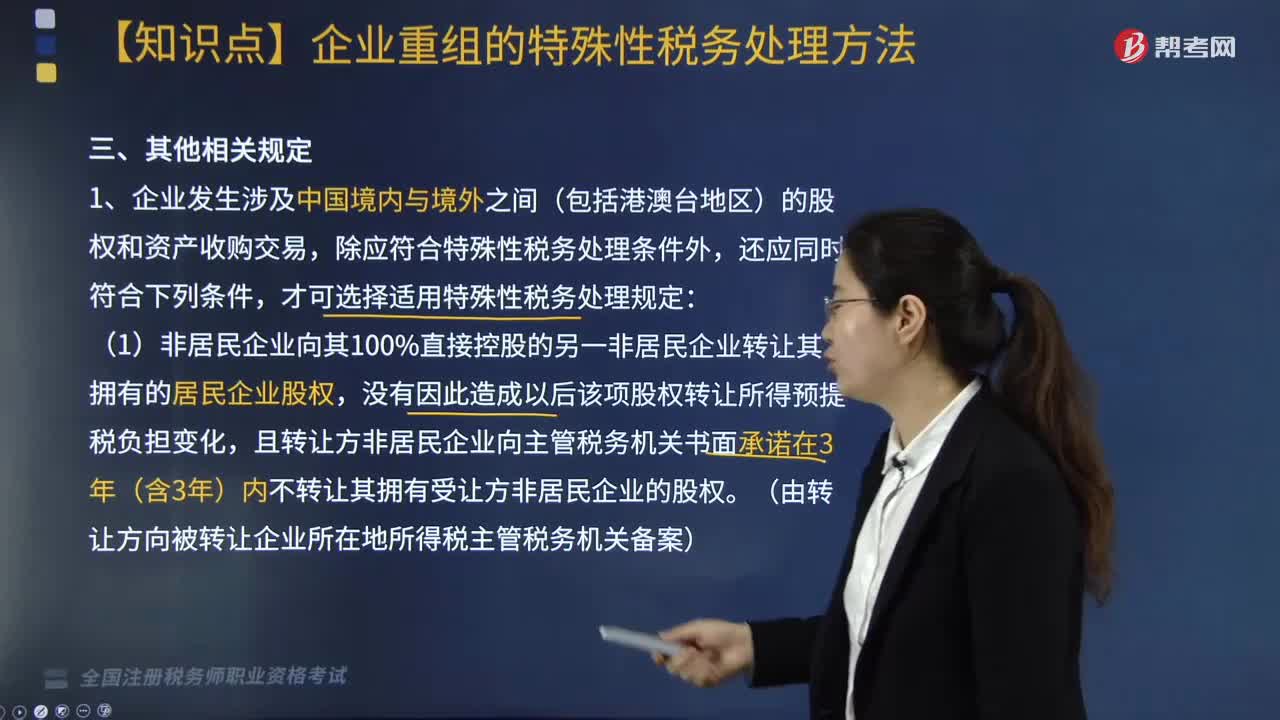

1. 企业发生涉及中国境内与境外之间(包括港澳台地区)的股权和资产收购交易,除应符合特殊性税务处理条件外,还应同时符合下列条件,才可选择适用特殊性税务处理规定:

(1)非居民企业向其100%直接控股的另一非居民企业转让其拥有的居民企业股权,没有因此造成以后该项股权转让所得预提税负担变化,且转让方非居民企业向主管税务机关书面承诺在3年(含3年)内不转让其拥有受让方非居民企业的股权。(由转让方向被转让企业所在地所得税主管税务机关备案)

(2)非居民企业向与其具有100%直接控股关系的居民企业转让其拥有的另一居民企业股权。(由受让方向其所在地所得税主管税务机关备案)

(3)居民企业以其拥有的资产或股权向其100%直接控股的非居民企业进行投资。(资产或股权转让收益如选择特殊性税务处理,可在10个纳税年度均匀计入各年所得额)

(4)财政部、国家税务总局核准的其他情形。

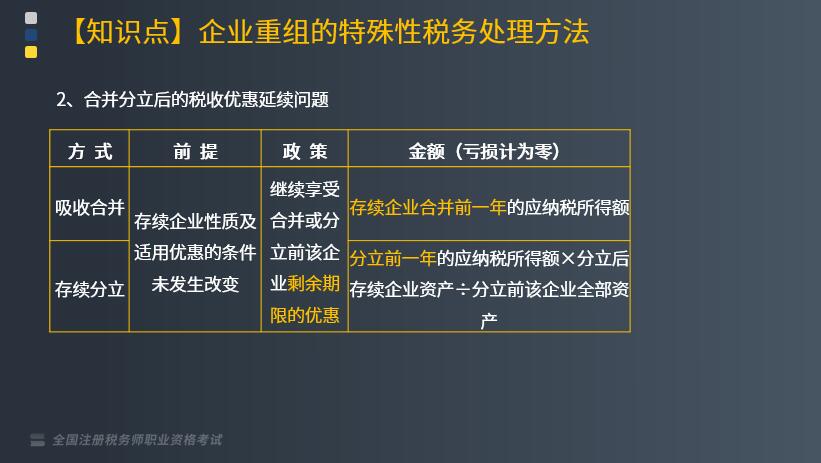

2. 合并分立后的税收优惠延续问题

3. 企业在重组发生前后连续12个月内分步对其资产、股权进行交易,应根据实质重于形式原则将上述交易作为一项重组交易进行处理。

4. 同一重组业务的当事各方应采取一致税务处理原则,即统一按一般性或特殊性税务处理。由于当事方适用的会计准则不同导致重组业务完成年度的判定有差异时,各当事方应协商一致,确定同一个纳税年度作为重组业务完成年度。

5. 当事方的其中一方在规定时间内发生生产经营业务、公司性质、资产或股权结构等情况变化,致使重组业务不再符合特殊性税务处理条件的,发生变化的当事方应在情况发生变化的30天内书面通知其他所有当事方。主导方在接到通知后30日内将有关变化通知其主管税务机关。

80

80

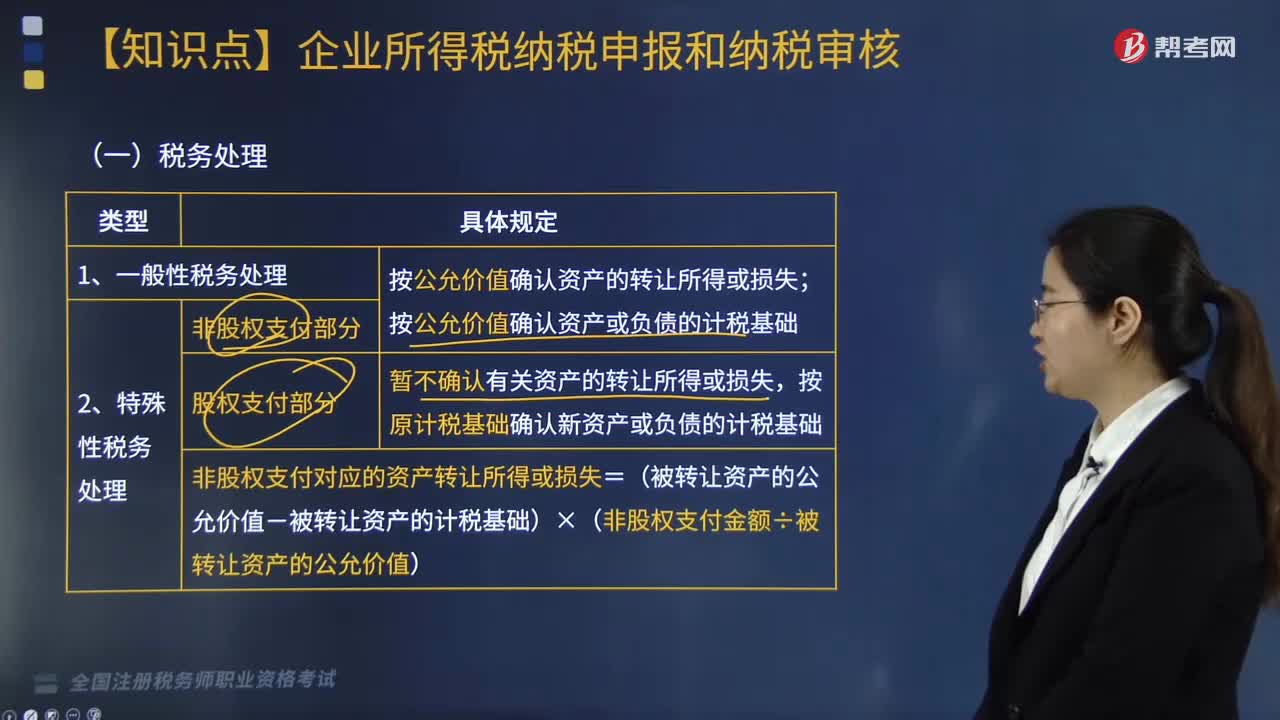

企业重组时,税务处理应如何做?:税务处理应如何做?

141

141

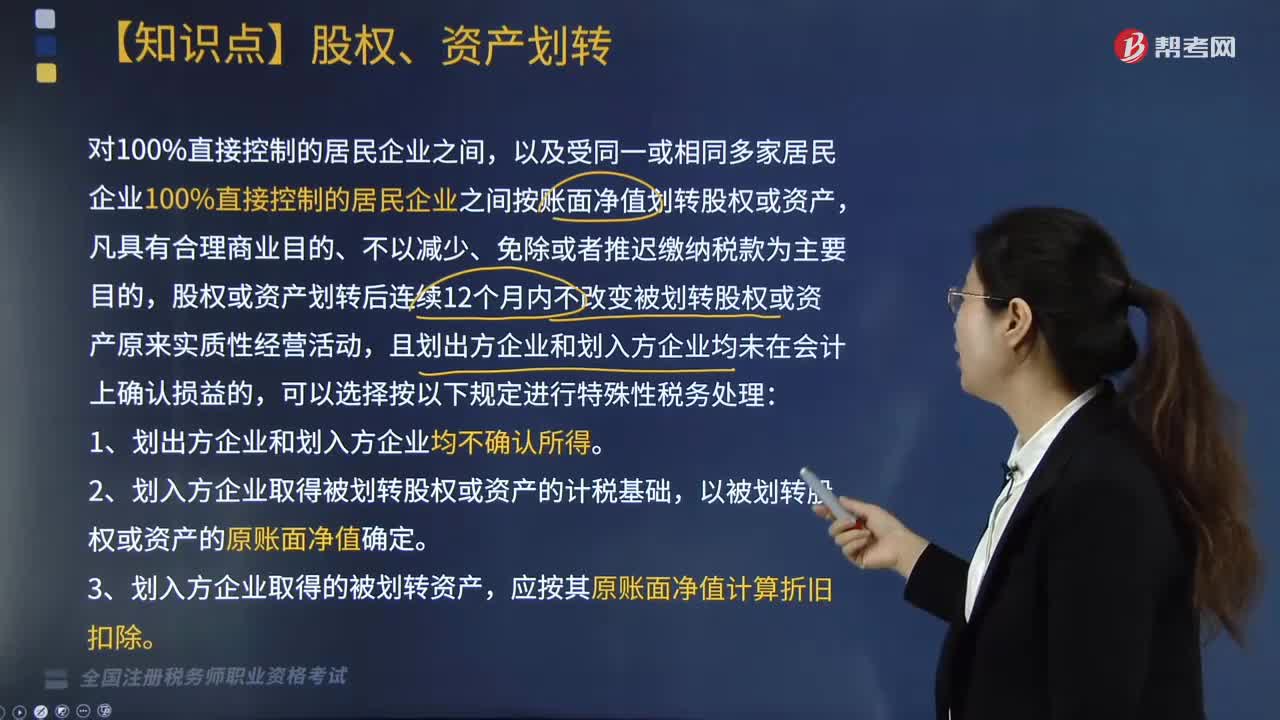

股权、资产划转按什么规定进行特殊性税务处理?:股权、资产划转按什么规定进行特殊性税务处理?以及受同一或相同多家居民企业100%直接控制的居民企业之间按账面净值划转股权或资产,且划出方企业和划入方企业均未在会计上确认损益的,2. 划入方企业取得被划转股权或资产的计税基础,3. 划入方企业取得的被划转资产,【2016年税务师考试真题】下列对100%直接控制的居民企业之间按照账面净值划转资产。

192

192

企业重组符合特殊性税务处理其他相关规定是什么?:企业重组符合特殊性税务处理其他相关规定是什么?企业重组符合特殊性税务处理其他相关规定包括:且转让方非居民企业向主管税务机关书面承诺在3年(含3年)内不转让其拥有受让方非居民企业的股权。(资产或股权转让收益如选择特殊性税务处理,4. 同一重组业务的当事各方应采取一致税务处理原则。由于当事方适用的会计准则不同导致重组业务完成年度的判定有差异时。

00:13

00:13

2020-06-08

00:49

00:49

2020-05-30

00:27

00:27

2020-05-30

02:29

02:29

2020-05-30

01:39

01:39

2020-05-30

微信扫码关注公众号

获取更多考试热门资料