下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

02:50

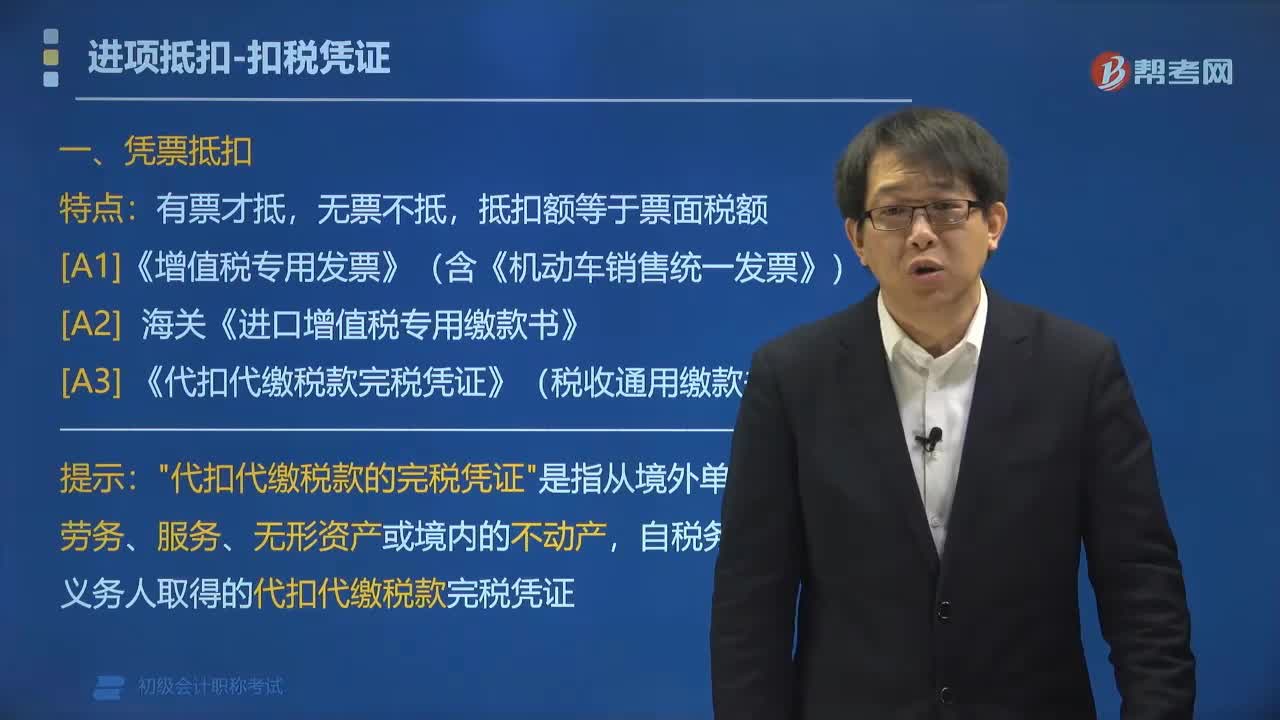

02:50准予凭票抵扣的进项税额有哪几种?:准予凭票抵扣的进项税额有哪几种?《增值税专用发票》、海关《进口增值税专用缴款书》、《代扣代缴税款完税凭证》。(含税控机动车销售统一发票)上注明的增值税税额,增值税一般纳税人进口货物的进项税额:为从海关取得的海关进口增值税专用缴款书上注明的增值税税额,"代扣代缴税款的完税凭证"是指从境外单位个人购进劳务、服务、无形资产或境内的不动产,一般纳税人从销售方取得增值税普通发票的。

00:37

00:37进项税额不可抵扣时,何时计入成本,何时计入应交增值税(进项税额转出)?:进项税额不可抵扣时,何时计入成本,何时计入应交增值税(进项税额转出)?1.如果购买时就知道不可以抵扣,那么直接计入成本。2.如果购买时是可以抵扣的,但购买后改变用途导致不可以抵扣的,需要进项税额转出。不能抵扣的进项税应该在认证后做进项税额转出。

00:33

00:33非公司人员报销火车票,进项税额能抵扣吗?:非公司人员报销火车票,进项税额能抵扣吗?不可以的。关于旅客的身份问题,还有注意:只有自己的员工的车票才可以抵扣,企业为非雇员支付的旅客运输费用,不能纳入抵扣范围。

01:44

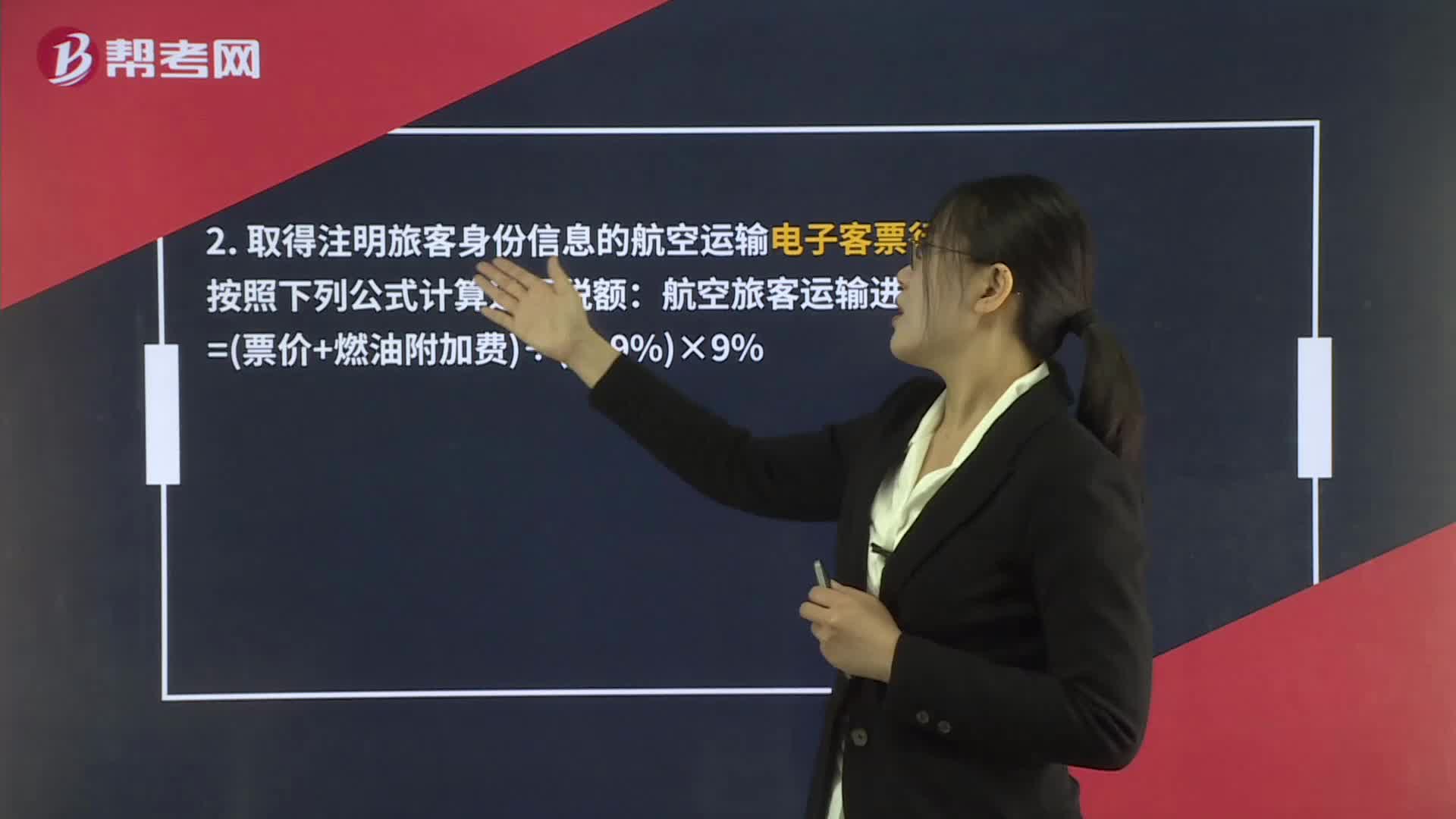

01:44员工差旅费的高铁票、飞机票可以抵扣进项税额吗?:员工差旅费的高铁票、飞机票可以抵扣进项税额吗?纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。纳税人未取得增值税专用发票的,1. 取得增值税电子普通发票的,为发票上注明的税额;2. 取得注明旅客身份信息的航空运输电子客票行程单的,航空旅客运输进项税额=票价+燃油附加费÷1+9%×9%,铁路旅客运输进项税额=票面金额÷1+9%×9%:

00:30

00:30关于增值税进项税额和增值税销项税额是否在借方表示可抵扣税额,贷方是要纳税额?:关于增值税进项税额和增值税销项税额是否在借方表示可抵扣税额,贷方是要纳税额?只有在借方的进项税额才是可以抵扣的,应交税费——应交增值税(销项税额)在贷方表示的要交税的,销项税额-进项税额的金额才是当期应交纳的税额。

00:31

00:31业务招待费专票的进项税额能否抵扣?:业务招待费专票的进项税额能否抵扣?业务招待费要区分是否属于交际应酬消费还是其他。用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物的进项税额不得从销项税额中抵扣。

00:40

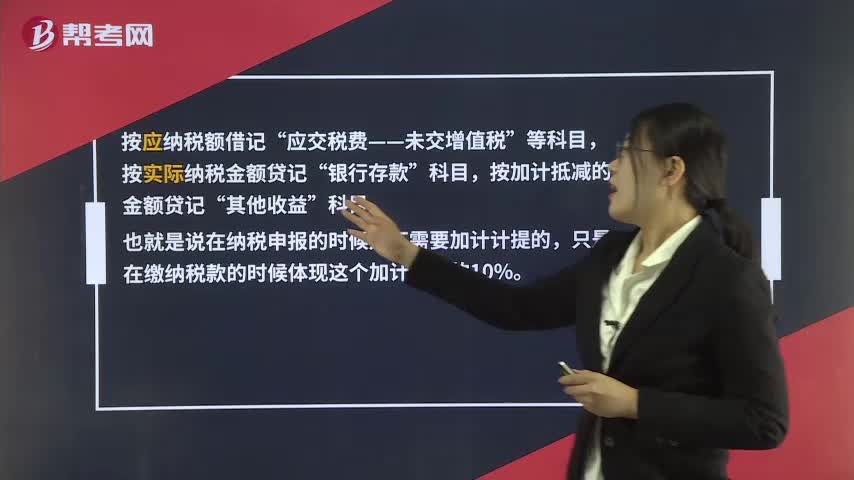

00:40进项税抵扣的相关问题分析?:进项税抵扣的相关问题分析?按应纳税额借记“应交税费——未交增值税”按实际纳税金额贷记“银行存款”按加计抵减的金额贷记“其他收益”科目。也就是说在纳税申报的时候是不需要加计计提的,只是在缴纳税款的时候体现这个加计抵减的10%。

00:56

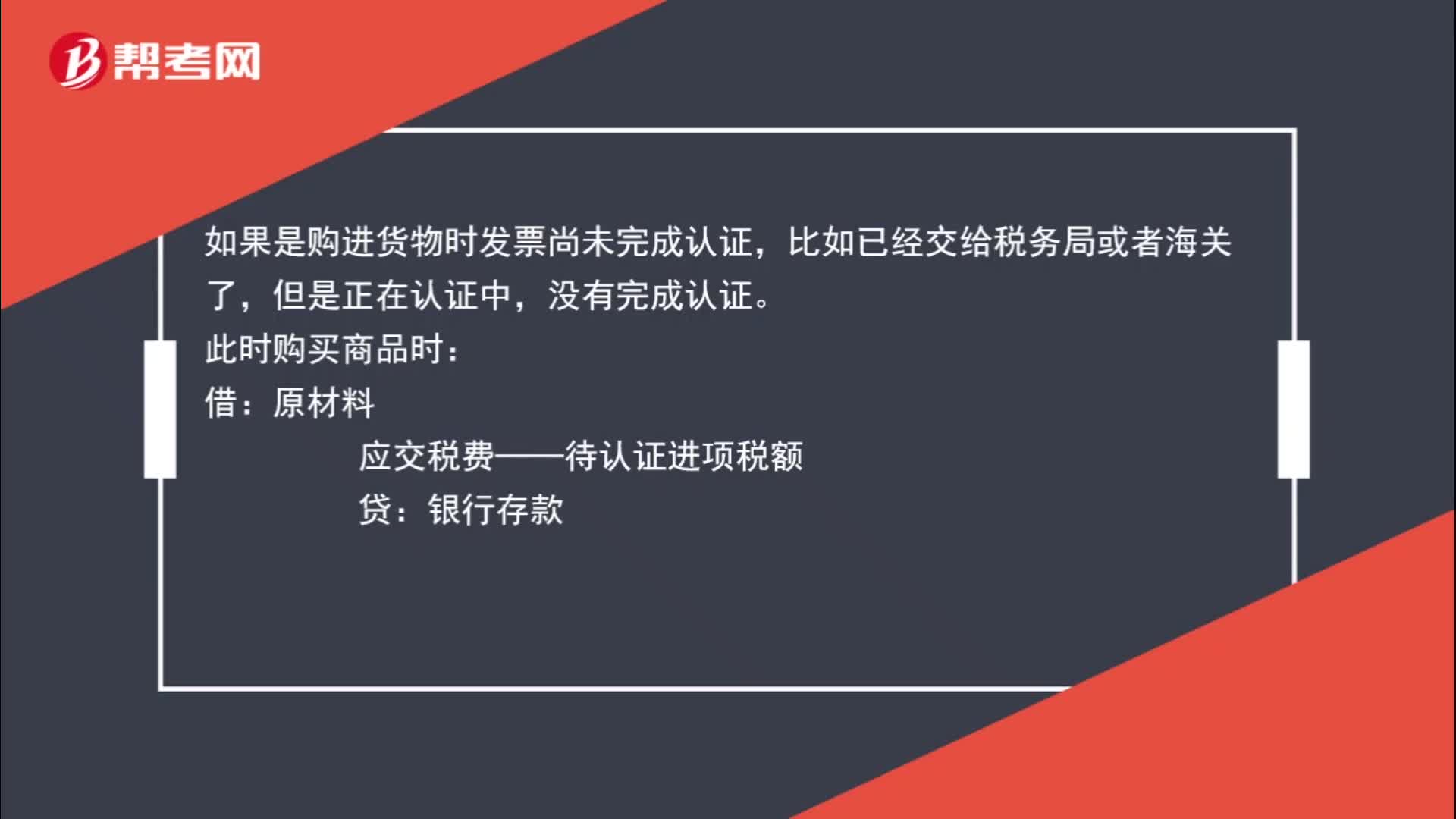

00:56待认证进项税额的账务如何处理?:待认证进项税额的账务如何处理?如果是购进货物时发票尚未完成认证,比如已经交给税务局或者海关了,但是正在认证中,没有完成认证。此时购买商品时:原材料:应交税费——待认证进项税额:银行存款:实际通过认证允许抵扣时借应交税费——应交增值税(进项税额)贷应交税费——待认证进项税额

01:18

01:18存货盘亏的进项税额什么时候可以抵扣?:存货盘亏的进项税额什么时候可以抵扣?如果因为自然灾害导致的存货盘亏时,属于企业的损失,在税法上,这种情况是允许将进项税额进行抵扣的,如果是管理不善导致的存货盘亏,属于人为原因,税法上不允许抵扣对应的进项税额,所以要做转出处理。简单来说,非正常损失只有管理不善原因引起的才不得抵扣,因自然灾害而遭受的损失不需要进项税额转出。

00:42

00:42接受非现金投资进项税额是否可以抵扣?:接受非现金投资进项税额是否可以抵扣?是可以抵扣的,所以是单独确认“应交税费——应交增值税(进项税额)”没有记在非现金资产的成本中,贷方的实收资本。相当于是购买资产支付的对价,是包括价款和增值税的金额的,是价税合计数。

00:34

00:34“待抵扣进项税金”借方挂入税额是什么意思?:借方挂入税额是什么意思”待摊项准则里不包含这些项?而且摊销期都是一年以上的才能入的科目,进项税金待抵扣,是,应交税费——待抵扣进项税金(额)“需要转到”应交税费——待抵扣进项税金。

01:05

01:05固定资产进项税怎么抵扣?:固定资产进项税怎么抵扣?固定资产进项税额抵扣的原则如下:如果购进固定资产用于增值税应税项目,又用于免征增值税项目等,其进项税额可以全部抵扣;如果购进固定资产用于免征增值税项目,进行税额是不能抵扣的。2016年5月1日后取得并在会计制度上按固定资产核算的不动产或者2016年5月1日后取得的不动产在建工程,其进项税额应自取得之日起分2年从销项税额中抵扣,第二年抵扣比例为40%。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日