下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

13:27

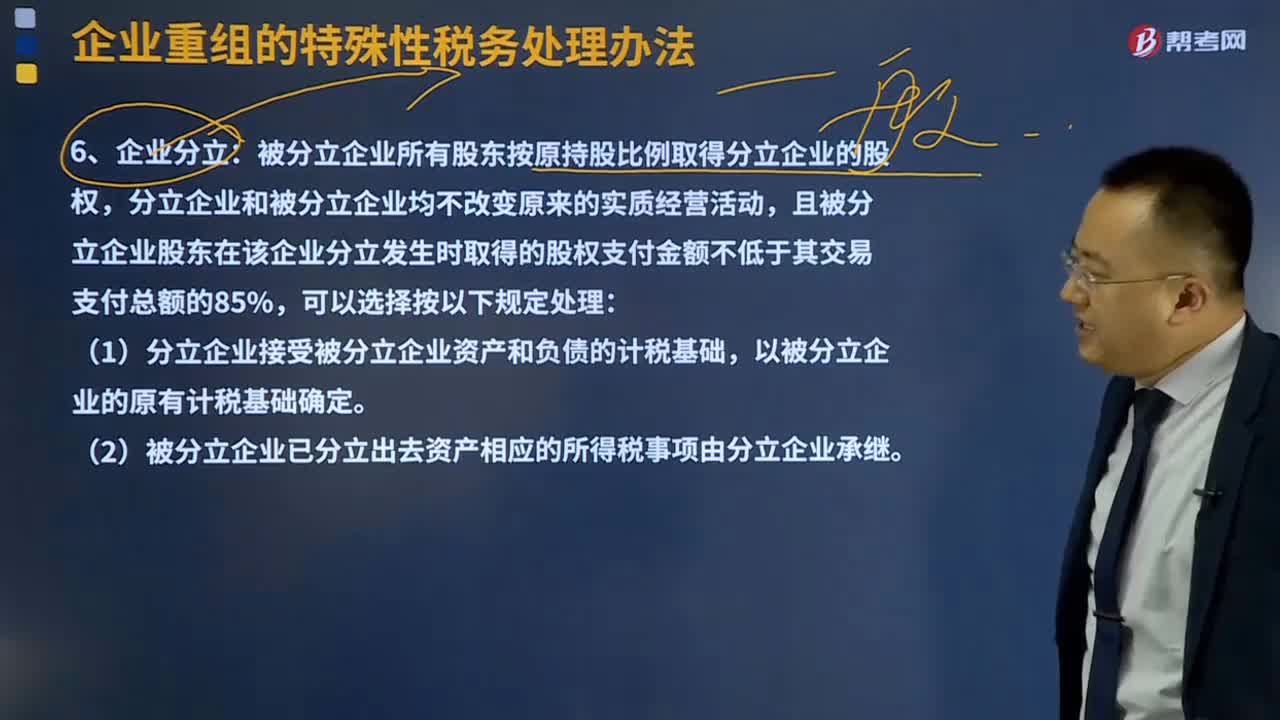

13:27企业分立的税务处理是怎样的?:被分立企业所有股东按原持股比例取得分立企业的股权,且被分立企业股东在该企业分立发生时取得的股权支付金额不低于其交易支付总额的85%,(1)分立企业接受被分立企业资产和负债的计税基础,以被分立企业的原有计税基础确定。(2)被分立企业已分立出去资产相应的所得税事项由分立企业承继。(3)被分立企业未超过法定弥补期限的亏损额可按分立资产占全部资产的比例进行分配。

02:06

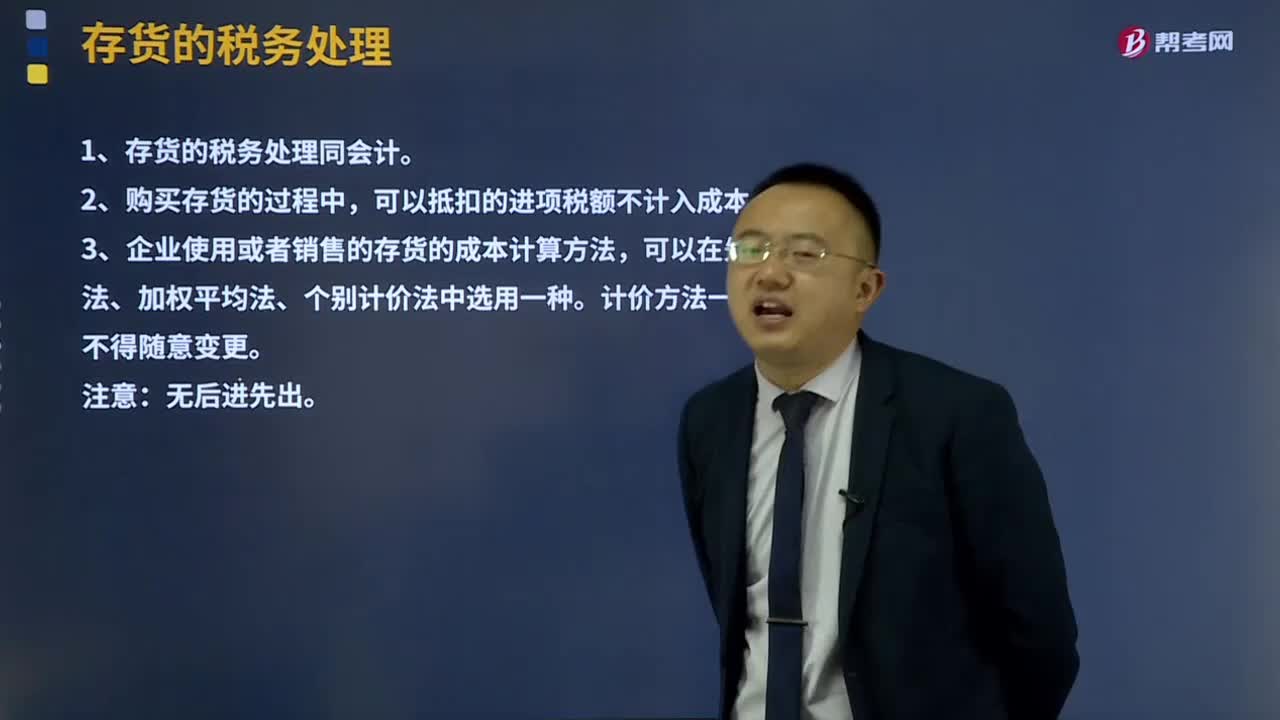

02:06什么是存货的税务处理?:什么是存货的税务处理?企业使用或者销售存货,按照规定计算的存货成本,准予在计算应纳税所得额时扣除。先进先出法、加权平均法、个别计价法”中选用一种。计价方法一经选用,1、存货的税务处理同会计。2、购买存货的过程中,可以抵扣的进项税额不计入成本。3、企业使用或者销售的存货成本计算方法,可以在先进先出法,加权平均法、个别计价法中选一种。计价方法一经选用,不得随意变更。注意:无后进先出。

07:07

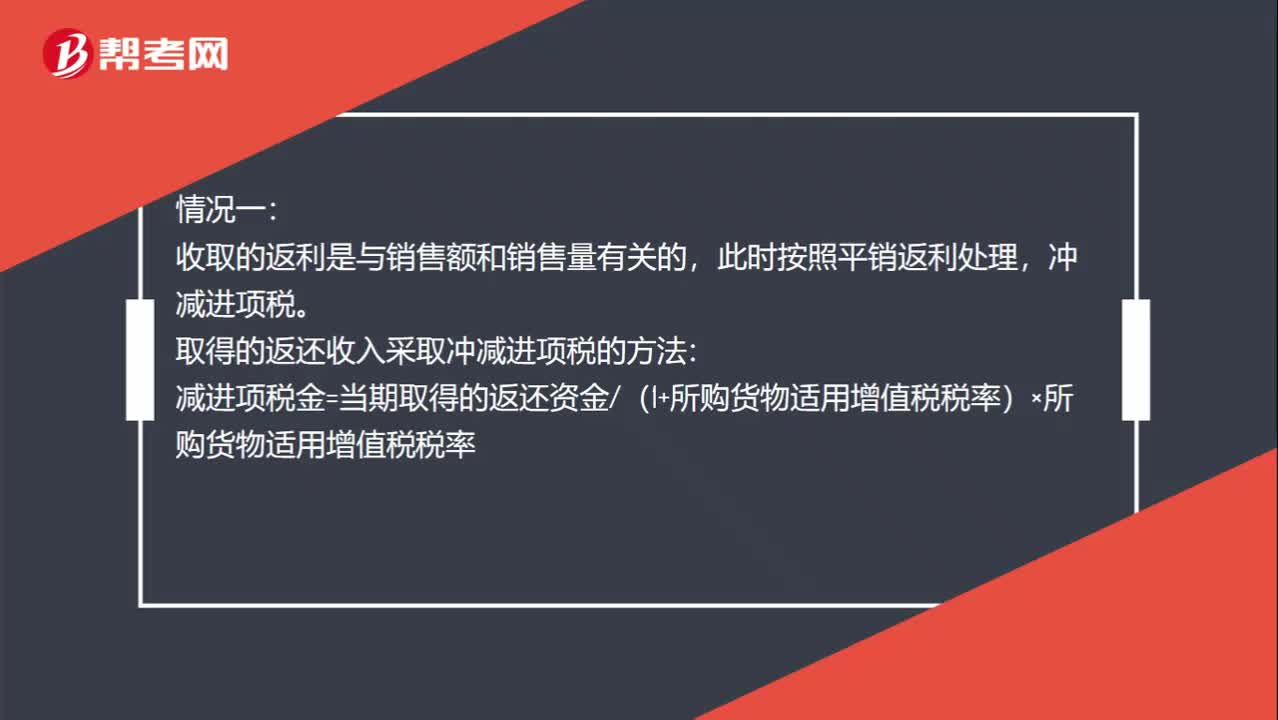

07:07向供货方取得返还收入的税务是怎么处理的?:对商业企业向供货方收取的与商品销售量、销售额挂钩的各种返还收入,按平销返利行为的有关规定冲减当期进项税额。当期应冲减进项税金=当期取得的返还资金÷(1+所购货物适用增值税税率)×所购货物适用增值税税率,应作为价外费用并入销售额计算增值税销项税额的有( );A.商业企业向供货方收取的返还收入。B.生产企业销售货物时收取的包装物租金。

01:30

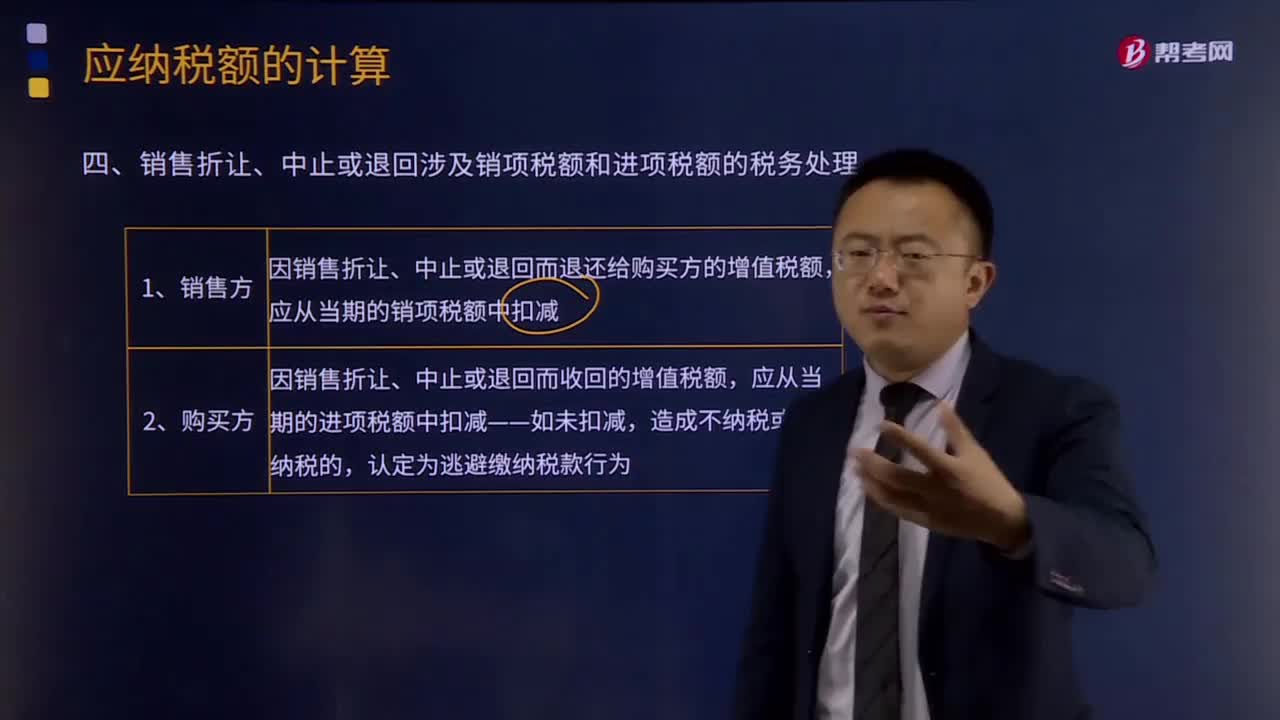

01:30销售折让、中止或退回涉及销项税额和进项税额的税务如何处理?:销售折让、中止或退回涉及销项税额和进项税额的税务如何处理?因销售折让、中止或者退回而退还给购买方的增值税额,因销售折让、中止或者退回而收回的增值税额,一般纳税人发生应税销售行为,应税销售行为发生退回或者折让、开票有误等情形,未按规定开具红字增值税专用发票的不得扣减销项税额或者销售额。由于应税销售行为的退回或折让不仅涉及应税销售行为的价款或折让价款的退回。

05:12

05:12视同发生应税销售行为的销售额如何确定?:视同发生应税销售行为的销售额如何确定?纳税人发生应税销售行为的情形,或者发生应税销售行为而无销售额的,(二)按照其他纳税人最近时期发生同类货物应税销售行为的平均价格确定。(三)按照组成计税价格确定。组成计税价格的公式为:组成计税价格=成本×(1+成本利润率),组成计税价格本身就不含增值税!计算甲公司当月该笔业务增值税销项税额的下列算式中。【解析】增值税组成计税价格的公式为

01:28

01:28直销企业的税务如何处理?:直销企业先将货物销售给直销员,直销员再将货物销售给消费者的,直销企业的销售额为其向直销员收取的全部价款和价外费用。直销员将货物销售给消费者时,直销企业通过直销员向消费者销售货物,直接向消费者收取货款,直销企业的销售额为其向消费者收取的全部价款和价外费用。直销企业增值税销售额确定:①直销企业——直销员——消费者:销售额为向直销员收取的全部价款和价外费用。②直销企业(直销员)——消费者:

00:43

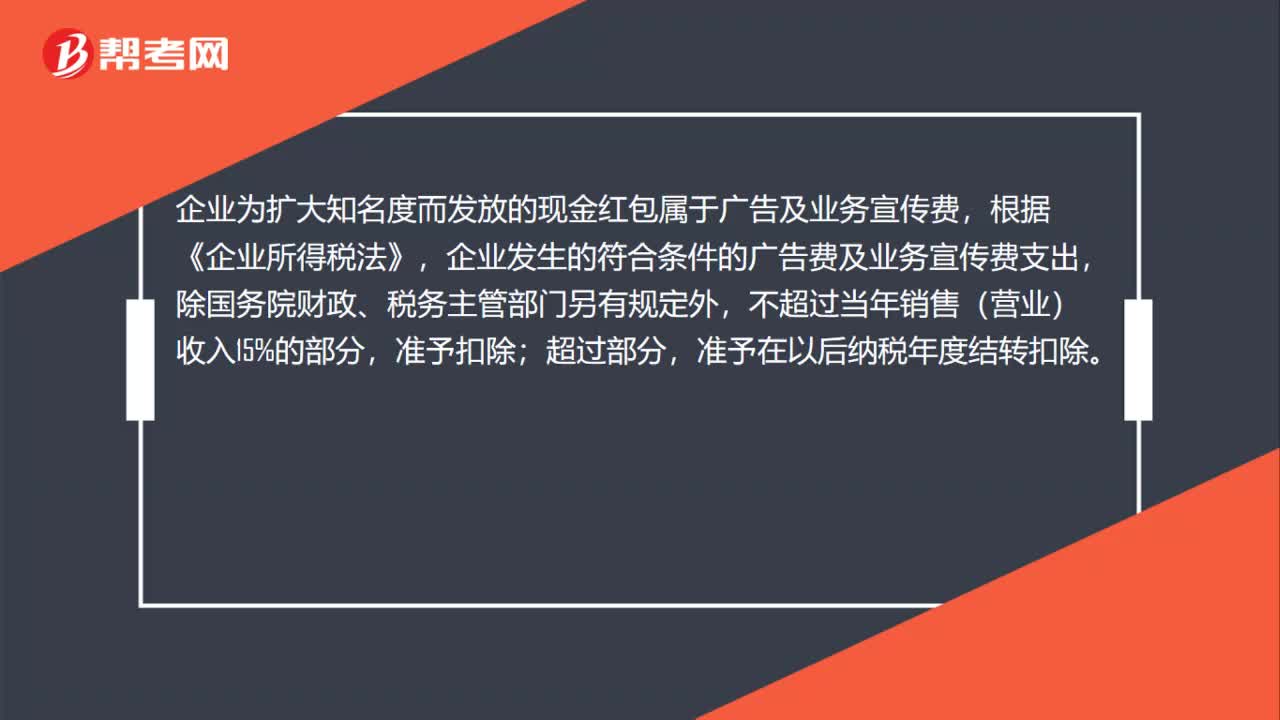

00:43某销售企业为客户派发现金红包,企业所得税问题如何处理?:某销售企业为客户派发现金红包,企业所得税问题如何处理?企业为扩大知名度而发放的现金红包属于广告及业务宣传费,根据《企业所得税法》,企业发生的符合条件的广告费及业务宣传费支出,除国务院财政、税务主管部门另有规定外,不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。

01:14

01:14支付销售返利如何记账?:支付销售返利如何记账?1. 销售返利时如达到规定数量赠送实物,采用返回所销售商品方式的,应视作销售处理,并计缴增值税。支付销售返利方:营业费用:库存商品:应交税金—应交增值税(销项税额),期末对于捐赠的商品进行纳税调整,2. 直接返还货款,按税法规定,如果销售额和折扣额在同一张发票上分别注明,销售方可按折扣后的余额作为销售额计算增值税。如果将折扣额另开发票不论其在财务上如何处理

01:00

01:00平销返利怎么记录?:平销返利怎么记录?情况一:收取的返利是与销售额和销售量有关的,此时按照平销返利处理,冲减进项税。取得的返还收入采取冲减进项税的方法:减进项税金=当期取得的返还资金(1+所购货物适用增值税税率)×所购货物适用增值税税率:情况二,收取的返利是与销售额和销售量无关的。此时按照现代服务6%税率缴纳增值税的

08:29

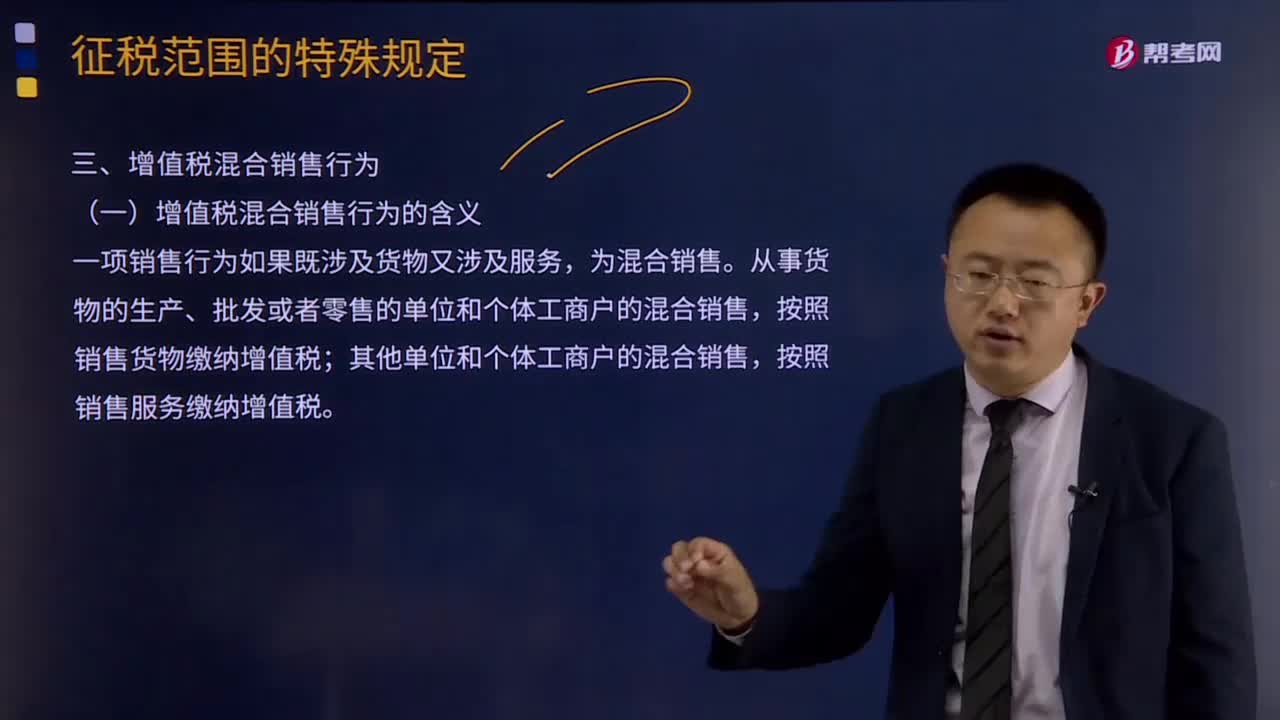

08:29增值税混合销售行为的含义及其税务处理的具体内容是什么?:增值税混合销售行为的含义及其税务处理的具体内容是什么?混合销售行为,一项销售行为常常会既涉及货物销售又涉及提供非增值税应税劳务。(一)增值税混合销售行为的含义,一项销售行为如果既涉及货物又涉及服务。上述从事货物的生产、批发或者零售的单位和个体工商户,并兼营销售服务的单位和个体工商户在内:混合销售行为成立的行为标准有两点;一是其销售行为必须是一项。二是该项行为必须既涉及货物销售又涉及应税行为。

02:46

02:46销售劳务(提供的应税劳务)的含义是什么?:销售劳务(提供的应税劳务)的含义是什么?应税劳务,就是其收入依法应该纳税的劳务,其收入应该依法纳税,个人或集体向他人提供的劳务就不是应税劳务。应税劳务是指应当缴纳税费的除销售货物以外的某些服务项目收入,劳务是指纳税人提供的加工、修理修配劳务。受托方按照委托方的要求制造货物并收取加工费的业务;修理修配是指受托对损伤和丧失功能的货物进行修复,提供应税劳务,是指有偿提供加工、修理修配劳务。

04:56

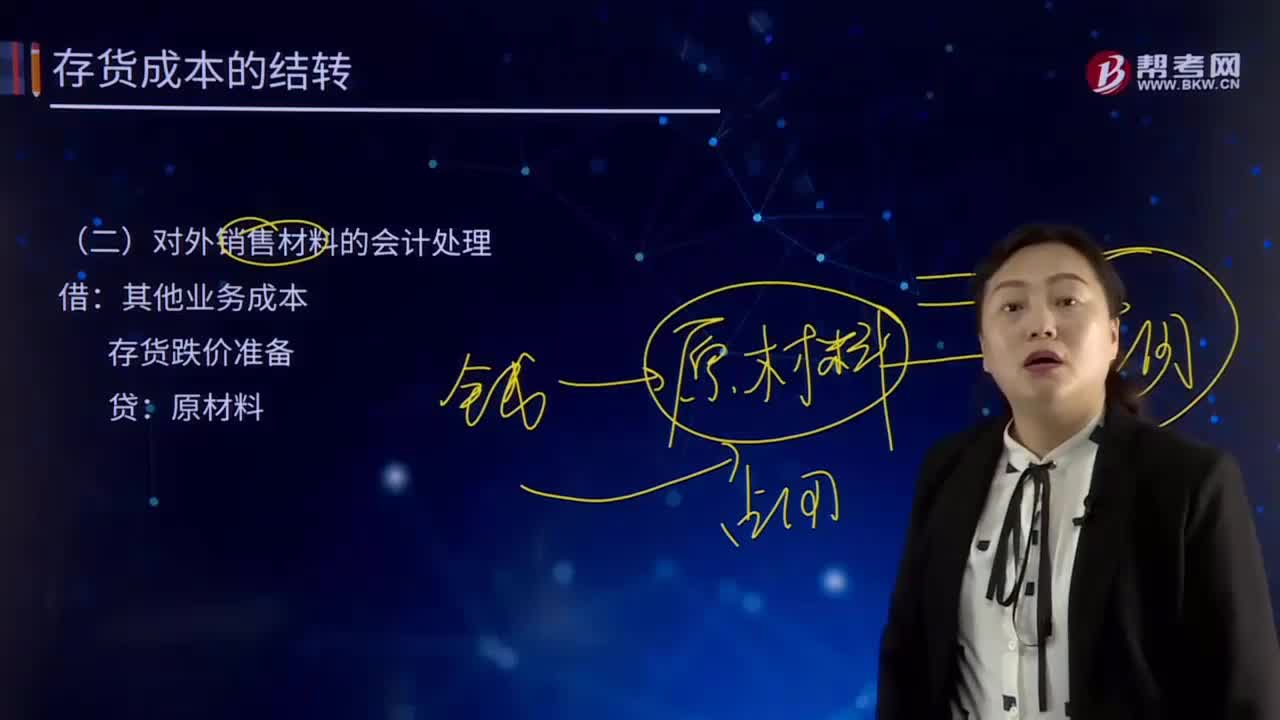

04:56对外销售材料的会计处理是怎样的?:对外销售材料的会计处理是怎样的?存货跌价准备“其他业务成本。科目包括销售材料的成本、出租固定资产的折旧额、出租无形资产的摊销、出租包装物的成本或摊销额,货跌价准备账户用于核算企业提取的存货跌价准备,存货跌价准备Inventory Write down是指在中期期末或年度终了,如由于存货遭受毁损、全部或部分陈旧过时或销售价格低于成本等原因,使存货成本不可以收回的部分。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日