下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

04:36

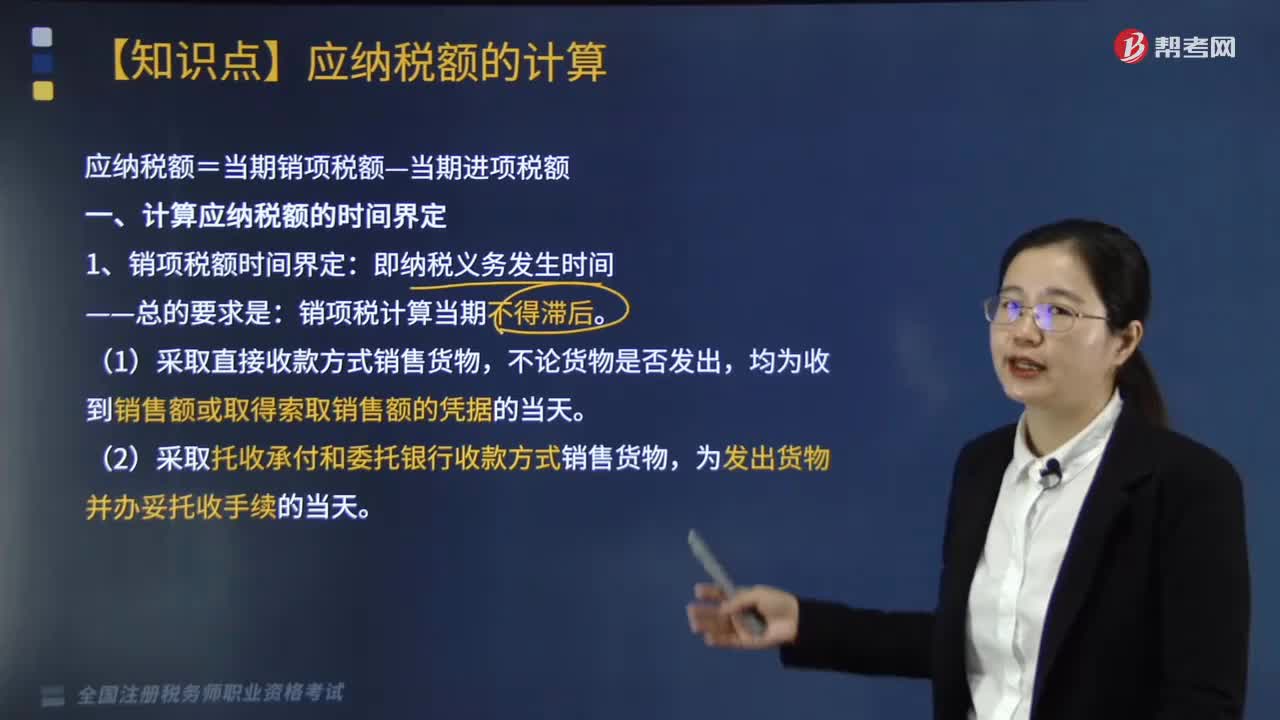

04:36应纳税额的计算公式是什么?:(1)采取直接收款方式销售货物,(2)采取托收承付和委托银行收款方式销售货物。(3)采取赊销和分期收款方式销售货物。(4)采取预收货款方式销售货物。为收到代销单位销售的代销清单或收到全部或部分货款的当天,其纳税义务发生时间为发出代销商品满180天的当天,为提供劳务同时收讫销售款或者取得索取销售款的凭据的当天“(7)纳税人发生视同销售货物行为”其纳税义务发生时间为收到预收款的当天。

03:23

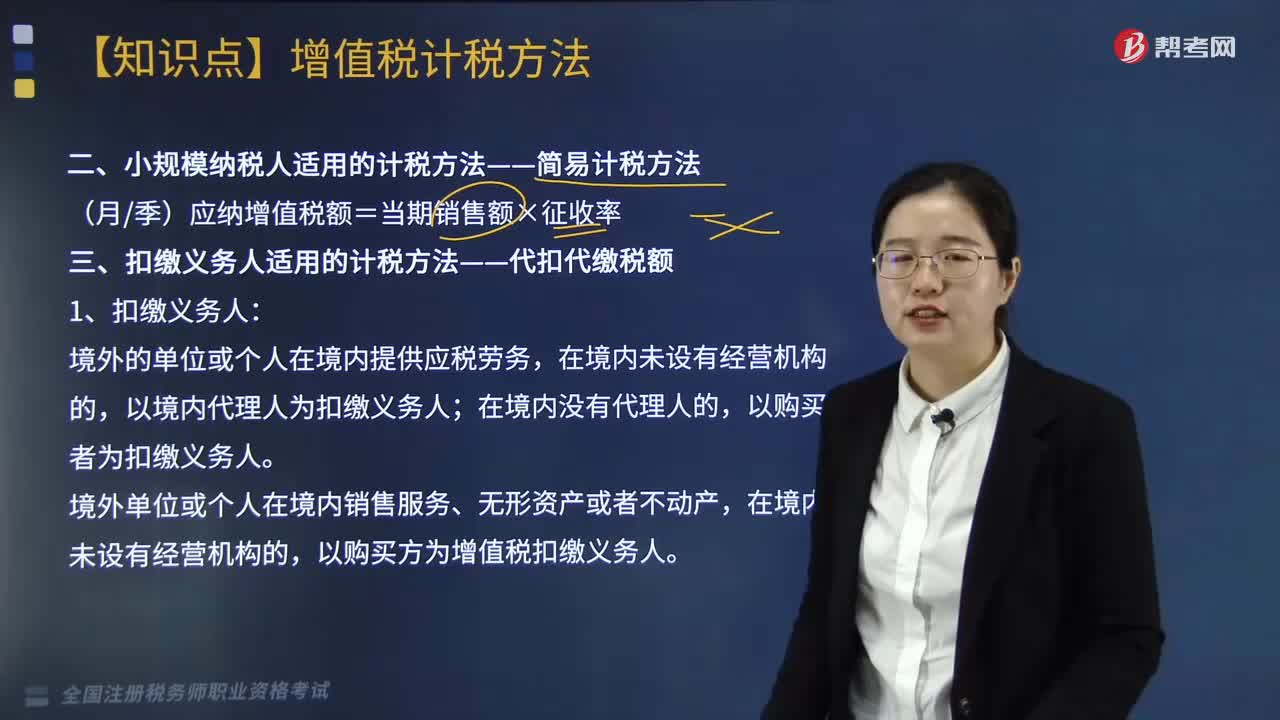

03:23小规模纳税人适用的简易计税方法是什么?:一、扣缴义务人适用的计税方法——代扣代缴税额,境外的单位或个人在境内提供应税劳务;以境内代理人为扣缴义务人。以购买者为扣缴义务人,境外单位或个人在境内销售服务、无形资产或者不动产。以购买方为增值税扣缴义务人,2.扣缴增值税计算。应扣缴税额=接受方支付的价款÷(1+税率)×税率,(1)科技公司应代扣代缴增值税=300÷(1+6%)×6%=16.98(万元)

00:47

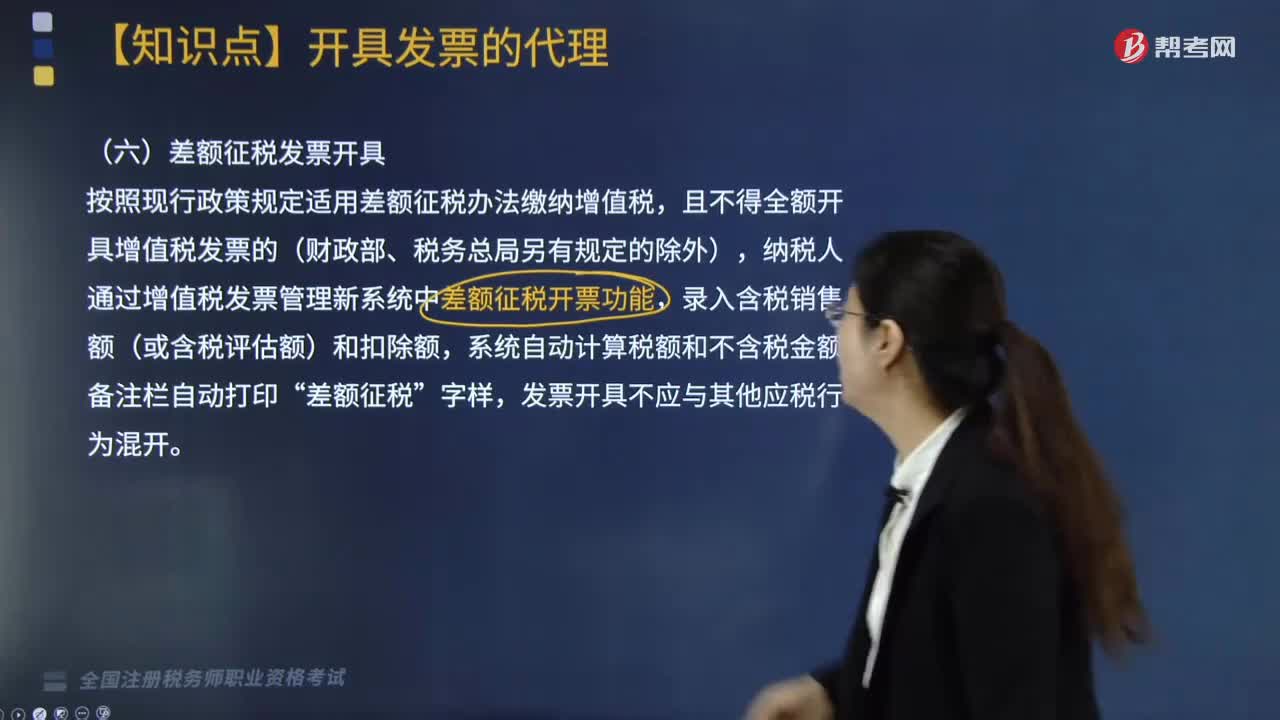

00:47全面营改增后,对使用差额征税纳税人开具发票有何要求?:对使用差额征税纳税人开具发票有何要求?使用差额征税纳税人开具发票的要求是根据《国家税务总局关于全面推开营业税改征增值税试点有关税收征收管理事项的公告》(国家税务总局公告2016年第23号)规定。按照现行政策规定适用差额征税办法缴纳增值税,且不得全额开具增值税发票的(财政部、税务总局另有规定的除外),纳税人通过增值税发票管理新系统中差额征税开票功能,系统自动计算税额和不含税金额。

04:56

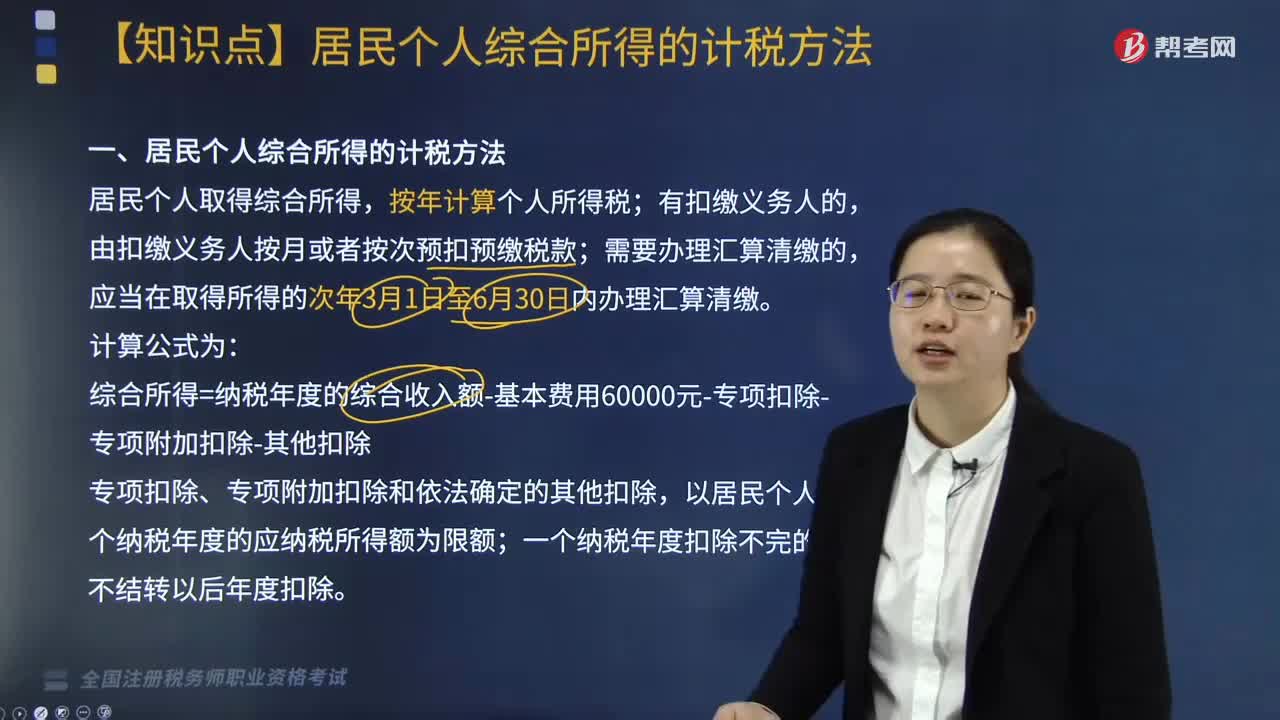

04:56个人所得税居民个人综合所得如何计算?:个人所得税居民个人综合所得如何计算?由扣缴义务人按月或者按次预扣预缴税款;应当在取得所得的次年3月1日至6月30日内办理汇算清缴。综合所得=纳税年度的综合收入额-基本费用60000元-专项扣除-专项附加扣除-其他扣除,专项扣除、专项附加扣除和依法确定的其他扣除;以居民个人一个纳税年度的应纳税所得额为限额,一个纳税年度扣除不完的。劳务报酬所得、稿酬所得、特许权使用费所得。

05:44

05:44个人所得税关于应纳税所得额的确定是怎样的?:个人所得税的应纳税所得额是指个人超过个人所得税起征点的部分,应纳税所得额=各项收入-税法规定的扣除项目或扣除金额;实物应当按照所取得的凭证上注明的价格计算应纳税所得额,(二)应纳税所得额的特殊规定。捐赠额未超过纳税人申报的应纳税所得额30%的部分。可从其应纳税所得额中扣除,对其公益性捐赠支出未超过其申报的应纳税所得额30%的部分,准予从其应纳税所得额中扣除,准予在税前的所得额中全额扣除。

03:33

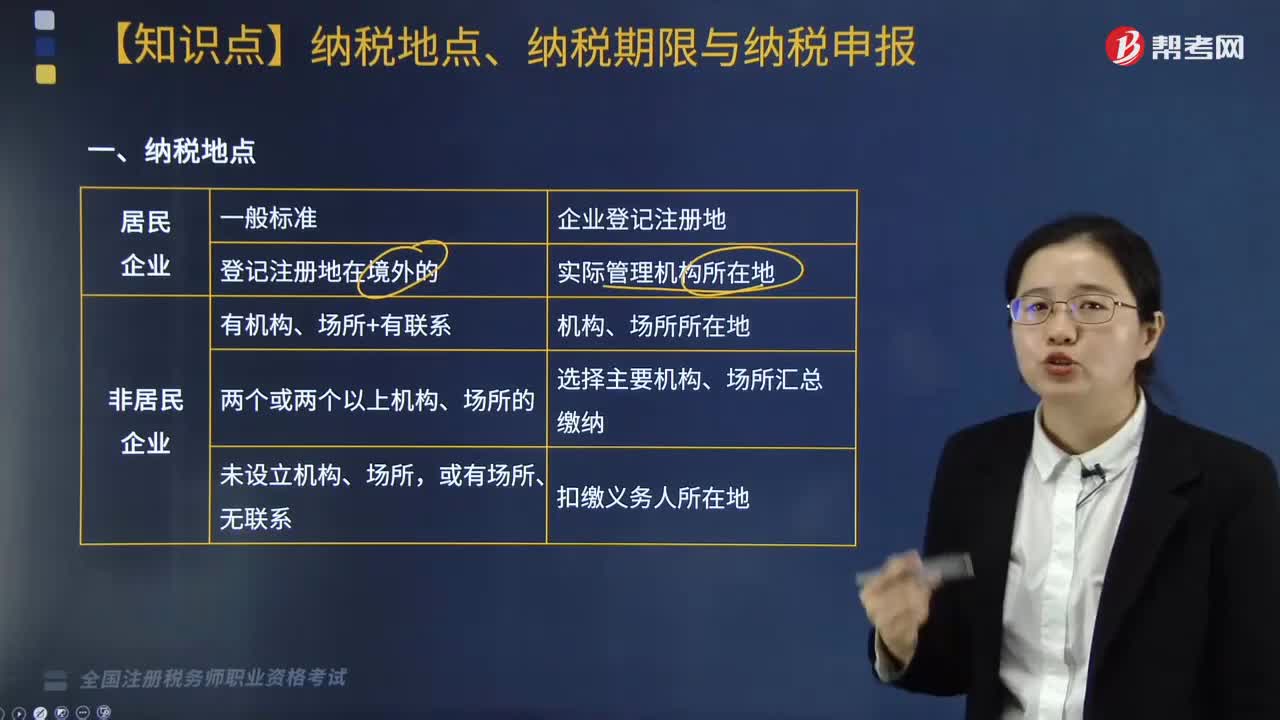

03:33企业所得税中纳税地点、纳税期限与纳税申报是指什么?:企业所得税中纳税地点、纳税期限与纳税申报是指什么?纳税地点主要是指根据各个税种纳税对象的纳税环节和有利于对税款的源泉控制而规定的纳税人(包括代征、代扣、代缴义务人)的具体纳税地点。纳税期限是指纳税人按照税法规定缴纳税款的期限。纳税申报是指纳税人按照税法规定的期限和内容向税务机关提交有关纳税事项书面报告的法律行为,应当以清算期间作为1个纳税年度,清算结束之日起15日内报送申报表结清税款。

07:04

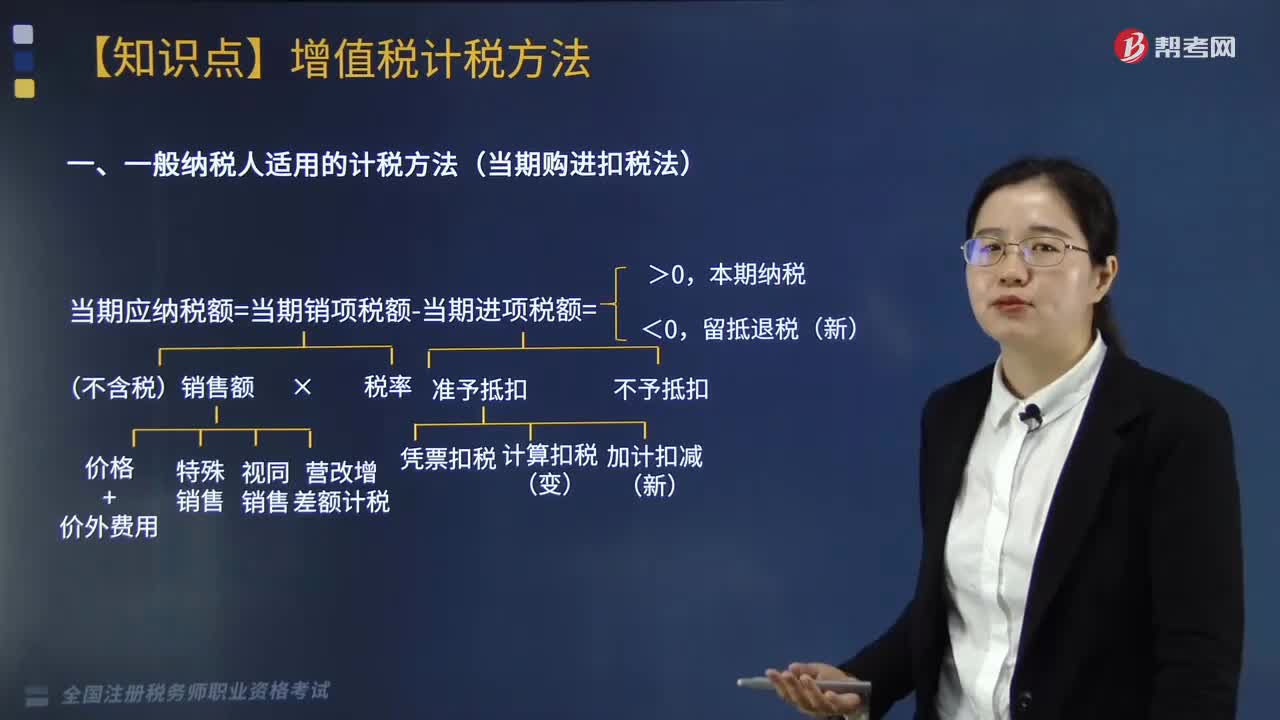

07:04一般纳税人适用的计税方法是什么?:(14)电影放映服务、仓储服务、装卸搬运服务、收派服务和文化体育服务。试点前取得的有形动产为标的物提供的经营租赁服务。试点前签订的尚未执行完毕的有形动产租赁合同。(17)以清包工方式提供的建筑服务。(19)销售或出租2016年4月30日前取得的不动产。(20)房地产开发企业销售自行开发的房地产老项目。或以2016年4月30日前取得的不动产提供的融资租赁服务。

01:43

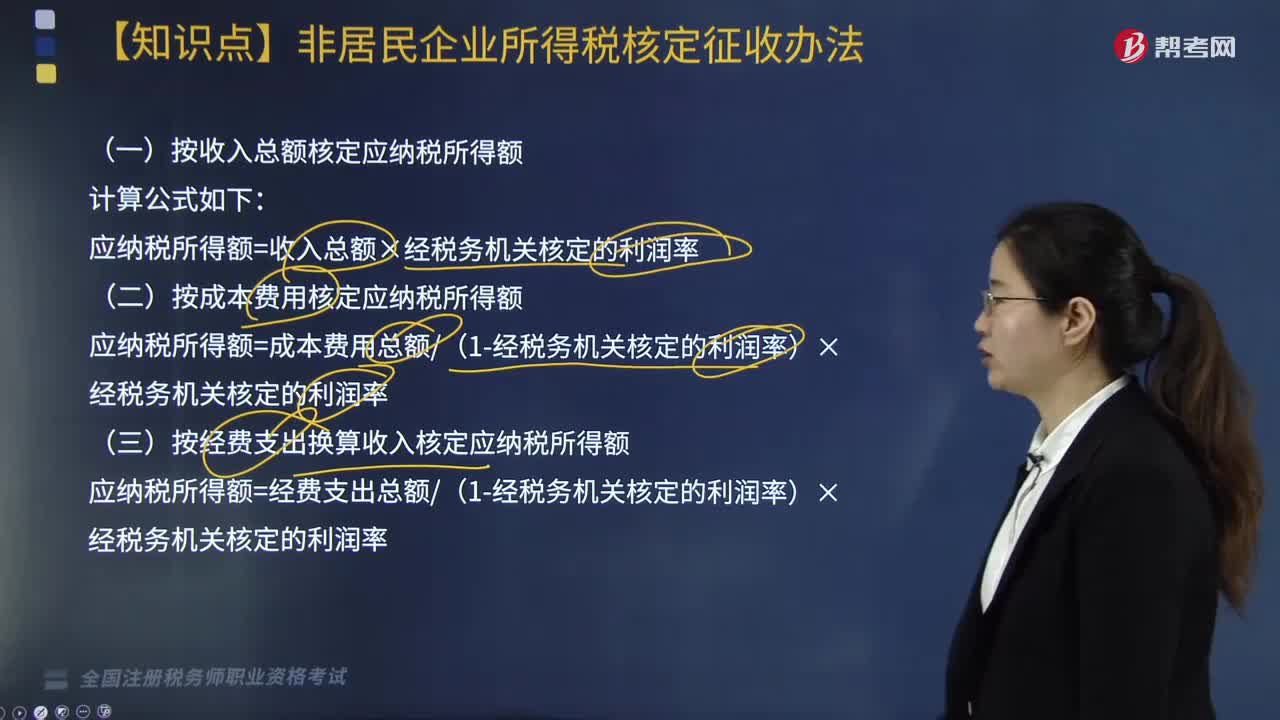

01:43非居民企业应按什么办法核定应纳税所得额?:非居民企业应按什么办法核定应纳税所得额?或者其他原因不能准确计算并据实申报其应纳税所得额的“税务机关有权采取以下方法核定其应纳税所得额,(一)按收入总额核定应纳税所得额,应纳税所得额=收入总额×经税务机关核定的利润率。(二)按成本费用核定应纳税所得额”应纳税所得额=成本费用总额(1-经税务机关核定的利润率)×经税务机关核定的利润率:(三)按经费支出换算收入核定应纳税所得额

01:51

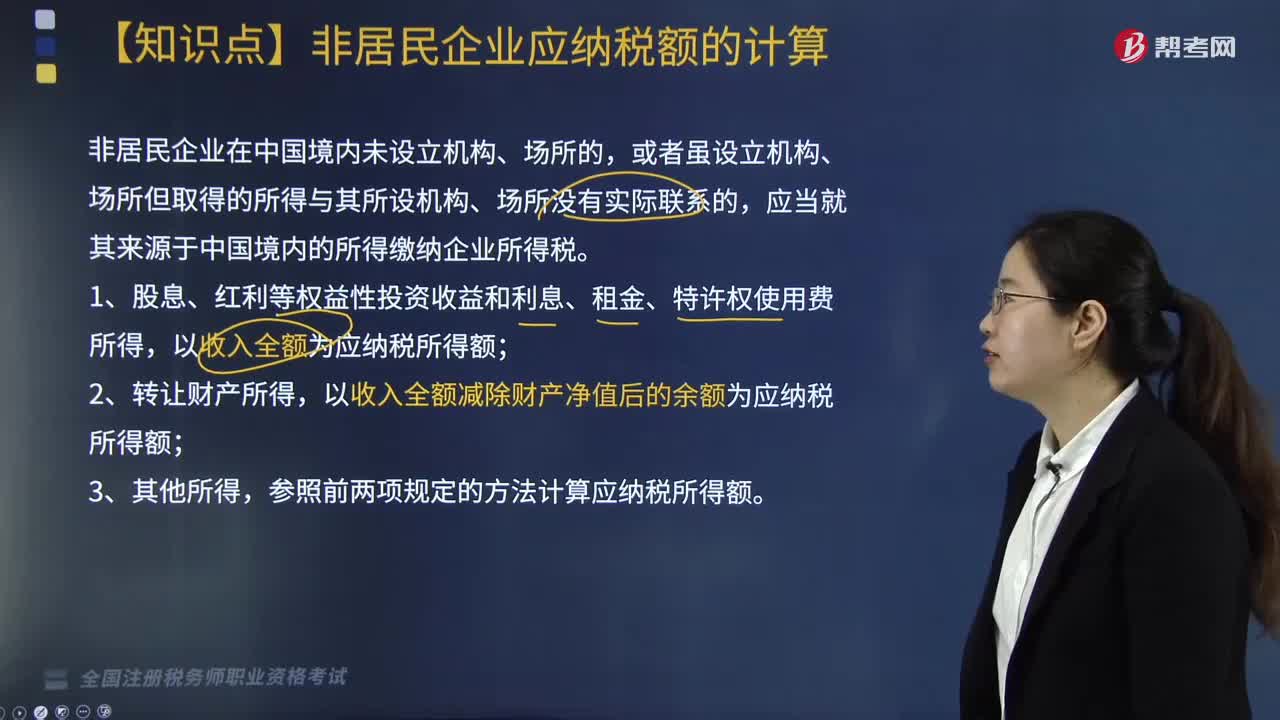

01:51非居民企业如何计算应纳税额?:非居民企业如何计算应纳税额?应当就其来源于中国境内的所得缴纳企业所得税。1. 股息、红利等权益性投资收益和利息、租金、特许权使用费所得,以收入全额减除财产净值后的余额为应纳税所得额;参照前两项规定的方法计算应纳税所得额。【2013年税务师考试真题】对于在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的非居民企业的所得,计算应纳税所得额的方法有( )。

03:44

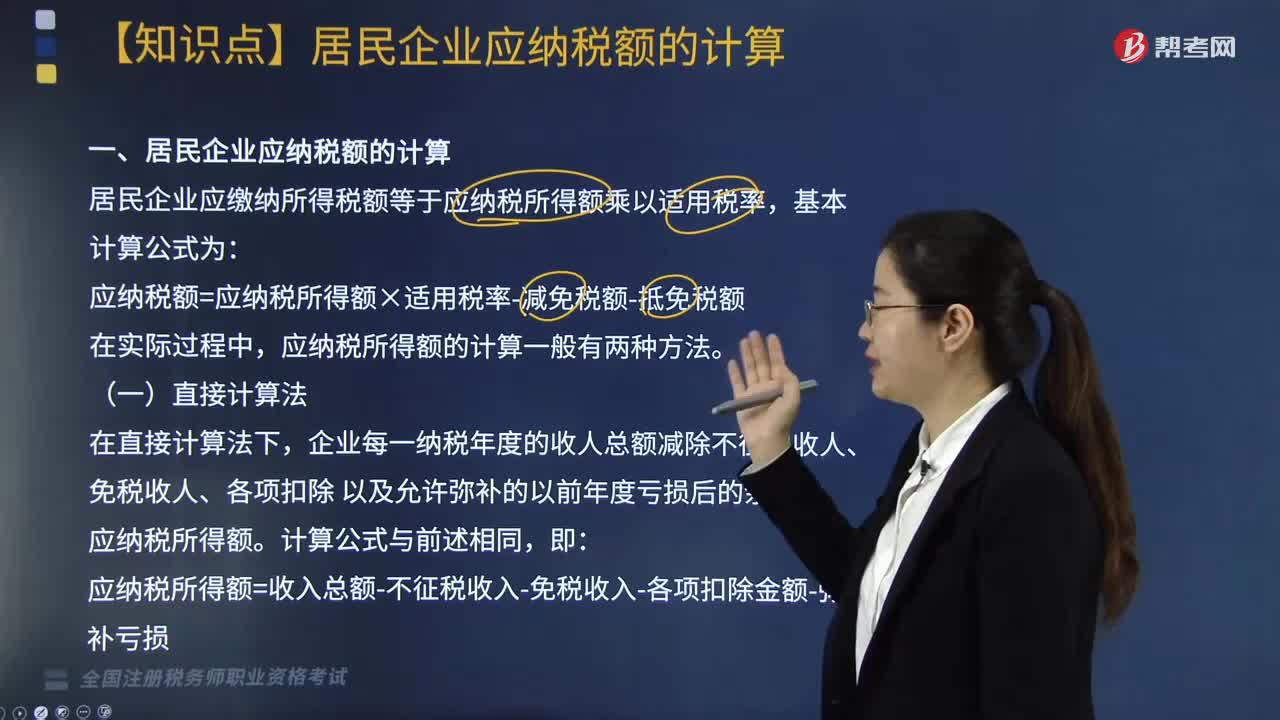

03:44居民企业应纳税额的计算方法有哪些?:居民企业应缴纳所得税额等于应纳税所得额乘以适用税率:在会计利润总额的基础上加或减按照税法规定调整的项目金额后。应纳税所得额=会计利润总额±纳税调整项目金额,计算该企业2018年度实际应纳的企业所得税;(2)广告费应调增所得额=650 - 4000 × 15% =650- 600 =50(万元);(3)业务招待费应调增所得额;(4)新技术开发费用应调减所得额=40×75% =30(万元)。

02:46

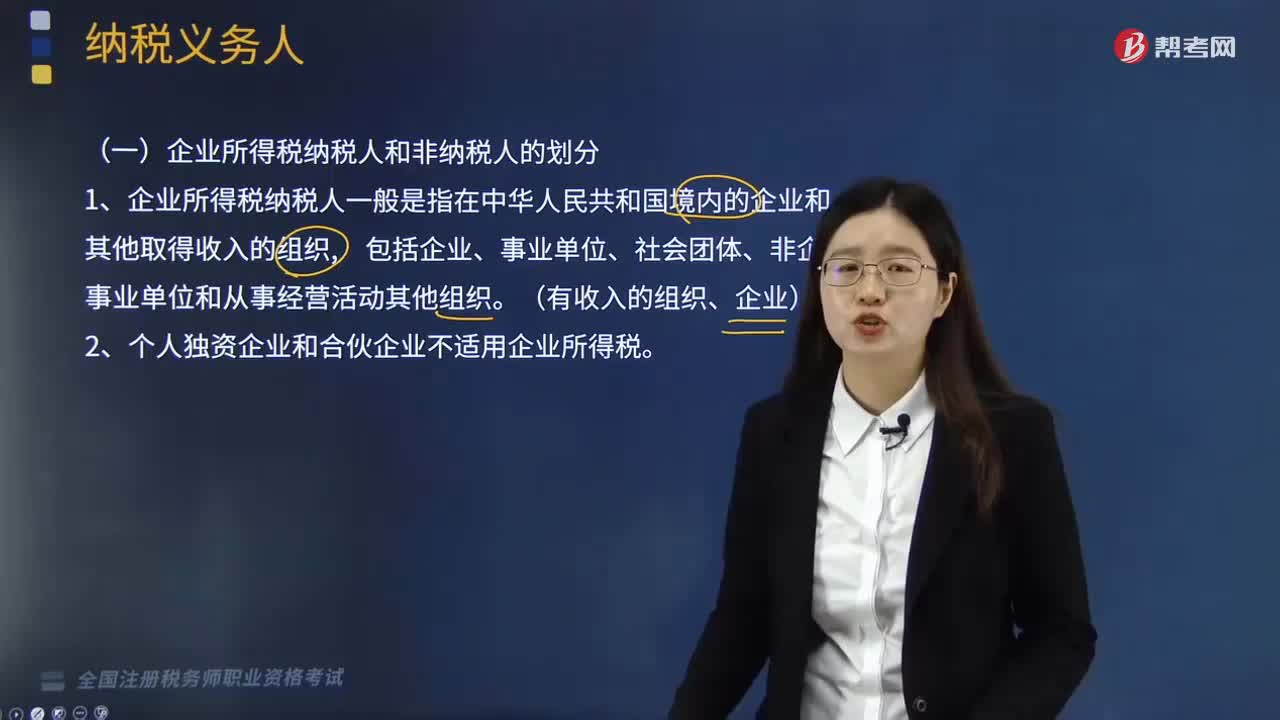

02:46如何区分企业所得税纳税人和非纳税人?:如何区分企业所得税纳税人和非纳税人?企业是指按国家规定注册、登记的企业。有生产经营所得和其他所得的事业单位、社会团体等组织。独立经济核算是指同时具备在银行开设结算账户;企业所得税纳税人一般是指在中华人民共和国境内的企业和其他取得收入的组织,个人独资企业、合伙企业不适用企业所得税,这两类企业征收个人所得税即可,【例题·多选题】根据企业所得税法律制度的规定。

05:47

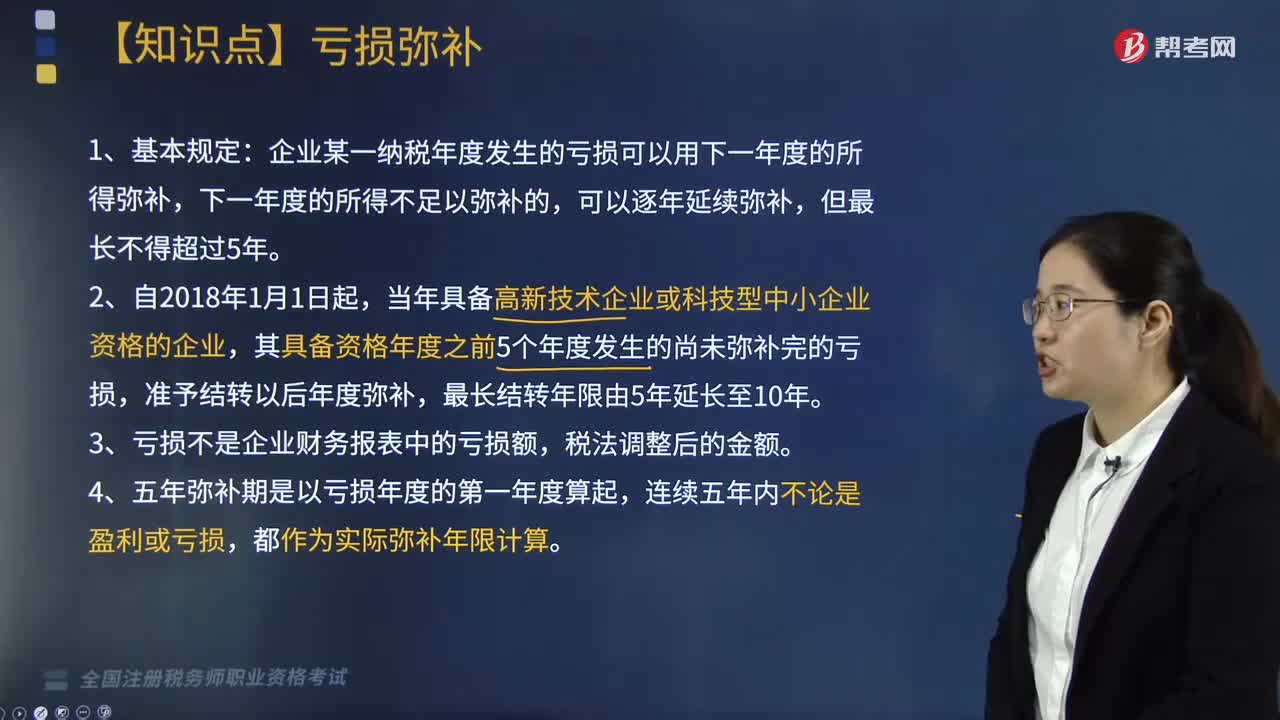

05:47计算应纳税所得额时亏损弥补是如何规定的?:计算应纳税所得额时亏损弥补是如何规定的?企业在汇总计算缴纳企业所得税时,企业某一纳税年度发生的亏损可以用下一年度的所得弥补,其具备资格年度之前5个年度发生的尚未弥补完的亏损,6. 企业在汇总计算缴纳企业所得税时其境外营业机构的亏损不得抵减境内营业机构的盈利。8. 税务机关对企业以前年度纳税情况进行检查时调增的应纳税所得额,凡企业以前年度发生亏损、且该亏损属于企业所得税法规定允许弥补的。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日