下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

11:59

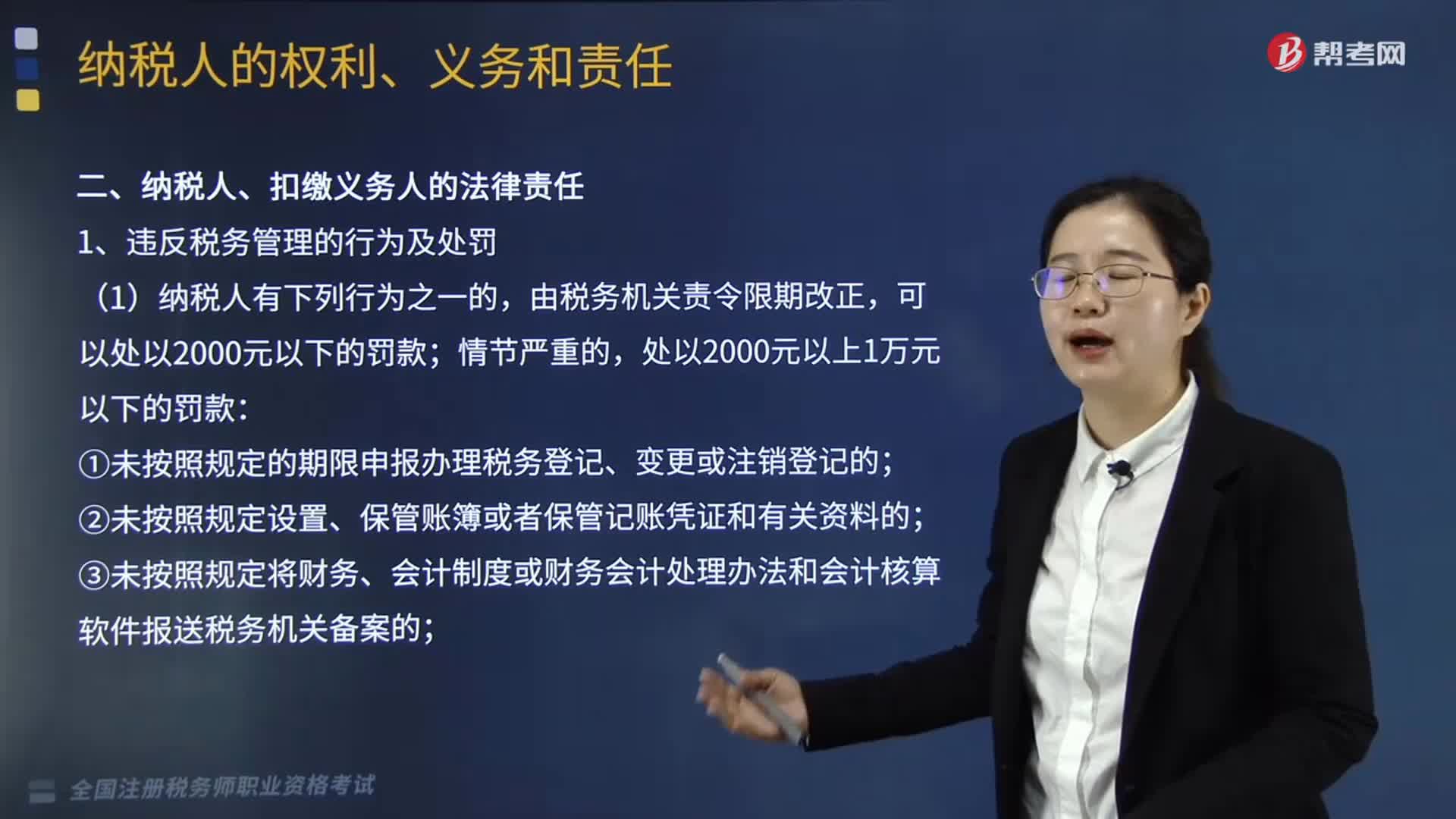

11:59纳税人、扣缴义务人有哪些法律责任?:欠税是指纳税人、扣缴义务人逾期未缴纳税款的行为,妨碍税务机关追缴欠缴的税款的;并处以欠缴税款50%以上5倍以下的罚款。对扣缴义务人处应扣未扣、应收未收税款50%以上3倍以下罚款,3.逃避缴纳税款行为及处罚。抗税是指纳税人、扣缴义务人以暴力威胁方法拒绝缴纳税款的行为。由税务机关追缴其拒缴的税款、滞纳金;并处以拒缴税款1倍以上5倍以下的罚款,并处拒缴税款1倍以上5倍以下的罚金。

03:50

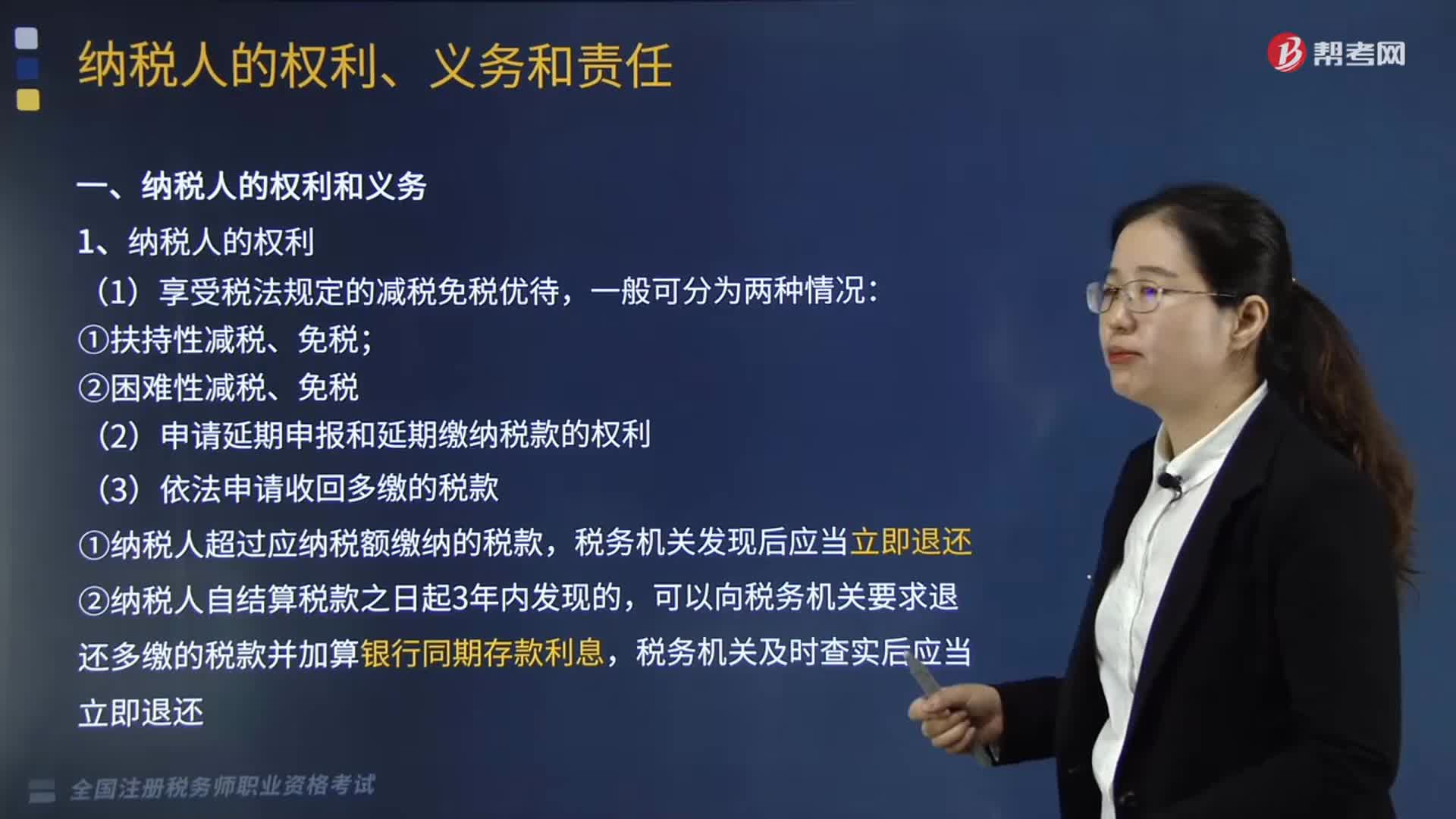

03:50纳税人的权利包括哪些内容?:纳税人是中国税收法律关系的主体,2.申请延期申报和延期缴纳税款的权利。3.依法申请收回多缴的税款。(1)纳税人超过应纳税额缴纳的税款,(2)纳税人自结算税款之日起3年内发现的,可以向税务机关要求退还多缴的税款并加算银行同期存款利息,纳税人有权要求税务机关赔偿。5.纳税人有权要求税务机关对自己的生产经营和财务状况及有关资料等保守秘密。有权依法拒绝税务机关要求其执行代收、代扣、代缴税款义务。

02:46

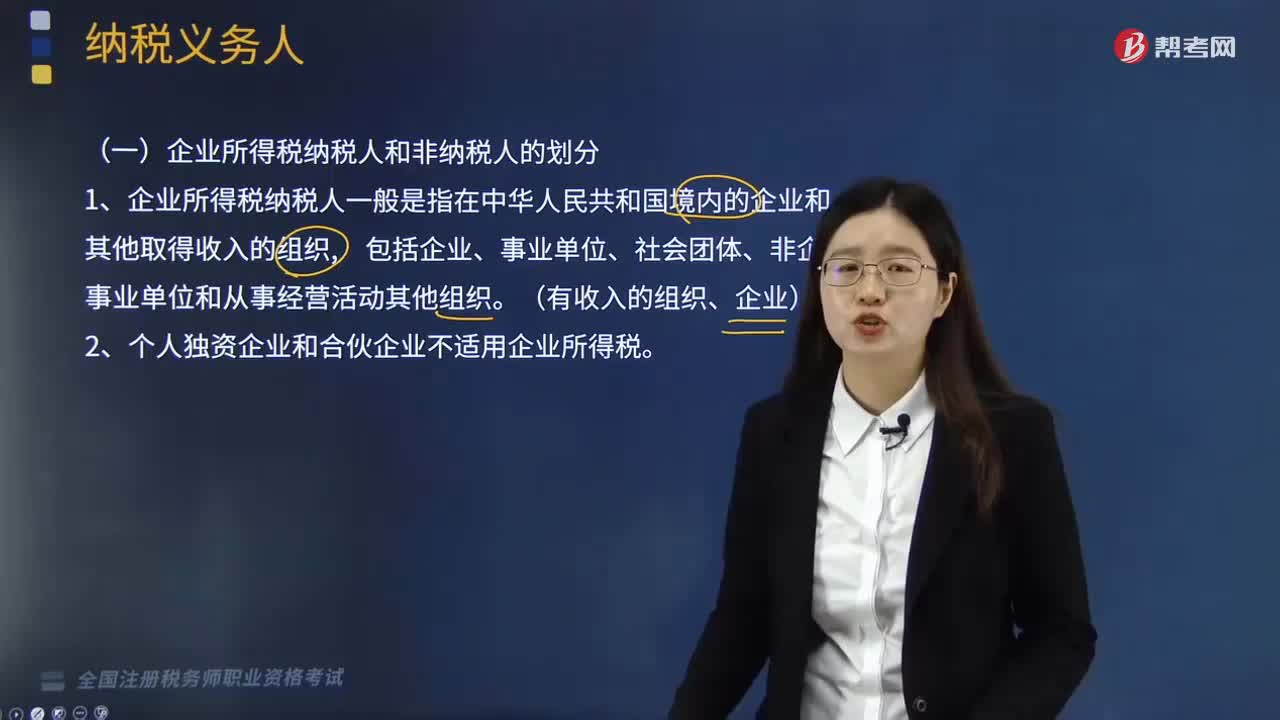

02:46如何区分企业所得税纳税人和非纳税人?:如何区分企业所得税纳税人和非纳税人?企业是指按国家规定注册、登记的企业。有生产经营所得和其他所得的事业单位、社会团体等组织。独立经济核算是指同时具备在银行开设结算账户;企业所得税纳税人一般是指在中华人民共和国境内的企业和其他取得收入的组织,个人独资企业、合伙企业不适用企业所得税,这两类企业征收个人所得税即可,【例题·多选题】根据企业所得税法律制度的规定。

00:47

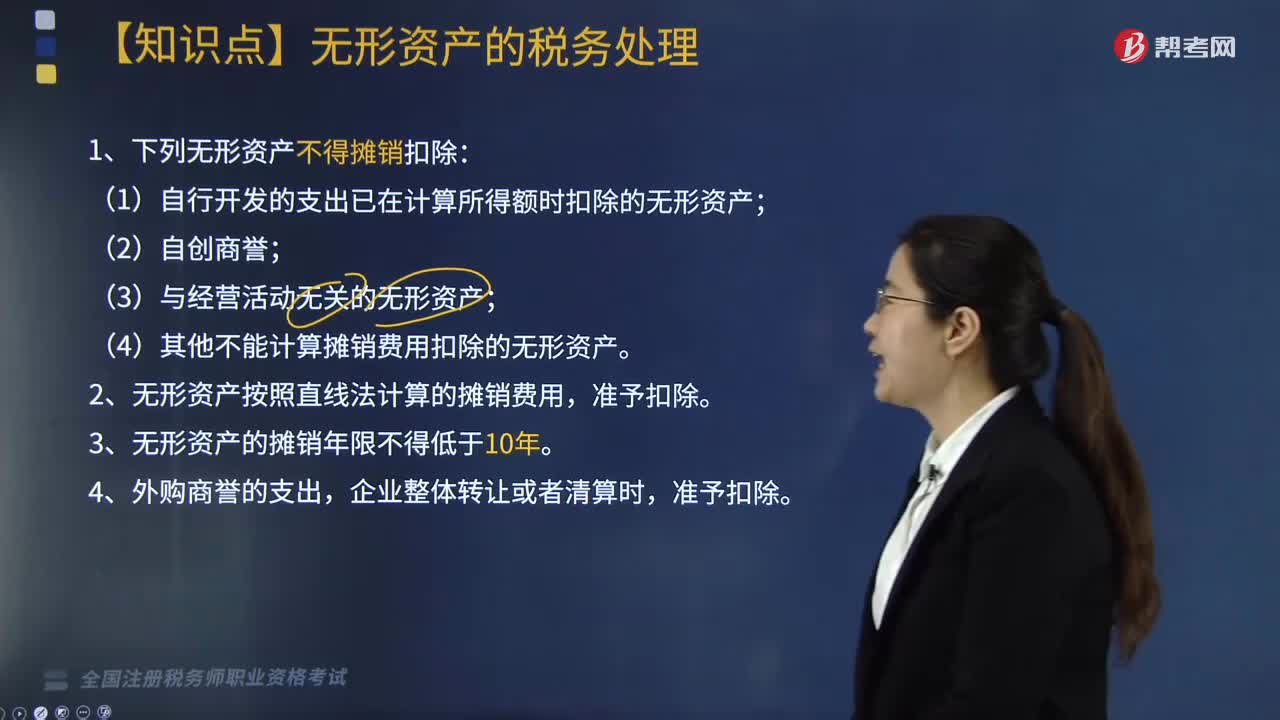

00:47无形资产的税务处理方法是什么?:无形资产依照这些办法确认计税基础:以购买价款和支付的相关税费及其直接归属于使该资产达到预定用处形成的其他支出为计税基础;无形资产按照以下方法确定计税基础,以购买价款和支付的相关税费以及直接归属于使该资产达到预定用途发生的其他支出为计税基础,以开发过程中该资产符合资本化条件后至达到预定用途前发生的支出为计税基础,3. 通过捐赠、投资、非货币性资产交换、债务重组等方式取得的无形资产。

04:54

04:54一般纳税人如何进行登记管理?:国家税务总局制定公布《增值税一般纳税人登记管理办法》(国家税务总局令第43号,增值税纳税人年应税销售额超过规定的小规模纳税人标准,1. 年应税销售额是指纳税人在连续不超过12个月或四个季度的经营期内累计应征增值税销售额。2. 销售服务、无形资产或者不动产(以下简称应税行为)有扣除项目的纳税人。其应税行为年应税销售额按未扣除之前的销售额计算,是指纳税人自行申报的全部应征增值税销售额。

06:06

06:06来看看增值税纳税人的分类与小规模纳税人的标准及管理是什么?:增值税纳税人的分类与小规模纳税人的标准及管理是什么?不能按规定报送有关税务资料的增值税纳税人。会计核算不健全是指不能正确核算增值税的销项税额、进项税额和应纳税额。增值税纳税人分类的基本依据是纳税人的会计核算是否健全。现行增值税制度是以纳税人年应税销售额的大小,二、一般纳税人和小规模纳税人的经营规模标准(经营规模销售额大小和会计核算水平)。

03:10

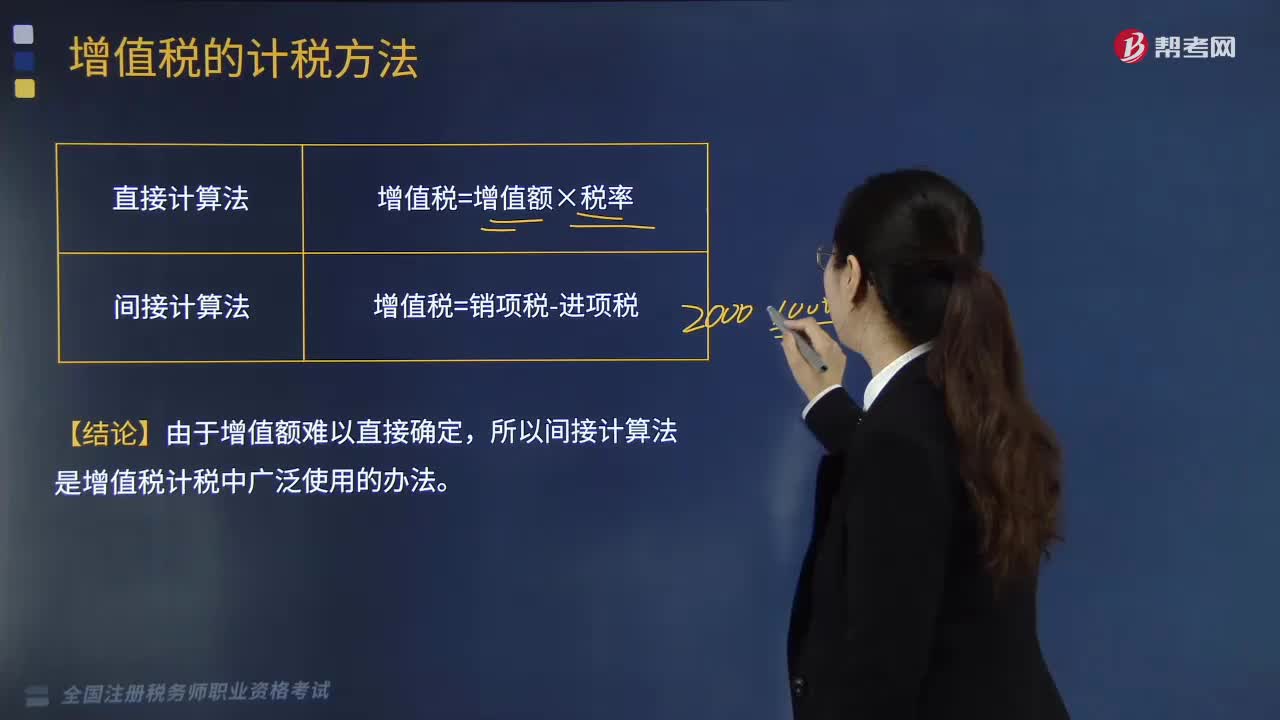

03:10增值税的计税方法有哪些?:增值税的计税方法有哪些?增值税的计税方法分为直接计算法和间接计算法两种类型。造成法定增值额与理论增值额不一致的一个重要原因是各国在规定扣除范围时,是指首先计算出应税货物或劳务的增值额。然后用增值额乘以适用税率求出应纳税额,直接计算法按计算增值额的不同。把企业在计算期内实现的各项增值项目一一相加。以企业在计算期内实现的应税货物或劳务的全部销售额减去规定的外购项目金额以后的余额作为增值额。

02:53

02:533分钟了解什么是纳税环节和纳税期限:纳税环节与纳税期限是指什么?按税法规定应当纳税的环节。是指税法规定的纳税人缴纳税款的法定期限。一是确定结算应纳税款的期限,二是缴纳税款的期限,向税务机关缴纳税款的期限。【例题·多选题】纳税期限是纳税人向国家缴纳税款的法定期限,其纳税期限不同;B.我国现行税法中的纳税期限只有按期纳税一种形式。D.我国个人所得税实行按季征收的纳税期限E.房产税实行按年计算分期缴纳的纳税期限

05:55

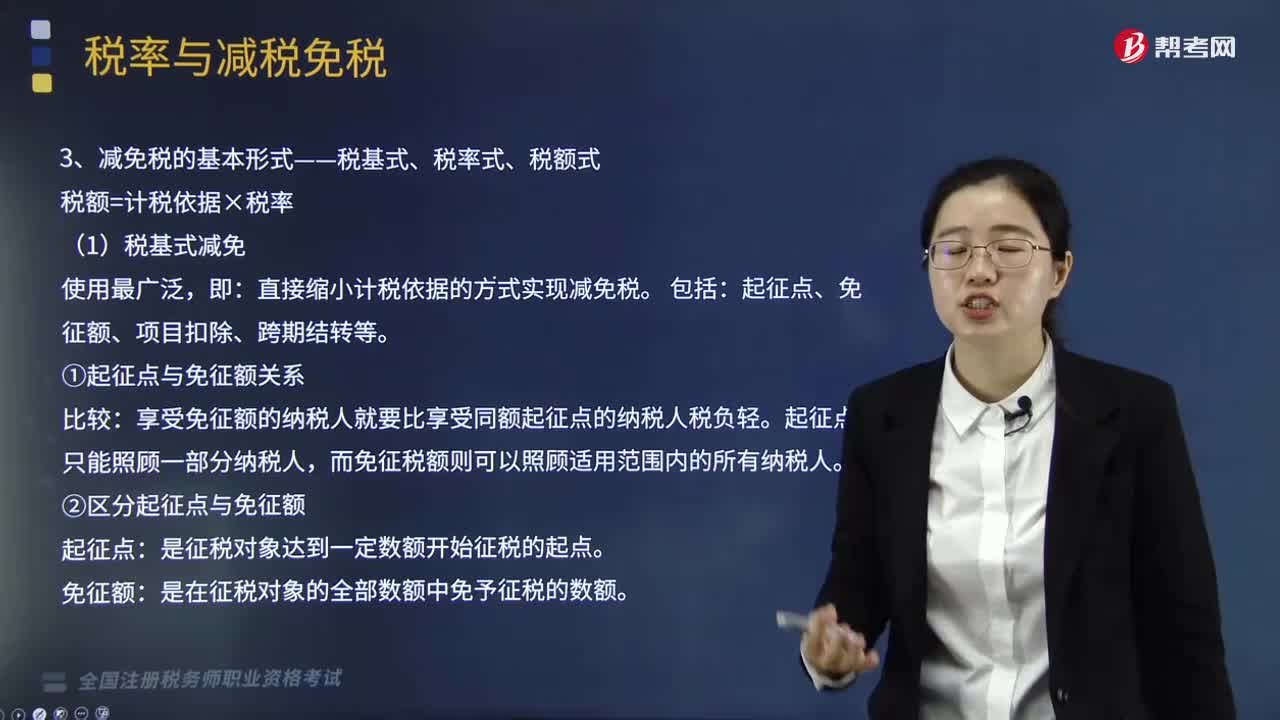

05:55税收实体法的减税免税是什么?:减税、免税是对某些纳税人或课税对象的鼓励或照顾措施。减税、免税规定是为了解决按税制规定的税率征税时所不能解决的具体问题而采取的一种措施,一、减税指减征部分税款,免税指免征全部税款。直接缩小计税依据的方式实现减免税:起征点、免征额、项目扣除、跨期结转等,享受免征额的纳税人就要比享受同额起征点的纳税人税负轻。而免征税额则可以照顾适用范围内的所有纳税人。重新确定税率、选用其他税率、零税率等形式。

08:37

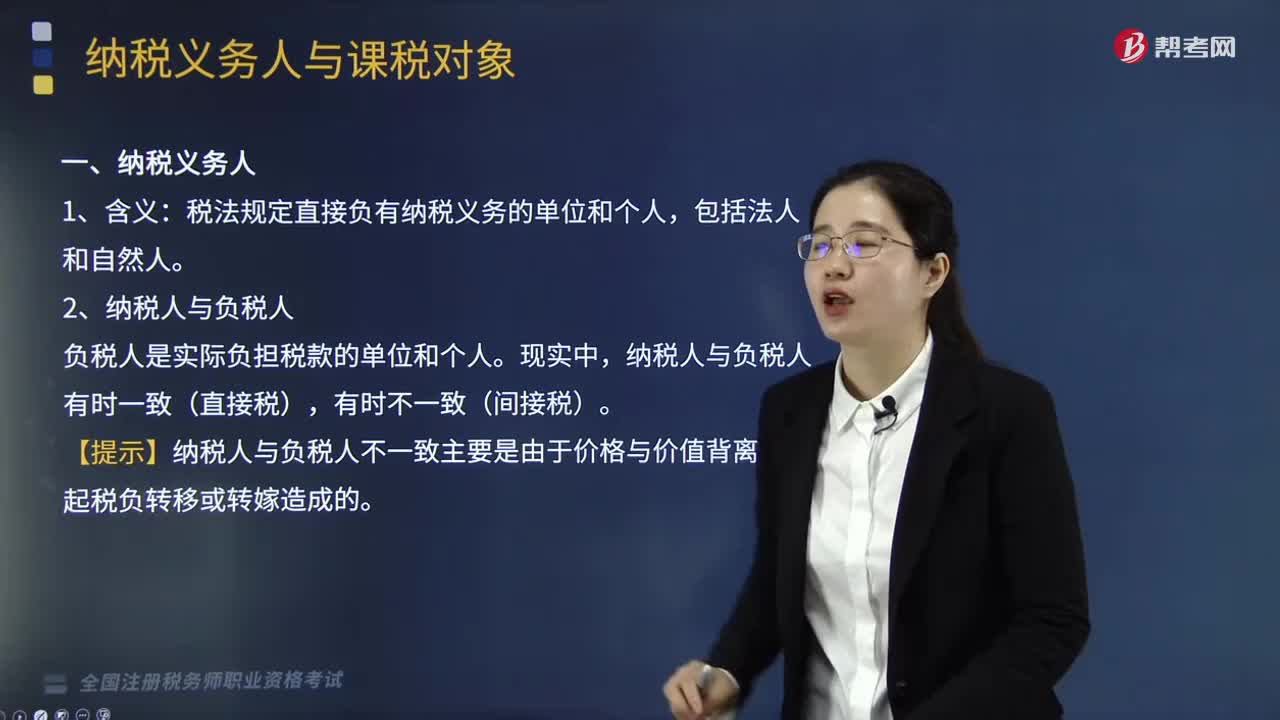

08:37税收实体法中的纳税义务人包括哪些?:是税法中规定的直接负有纳税义务的单位和个人,每一种税都有关于纳税义务人的规定,通过规定纳税义务人落实税收任务和法律责任。税法规定直接负有纳税义务的单位和个人。纳税人是直接向税务机关缴纳税款的单位和个人,纳税人如果能够通过一定途径把税款转嫁或转移出去,纳税人可以通过提高价格把税款转嫁给消费者,三、纳税人与代扣、代收、代征代缴义务人,代扣代缴义务人直接持有纳税人的收入。

00:48

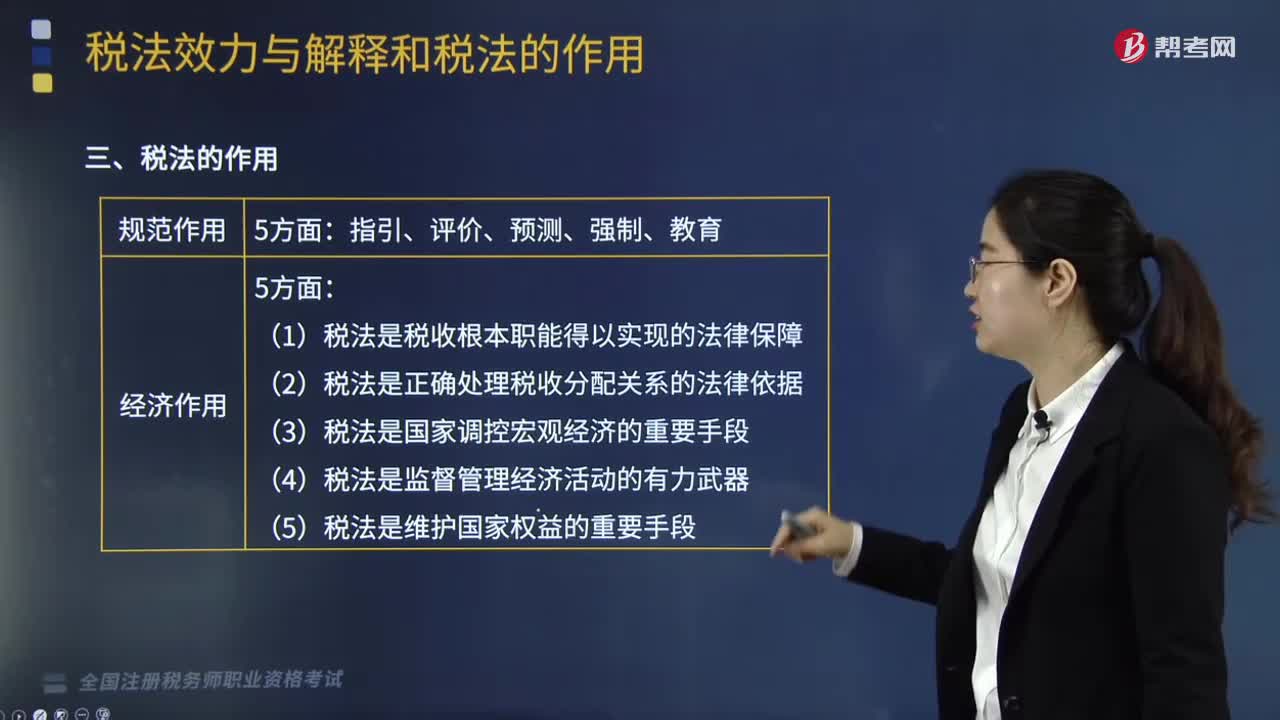

00:48税法的作用有哪些?:税法的作用是指什么?税法的作用是指税法实施所产生的社会影响,可以从规范作用和经济作用两个方面进行分析。一、税法的规范作用,税法的规范作用是指税法调整、规范人们行为的作用。其实质是法律的基本作用在税法中的体现与引申:税法作为法律规范具有判断、衡量人们的行为是否合法的作用,就是合理利用税法预测作用为自己服务的典型例子:税法的强制作用是指对违反税法的行为进行制裁而产生的法律保证。

09:43

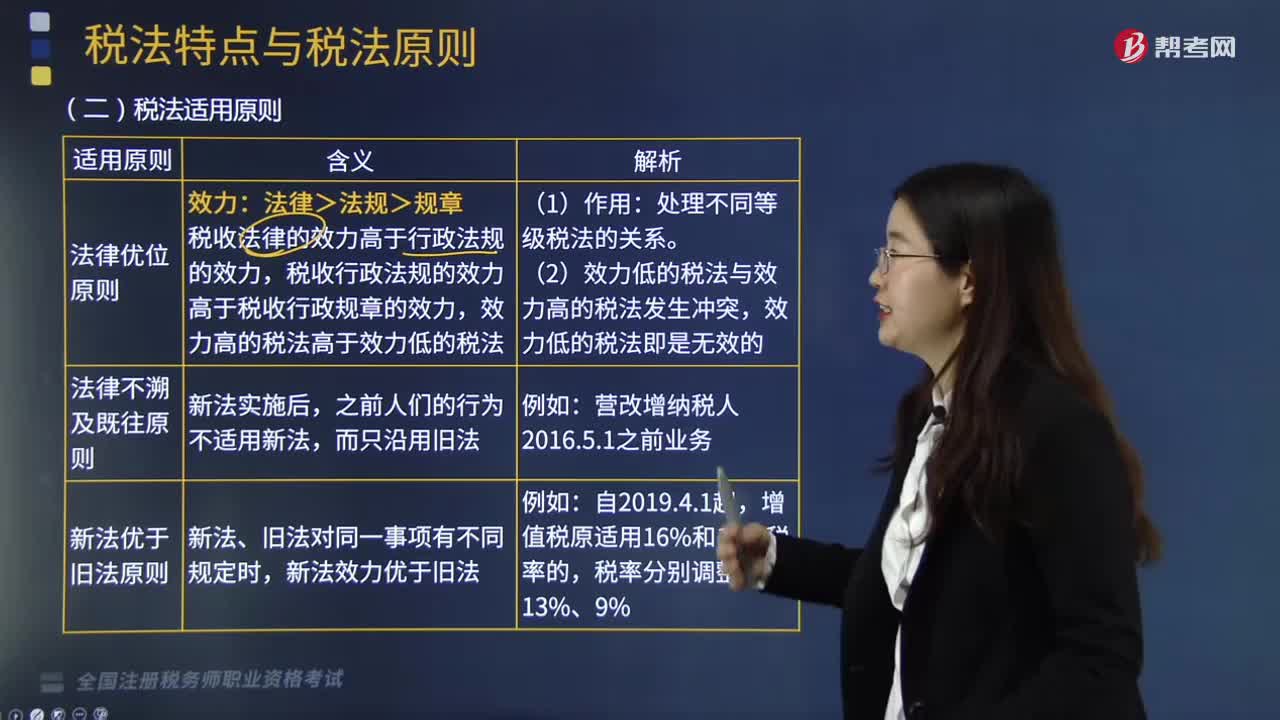

09:43什么是税法适用原则?:什么是税法适用原则?税法适用原则是指税务行政机关和司法机关运用税收法律规范解决具体问题所必须遵循的准则。其作用在于在使法律规定具体化的过程中,税法适用原则并不违背税法基本原则,而且在一定程度上体现着税法基本原则。税法适用原则含有更多的法律技术性准则,税法适用原则主要包括:法律优位原则也称行政立法不得抵触法律原则,其基本含义为法律的效力高于行政立法的效力。新法、旧法对同一事项有不同规定时。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日