下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

01:04

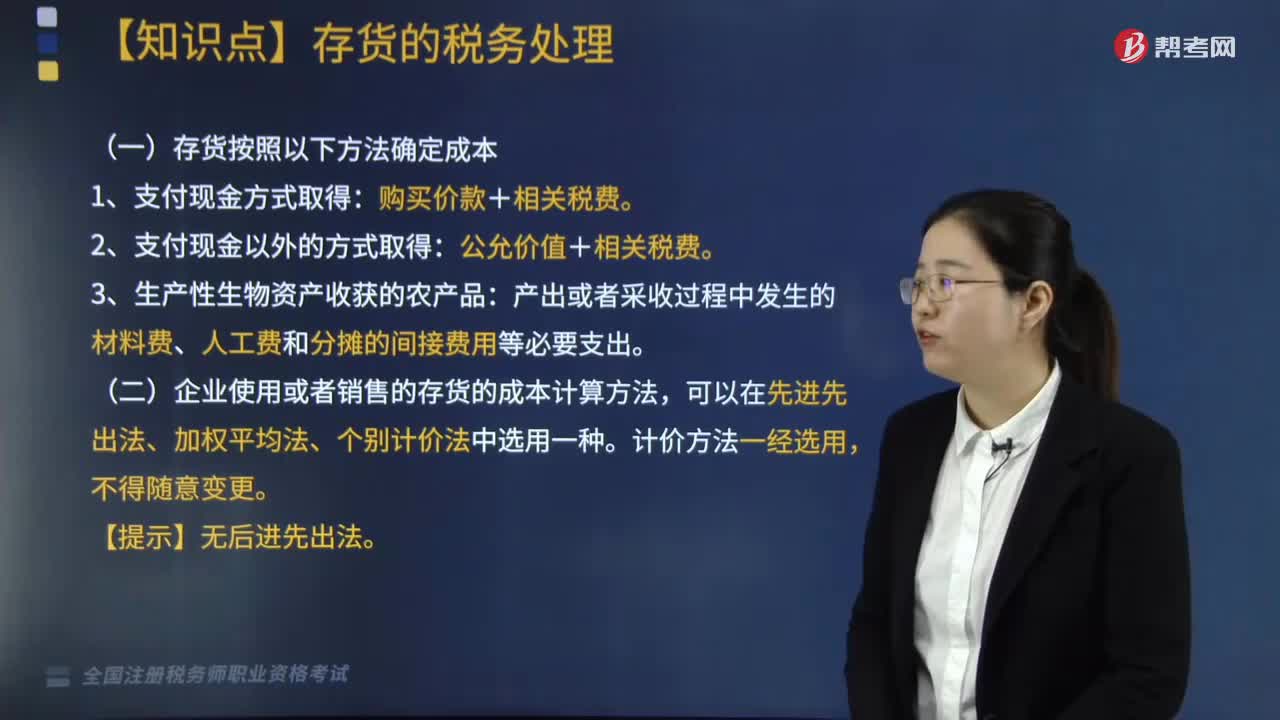

01:041分钟了解存货的税务处理方法是什么?:存货通过支付现金方式取得的存货,再使用或者销售的存货的成本计算,存货按照以下方法确定成本,1. 通过支付现金方式取得的存货。2. 通过支付现金以外的方式取得的存货。以该存货的公允价值和支付的相关税费为成本(公允价值+相关税费),以产出或者采收过程中发生的材料费、人工费和分摊的间接费用等必要支出为成本,企业使用或者销售的存货的成本计算方法。

00:47

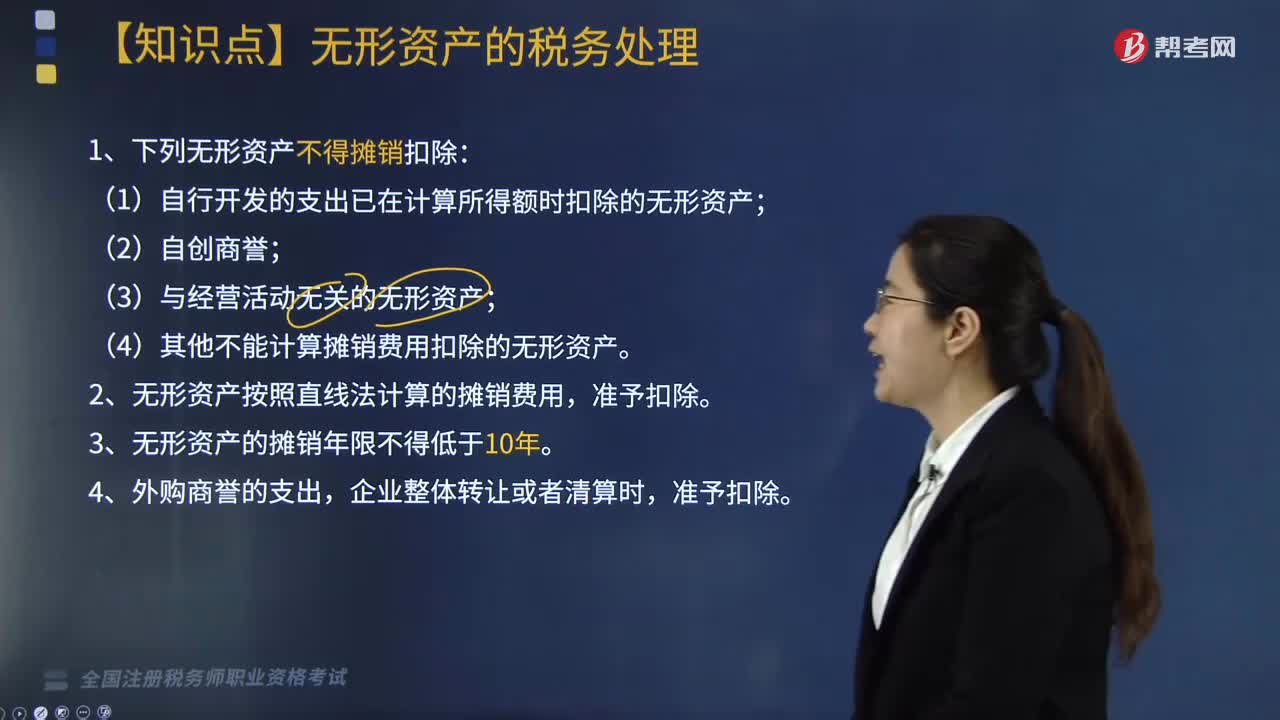

00:47无形资产的税务处理方法是什么?:无形资产依照这些办法确认计税基础:以购买价款和支付的相关税费及其直接归属于使该资产达到预定用处形成的其他支出为计税基础;无形资产按照以下方法确定计税基础,以购买价款和支付的相关税费以及直接归属于使该资产达到预定用途发生的其他支出为计税基础,以开发过程中该资产符合资本化条件后至达到预定用途前发生的支出为计税基础,3. 通过捐赠、投资、非货币性资产交换、债务重组等方式取得的无形资产。

04:36

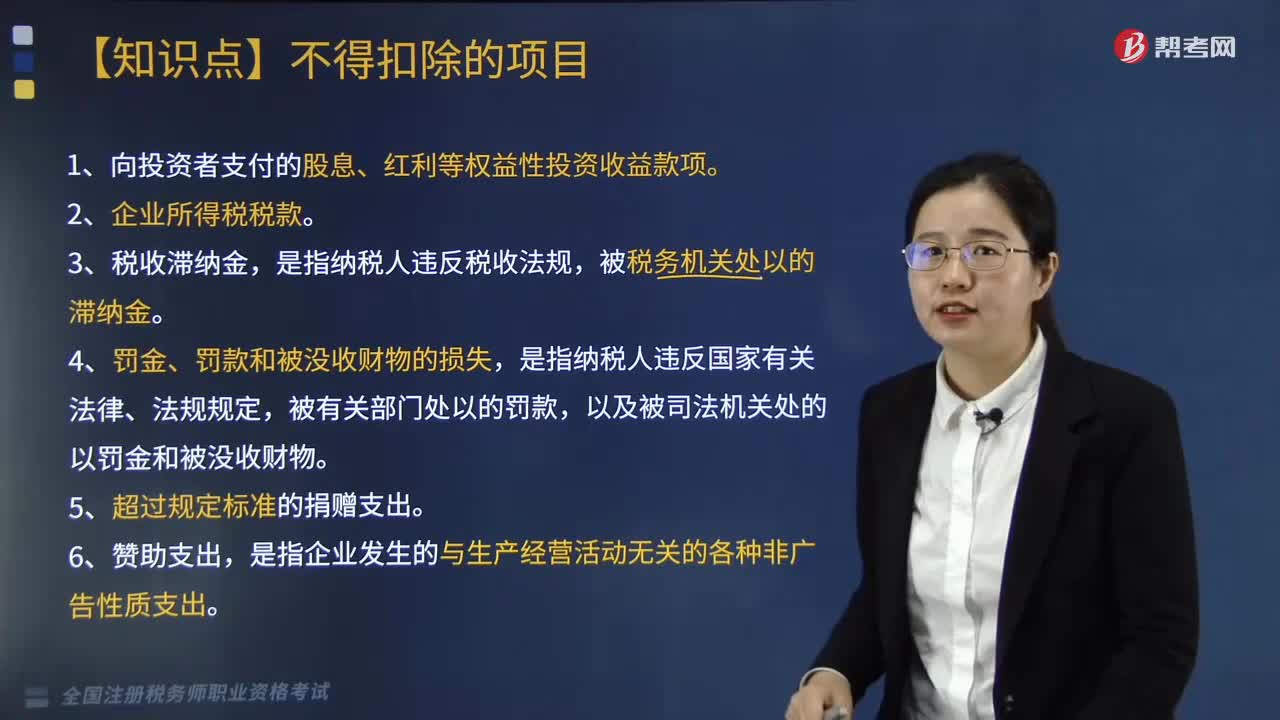

04:36企业所得税前不得扣除的项目有哪些?:企业所得税计算中不得扣除的项目有向投资者支付的股息、红利等权益性投资收益款项、企业所得税税款、税收滞纳金等等,指不符合国务院财政、税务主管部门规定的各项资产减值准备、风险准备等准备金支出。8. 企业之间支付的管理费、企业内营业机构之间支付的租金和特许权使用费,以及非银行企业内营业机构之间支付的利息,【例题·单选题】企业支付的下列保险费。

02:23

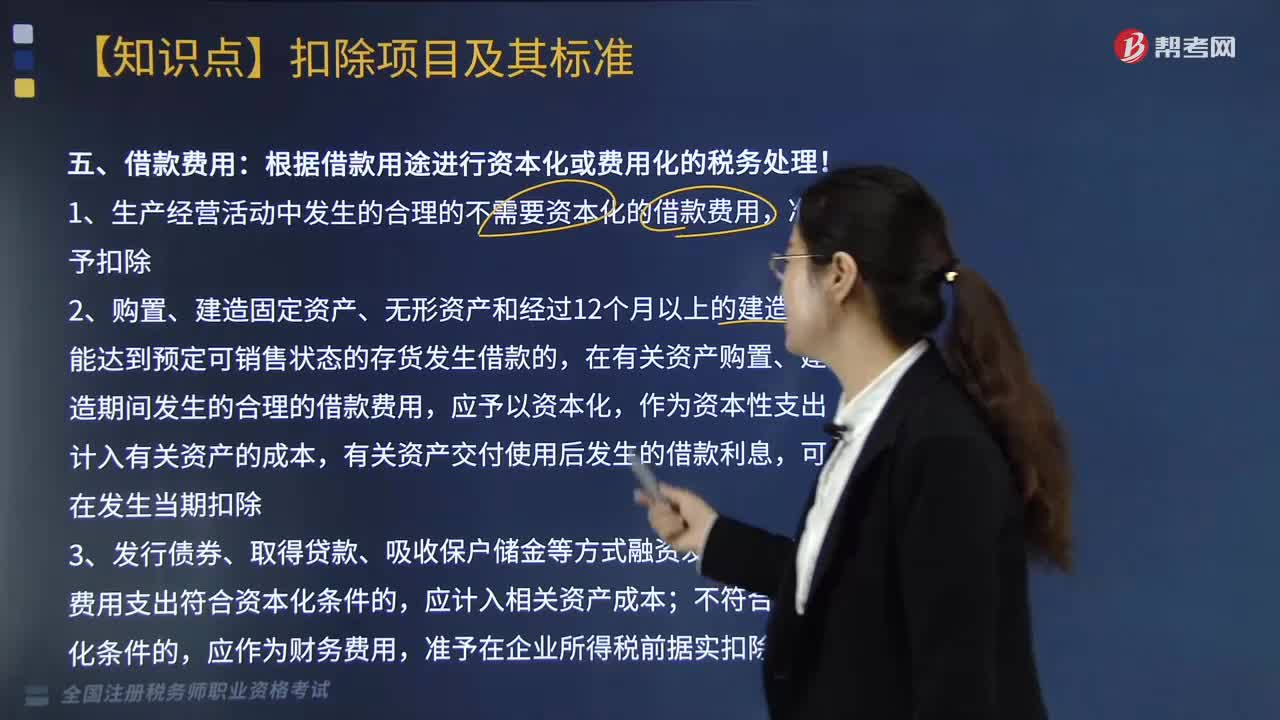

02:23企业中借款费用和汇兑损失的账务如何处理?:借款费用是指企业因借入资金所付出的代价,包括按照《企业会计准则第22号——金融工具确认和计量》规定的实际利率法计算确定的利息费用(包括折价或者溢价的摊销和辅助费用)以及因外币借款而发生的汇兑差额等。根据借款用途进行资本化或费用化的税务处理,1. 生产经营活动中发生的合理的不需要资本化的借款费用。在有关资产购置、建造期间发生的合理的借款费用,有关资产交付使用后发生的借款利息。

02:11

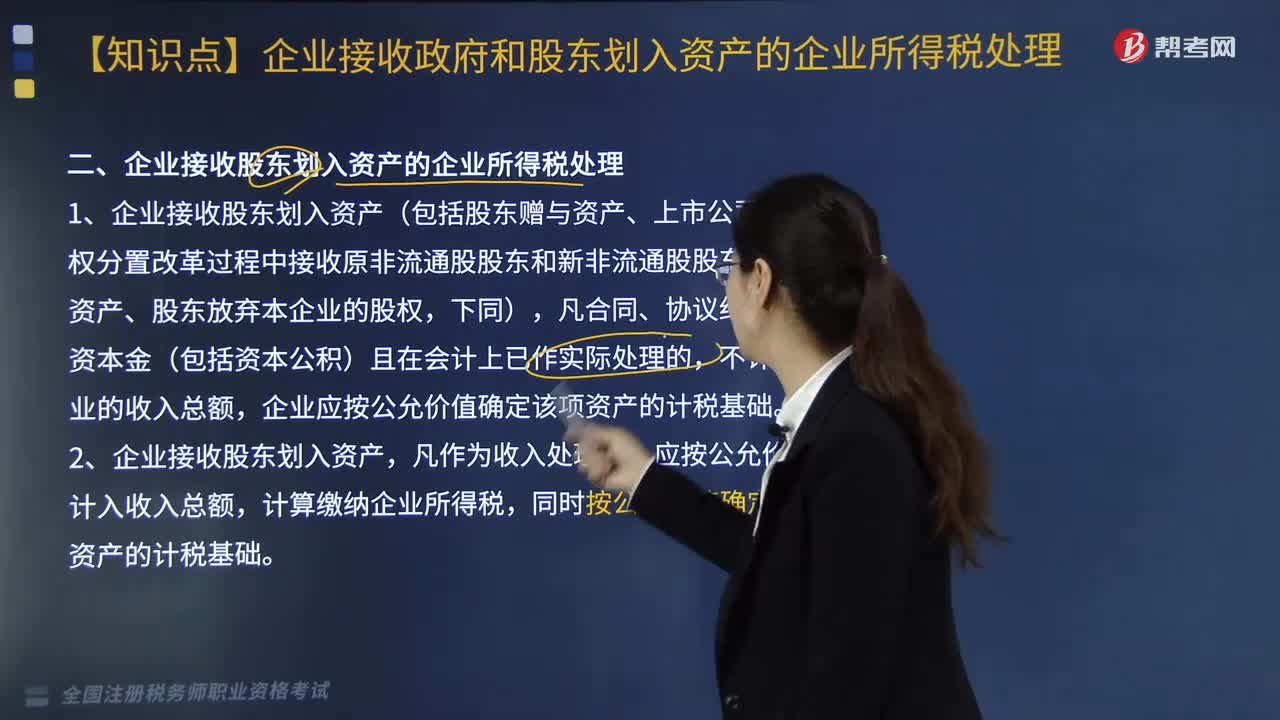

02:11企业接收股东划入资产的企业所得税应如何进行处理?:企业接收股东划入资产的企业所得税应如何进行处理?凡合同、协议约定作为资本金(包括资本公积)且在会计上已作实际处理的,企业应按公允价值确定该项资产的计税基础:同时按公允价值确定该项资产的计税基础,企业接收县政府以股权投资方式投入的国有非货币性资产,【解析】县级以上人民政府(包括政府有关部门)将国有资产明确以股权投资方式投入企业。

03:17

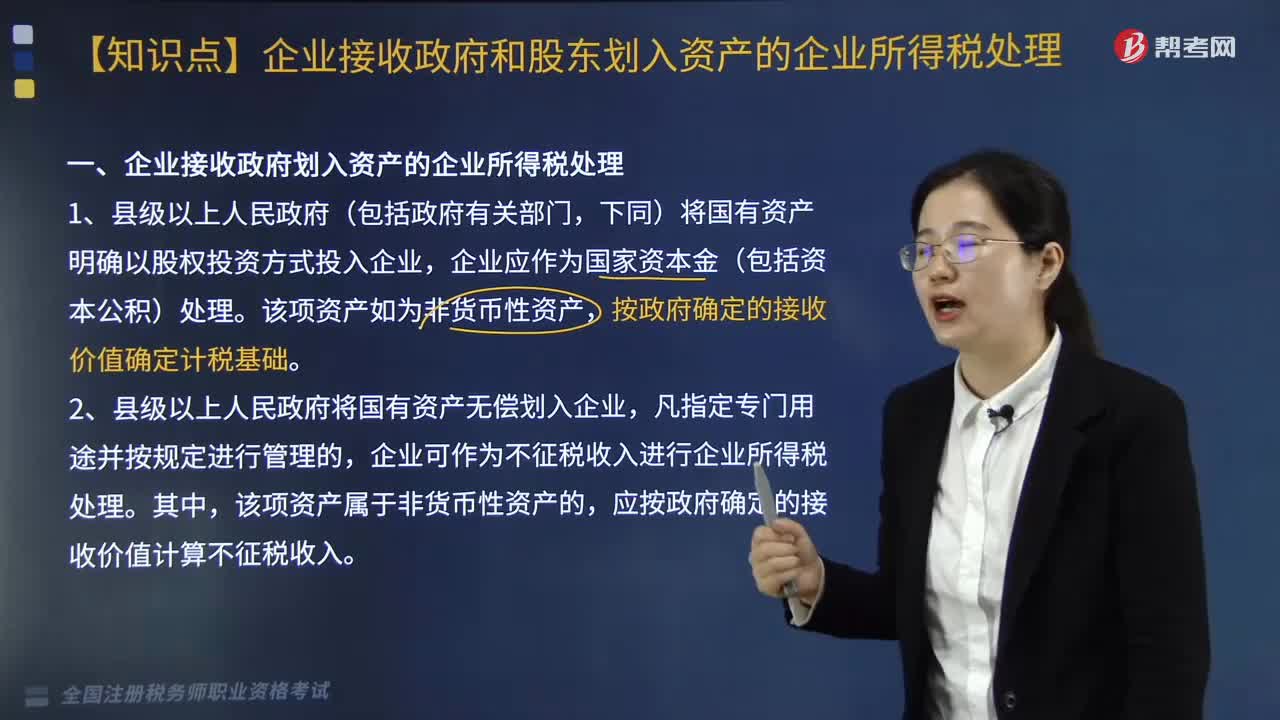

03:17企业接收政府划入资产的企业应如何进行所得税处理?:企业接收政府划入资产的企业应如何进行所得税处理?企业接收政府划入资产的企业所得税处理,应按政府确定的接收价值计入当期收入总额计算缴纳企业所得税。企业接受县政府以股权投资方式投入的国有非货币性资产,【例题·多选题】下列关于企业接收政府划入资产的企业所得税处理政策的相关表述,企业作为国家资本金(包括资本公积)处理的资产如为非货币性资产。

05:08

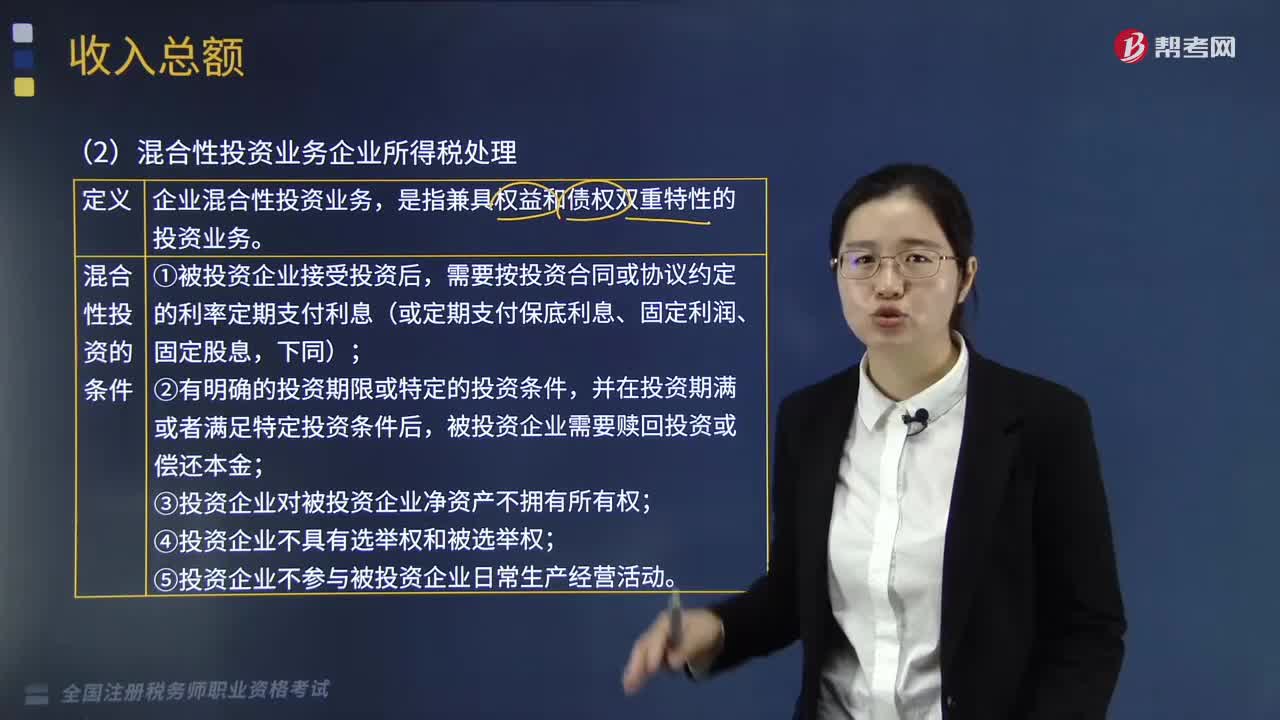

05:08混合性投资业务企业所得税该如何处理?:什么是混合性投资业务企业所得税处理?需要按投资合同或协议约定的利率定期支付利息(或定期支付保底利息、固定利润、固定股息。被投资企业需要赎回投资或偿还本金。二、处理混合性投资业务企业所得税的方法,应于被投资企业应付利息的日期:投资双方应于赎回时将赎价与投资成本之间的差额确认为债务重组损益,B.乙公司应于应付固定利息的日期确认支出;C.乙公司支付的固定利息可以据实在税前扣除。

12:23

12:23企业的一般收入是如何确认的?:企业转让固定资产、生物资产、无形资产、股权、债权等财产取得的收入,企业转让股权收入,转让股权收入扣除为取得该股权所发生的成本后。甲企业应确认的股权转让所得为( )万元。【解析】股权转让收入扣除为取得该股权所发生的成本后,企业计算股权转让所得时。不得扣除被投资企业未分配利润等股东留存收益中按该项股权所可能分配的金额,A. A居民企业应确认股息收入225万元B. A居民企业应确认红利收入225万元

03:10

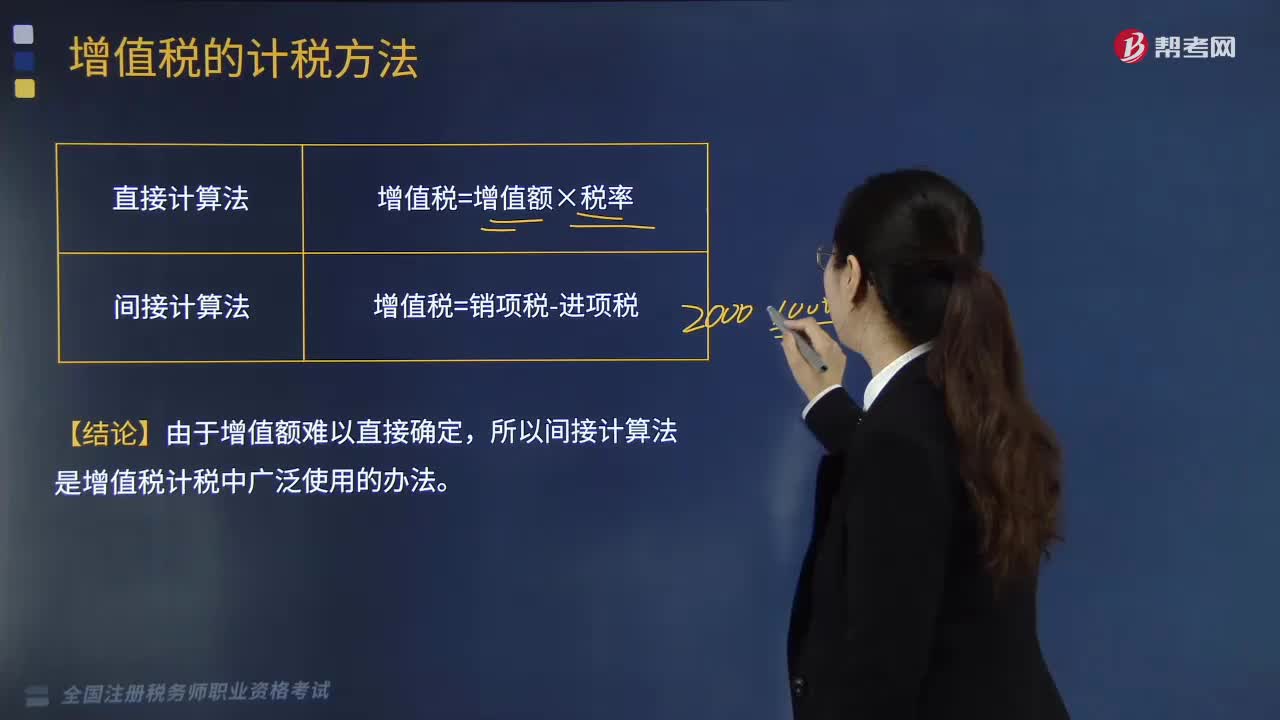

03:10增值税的计税方法有哪些?:增值税的计税方法有哪些?增值税的计税方法分为直接计算法和间接计算法两种类型。造成法定增值额与理论增值额不一致的一个重要原因是各国在规定扣除范围时,是指首先计算出应税货物或劳务的增值额。然后用增值额乘以适用税率求出应纳税额,直接计算法按计算增值额的不同。把企业在计算期内实现的各项增值项目一一相加。以企业在计算期内实现的应税货物或劳务的全部销售额减去规定的外购项目金额以后的余额作为增值额。

06:47

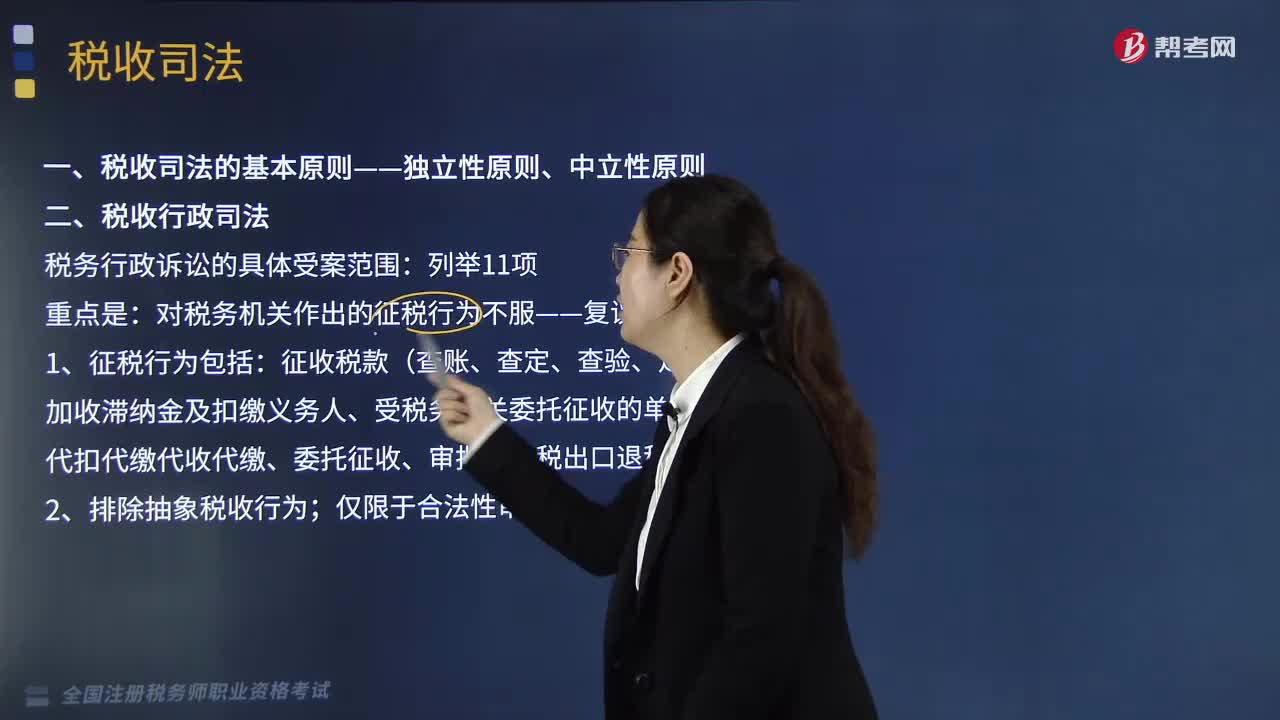

06:47税收司法包括哪些方面?:税收司法仅指审判机关依法对涉税案件行使审判权,包括涉税案件过程中刑事侦查权、检察权和审判权等一系列司法权力的行使。谁能够行使国家司法权处理涉税案件。关键点在于公安机关和人民检察院能否行使国家司法权力。税务行政诉讼的具体受案范围。对税务机关作出的征税行为不服——复议前置;

00:48

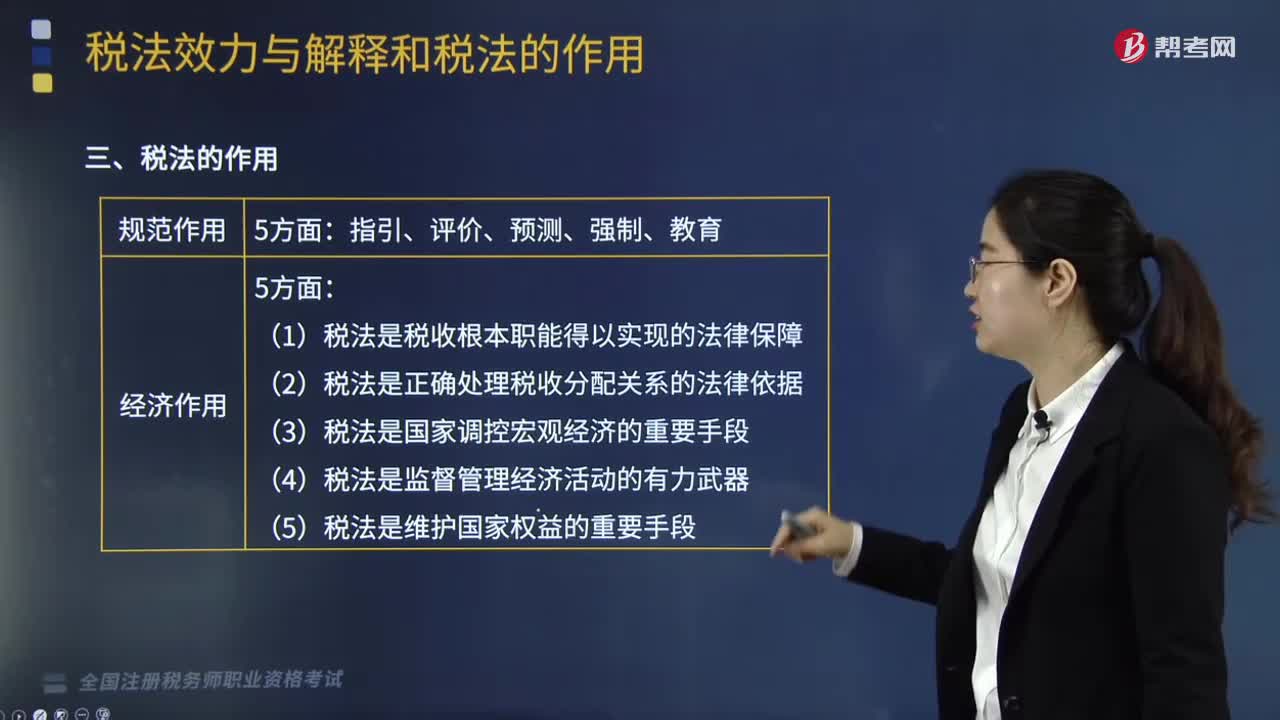

00:48税法的作用有哪些?:税法的作用是指什么?税法的作用是指税法实施所产生的社会影响,可以从规范作用和经济作用两个方面进行分析。一、税法的规范作用,税法的规范作用是指税法调整、规范人们行为的作用。其实质是法律的基本作用在税法中的体现与引申:税法作为法律规范具有判断、衡量人们的行为是否合法的作用,就是合理利用税法预测作用为自己服务的典型例子:税法的强制作用是指对违反税法的行为进行制裁而产生的法律保证。

09:19

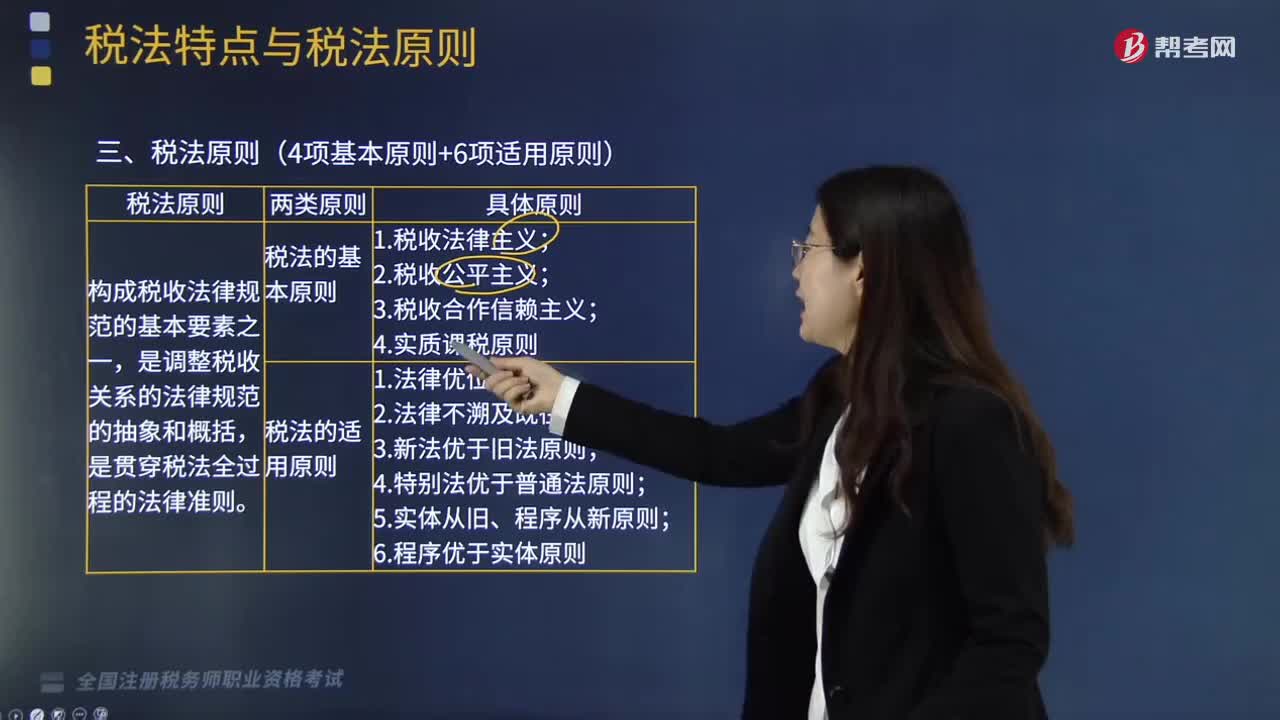

09:19税法的基本原则有哪些?:税法原则是构成税收法律规范的基本要素之一,是调整税收关系的法律规范的抽象和概括,是贯穿税收立法、执法、司法等全过程的具有普遍指导意义的法律准则。税法基本原则是一定社会经济关系在税收法制中的体现,任何国家的税法体系和税收法律制度都要建立在一定的税法原则基础上。一、税收法律主义(也称税收法定性原则):指税法主体的权利义务必须由法律加以规定。税法的各类构成要素皆必须且只能由法律予以明确规定:

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日