-

下载亿题库APP

-

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

13:41

13:41

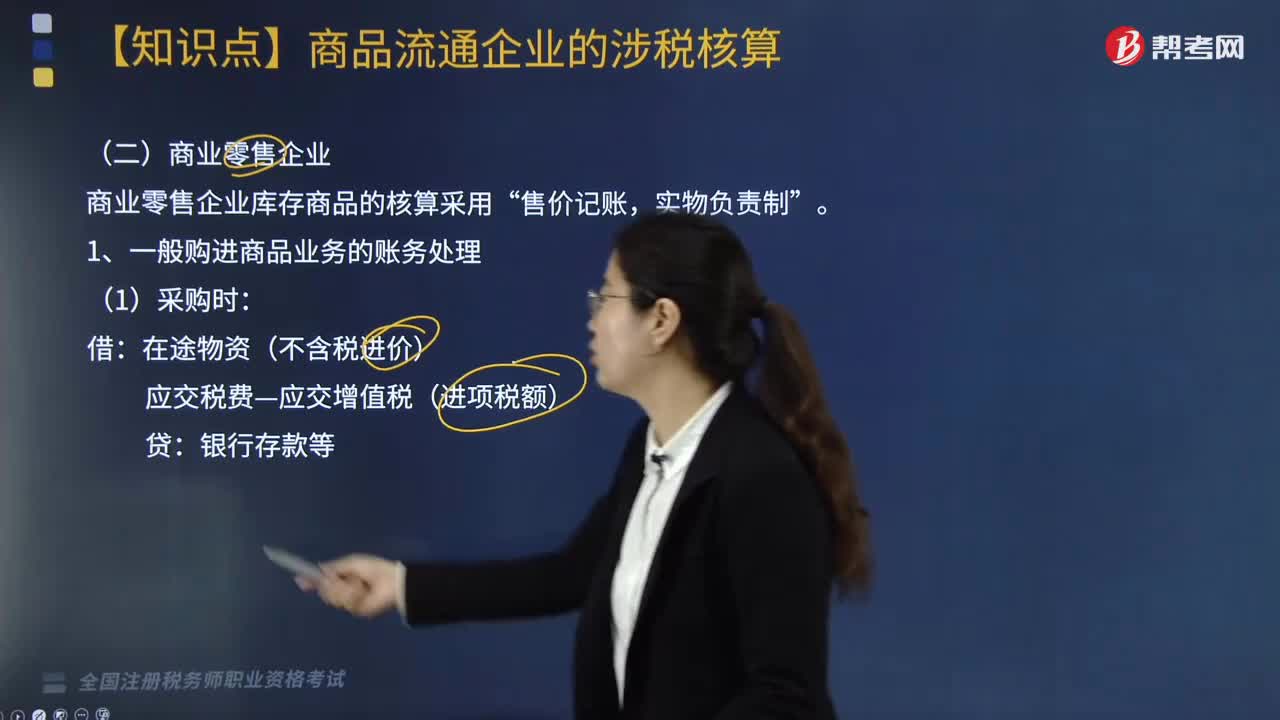

商业零售企业增值税如何核算?:商业零售企业库存商品的核算采用“1. 一般购进商品业务的账务处理。在途物资(不含税进价)“【提示】商品进销差价包括,3. 商业零售企业销售商品增值税的账务处理。应交税费—应交增值税(销项税额),按含税的商品进销差价率计算已销商品应分摊的进销差价。根据计算出来的已销商品应分摊的进销差价:

13:45

13:45

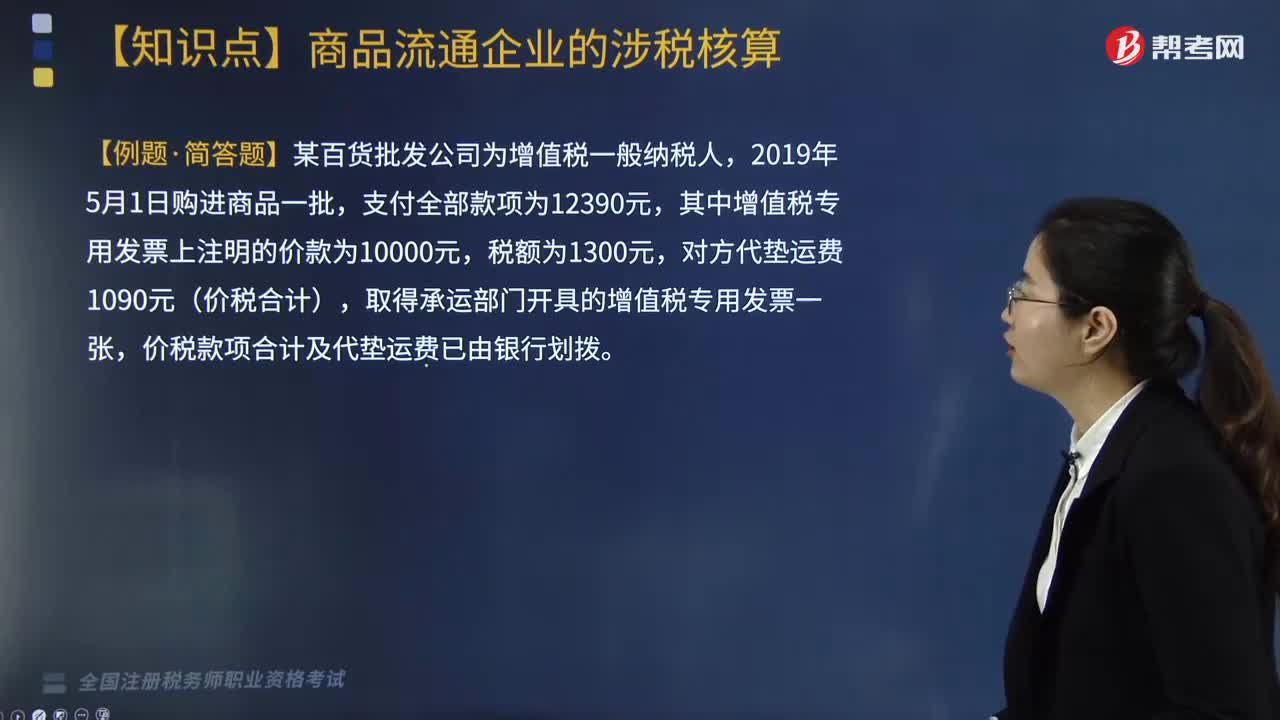

商业批发企业增值税如何核算?:企业采购商品的进货费用金额较小的,2. 商业批发企业销售商品增值税的账务处理。(1)一般销售商品业务增值税的账务处理:应交税费—应交增值税(销项税额),(2)视同销售行为增值税的账务处理(委托代销商品),纳税义务发生时间为收到代销单位转来代销清单或收到全部或部分货款的当天。未收到代销清单及货款的,价税款项合计及代垫运费已由银行划拨:应交税费—应交增值税(进项税额转出)139:

03:38

03:38

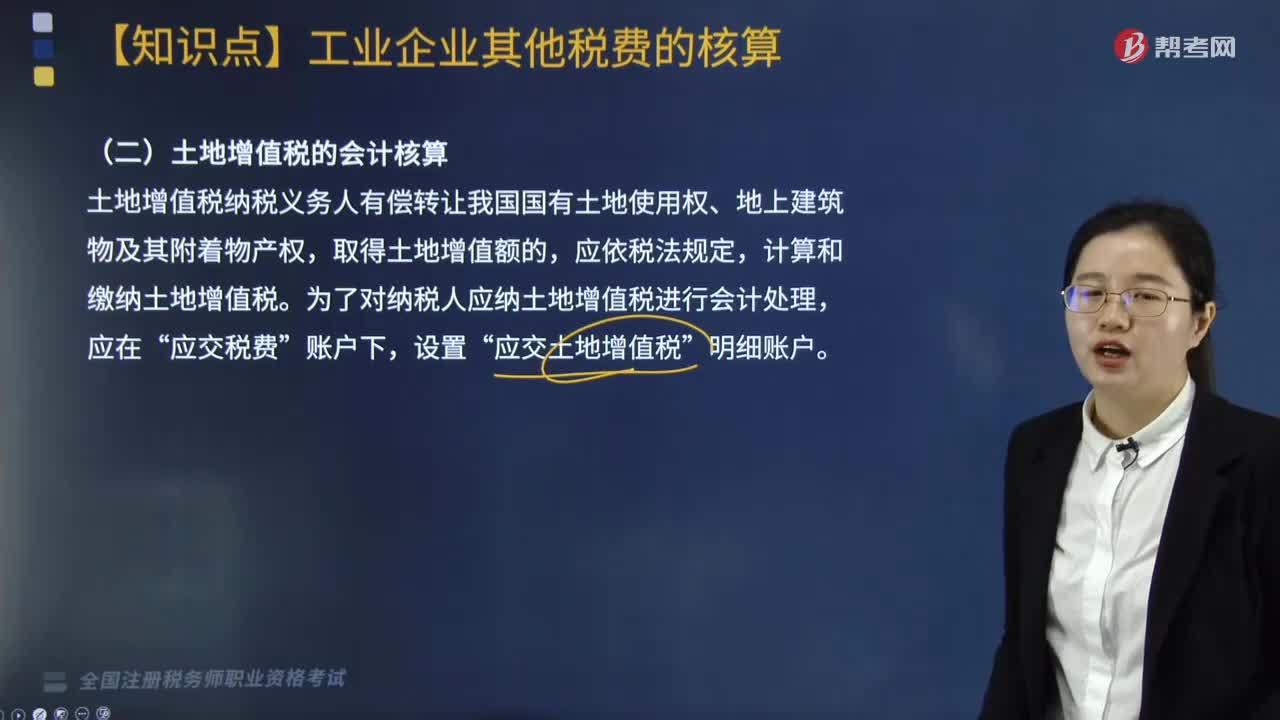

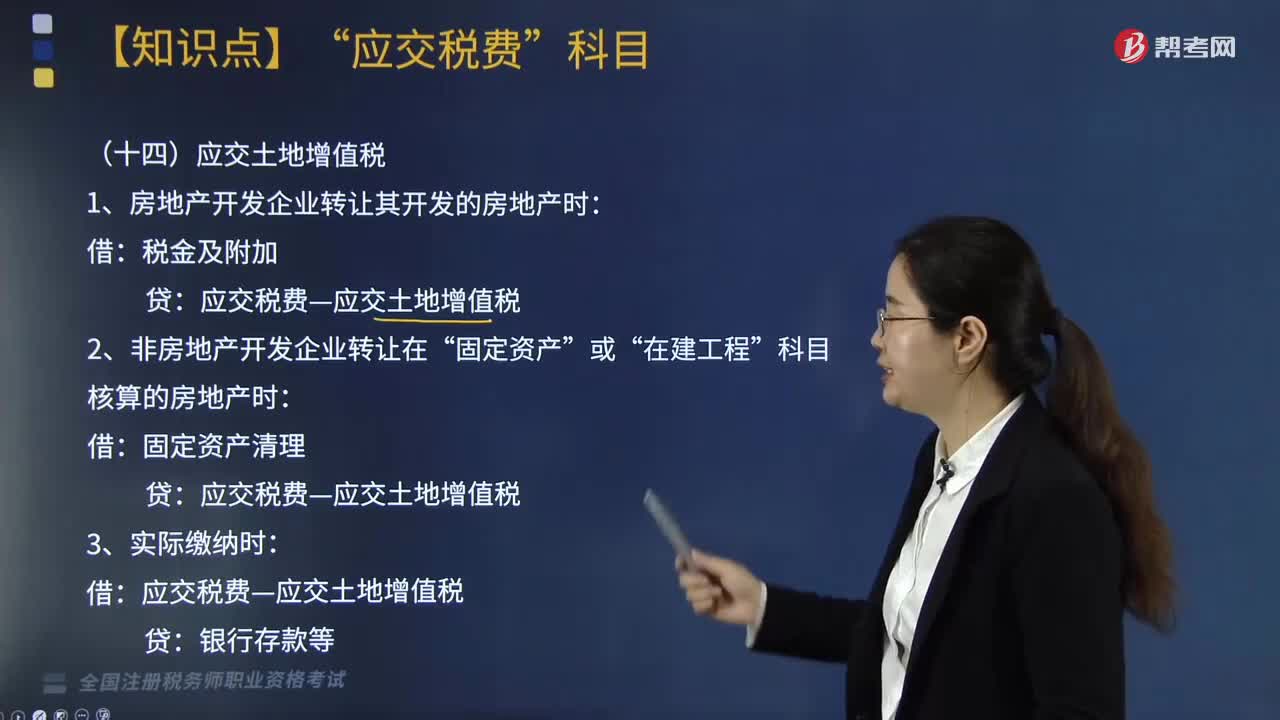

土地增值税的会计核算怎么做?:土地增值税的会计核算怎么做?土地增值税纳税义务人有偿转让我国国有土地使用权、地上建筑物及其附着物产权,计算和缴纳土地增值税。为了对纳税人应纳土地增值税进行会计处理,应交税费”应交土地增值税”工业企业涉及土地增值税的情形主要是发生转让自己使用的房地产的行为。账户进行核算和反映的,科目中核算,计算土地增值税税额,关键是正确计算和确定扣除项目金额。对其扣除项目金额,不能以账面价值或其净值计算扣除。

02:45

02:45

应纳税额如何计算?税收饶让抵免应纳税额应如何确定?:税收饶让抵免应纳税额应如何确定?应纳税额是指企业按照税法的规定,经过计算得出的应向税务机关缴纳的所得税金额。税收饶让抵免应纳税额的确定如下:且该免税或减税的数额按照税收协定规定应视同已缴税额在中国的应纳税额中抵免的,该免税或减税数额可作为企业实际缴纳的境外所得税额用于办理税收抵免。应全额按中国税收法律法规规定缴纳企业所得税。

02:48

02:48

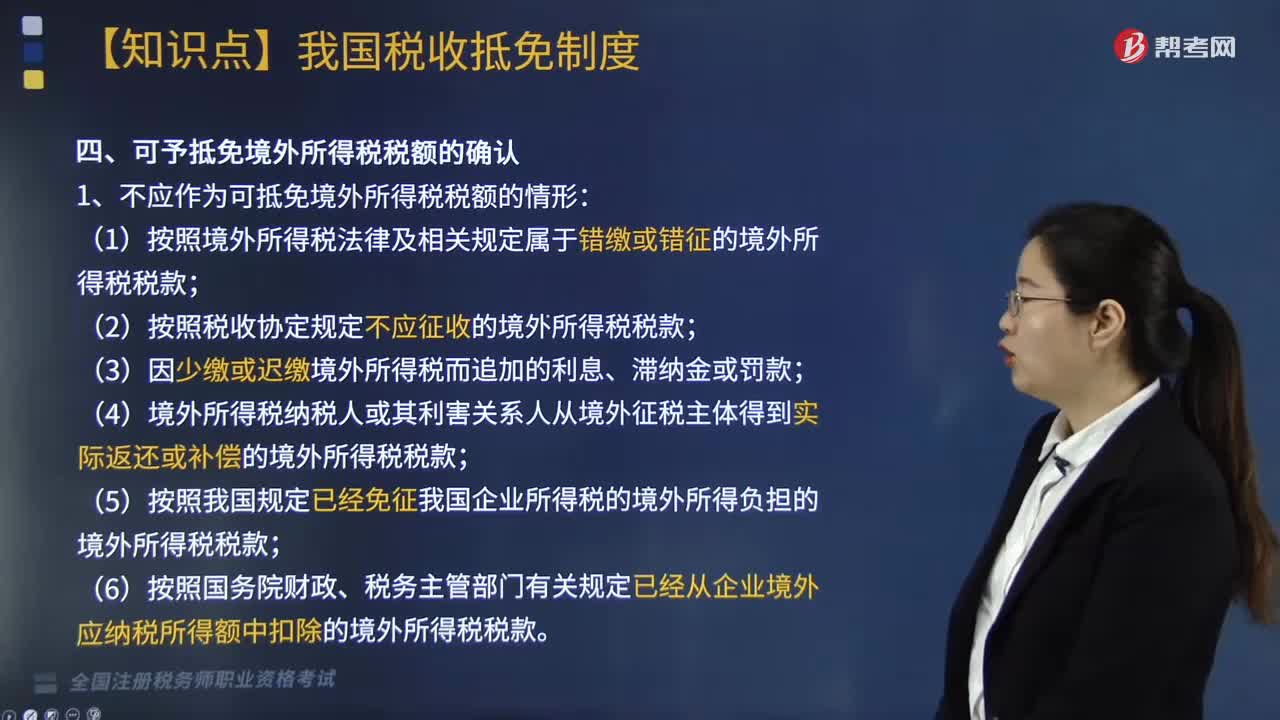

可予抵免境外所得税税额如何确认?:可予抵免境外所得税税额如何确认?是指企业来源于中国境外的所得依照中国境外税收法律以及相关规定应当缴纳并已实际缴纳的企业所得税性质的税款。1. 不应作为可抵免境外所得税税额的情形:(2)按照税收协定规定不应征收的境外所得税税款;(4)境外所得税纳税人或其利害关系人从境外征税主体得到实际返还或补偿的境外所得税税款;(5)按照我国规定已经免征我国企业所得税的境外所得负担的境外所得税税款;

03:28

03:28

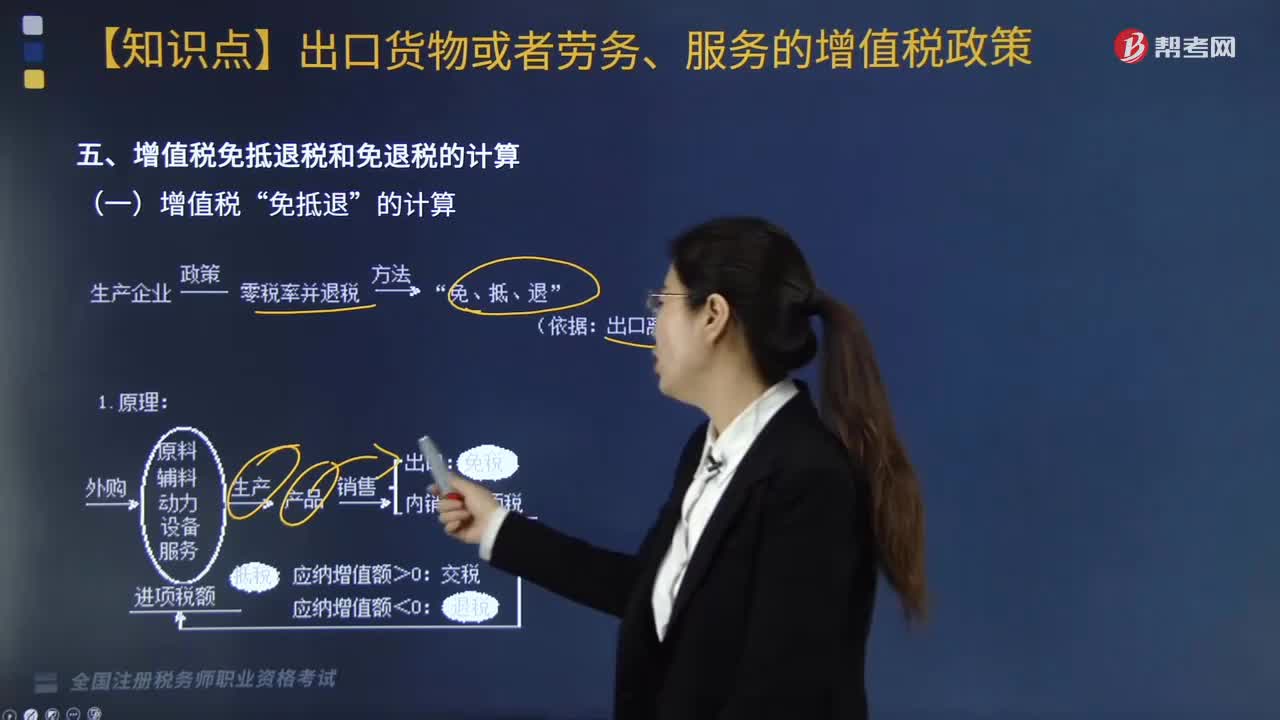

增值税“免抵退”如何计算?:免抵退”(1)当期应纳税额的计算。当期应纳税额=当期销项税额一(当期进项税额一当期不得免征和抵扣税额)≤0。当期不得免征和抵扣税额。=出口货物离岸价×(出口货物适用税率一出口货物退税率)。当期不得免征和抵扣税额=(出口货物离岸价-当期免税购进原材料价格)×(出口货物适用税率-出口货物退税率)当期免抵退税额=当期出口货物离岸价×汇率×出口货物退税率【提示】如果有使用进料加工免税进口料件

02:34

02:34

应交所得税、应交土地增值税和应交个人所得税是如何处理的?:应交所得税、应交土地增值税和应交个人所得税是如何处理的?应交所得税要分企业是按照税法规定计算和实际缴纳时;应交个人所得税也分为计提时和实际缴纳时。(1)企业按照税法规定计算应缴的所得税时:应交税费—应交所得税:2.应交土地增值税“应交税费—应交土地增值税。3.应交个人所得税,【例题·多选题】下列有关企业(增值税一般纳税人)缴纳各税中“应交税费—应交增值税(减免税款)”应交税费—应交资源税。

08:05

08:05

如何开具增值税发票?:可向不动产所在地税务机关申请代开增值税发票。2.不得开具或申请代开增值税专用发票——纳税人向其他个人出租不动产:一、提供不动产经营租赁服务增值税征管:纳税人出租取得的不动产。(1)2016年4月30日前取得的不动产(包括房企出租自行开发的房地产老项目)——可选择适用简易计税方法:(2)2016年4月30日前取得的不动产——可选择适用一般计税方法计税。

02:39

02:39

如何分解计算不得抵扣增值税进项税额?:如何分解计算不得抵扣增值税进项税额?不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额,兼营增值税应税项目和免税项目,4月应税项目取得不含税销售额1200万元;当月购进用于应税项目的材料支付价款700万元。购进用于免税项目的材料支付价款400万元,当月购进应税项目和免税项目共用的自来水支付进项税额0.6万元。

05:14

05:14

如何确定增值税税率的基本原则和类型?:如何确定增值税税率的基本原则和类型?确定增值税税率的基本原则,这是由增值税实行税款抵扣的计税方法以及其中性税收的特征所决定的。必然带来在计算增值税时需要划分销售的货物属于哪一档税率的问题,多税率会使增值税的计算极为复杂,特别是对经营货物品种繁多的商业企业采用多税率,凡实行增值税的国家都尽量减少税率档次。多税率会使增值税失去中性税收的特征。

06:42

06:42

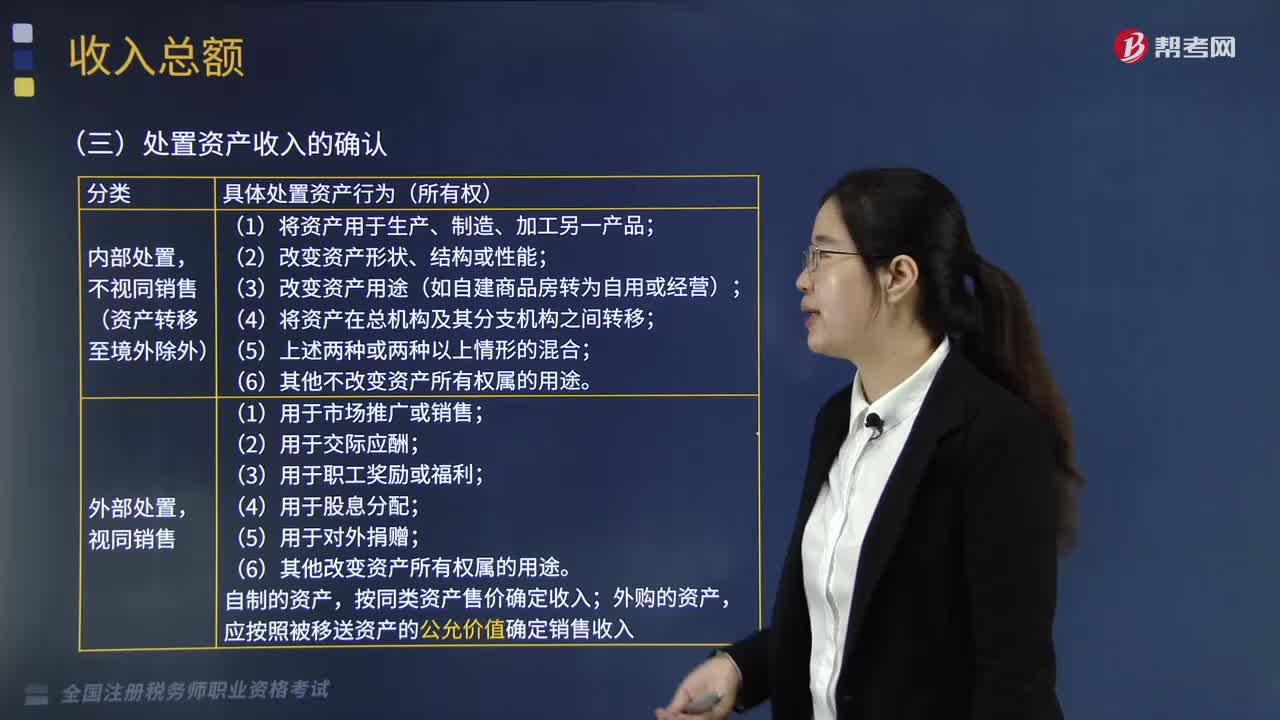

企业如何确认处置资产的收入?:资产处置损益反映企业出售划分为持有待售的非流动资产或处置组时确认的处置利得或损失,以及处置未划分为持有待售的固定资产、在建工程、生产性生物资产及无形资产而产生的处置利得或损失,不视同销售(资产转移至境外除外);(3)改变资产用途(如自建商品房转为自用或经营);(6)其他改变资产所有权属的用途;按同类资产售价确定收入。应按照被移送资产的公允价值确定销售收入。

12:23

12:23

企业的一般收入是如何确认的?:企业转让固定资产、生物资产、无形资产、股权、债权等财产取得的收入,企业转让股权收入,转让股权收入扣除为取得该股权所发生的成本后。甲企业应确认的股权转让所得为( )万元。【解析】股权转让收入扣除为取得该股权所发生的成本后,企业计算股权转让所得时。不得扣除被投资企业未分配利润等股东留存收益中按该项股权所可能分配的金额,A. A居民企业应确认股息收入225万元B. A居民企业应确认红利收入225万元

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日