下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

00:41

00:41如何计算个人所得税?:如何计算个人所得税?纳税人在计算个人所得税的时候,需要确定纳税类别,是按照工资薪金所得缴纳还是按照生产经营所得、劳务报酬所得缴纳等,之后需要确定应纳税所得额,确定完应纳税所得额之后按照税率计算应纳税额,比如工资薪金所得按照7级超额累进超额税率等。

02:35

02:35免征个人所得税是什么?:免征个人所得税指的是纳税人在应该缴纳个人所得税的时候,个人所得税免税项目,4. 按照国家统一规定发给的补贴、津贴。是指按照国务院规定发给的政府特殊津贴、院士津贴、资深院士津贴和国务院规定免纳个人所得税的补贴、津贴。8. 按照国家统一规定发给干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费,离退休人员除按规定领取离退休工资或养老金外“另从原任职单位取得的各类补贴、奖金、实物”

04:32

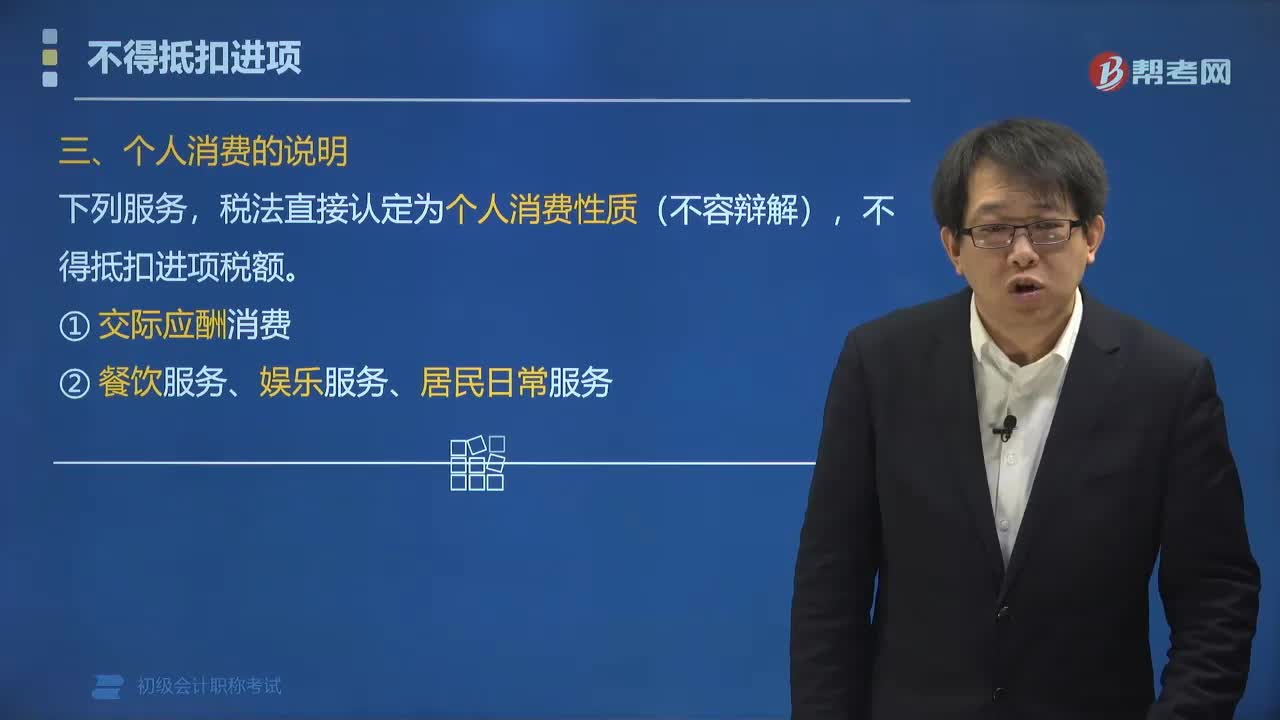

04:32不得抵扣进项中个人消费包括哪些服务?:不得抵扣进项中个人消费包括哪些服务?税法直接认定为个人消费性质(不容辩解),不得抵扣进项税额:(2)餐饮服务、娱乐服务、居民日常服务。①餐饮服务为个人消费;②货物运输为生产经营。可以抵扣进项:①娱乐服务为个人消费;②旅游服务为生产经营。可以抵扣进项:可以抵扣进项,【例题•多选题】根据营业税改征增值税试点相关规定,一般纳税人购进的下列服务中。准予抵扣进项税额的有()。A.贷款服务。

01:25

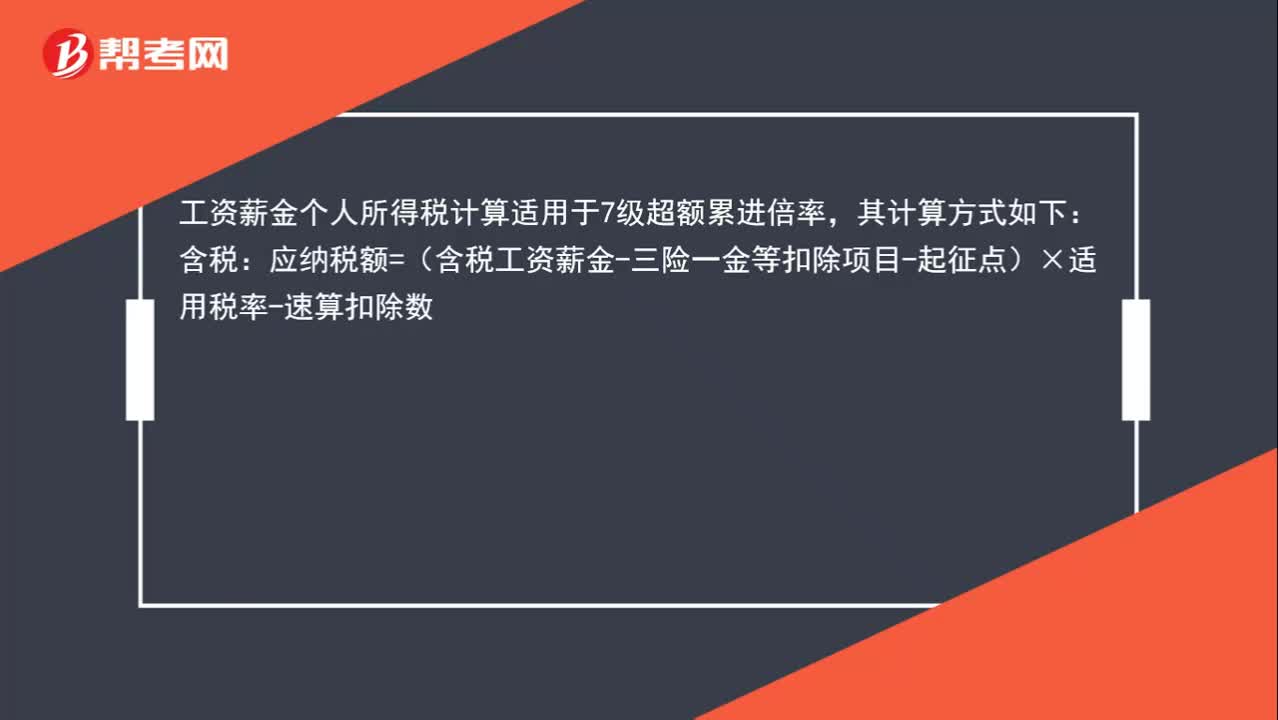

01:25工资个人所得税怎么计算?:工资个人所得税怎么计算?工资薪金个人所得税计算适用于7级超额累进倍率,其计算方式如下:含税:应纳税额=(含税工资薪金-三险一金等扣除项目-起征点)×适用税率-速算扣除数:不含税的工资薪金收入需要换算成含税的计算应纳税所得额=(不含税收入额-费用扣除标准-速算扣除数)÷(1-税率)应纳税额=应纳税所得额×适用税率-速算扣除数

00:20

00:20如何增加个人所得税税种?:如何增加个人所得税税种?在办税服务平台网页端也可办理申报,首次申报需要先实名认证注册。

00:50

00:50怎样确认个人所得税的税款所属期?:怎样确认个人所得税的税款所属期?税款所属期就是税款产生的那个时期,也就是发生纳税义务的时间。例如6月初申报5月份的个人所得税,使用的是5月份的工资表,工资是5月份员工为企业付出劳动而产生的,在6月初填写的纳税申报表上的税款所属期是2019年5月1日至5月31日。

00:58

00:58奖金个人所得税计算方法是什么?:奖金个人所得税计算方法是什么?纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税,由扣缴义务人发放时代扣代缴。当月工资薪金所得高于或等于税法规定的费用扣除额的:应按税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数。当月工资薪金所得低于税法规定的费用扣除额的:应按税额=雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额×适用税率-速算扣除数。

01:28

01:28个人独资企业所得税是什么?:个人独资企业所得税是什么?个人独资需要缴纳的是个人所得税,而不是企业所得税,个人独资企业取得的生产经营所得和其他所得,应按规定缴纳的个人所得税,1. 合伙企业以每一个合伙人为纳税义务人。缴纳个人所得税。合伙企业生产经营所得和其他所得采取“包括合伙企业分配给所有合伙人的所得和企业当年留存的所得(利润)。

00:27

00:27个人独资企业所得税税率是什么?:个人独资企业所得税税率是什么?个人独资企业取得的生产经营所得和其他所得,应按规定缴纳个人所得税,个人独资企业所得税税率指的是个人独资企业缴纳所得税适用的税率,适用五级超额累进税率。

00:24

00:24补发工资个人所得税是什么?:补发工资个人所得税是什么?补发工资个人所得税指的是因政策性调资、职务晋升、新员工定级、单位筹建期或资金困难等原因造成工资补发从而补交的个人所得税,这需要到税务机关备案。

00:36

00:36个人所得税计入什么科目?:个人所得税计入什么科目?个人所得税应该计入“应交税费-应交个人所得税”科目里,个人所得税为企业代扣代缴,在计提工资时,应同时计提个税,借记“应付职工薪酬”贷记,应交税费-应交个人所得税“和”现金(或银行存款等)“不能直接计入管理费用和贷记存款”

08:55

08:55企业所得税中的工资薪金支出包括哪些?:企业发生的合理的工资、薪金支出,是指企业按照股东大会、董事会、薪酬委员会或相关管理机构制定的工资、薪金制度规定实际发放给员工的工资、薪金,应区分为工资薪金支出和职工福利费支出,应作为工资薪金支出和职工福利费支出,准予计入企业工资薪金总额的基数,随企业员工工资薪金制度、固定与工资薪金一起发放的福利性补贴。可作为企业发生的工资薪金支出。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日