-

下载亿题库APP

-

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

00:21

00:21

土地租赁合同是否需要缴纳印花税?:土地租赁合同是否需要缴纳印花税?财产租赁合同的范围包括租赁房屋、船舶、飞机、机动车辆、机械、器具、设备等,土地租赁合同不属于财产租赁合同,所以不需要缴纳印花税。

00:24

00:24

签订转租房产合同是否需要缴纳印花税?:签订转租房产合同是否需要缴纳印花税?财产租赁合同包括租赁房屋、船舶、飞机、机动车辆、机械、器具、设备等,转租房产合同也属于财产租赁合同,立合同人均需缴纳印花税。

00:15

00:15

公司免收的租金和停车费需要视同销售缴纳增值税吗?:公司免收的租金和停车费需要视同销售缴纳增值税吗?纳税人出租不动产,租赁合同中约定免租期的,不征收增值税。

00:49

00:49

签订广告设计合同,是否需要缴纳印花税?:签订广告设计合同,是否需要缴纳印花税?根据《中华人民共和国印花税暂行条例》(国务院令第11号)第二条规定:下列凭证为应纳税凭证:1. 购销、加工承揽、建设工程承包、财产租赁、货物运输、仓储保管、借款、财产保险、技术合同或者具有合同性质的凭证;2. 产权转移书据;3. 营业账簿;4. 权利、许可证照;5. 经财政部确定征税的其他凭证。因此,广告设计合同按加工承揽税目征收印花税。

00:53

00:53

解除合同赔偿金是否需要缴纳增值税?:解除合同赔偿金是否需要缴纳增值税?终止合约取得的赔偿金不属于企业的经营活动,不需要缴纳增值税,但是需要计算缴纳企业所得税。违约金缴纳增值税,关键在于判断其是否依“价”而生。增值税的价外费用属于整个经济业务中购销环节的重要组成部分,是依附于购销业务的完成而存在的。如果违约金不依附于增值税应税业务,而是独立存在的,则不属于增值税的价外费用,在经济交易的过程中。

04:29

04:29

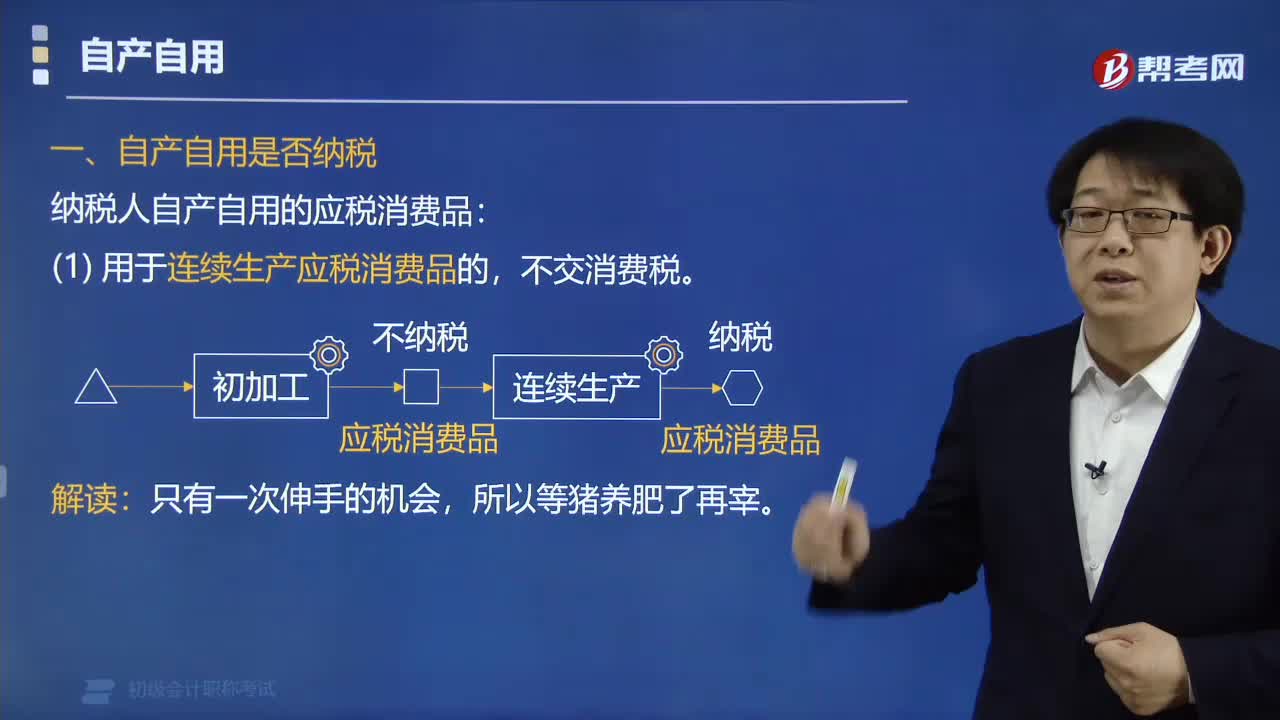

纳税人自产自用的应税消费品是否纳税?:纳税人自产自用的应税消费品是否纳税?不交消费税。纳税人自产自用的应税消费品“是指作为生产最终应税消费品的直接材料”并构成最终产品实体的应税消费品,税法对自产自用的应税消费品。用于连续生产应税消费品的,规定不征税,体现了税不重征和计税简便的原则,视同销售,在移送使用时纳税,①[生产]生产非应税产品:②[经营]在建工程、管理部门、广告、样品;③[赠与] 馈赠、赞助、奖励、集资、职工福利;

00:41

00:41

预缴的增值税是否可以申请退还?:预缴的增值税是否可以申请退还?小规模纳税人发生增值税应税销售行为“合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税,代开普票。如果满足上述优惠条件”预缴的增值税是可以申请退还的,代开专票,缴纳的增值税不能申请退还;

00:59

00:59

增值税直接缴纳分录是什么?:增值税直接缴纳分录是什么?1.应交增值税=销项税额-(进项税额-进项税额转出)-出口抵减内销产品应纳税额-减免税款+出口退税,月底,进项税额大于销项税额,不进行账务处理。直接作为留抵税额:2.当月底销项税额大于进项税额时:计算应交增值税:销项税额-进项税额-以前留抵进项税额=本期应交增值税:结转:应交税金——应交增值税——转出未交增值税:缴纳应交税金——应交增值税——未交税金贷银行存款

00:30

00:30

关于增值税进项税额和增值税销项税额是否在借方表示可抵扣税额,贷方是要纳税额?:关于增值税进项税额和增值税销项税额是否在借方表示可抵扣税额,贷方是要纳税额?只有在借方的进项税额才是可以抵扣的,应交税费——应交增值税(销项税额)在贷方表示的要交税的,销项税额-进项税额的金额才是当期应交纳的税额。

00:44

00:44

月销售额10万以下,为什么还需要上缴增值税?:月销售额10万以下,为什么还需要上缴增值税?普票不含税金额填报的时候填列在免税栏,代开的增值税专票不享受免征优惠。贵公司申报了但填写错误,在申报系统先找一下修改申报,一般是可以撤销申报重新填报的,如果不能修改重报就只能到税务局窗口更正申报了。

00:16

00:16

销售购买的猪肉,是否可以免税?:销售购买的猪肉,《中华人民共和国增值税暂行条例》第十五条规定,下列项目免征增值税:(一)农业生产者销售的自产农产品。初级农产品的具体范围由《农业产品征税范围注释》确定。财税〔2008〕81号 农民专业合作社销售本社成员生产的农业产品,视同农业生产者销售自产农业产品免征增值税。对从事农产品批发、零售的纳税人销售的部分鲜活肉蛋产品免征增值税。免征增值税的鲜活肉产品,零售鲜活肉产品,是可以免增值税的。

01:18

01:18

公司增加注册资本需要缴纳印花税吗?:公司增加注册资本需要缴纳印花税吗?根据《国家税务局关于资金账簿印花税问题的通知》(国税发〔1994〕25号)第一条规定,生产经营单位执行“记载资金的账簿”印花税的计税依据改为“实收资本”资本公积”两项的合计金额。适用税率为万分之五。根据财税[2018]50号公告,自2018年5月1日起,对按万分之五税率贴花的资金账簿减半征收印花税。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日