下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

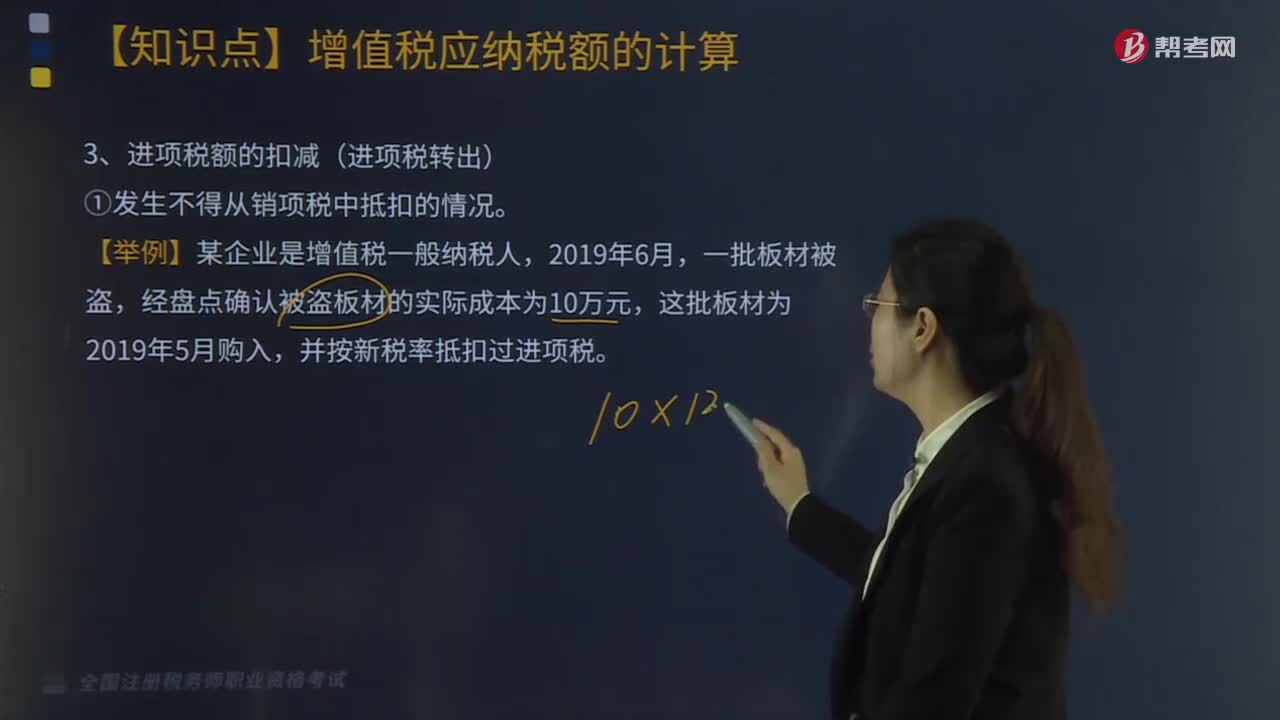

无法准确确定需转出的进项税额时应该该如何处理?

按当期实际成本(进价+运费+保险费+其他有关费用)乘以征税时该货物或应税劳务适用的税率计算应扣减的进项税额。

即:进项税额转出数额=实际成本×税率

一、不动产按净值的进项税额转出有变化

一般纳税人已抵扣进项税额的不动产,发生非正常损失(如因违反法律法规造成不动产被依法没收、销毁、拆除的情形),或者改变用途,专用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的,按照下列公式计算不得抵扣的进项税额,并从当期进项税额中扣减:

不得抵扣的进项税额=已抵扣进项税额×不动产净值率

不动产净值率=(不动产净值÷不动产原值)×100%

下面是针对税务师税法Ⅰ考试的知识点举出的例题,供大家深入理解考点,希望大家能结合习题掌握知识点,希望对大家有所帮助。

【例题·计算题】某化妆品厂为增值税一般纳税人,2019年7月产品、材料领用情况:在建的职工文体中心领用4月份外购的材料,购进成本25万元,其中包括运费5万元;生产车间领用外购原材料,购进成本125万元。

【答案】将购进货物用于集体福利,不得抵扣进项税,进项税额转出=(25-5)×13%+5×9%=3.05(万元)

【例题·计算题】2018年6月,纳税人买了一座楼办公用,专用发票价款1000万元,进项税额100万元。按原政策2018年6月抵扣60万元,2019年6月抵扣40万元。但是2019年4月政策变化后,纳税人将40万元待抵扣增值税一次性转出抵扣。2019年5月纳税人将办公楼改造成员工食堂。假设不动产净值率为90%

【答案】5月份不得抵扣的进项税额=已抵扣进项税额×不动产净值率=100×90%=90(万元)

554

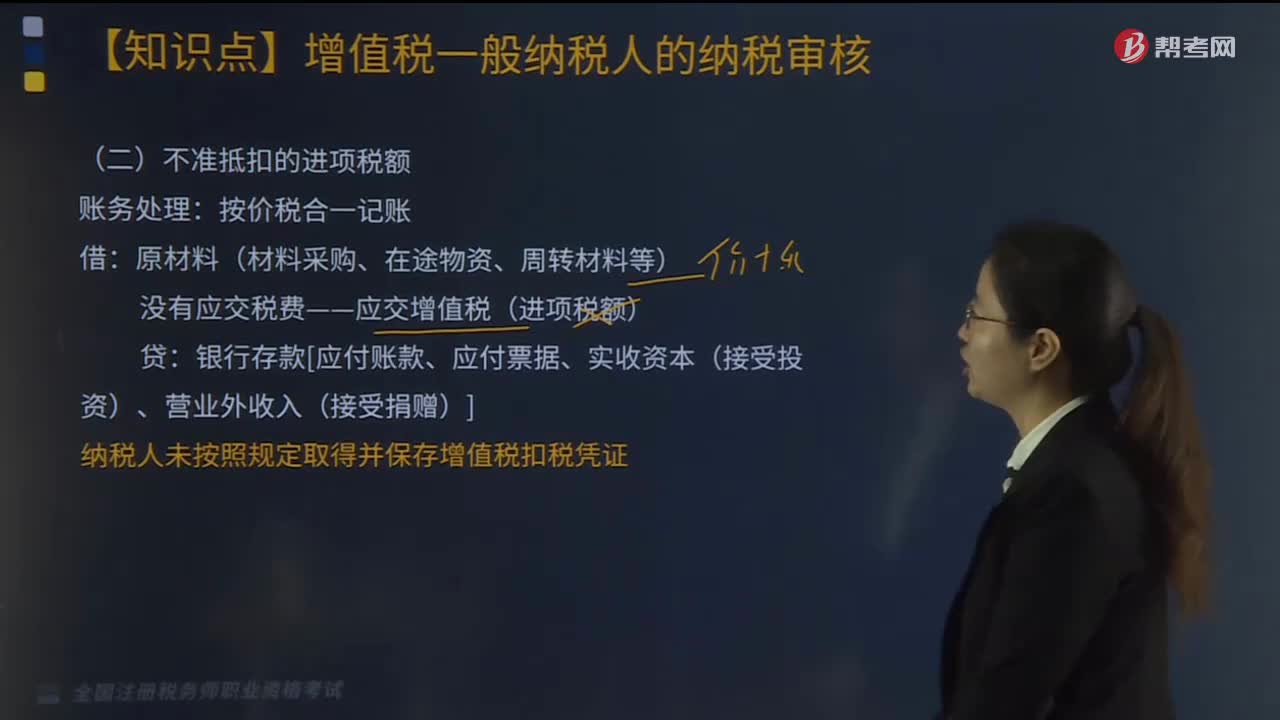

554不准抵扣的进项税额账务如何处理?:不准抵扣的进项税额账务如何处理?

107

107进项税额的扣减(进项税转出)应如何核算?:进项税额的扣减(进项税转出)应如何核算?进项税额的扣减要分情况,①发生不得从销项税中抵扣的情况。②发生服务中止、购货退回或折让。③对商业企业向供货方收取的与商品销售量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按平销返利有关规定冲减当期增值税进项税额。当期应冲减进项税额=当期取得的返还资金÷(1+所购货物适用增值税税率)×所购货物适用增值税税率。

665

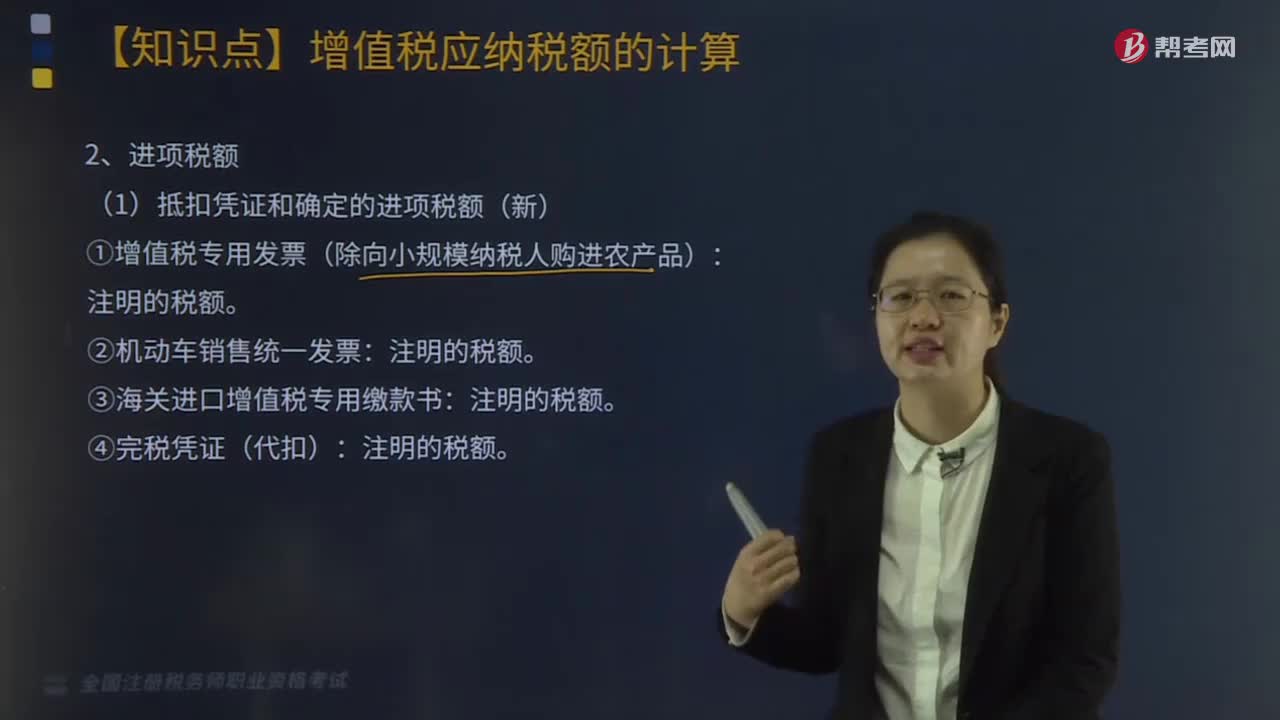

665抵扣凭证和确定的进项税额应如何计算?:抵扣凭证和确定的进项税额应如何计算?下同)上注明的收费金额按照下列公式计算可抵扣的进项税额。高速公路通行费可抵扣进项税额=高速公路通行费发票上注明的金额÷(1+3%)×3%,可凭取得的通行费发票上注明的收费金额按照下列公式计算,一级、二级公路通行费可抵扣进项税额=一级、二级公路通行费发票上注明的金额÷(1+5%)×5%:暂凭取得的通行费发票上注明的收费金额按照下列公式计算可抵扣的进项税额。

00:13

00:132020-06-08

00:49

00:492020-05-30

00:27

00:272020-05-30

02:29

02:292020-05-30

01:39

01:392020-05-30

微信扫码关注公众号

获取更多考试热门资料