下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

税务行政处罚裁量权行使规则是什么?

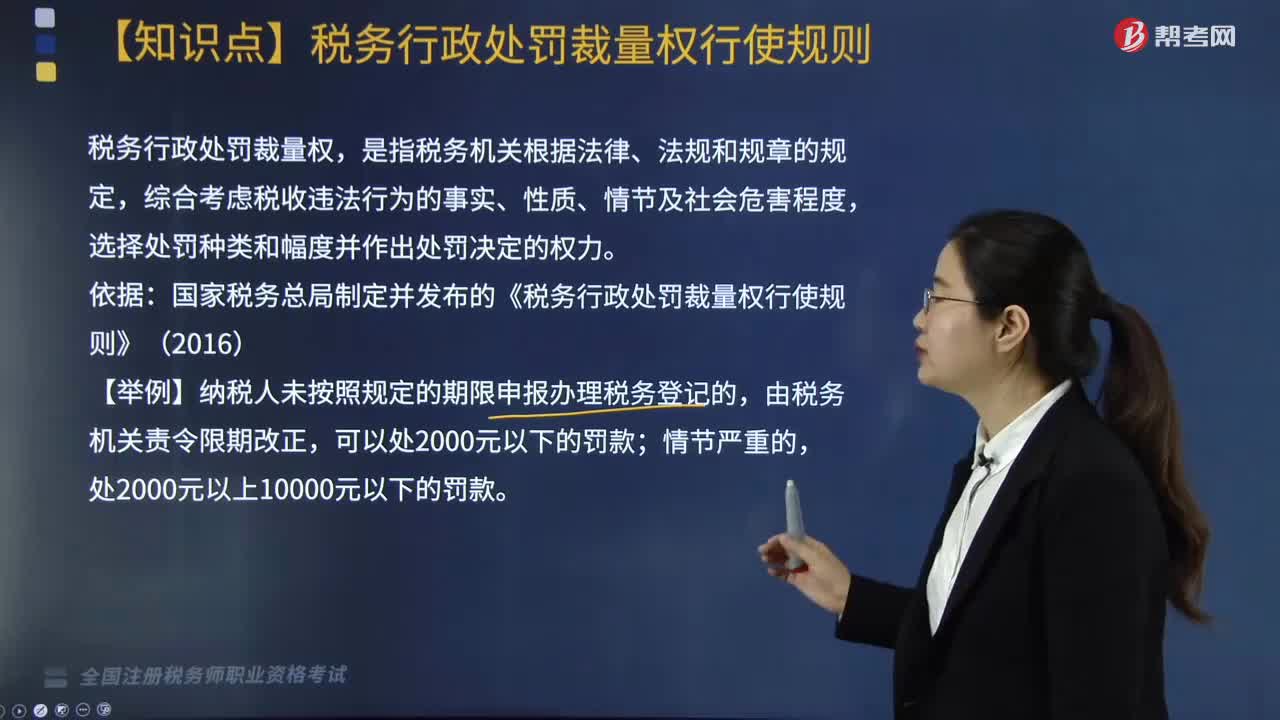

税务行政处罚裁量权,是指税务机关根据法律、法规和规章的规定,综合考虑税收违法行为的事实、性质、情节及社会危害程度,选择处罚种类和幅度并作出处罚决定的权力。

依据:国家税务总局制定并发布的《税务行政处罚裁量权行使规则》(2016)。

【举例】纳税人未按照规定的期限申报办理税务登记的,由税务机关责令限期改正,可以处2000元以下的罚款;情节严重的,处2000元以上10000元以下的罚款。

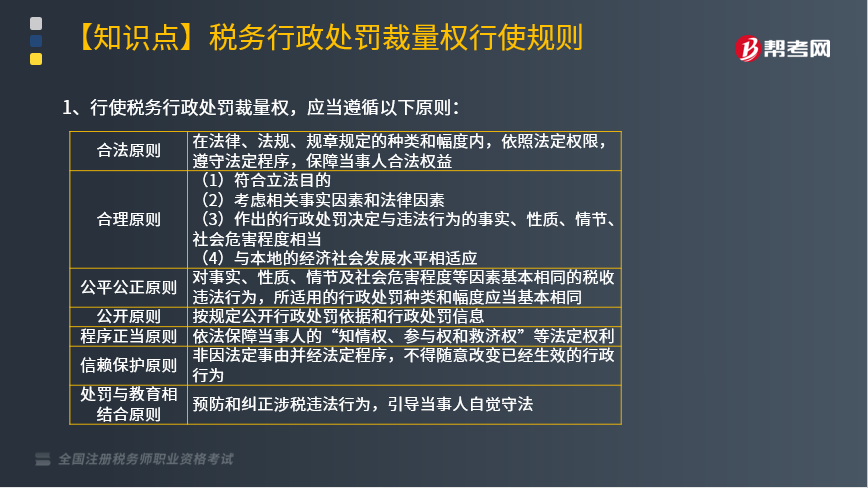

1. 行使税务行政处罚裁量权,应当遵循以下原则:

合法原则:

在法律、法规、规章规定的种类和幅度内,依照法定权限,遵守法定程序,保障当事人合法权益。

合理原则:

(1)符合立法目的;

(2)考虑相关事实因素和法律因素;

(3)作出的行政处罚决定与违法行为的事实、性质、情节、社会危害程度相当;

(4)与本地的经济社会发展水平相适应。

公平公正原则:

对事实、性质、情节及社会危害程度等因素基本相同的税收违法行为,所适用的行政处罚种类和幅度应当基本相同。

公开原则:

按规定公开行政处罚依据和行政处罚信息。

程序正当原则:

依法保障当事人的“知情权、参与权和救济权”等法定权利。

信赖保护原则:

非因法定事由并经法定程序,不得随意改变已经生效的行政行为。

处罚与教育相结合原则:

预防和纠正涉税违法行为,引导当事人自觉守法。

2. 税务行政处罚裁量规则适用:

(1)法律、法规、规章规定可以给予行政处罚,当事人首次违反且情节轻微,并在税务机关发现前主动改正的或者在税务机关责令限期改正的期限内改正的,不予行政处罚。

【链接】违法行为轻微并及时纠正,没有造成危害后果的,不予行政处罚。

(2)税务机关应当责令当事人改正或者限期改正违法行为的,除法律、法规、规章另有规定外,责令限期改正的期限一般不超过30日。

(3)当事人同一个税收违法行为违反不同行政处罚规定且均应处以罚款的,应当选择适用处罚较重的条款。

(4)作出行政处罚决定前,税务机关应当告知当事人作出行政处罚决定的事实、理由、依据及拟处理结果,并告知当事人依法享有的权利。

(5)税务人员存在法定回避情形的,应当自行回避或者由税务机关决定回避。

(6)税务机关应当充分听取当事人的意见,对其提出的事实、理由或者证据进行复核,陈述申辩事由成立的,税务机关应当采纳;不采纳的,应予说明理由。税务机关不得因当事人的申辩而加重处罚。

(7)对情节复杂、争议较大、处罚较重、影响较广或者拟减轻处罚等税务行政处罚案件,应当经过集体审议决定。

437

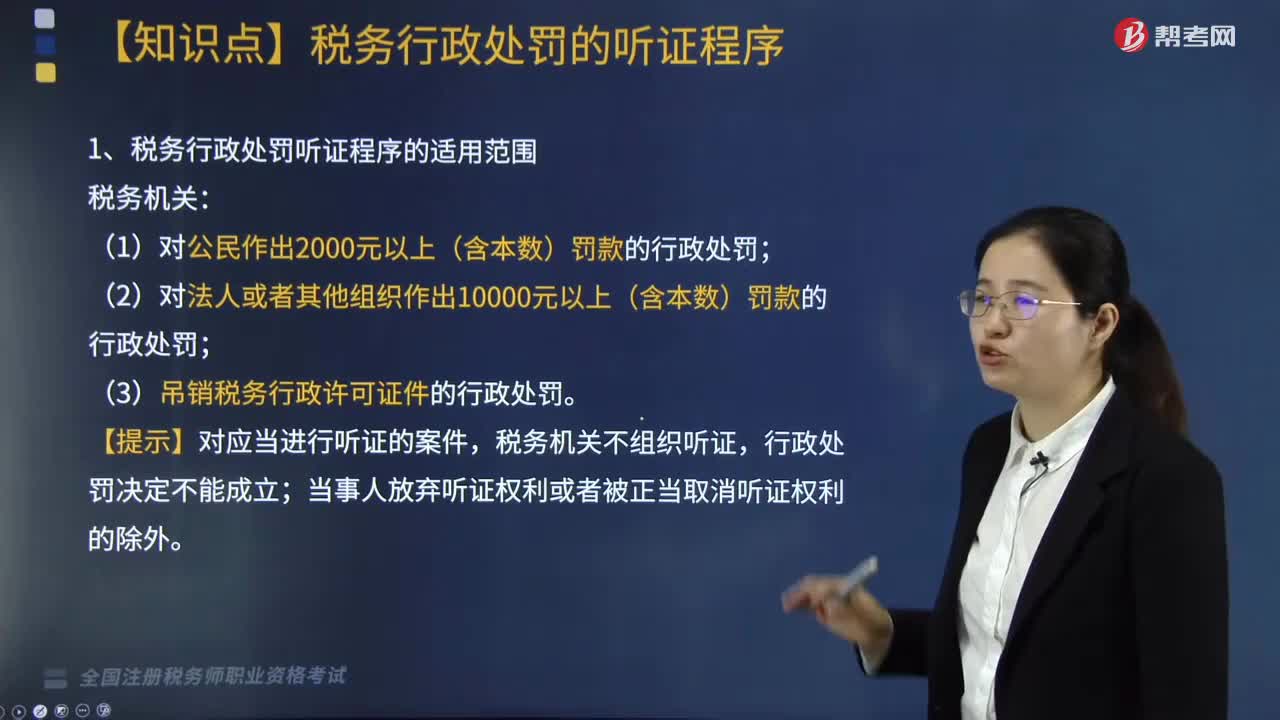

437税务行政处罚听证程序是什么?:税务机关应当在收到当事人听证申请后15日内举行听证,并在举行听证的7日前将《听证通知》送达当事人,告知当事人举行听证的时间、地点、听证主持人的姓名及有关事项。回避申请应当在举行听证的3日前向税务机关提出,当事人放弃听证权利或者被正当取消听证权利的除外,应当在《税务行政处罚事项告知书》送达后3日内向税务机关书面提出听证,(2)当事人要求听证符合条件的”税务机关应当在收到当事人听证要求后。

334

334税务行政处罚裁量权行使规则是什么?:税务行政处罚裁量权行使规则是什么?选择处罚种类和幅度并作出处罚决定的权力。国家税务总局制定并发布的《税务行政处罚裁量权行使规则》(2016)。(3)作出的行政处罚决定与违法行为的事实、性质、情节、社会危害程度相当;按规定公开行政处罚依据和行政处罚信息。2. 税务行政处罚裁量规则适用:(1)法律、法规、规章规定可以给予行政处罚,(2)税务机关应当责令当事人改正或者限期改正违法行为的。

143

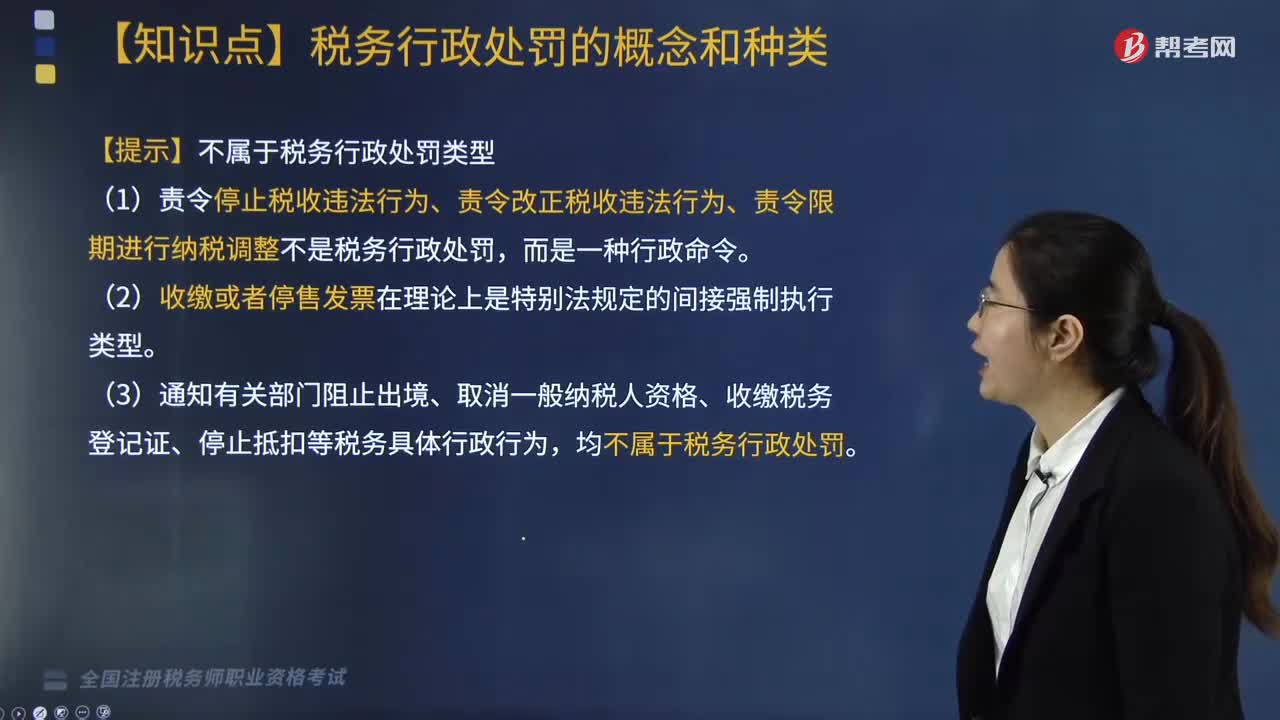

143税务行政处罚的种类有哪些?:税务行政处罚是税务机关依照税收法律、法规有关规定,依法对纳税人、扣缴义务人、纳税担保人以及其他与税务行政处罚有直接利害关系的当事人(以下简称当事人)违反税收法律、法规、规章的规定进行处罚的具体行政行为。包括各类罚款以及税收法律、法规、规章规定的其他行政处罚,都属于税务行政处罚的范围。(4)吊销税务行政许可证件。【提示】不属于税务行政处罚类型。

00:13

00:132020-06-08

00:49

00:492020-05-30

00:27

00:272020-05-30

02:29

02:292020-05-30

01:39

01:392020-05-30

微信扫码关注公众号

获取更多考试热门资料