下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

2021年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理第二章 增值税法5道练习题,附答案解析,供您备考练习。

1、某生产企业为增值税一般纳税人,2019年8月外购原材料取得防伪税控机开具的增值税专用发票,注明进项税额137.7万元,并通过主管税务机关认证。当月内销货物取得不含税销售额150万元,外销货物取得收入115万美元(美元与人民币的比价为1:8),该企业适用增值税税率13%,出口退税率为10%。该企业8月应退的增值税为()万元。【单选题】

A.90.6

B.100.9

C.119.6

D.137.7

正确答案:A

答案解析:当期应纳增值税=150×13%-[137.7-115×8×(13%-10%)]=19.5-110.1=-90.6(万元)当期免抵退税额=115×8×10%=92(万元)由于当期免抵退税额92万元>期末留抵税额90.6万元,则该企业8月应退增值税税额为90.6万元。

2、某企业系增值税一般纳税人,主要经营餐饮服务,2020年6月购进一批餐桌餐椅用于堂食服务,取得增值税专用发票注明税额33900元,已知该企业的销售额符合加计抵减的条件且上期计提的加计抵减额仍余2050元未抵减完。假定不考虑其他因素,该企业当期可抵减的加计抵减额为( )元。【单选题】

A.7335

B.5640

C.5085

D.7135

正确答案:D

答案解析:当期计提加计抵减额=当期可抵扣进项税额×15%=33900×15%=5085(元);当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额=2050+5085-0=7135(元)。

3、下列关于包装物押金的增值税处理,表述不正确的有()。【多选题】

A.化妆品生产企业销售化妆品时收取的包装物押金,单独记账核算的,时间在1年以内,又未过期的,不并入销售额征税

B.食品生产企业销售食品时收取的包装物押金,应在收取时并入销售额征税

C.黄酒生产企业销售黄酒时收取的包装物押金,应在收取时并入销售额征税

D.白酒生产企业销售白酒时收取的包装物押金,单独记账核算,时间在1年以内,又未过期的,不并入销售额征税

正确答案:B、C、D

答案解析:对销售除啤酒、黄酒外的其他酒类产品而收取的包装物押金,无论是否返还以及会计上如何核算,均应并入当期销售额征税;而对于销售其他产品收取的包装物押金,单独记账核算的,时间在1年以内,又未过期的,不并入销售额征税。

4、某商场(增值税一般纳税人)与其供货企业达成协议,按销售量挂钩进行平销返利。2019年8月向供货方购进商品取得税控增值税专用发票,注明销售额120万元、进项税额15.6万元,并通过主管税务机关认证,当月按平价全部销售,月末供货方向该商场支付返利4.8万元。下列该项业务的处理符合有关规定的有()。【多选题】

A.商场应按120万元计算销项税额

B.商场应按124.8万元计算销项税额

C.商场当月应抵扣的进项税额为15.6万元

D.商场当月应抵扣的进项税额为15.05万元

正确答案:A、D

答案解析:对商业企业向供货方收取的与商品销售量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税金。当期商场应按平价销售时的不含税销售价格计算销项税额;返利应冲减的进项税金=4.8/(1+13%)×13%=0.55(万元),则当期可抵扣进项税额=15.6-0.55=15.05(万元)。

5、增值税一般纳税人销售的下列自产货物中,可以选择按照简易办法依照3%征收率计缴纳增值税的有()。【多选题】

A.以自己采掘的沙、土、石料生产的黏土实心砖

B.用动物的血液制成的生物制品

C.省级以下小型水力发电单位生产的电力

D.以水泥为原料生产的水泥混凝土

正确答案:B、D

答案解析:选项A:增值税一般纳税人销售以自己采掘的沙、土、石料或其他矿物连续生产的砖、瓦、石灰,可选择按3%征收率计算缴纳增值税,但增值税一般纳税人生产的黏土实心砖、瓦,一律按照适用税率征收增值税,不得采取简易办法征收增值税;选项C:县级及县级以下小型水力发电单位生产的电力,可以选择按照3%征收率计算缴纳增值税,并不是省级以下的小型水力发电站。

252

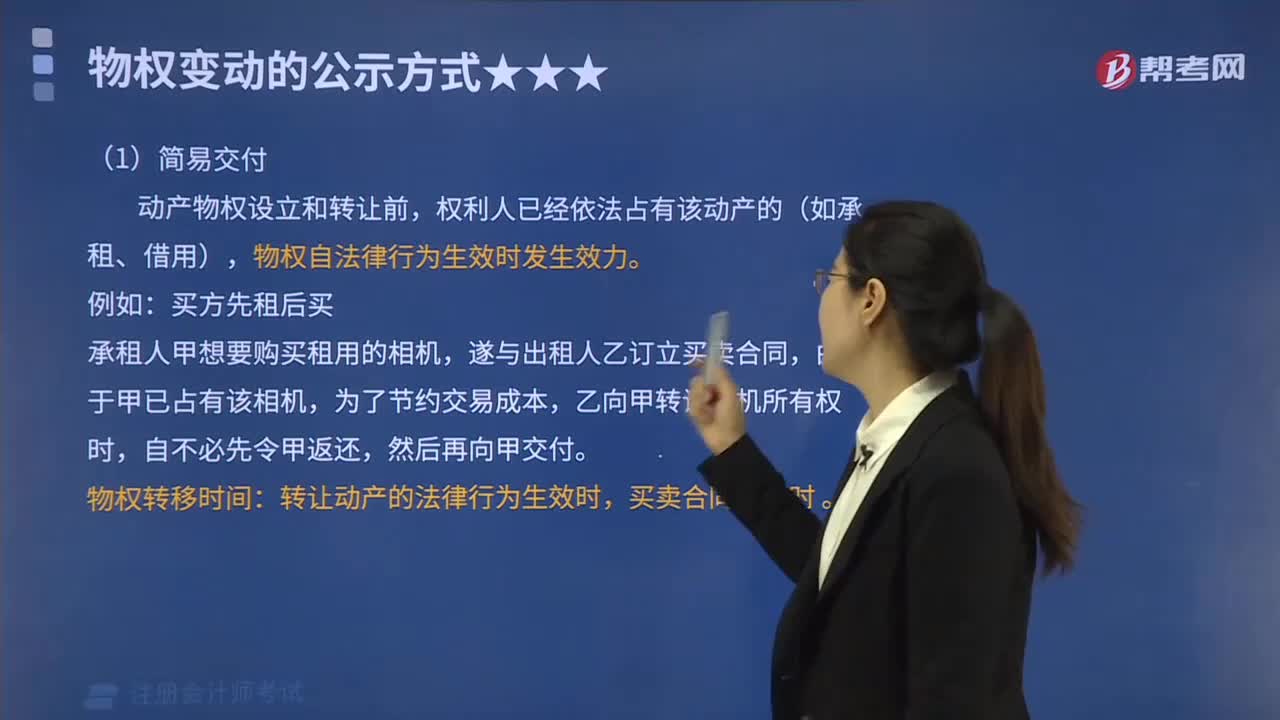

2522020-注册会计师考试-经济法-视频精讲-003-002-3-物权变动的简易交付:2020-注册会计师考试-经济法-视频精讲-003-002-3-物权变动的简易交付

330

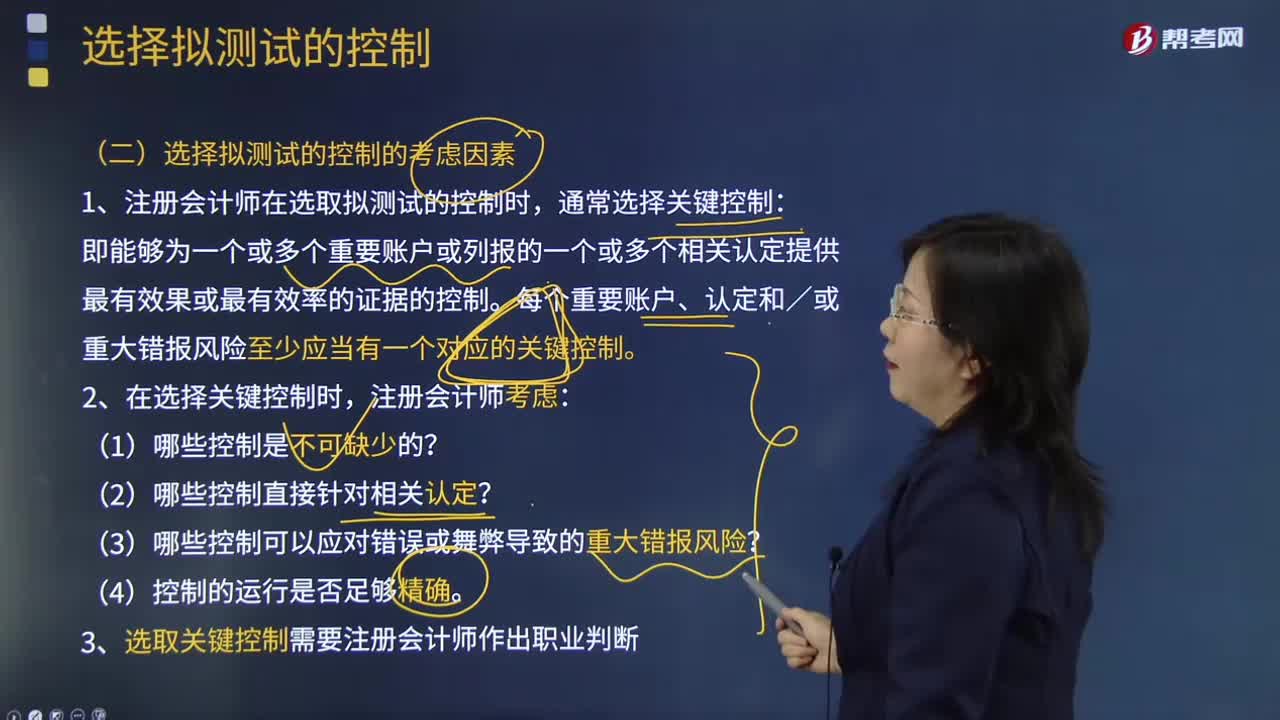

330注册会计师选择拟测试的控制的考虑因素是什么?:注册会计师应当选择适当类型的审计程序以获取有关控制运行有效性的保证。【提示】注册会计师无须测试那些即使有缺陷也合理预期不会导致财务报表重大错报的控制,(2)注册会计师在考虑是否有必要测试业务流程、应用系统或交易层面的控制之前。注册会计师可能不必就所有流程、交易或应用层面的控制的运行有效性获取审计证据。(3)注册会计师应当选择测试那些对形成内部控制审计意见有重大影响的控制。

53

53注册会计师考试科目是哪些?:注册会计师考试科目是哪些?考试划分为专业阶段考试和综合阶段考试。在通过专业阶段考试的全部科目后,才能参加综合阶段考试。【专业阶段考试科目】会计、审计、财务成本管理、公司战略与风险管理、经济法、税法6个科目;【综合阶段考试科目】职业能力综合测试(试卷一、试卷二)。

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料