下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

00:51

00:51车船税纳税义务发生时间是什么?:车船税纳税义务发生时间是什么?车船税纳税时间是为车船管理部门核发的车船登记证书或者行驶证中记载日期的“当月”车船税纳税义务的地点为纳税人的所在地,车船税纳税时间。纳税人使用应税车船、从使用之日起:纳税人新购置车船使用的;从购置使用的当月起,发生车船使用税的纳税义务,已向交通航运管理机关上报全年停运或者报废的车船;当年不发生车船使用的纳税义务,停运后又重新使用的。从重新使用的当月起。

00:44

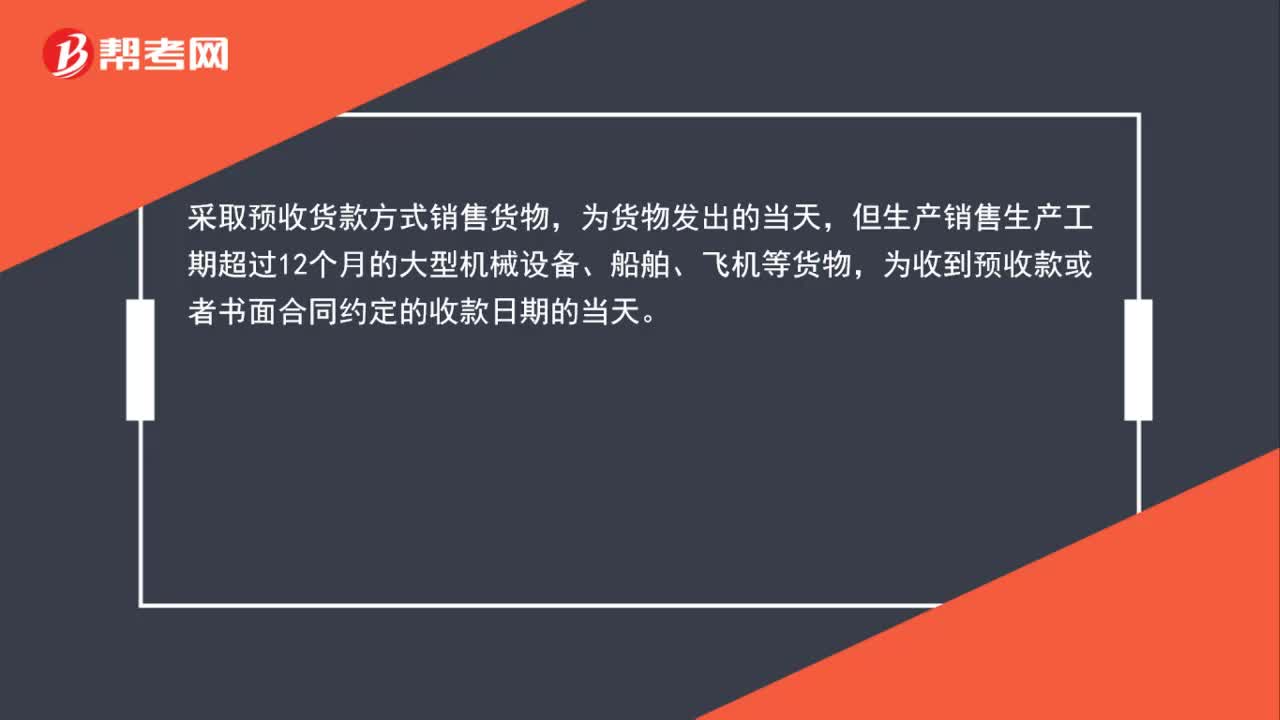

00:44预收款增值税纳税义务发生时间是什么时候?:预收款增值税纳税义务发生时间,可分为三种:1.生产销售生产工期未超过12个月的货物,其纳税义务发生时间为货物发出的当天;2.生产销售生产工期超过12个月的货物,其纳税义务发生时间为收到预收款或者书面合同约定的收款日期的当天;3.对于纳税人提供有形动产租赁服务来说,其纳税义务发生时间为收到预收款的当天。

00:24

00:24小规模纳税人收到增值税专用发票怎么处理?:小规模纳税人收到增值税专用发票怎么处理?首先要明确,小规模纳税人也可以取得增值税专用发票,没有必要退回要求重开。其次对于小规模取得的专票,不需要认证抵扣,直接计入相关的库存成本或者费用科目即可。

00:59

00:59异地提供建筑服务需要预缴增值税吗?:异地提供建筑服务需要预缴增值税吗?需要预缴增值税的情况:(一)跨县(市、区)提供建筑服务,一般纳税人或小规模纳税人跨县(市、区)提供建筑服务,按照2%的预征率或3%的征收率预缴增值税,(二)提供建筑服务取得预收款,纳税人提供建筑服务取得预收款,应在收到预收款时。根据适用的计税方法:按照2%或3%的预征率预缴增值税,不需要缴纳增值税的情况,小规模纳税人异地提供建筑服务。不需要在异地预缴增值税

01:05

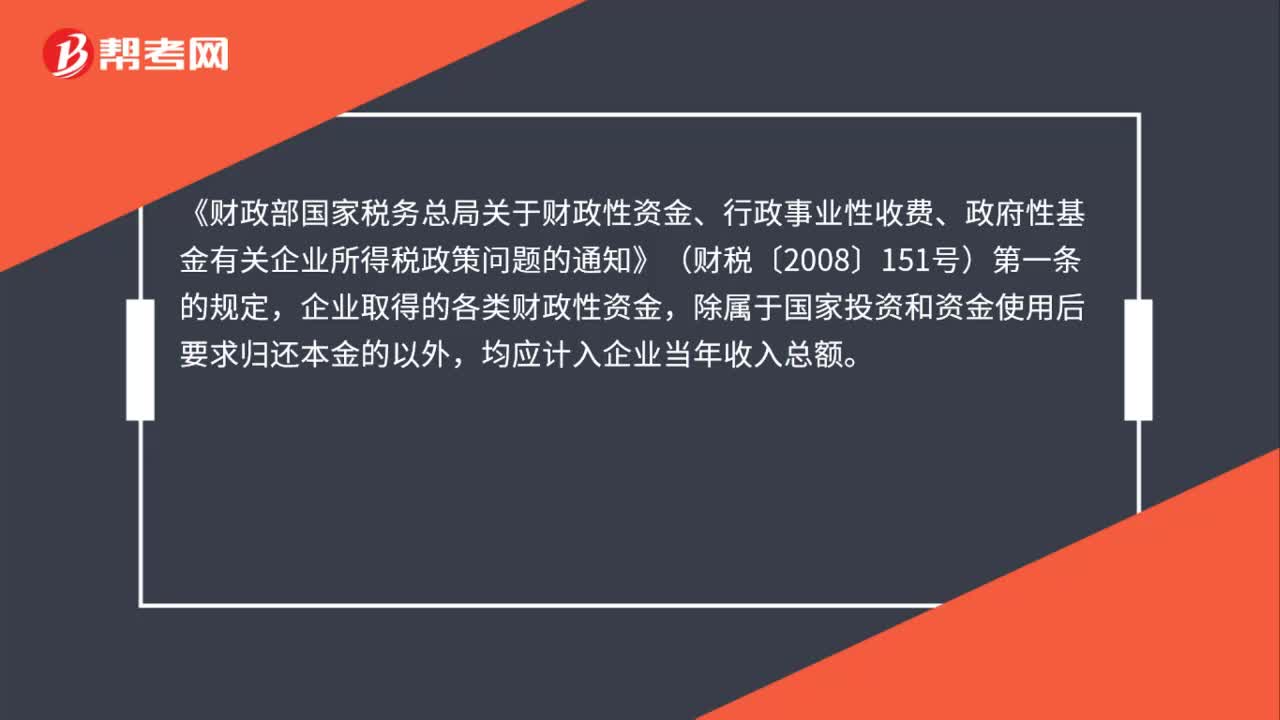

01:05企业收到的出口退税款是否应计入企业当年收入总额呢?:企业收到的出口退税款是否应计入企业当年收入总额呢?《财政部国家税务总局关于财政性资金、行政事业性收费、政府性基金有关企业所得税政策问题的通知》(财税〔2008〕151号)第一条的规定,企业取得的各类财政性资金,除属于国家投资和资金使用后要求归还本金的以外,均应计入企业当年收入总额。所称财政性资金,是指企业取得的来源于政府及其有关部门的财政补助、补贴、贷款贴息,但不包括企业按规定取得的出口退税款。

01:08

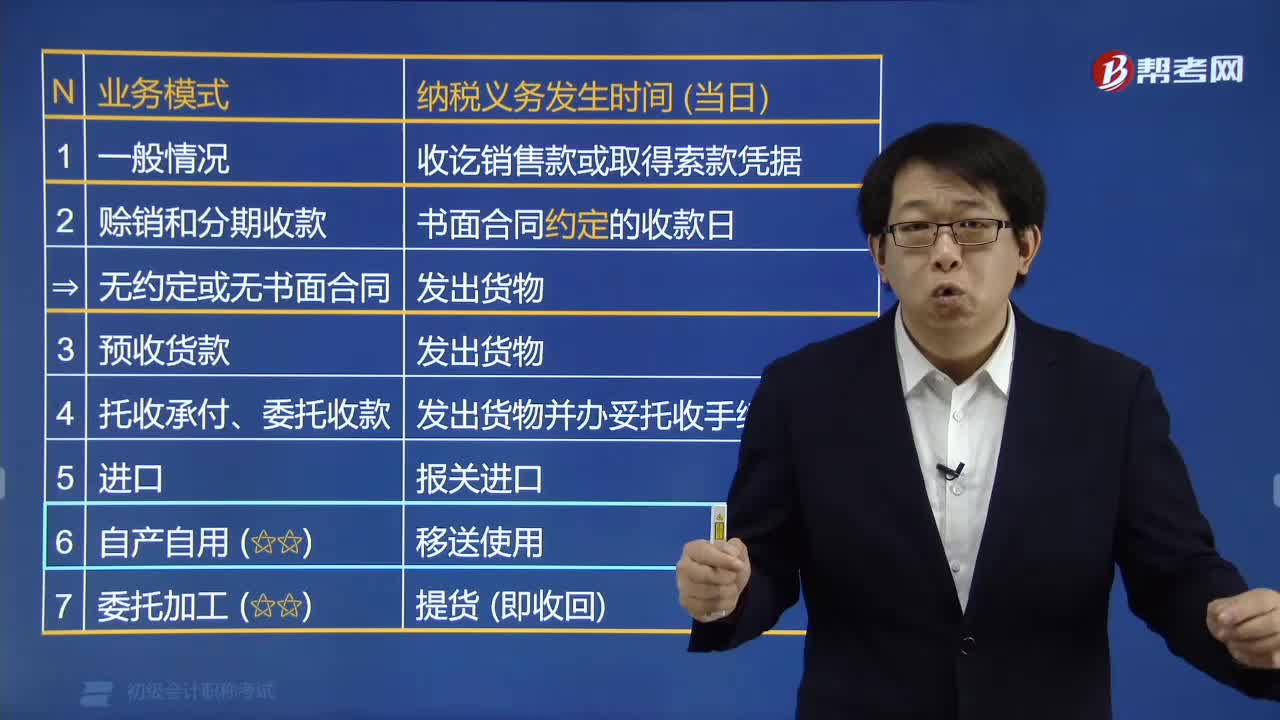

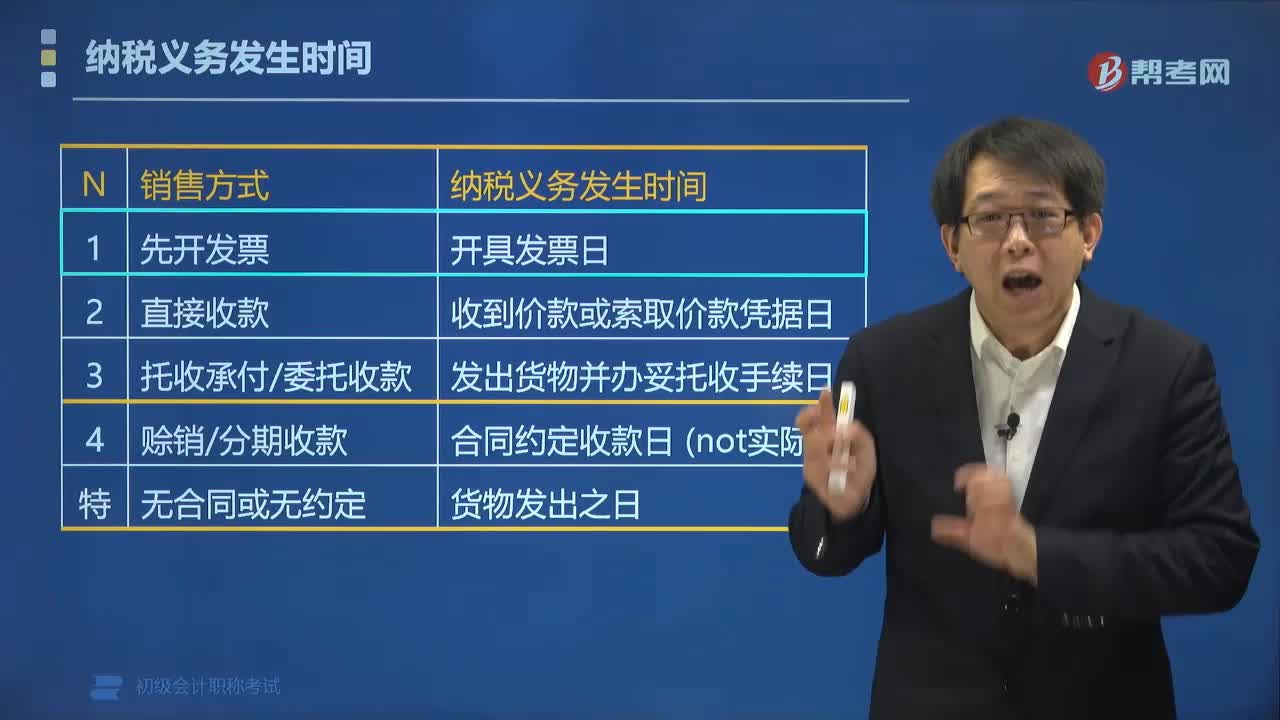

01:08消费税的纳税义务发生时间是什么时候?:纳税人发生消费税纳税行为,消费税的纳税义务发生时间为:其纳税义务发生时间为收讫销售款或取得索款凭据;2. 纳税人赊销和分期收款的应税消费品,其纳税义务发生时间为书面合同约定的收款日期的当天,3. 纳税人预收货款的应税消费品,其纳税义务发生时间为货物发出的当天;4. 纳税人托收承付、委托收款的应税消费品,其纳税义务发生时间为发出货物并办妥托收手续的当天;其纳税义务发生时间为报关进口的当天;

01:33

01:33预收款项增值税和消费税的纳税义务发生时间是什么?:预收款项增值税和消费税的纳税义务发生时间是什么?1.增值税:纳税人提供租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天。采取预收货款方式销售货物,为货物发出的当天,但生产销售生产工期超过12个月的大型机械设备、船舶、飞机等货物,为收到预收款或者书面合同约定的收款日期的当天。2.消费税:纳税人采取预收货款结算方式的,其纳税义务发生时间,为发出应税消费品的当天。

07:01

07:01纳税义务发生时间是多少?:其纳税义务发生时间通常为收讫销售款项或者取得索取销售款项凭据的当天。为发出货物并办妥托收手续的当天。为收到预收款或书面合同约定的收款日期的当天,(2)纳税人销售租赁服务采取预收款方式的。其纳税义务发生时间为收到预收款的当天,6. 委托其他纳税人代销货物;为收到代销单位的代销清单或者收到全部或者部分货款的当天,(1)纳税人发生视同销售货物行为(委托他人代销货物、销售代销货物除外)。

00:31

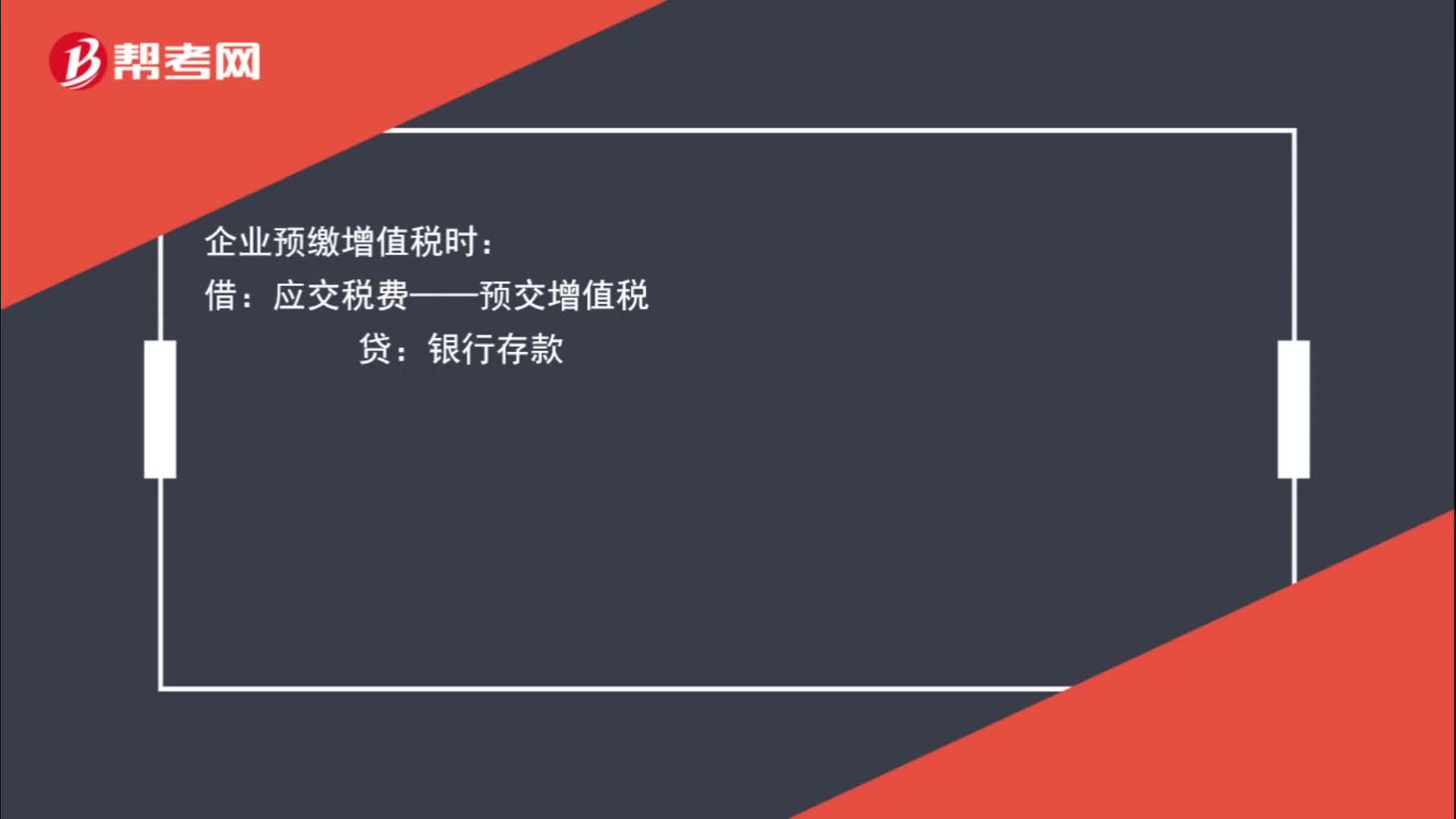

00:31建筑行业预缴税款如何入账?:建筑行业预缴税款如何入账?企业预缴增值税时:应交税费——预交增值税:银行存款:月末:借应交税费——未交增值税贷应交税费——预交增值税

01:10

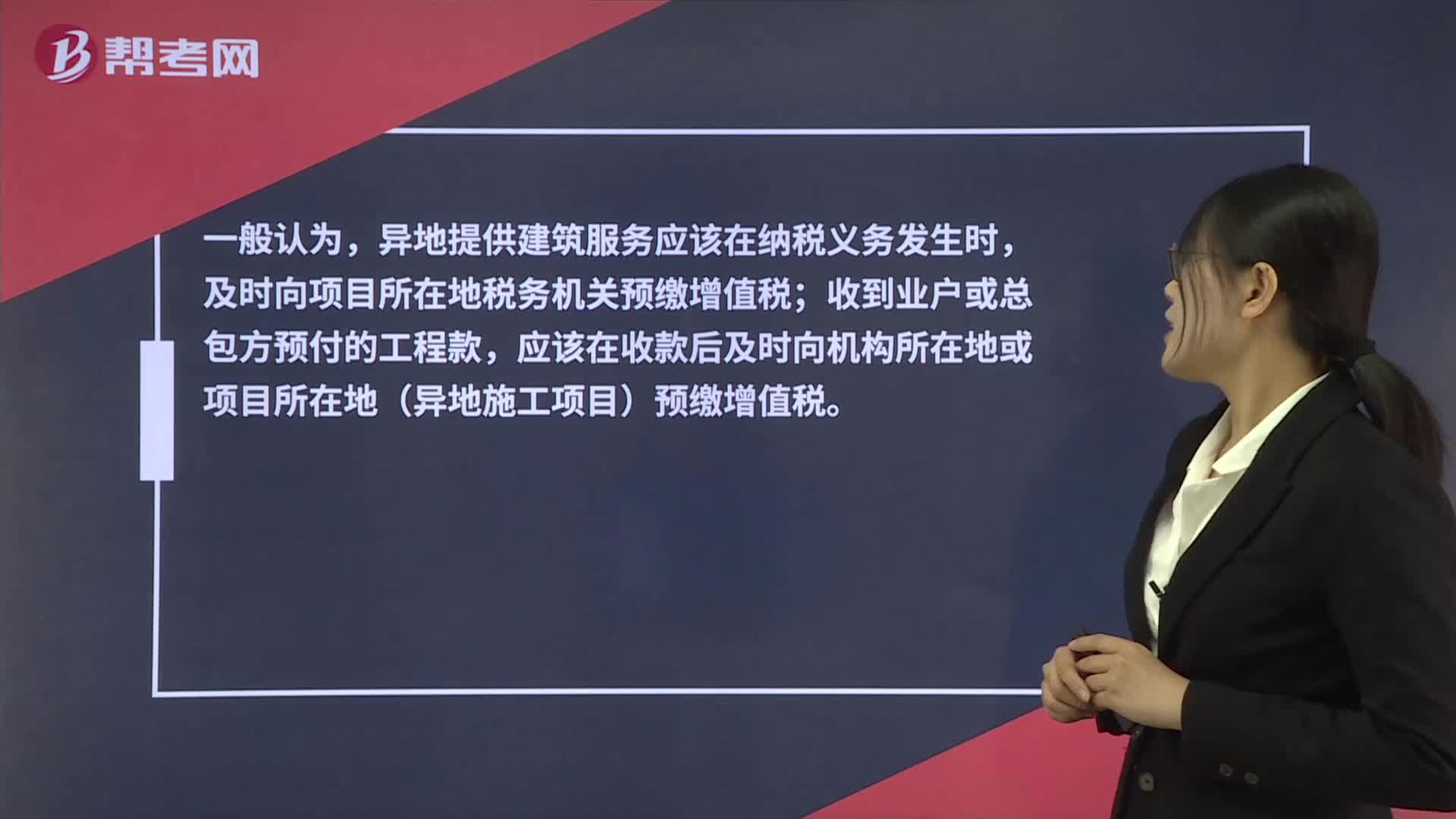

01:10建筑业增值税都要到外地税务局办理吗?:建筑业增值税都要到外地税务局办理吗?建筑业的预缴增值税是要在项目所在地税务机关办理的。如果是异地项目,对于建筑业企业具体什么时间缴税,并没有非常明确的规定。异地提供建筑服务应该在纳税义务发生时,及时向项目所在地税务机关预缴增值税;收到业户或总包方预付的工程款,应该在收款后及时向机构所在地或项目所在地(异地施工项目)预缴增值税。如果有该预缴不预缴的行为,或者自应预缴之月起超过六个月未预缴的。

00:41

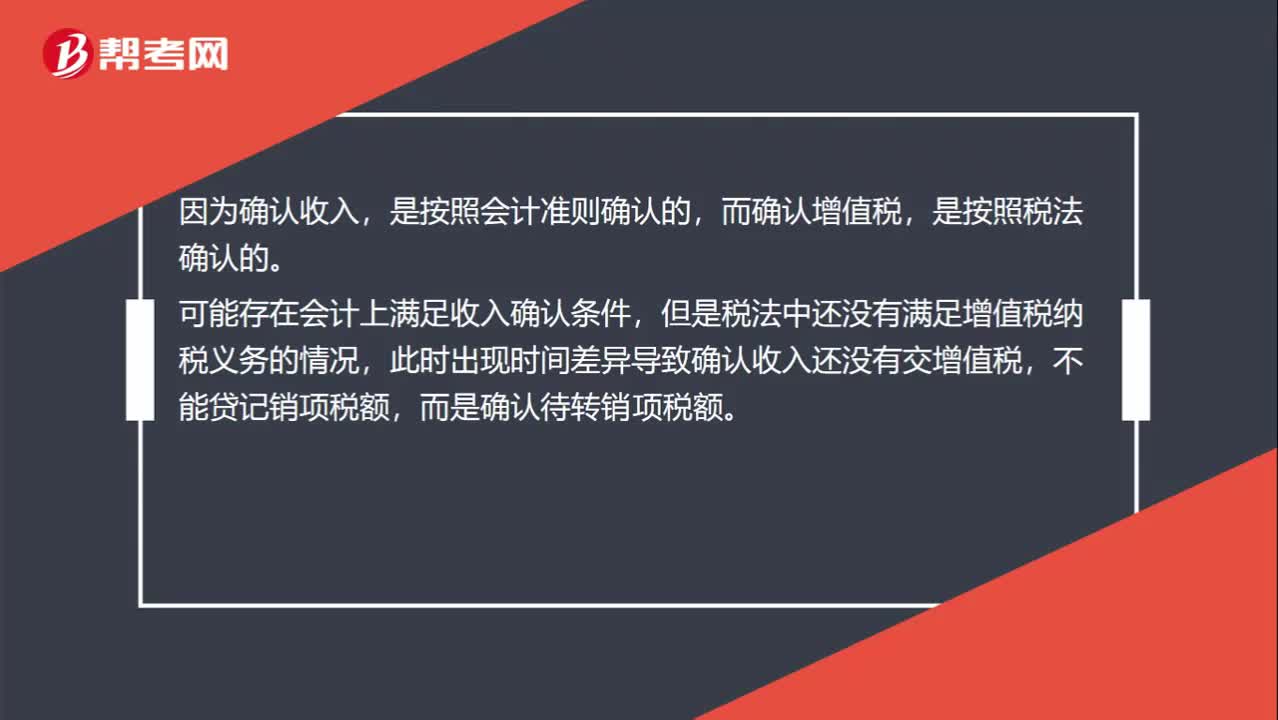

00:41收入或者利得确认时点先于增值税纳税义务发生时点是什么意思?:收入或者利得确认时点先于增值税纳税义务发生时点是什么意思?因为确认收入,是按照会计准则确认的,而确认增值税,是按照税法确认的。可能存在会计上满足收入确认条件,但是税法中还没有满足增值税纳税义务的情况,此时出现时间差异导致确认收入还没有交增值税,不能贷记销项税额,而是确认待转销项税额。

00:20

00:20转一般纳税人后,之前收到的增值税专用发票能否抵扣?:转一般纳税人后,之前收到的增值税专用发票能否抵扣?转为纳税人的下个月开始可以抵扣,专票的认证期限为360天。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日