下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

04:02

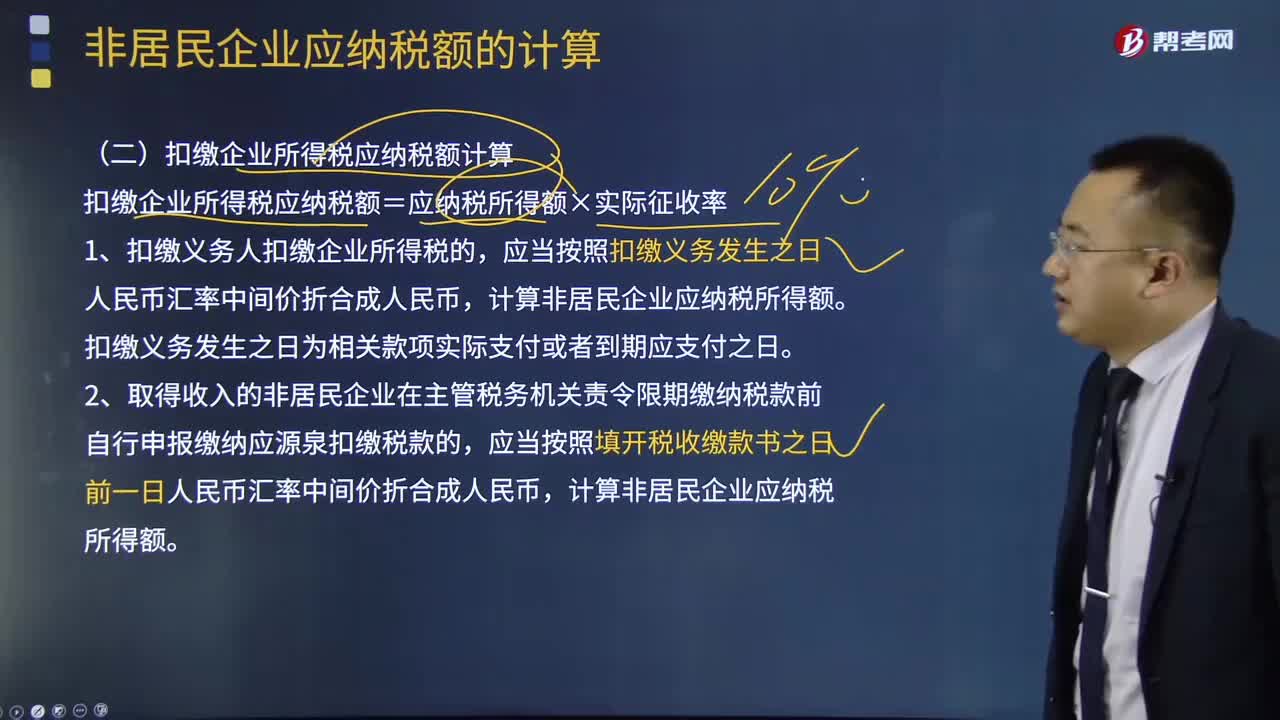

04:02扣缴企业所得税应纳税额如何计算?:扣缴企业所得税应纳税额如何计算?扣缴企业所得税应纳税额=应纳税所得额×实际征收率,扣缴义务发生之日为相关款项实际支付或者到期应支付之日,2、取得收入的非居民企业在主管税务机关责令限期缴纳税款前自行申报缴纳应源泉扣缴税款的,应当按照填开税收缴款书之日前一日人民币汇率中间价折合成人民币。3、主管税务机关责令取得收入的非居民企业限期缴纳应源泉扣缴税款的。

02:39

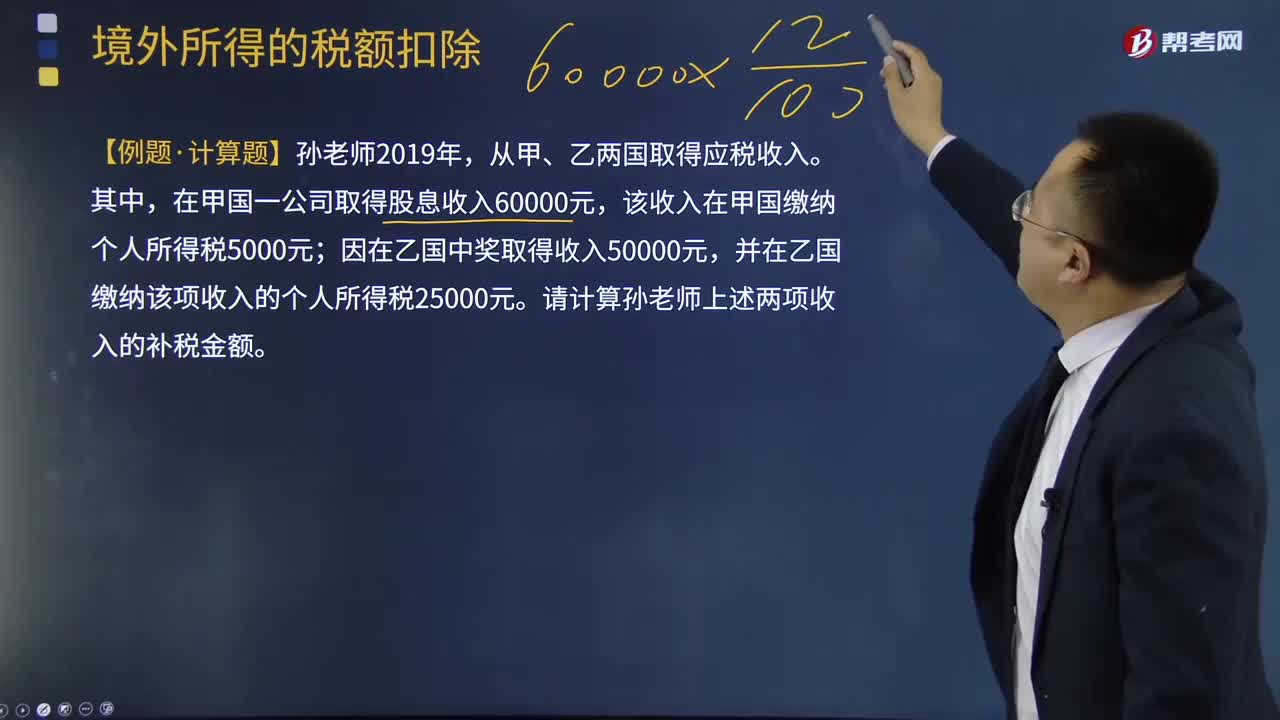

02:39境外所得的税额扣除是怎样的?:对该所得在境外已纳税额采取了分不同情况从应征税额中予以扣除的做法。可以从其应纳税额中抵免已在境外缴纳的个人所得税税额,但抵免额不得超过该纳税人境外所得依照规定计算的应纳税额。依照该所得来源国家(地区)的法律应当缴纳并且实际已经缴纳的所得税税额。2.税法所说的纳税人境外所得依照规定计算的应纳税额,是居民个人抵免已在境外缴纳的综合所得、经营所得以及其他所得的所得税税额的限额(以下简称抵免限额)。

08:53

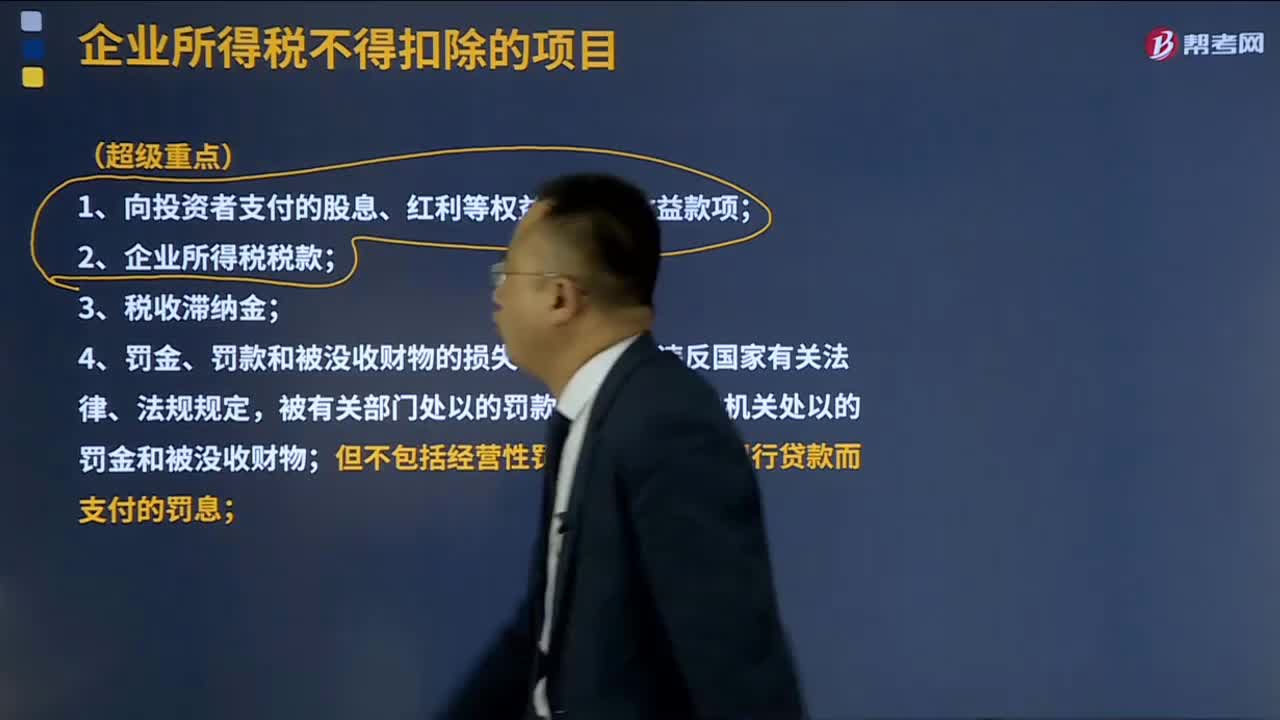

08:53企业所得税不得扣除的项目有哪些?:企业所得税里面准予扣除的项目指的是在计算企业所得税应纳所得额前可以扣除的项目,不得扣除指的是不允许在计算企业所得税应纳所得额前来扣除,是指不符合国务院财政、税务主管部门规定的各项资产减值准备、风险准备等准备金支出;8、企业之间支付的管理费、企业内营业机构之间支付的租金和特许权使用费,【2017年注册会计师考试真题】下列支出在计算企业所得税纳税所得额时。A.企业内营业机构之间发生的租金支出。

03:14

03:14资产损失所得税税前扣除是怎样的?:资产损失所得税税前扣除是怎样的?包括现金、银行存款、应收及预付款项(包括应收票据、各类垫款、企业之间往来款项)等货币性资产,存货、固定资产、无形资产、在建工程、生产性生物资产等非货币性资产,企业实际资产损失,应当在其实际发生且会计上已作损失处理的年度申报扣除;应当在企业向主管税务机关提供证据资料证明该项资产已符合法定资产损失确认条件,且会计上已作损失处理的年度申报扣除。

10:39

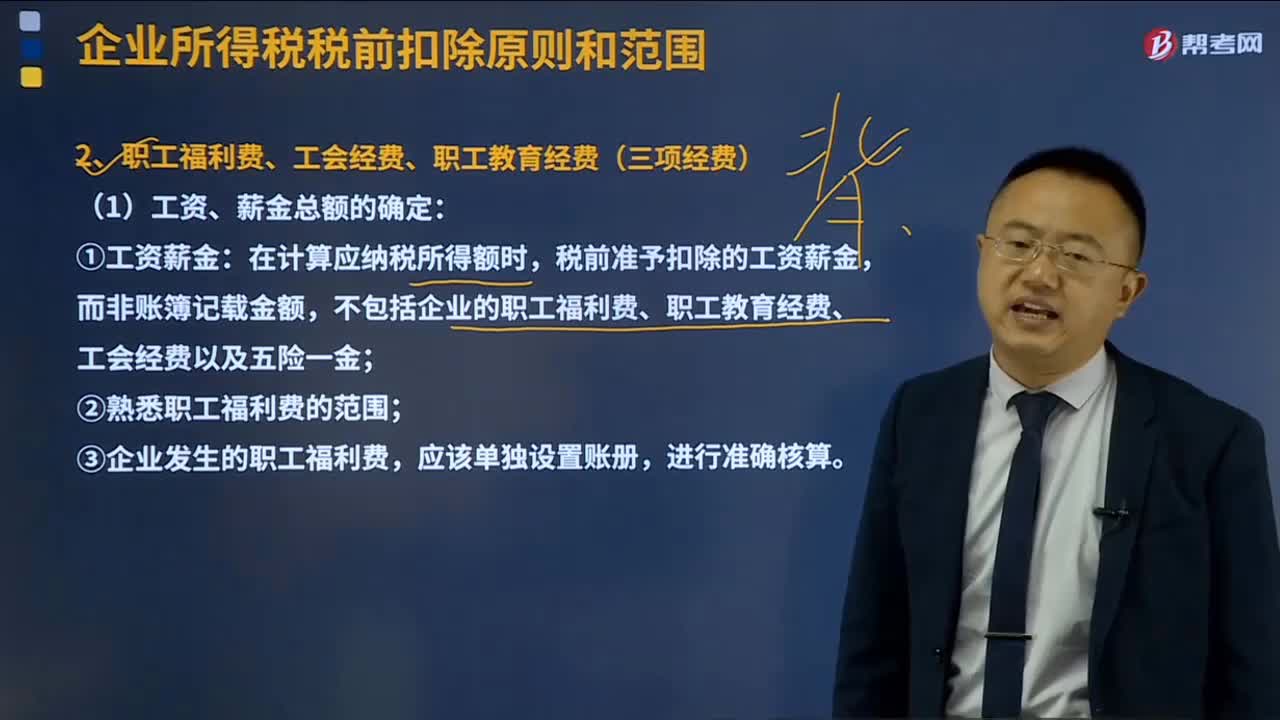

10:39企业所得税的三项经费是指什么?:企业所得税的三项经费是指职工福利费、工会经费和职工教育经费。(1)工资、薪金总额的确定:税前准予扣除的工资薪金,①职工福利费——不超过工资、薪金总额14%;②工会经费——不超过工资、薪金总额2%;③职工教育经费——不超过工资、薪金总额8%;是指企业按照上述第1条规定实际发放的工资薪金总和,不得计入企业工资薪金总额,也不得在计算企业应纳税所得额时扣除。职工福利费扣除标准=工资、薪金总额×14%:

03:48

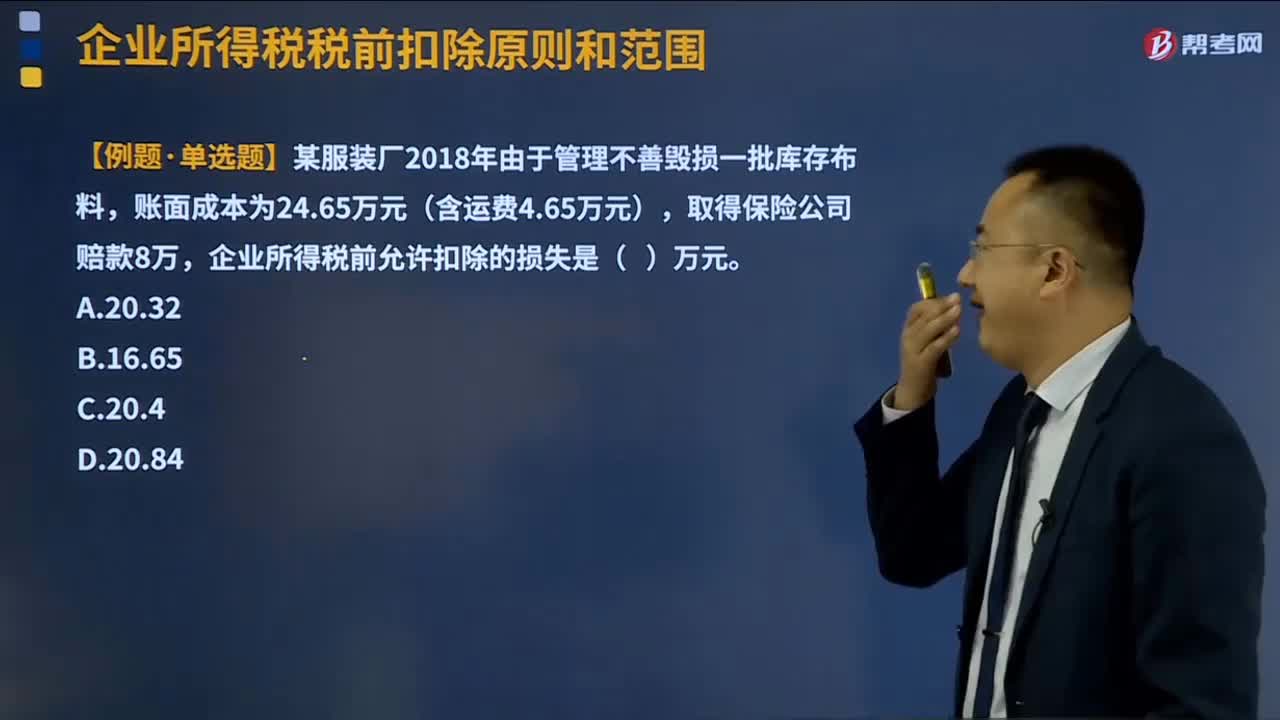

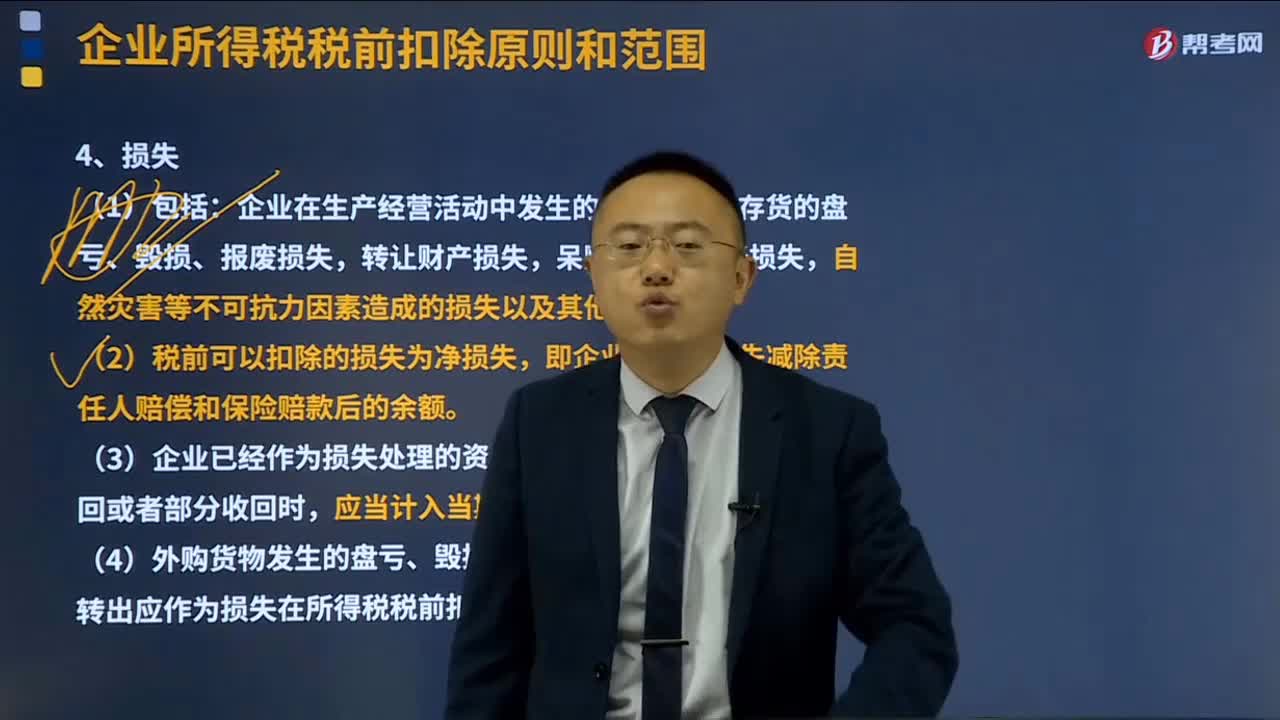

03:48企业所得税税前扣除的损失是指什么?:企业所得税税前扣除的损失是指什么?纳税人每一纳税年度的收入总额减去准予扣除项目后的余额为应纳税所得额。准予扣除项目是纳税人每一纳税年度发生的与取得应纳税收入有关的所有必要和正常的成本、费用、税金和损失。企业在生产经营活动中发生的固定资产和存货的盘亏、毁损、报废损失,呆账损失,坏账损失,(2)税前可以扣除的损失为净损失,即企业发生的损失减除责任人赔偿和保险赔款后的余额;

05:55

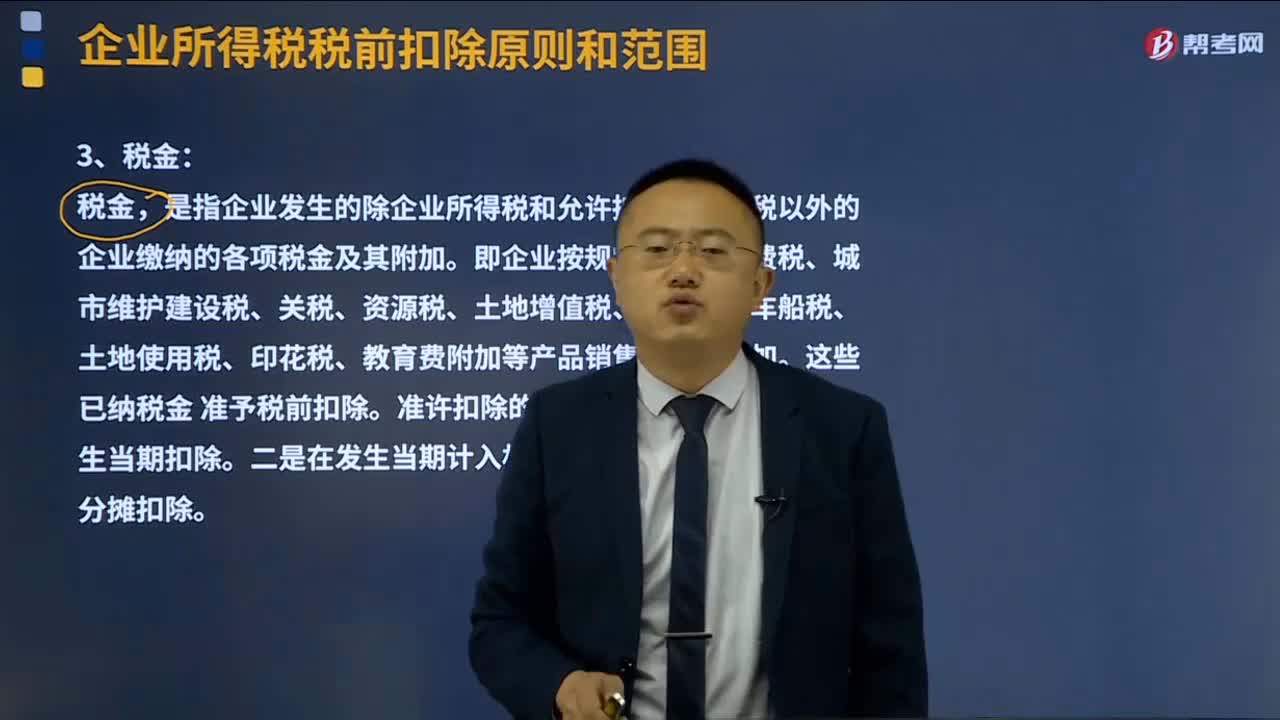

05:55什么是企业所得税税前扣除的税金?:什么是企业所得税税前扣除的税金?纳税人每一纳税年度的收入总额减去准予扣除项目后的余额为应纳税所得额。准予扣除项目是纳税人每一纳税年度发生的与取得应纳税收入有关的所有必要和正常的成本、费用、税金和损失。是指企业发生的除企业所得税和允许抵扣的增值税以外的企业缴纳的各项税金及其附加。

03:47

03:47企业所得税税前扣除原则和范围分别是什么?:企业所得税税前扣除原则和范围分别是什么?纳税人每一纳税年度的收入总额减去准予扣除项目后的余额为应纳税所得额。准予扣除项目是纳税人每一纳税年度发生的与取得应纳税收入有关的所有必要和正常的成本、费用、税金和损失。(一)税前扣除项目的原则;纳税人申报的扣除要真实、合法;成本是纳税人销售商品(产品、材料、下脚料、废料、废旧物资等)、提供劳务、转让固定资产、无形资产(包括技术转让)的成本:

10:53

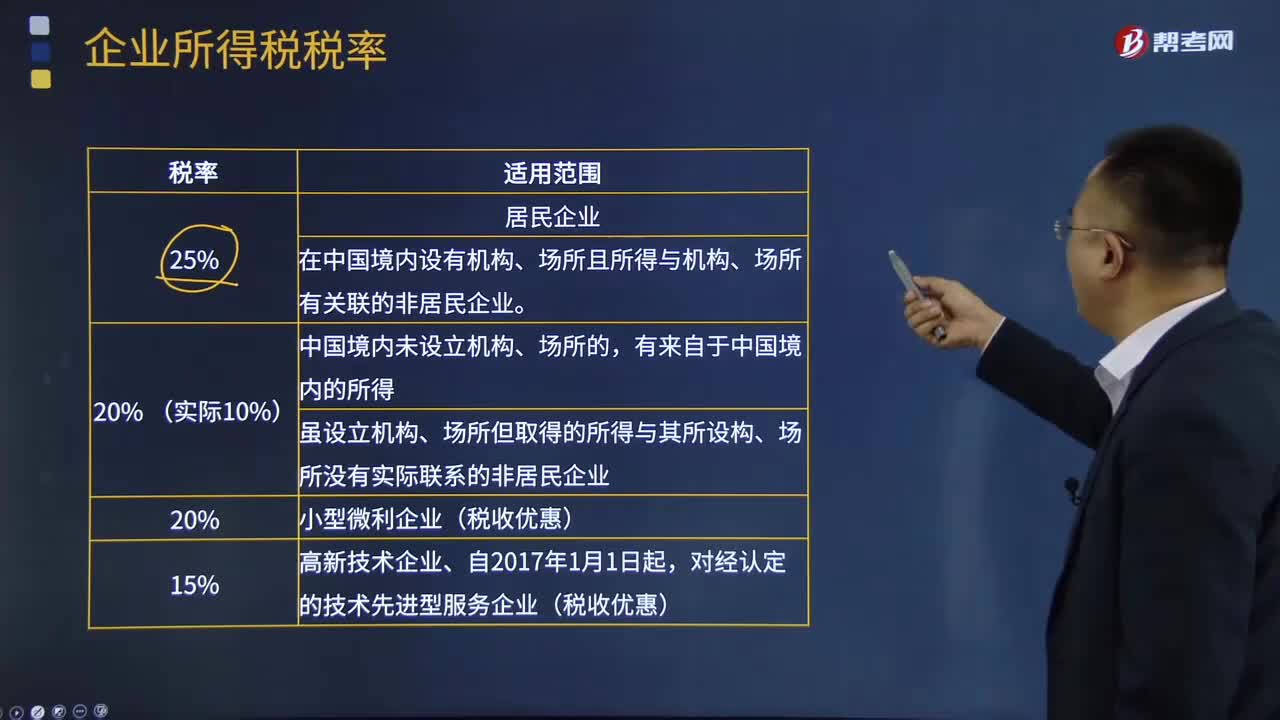

10:53企业所得税税率是怎样的?:企业所得税率是企业应纳所得税额与计税基数之间的数量关系或者比率,一是一般企业25%的所得税率,另外非居民企业适用税率20%;符合条件的小型微利企业适用税率20%;国家需要重点扶持的高新技术企业适用税率15%。所得税率较低企业的经营效益就要好一些。A.居民企业应当就其来源于中国境内、境外的所得缴纳企业所得税,应当就其来源于中国境内的所得依照10%的税率缴纳企业所得税。

00:29

00:29企业为员工报销的取暖费,企业所得税前如何处理?:企业为员工报销的取暖费,企业所得税前如何处理?如果把取暖费计入职工福利费,企业所得税前按照不超过工资薪金的14%为限进行扣除处理。如果把取暖费计入工资薪金的话,企业所得税前可以据实扣除。

00:22

00:22企业可以税前扣除捐赠支出的范围是什么?:企业可以税前扣除捐赠支出的范围是什么?企业通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构,用于慈善活动、公益事业的捐赠支出。

00:27

00:27个人独资企业所得税的相关规定有哪些?:个人独资企业所得税的相关规定有哪些?个人独资企业投资者及其家庭发生的生活费用与企业生产经营费用混合在一起,并且难以划分的,全部视为投资者个人及其家庭发生的生活费用,不允许在税前扣除。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日