下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

00:37

00:37进口应税消费品缴纳消费税的账务如何处理?:进口应税消费品缴纳消费税的账务如何处理?进口应税消费品,由进EI者缴纳消费税,缴纳的消费税应计入进口应税消费品的成本。企业进EI应税消费品,应当自海关填发税款缴款书的次日起15日内缴纳税款。缴纳消费税与进口货物入账基本上没有时间差。进ISI应税消费品缴纳的消费税一般不通过“在将消费税计入进口应税消费品成本时,如出现先提货、后缴纳消费税的,或者用于连续生产其他应税消费品按规定允许扣税的。

03:16

03:16委托加工应税消费品缴纳消费税账务如何处理?:委托加工应税消费品缴纳消费税账务如何处理?委托加工应税消费品缴纳消费税账务处理有两种情况:委托方将委托加工产品收回后直接用于销售,委托加工产品收回后用于连续生产应税消费品。1. 委托方将委托加工产品收回后直接用于销售,销售时不再计征消费税,受托方代收代缴的消费税计入加工物资成本中;委托方将收回的应税消费品以不高于受托方的计税价格出售的,不再缴纳消费税,委托方以高于受托方的计税价格出售的。

03:09

03:09包装物缴纳消费税的账务如何处理?:包装物缴纳消费税的账务如何处理?对包装物缴纳消费税有四类,A. 包装物本身的消费税均记入“单独计价的包装物,其他业务收入”不单独计价的包装物。收入计入,主营业务收入“B.出租出借的包装物收取的押金”其他业务收入,这部分押金收入应缴纳的消费税相应记入“税金及附加”C. 包装物已经作价销售,为促使购货人将包装物退回而另外加收的押金“逾期将押金没收时”其他应付款,应交税费—应交消费税“营业外收入。

05:44

05:44自产自用应税消费品的账务如何处理?:自产自用应税消费品的账务如何处理?增值税和消费税都是按流转额征收的税种,增值税是指销售产品含应税劳务在流转过程中产生的增值额作为计税依据而征收的一种流转税,在移送使用时缴纳消费税。按组成计税价格确定。①实行从价定率办法计算纳税的组成计税价格计算公式:组成计税价格=(成本+利润)÷(1-比例税率):应纳消费税=组成计税价格×比例税率②实行复合计税办法计算纳税的组成计税价格计算公式

03:12

03:12生产销售应税消费品的账务如何处理?:生产销售应税消费品的账务如何处理?生产销售应税消费品的账务处理是从受让方取得,从受让方取得货币、货物、劳务或其他经济利益(以应税消费品换取生产资料和消费资料。抵偿债务,支付代购手续费等)在新准则中均要作销售处理,相应的消费税借记,税金及附加“【例题】某汽车制造厂2019年6月销售小轿车30辆,款项已到,增值税销项税额=30×120000×13%=468000(元)。

05:02

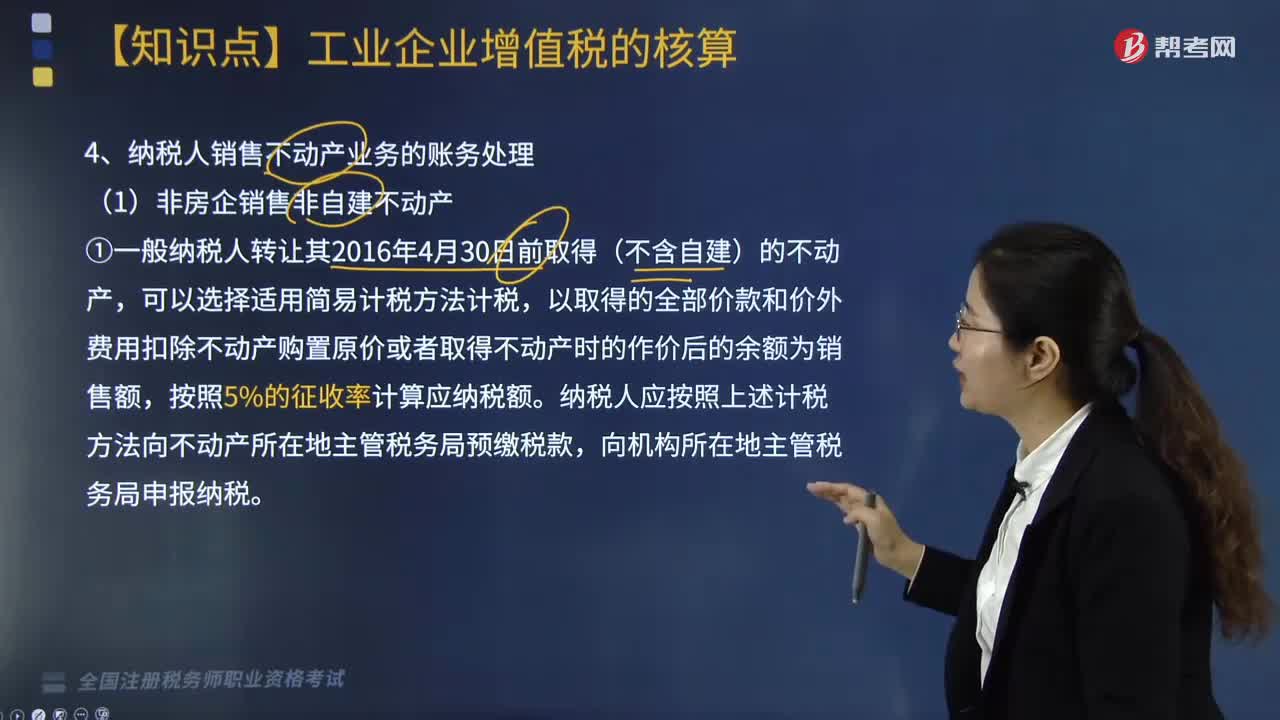

05:02非房企销售非自建不动产的账务处理怎么做?:以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额为销售额,纳税人应按照上述计税方法向不动产所在地主管税务局预缴税款,以取得的全部价款和价外费用为销售额计算应纳税额。纳税人应以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额,应交税费—预交增值税 14.29:则当期在机构所在地应纳增值税=82.57+30-70=42.57(万元):

03:56

03:56非房企销售自建不动产的账务处理怎么做?:纳税人应按照上述计税方法向不动产所在地主管税务局预缴税款,以取得的全部价款和价外费用为销售额计算应纳税额。按照5%的预征率向不动产所在地主管税务局预缴税款,应交税费—预交增值税 47.62:应交税费—预交增值税47.62,可以凭在税务局预缴税款的完税凭证抵减甲公司应纳税额,则甲公司实际需向A区税务局缴纳增值税=152.57-47.62=104.95(万元)。应交税费—简易计税47.62

01:37

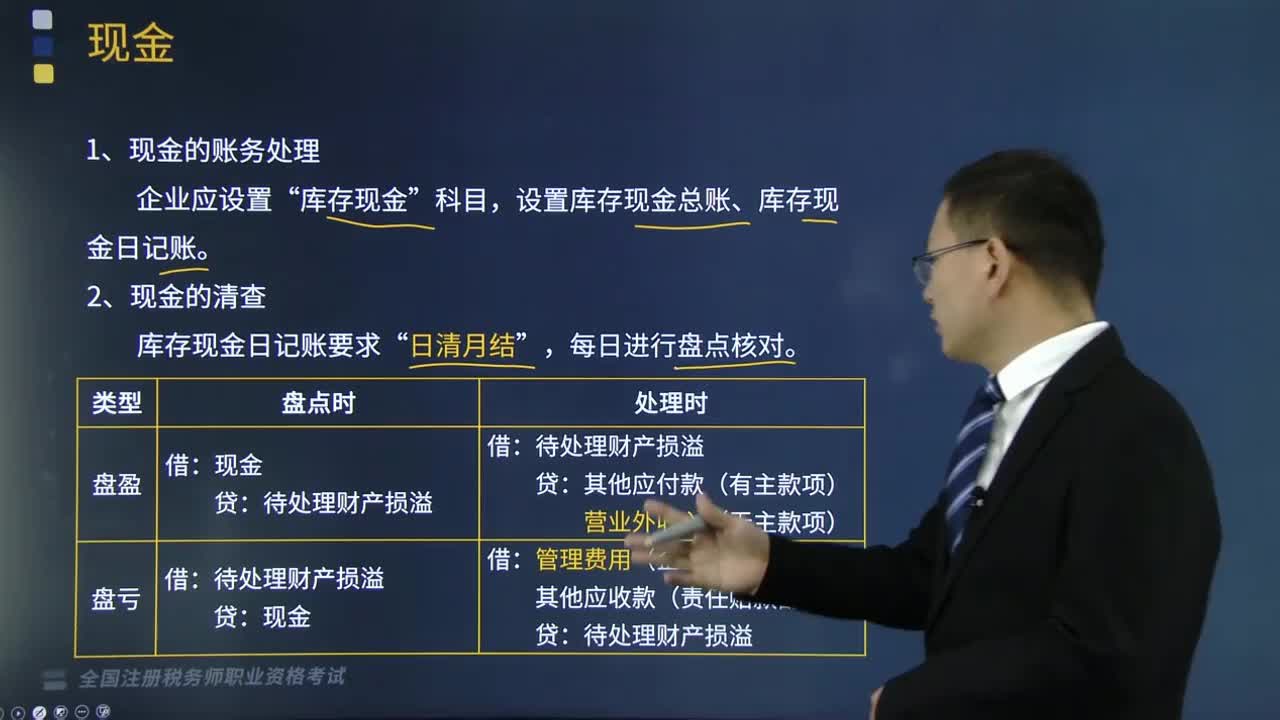

01:37如何对现金进行账务处理?:如何对现金进行账务处理?现金是企业中流动性最强的一项资产,狭义的现金指企业为满足日常零星开支而存放在财会部门金库中的各种货币,广义的现金包括纸币、硬币、银行活期存款、银行本票、银行汇票等内容。1.现金的账务处理,为了核算和监督库存现金的收入、支出和结存情况“库存现金,设置库存现金总账、库存现金日记账“由出纳人员根据收、付款凭证。应计算当日的现金收入合计数、现金支出合计数和结余数。

03:16

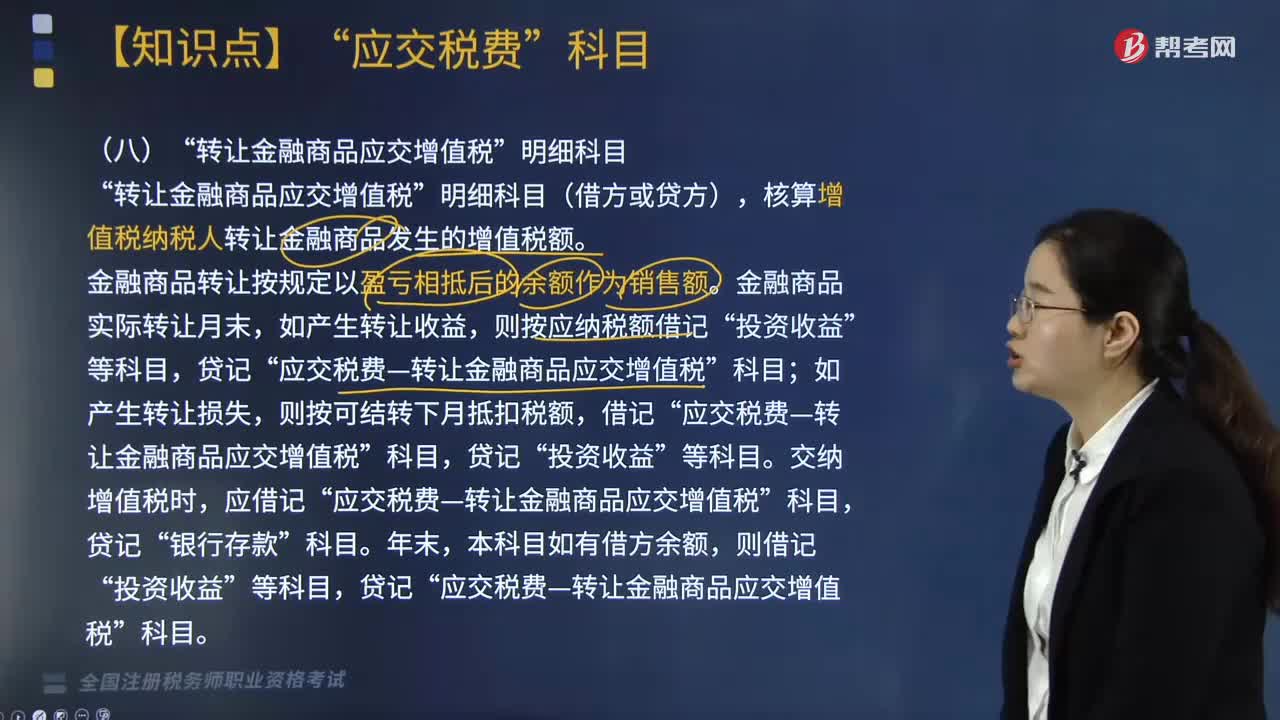

03:16“转让金融商品应交增值税”科目应如何处理?:具体情形分为金融商品实际转让月末?转让金融商品应交增值税。明细科目(借方或贷方)“核算增值税纳税人转让金融商品发生的增值税额”金融商品转让按规定以盈亏相抵后的余额作为销售额,金融商品实际转让月末。则按应纳税额借记,应交税费—转让金融商品应交增值税,则按可结转下月抵扣税额;借记,应借记。银行存款,本科目如有借方余额。则借记,应交税费—转让金融商品应交增值税。

02:29

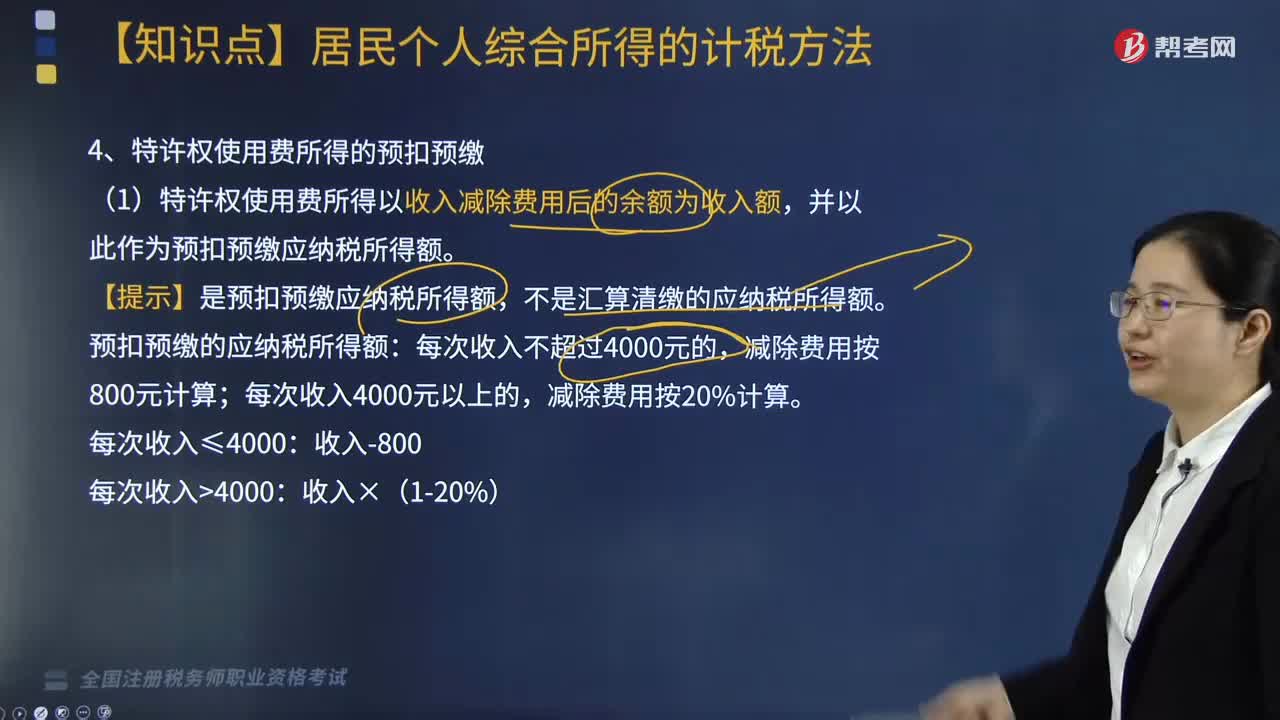

02:29特许权使用费所得的预扣预缴如何处理?:特许权使用费所得的预扣预缴如何处理?扣缴义务人向居民个人支付特许权使用费所得时,应当按照以下方法按次或者按月预扣预缴税款:(1)特许权使用费所得以收入减除费用后的余额为收入额,并以此作为预扣预缴应纳税所得额。【提示】是预扣预缴应纳税所得额,不是汇算清缴的应纳税所得额。预扣预缴的应纳税所得额:(3)特许权使用费所得应预扣预缴税额的计算。特许权使用费所得应预扣预缴税额=预扣预缴应纳税所得额×20%。

03:44

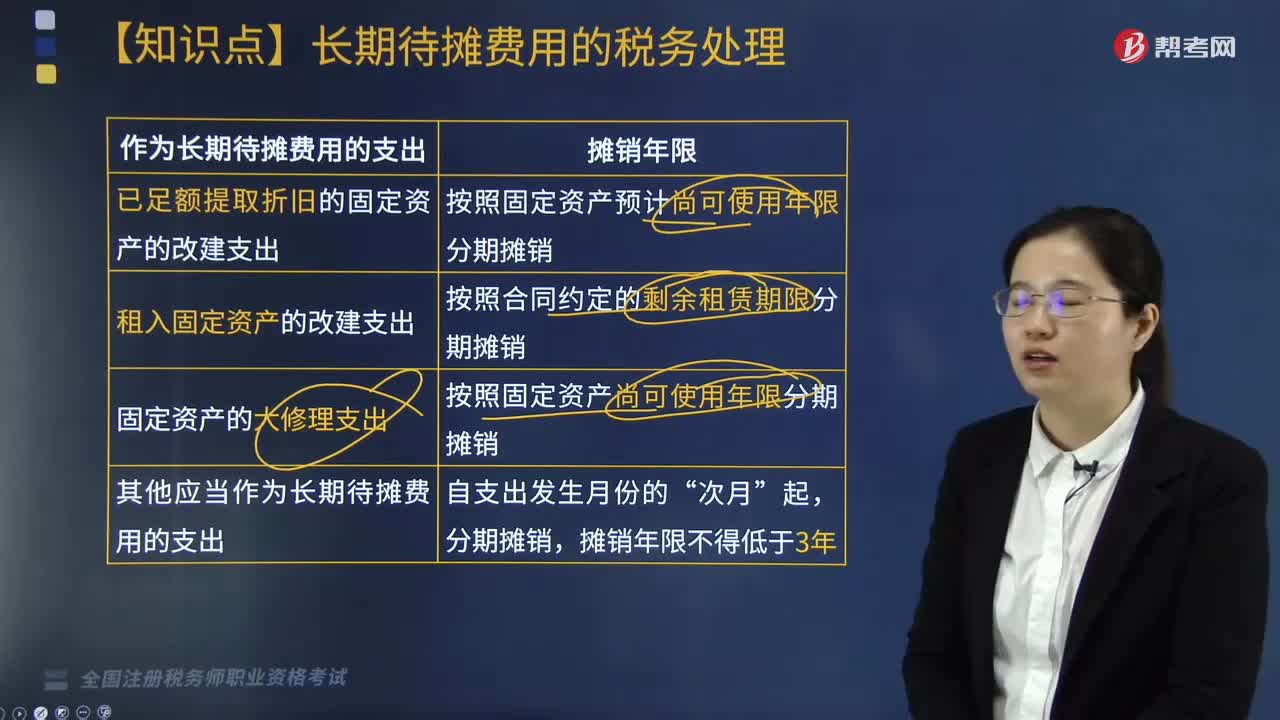

03:44长期待摊费用如何进行税务处理?:企业发生的已足额提取折旧的固定资产的改建支出和租入固定资产的改建支出。除了属于已足额提取折旧的固定资产和租入固定资产外,除了已足额提取折旧的固定资产和以经营租赁方式租入的固定资产外,【解释】固定资产的大修理支出。【解析】租入固定资产的改建支出;A.融资租入固定资产的租赁费支出,D.已提足折旧的固定资产的改建支出,按照规定构成融资租入固定资产价值的部分应当提取折旧费用。

02:23

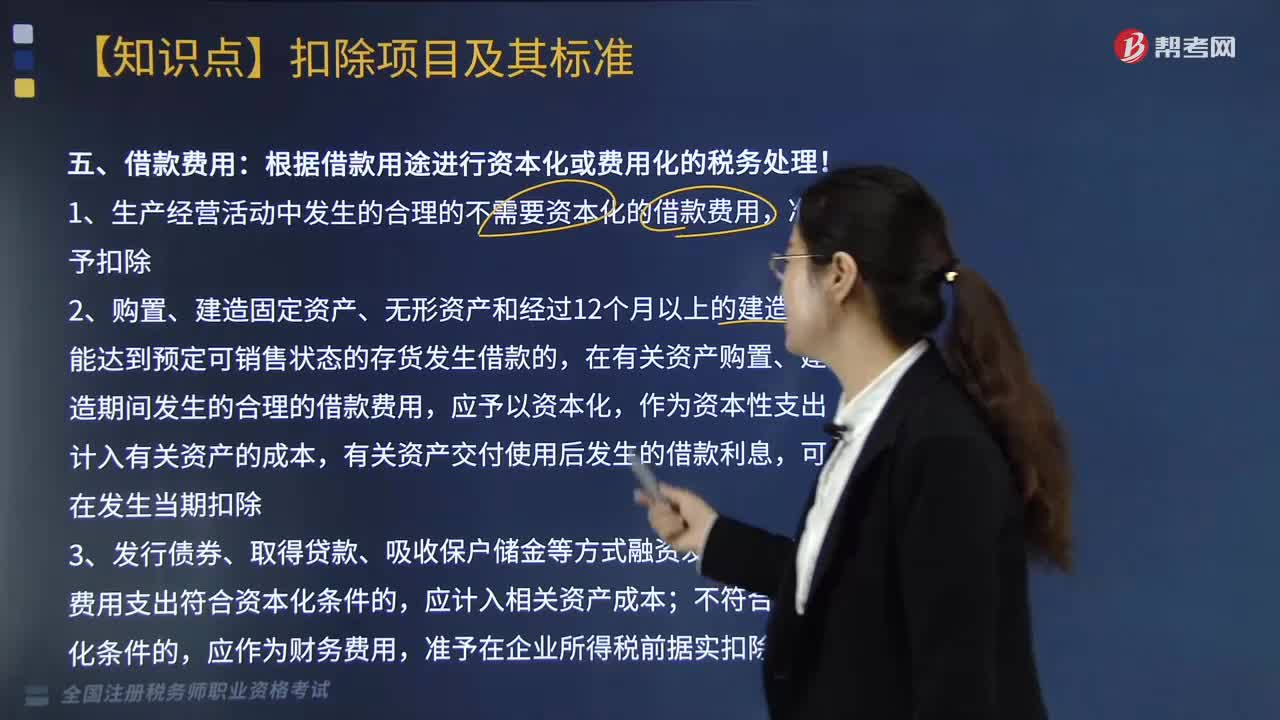

02:23企业中借款费用和汇兑损失的账务如何处理?:借款费用是指企业因借入资金所付出的代价,包括按照《企业会计准则第22号——金融工具确认和计量》规定的实际利率法计算确定的利息费用(包括折价或者溢价的摊销和辅助费用)以及因外币借款而发生的汇兑差额等。根据借款用途进行资本化或费用化的税务处理,1. 生产经营活动中发生的合理的不需要资本化的借款费用。在有关资产购置、建造期间发生的合理的借款费用,有关资产交付使用后发生的借款利息。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日