-

下载亿题库APP

-

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

03:09

03:09

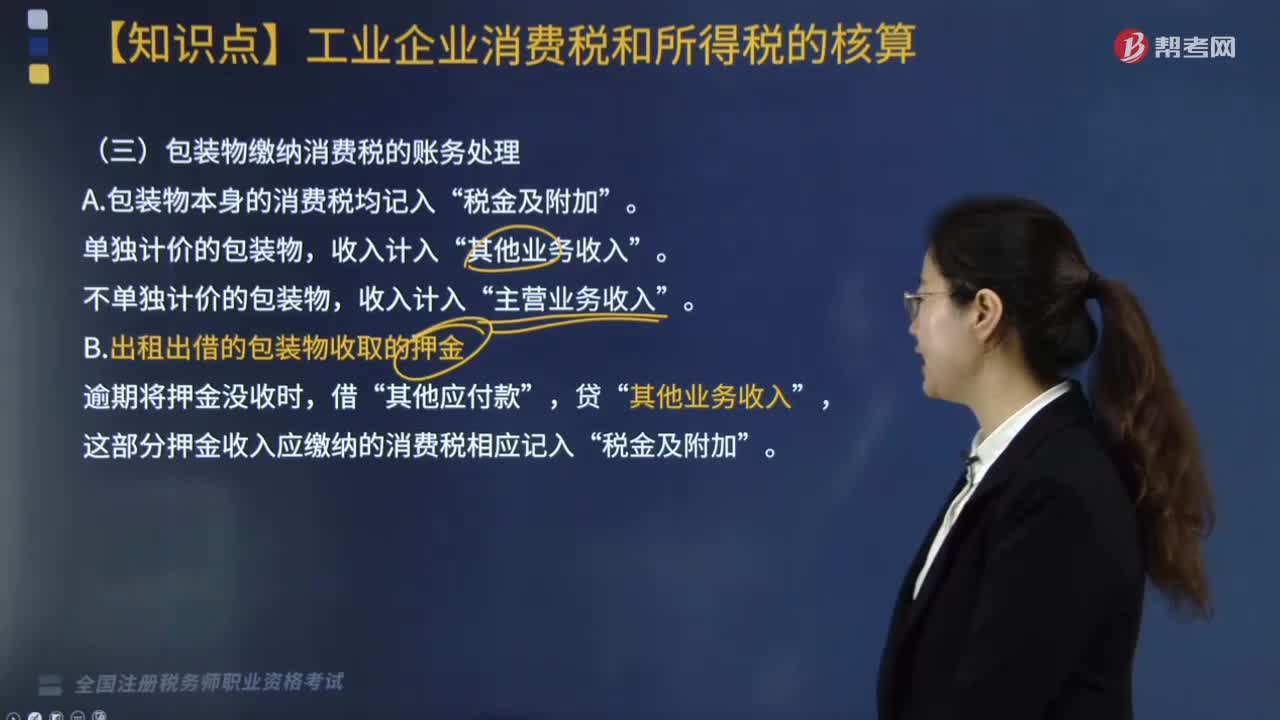

包装物缴纳消费税的账务如何处理?:包装物缴纳消费税的账务如何处理?对包装物缴纳消费税有四类,A. 包装物本身的消费税均记入“单独计价的包装物,其他业务收入”不单独计价的包装物。收入计入,主营业务收入“B.出租出借的包装物收取的押金”其他业务收入,这部分押金收入应缴纳的消费税相应记入“税金及附加”C. 包装物已经作价销售,为促使购货人将包装物退回而另外加收的押金“逾期将押金没收时”其他应付款,应交税费—应交消费税“营业外收入。

05:44

05:44

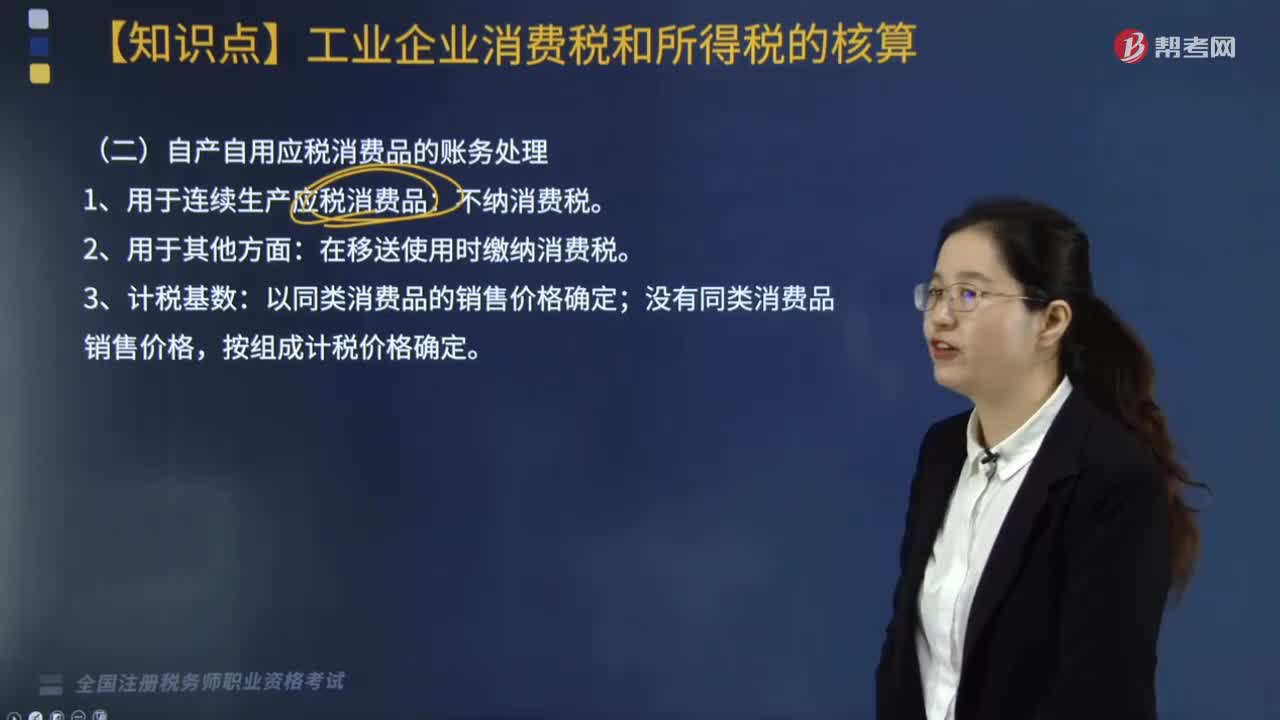

自产自用应税消费品的账务如何处理?:自产自用应税消费品的账务如何处理?增值税和消费税都是按流转额征收的税种,增值税是指销售产品含应税劳务在流转过程中产生的增值额作为计税依据而征收的一种流转税,在移送使用时缴纳消费税。按组成计税价格确定。①实行从价定率办法计算纳税的组成计税价格计算公式:组成计税价格=(成本+利润)÷(1-比例税率):应纳消费税=组成计税价格×比例税率②实行复合计税办法计算纳税的组成计税价格计算公式

03:12

03:12

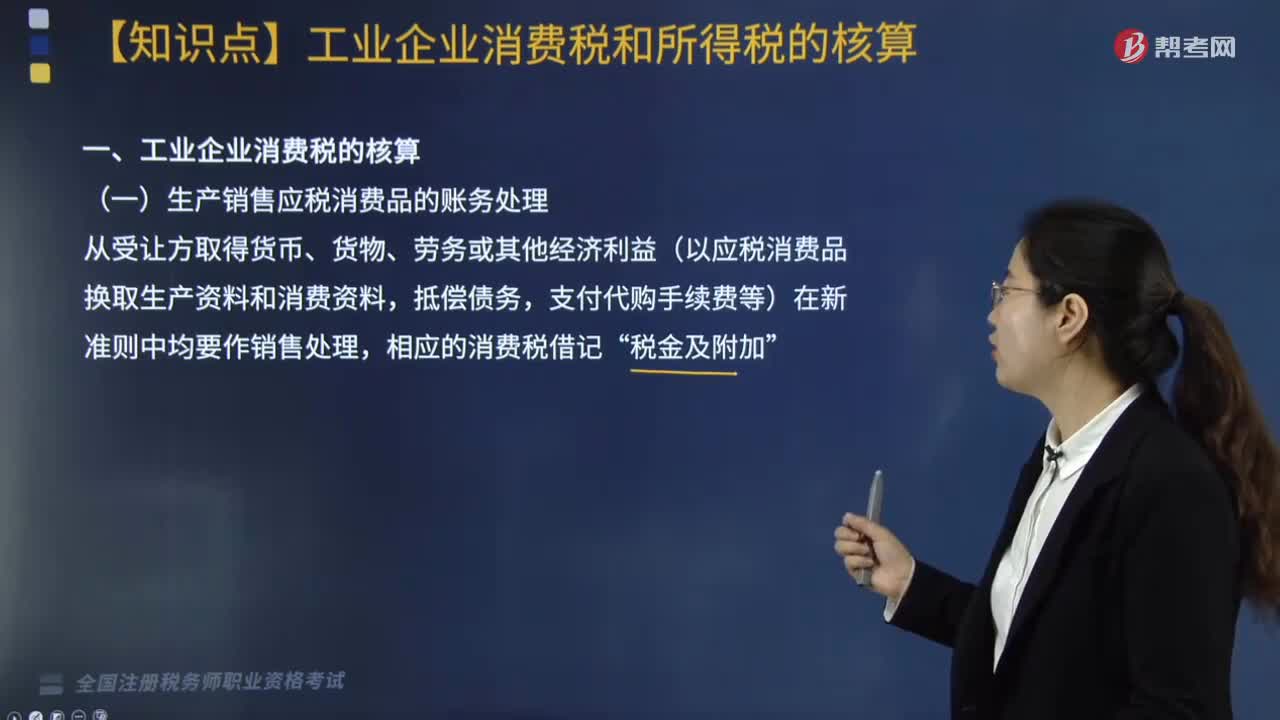

生产销售应税消费品的账务如何处理?:生产销售应税消费品的账务如何处理?生产销售应税消费品的账务处理是从受让方取得,从受让方取得货币、货物、劳务或其他经济利益(以应税消费品换取生产资料和消费资料。抵偿债务,支付代购手续费等)在新准则中均要作销售处理,相应的消费税借记,税金及附加“【例题】某汽车制造厂2019年6月销售小轿车30辆,款项已到,增值税销项税额=30×120000×13%=468000(元)。

02:45

02:45

应纳税额如何计算?税收饶让抵免应纳税额应如何确定?:税收饶让抵免应纳税额应如何确定?应纳税额是指企业按照税法的规定,经过计算得出的应向税务机关缴纳的所得税金额。税收饶让抵免应纳税额的确定如下:且该免税或减税的数额按照税收协定规定应视同已缴税额在中国的应纳税额中抵免的,该免税或减税数额可作为企业实际缴纳的境外所得税额用于办理税收抵免。应全额按中国税收法律法规规定缴纳企业所得税。

04:38

04:38

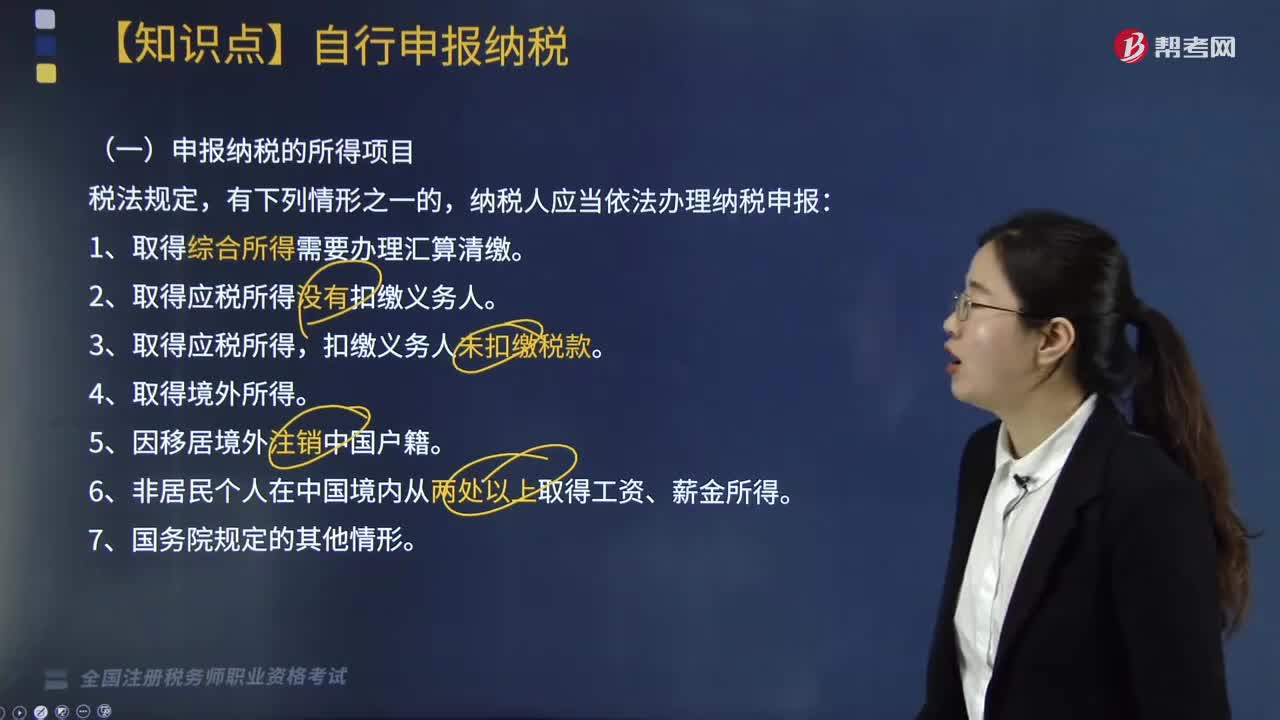

哪些纳税人需要自行申报纳税?:纳税人应当依法办理纳税申报:1. 取得综合所得需要办理汇算清缴。2. 取得应税所得没有扣缴义务人。由扣缴义务人按月或者按次预扣预缴税款。应当在取得所得的次年3月1日至6月30日内办理汇算清缴。应当在取得所得的次年3月1日至6月30日内申报纳税,应当在取得所得的次月15日内申报纳税,由扣缴义务人按月或者按次代扣代缴税款,5. 纳税人取得应税所得没有扣缴义务人的。

00:55

00:55

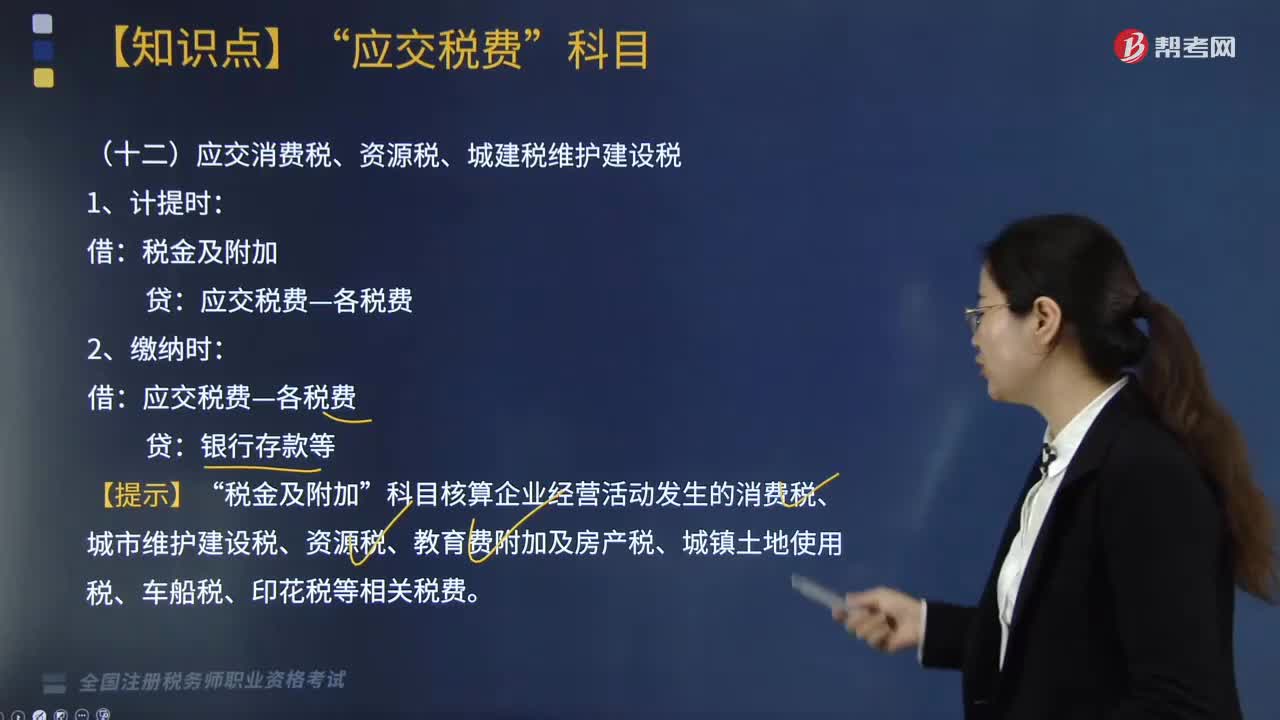

应交消费税、资源税、城建税维护建设税应如何记录?:应交消费税、资源税、城建税维护建设税应如何记录?消费税、资源税和城建税维护建设税的记录分在计提时和缴纳时。2.缴纳时:应交税费—各税费”贷。税金及附加。科目核算企业经营活动发生的消费税、城市维护建设税、资源税、教育费附加及房产税、城镇土地使用税、车船税、印花税等相关税费,【2018年税务师考试真题】企业按期计提车船税时:管理费用:应交税费—应交车船税贷银行存款

02:47

02:47

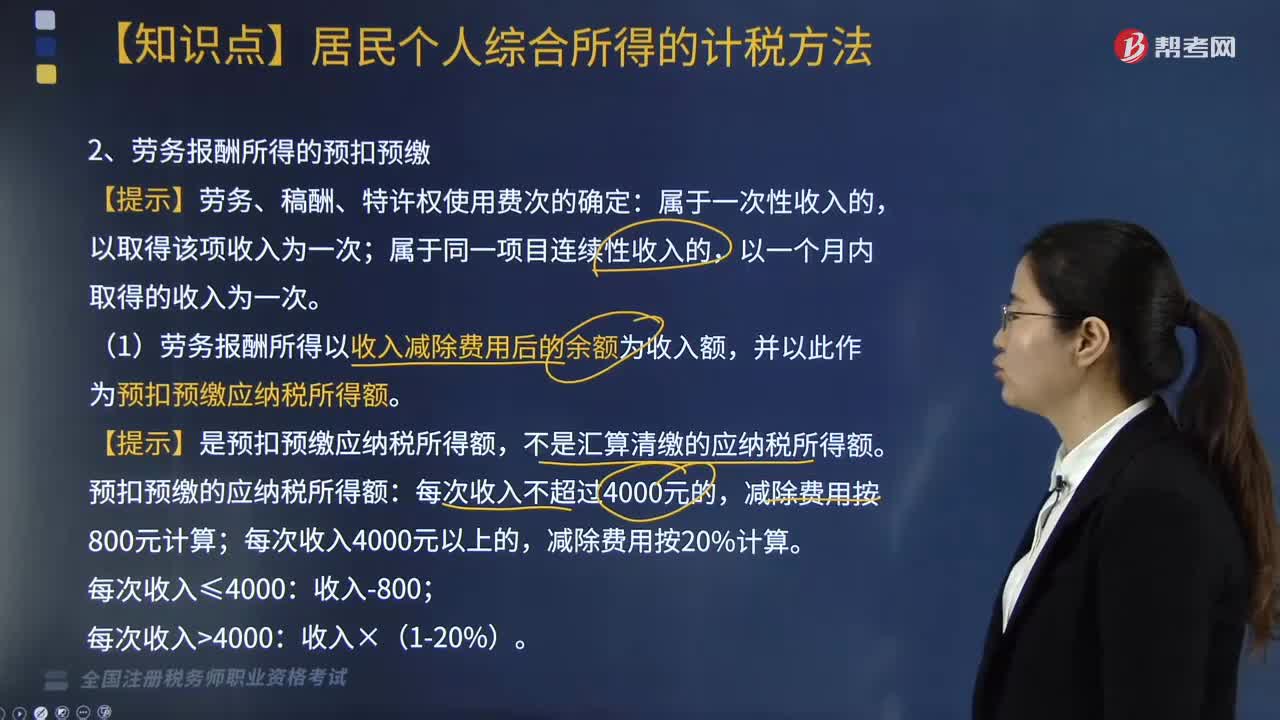

劳务报酬所得如何预扣预缴个人所得税?:劳务报酬所得如何预扣预缴个人所得税?扣缴义务人向居民个人支付劳务报酬所得时,应当按照以下方法按次或者按月预扣预缴税款:【提示】劳务、稿酬、特许权使用费次的确定:(1)劳务报酬所得以收入减除费用后的余额为收入额,并以此作为预扣预缴应纳税所得额。【提示】是预扣预缴应纳税所得额,不是汇算清缴的应纳税所得额。预扣预缴的应纳税所得额:减除费用按20%计算。不同于汇算清缴的税率。

03:33

03:33

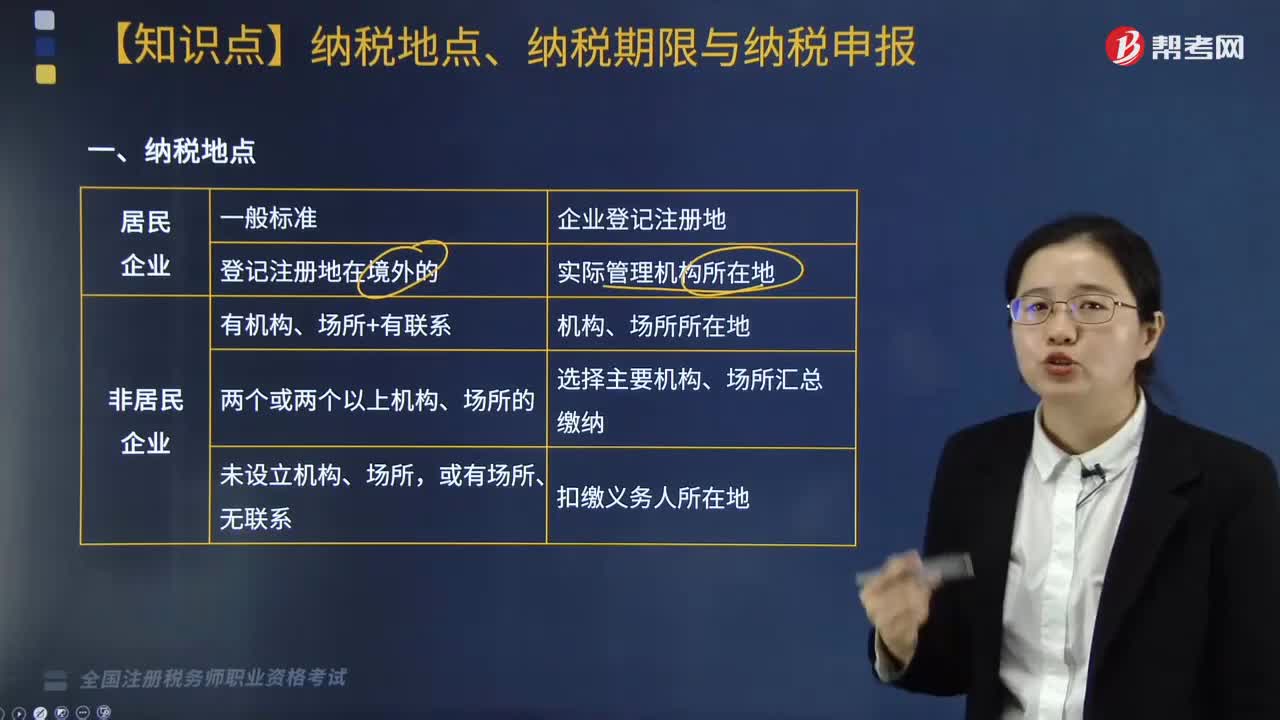

企业所得税中纳税地点、纳税期限与纳税申报是指什么?:企业所得税中纳税地点、纳税期限与纳税申报是指什么?纳税地点主要是指根据各个税种纳税对象的纳税环节和有利于对税款的源泉控制而规定的纳税人(包括代征、代扣、代缴义务人)的具体纳税地点。纳税期限是指纳税人按照税法规定缴纳税款的期限。纳税申报是指纳税人按照税法规定的期限和内容向税务机关提交有关纳税事项书面报告的法律行为,应当以清算期间作为1个纳税年度,清算结束之日起15日内报送申报表结清税款。

06:48

06:48

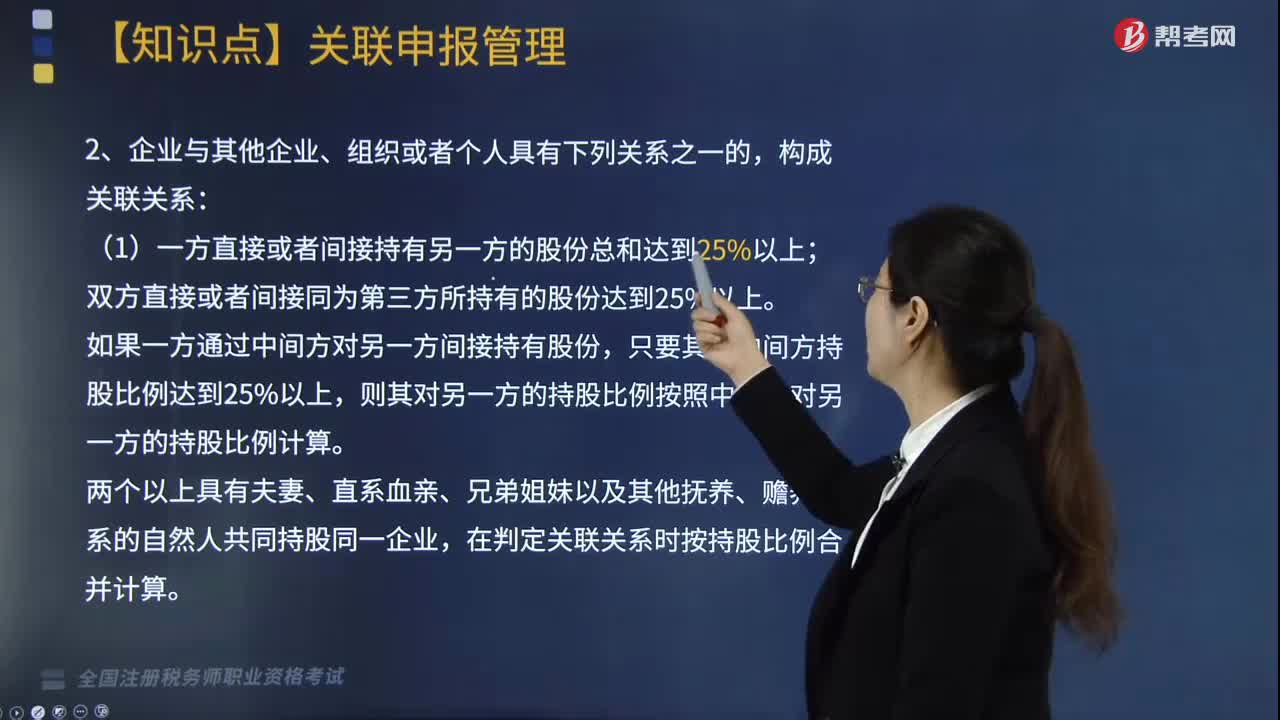

企业所得税如何进行关联申报?:应当就其与关联方之间的业务往来进行关联申报。双方直接或者间接同为第三方所持有的股份达到25%以上。在判定关联关系时按持股比例合并计算。但双方之间借贷资金总额占任一方实收资本比例达到50%以上,(4)双方存在持股关系或者同为第三方持股,虽持股比例未达到上述第1项规定,仅因国家持股或者由国有资产管理部门委派董事、高级管理人员而存在上述第(1)-(5)项关系的。

06:25

06:25

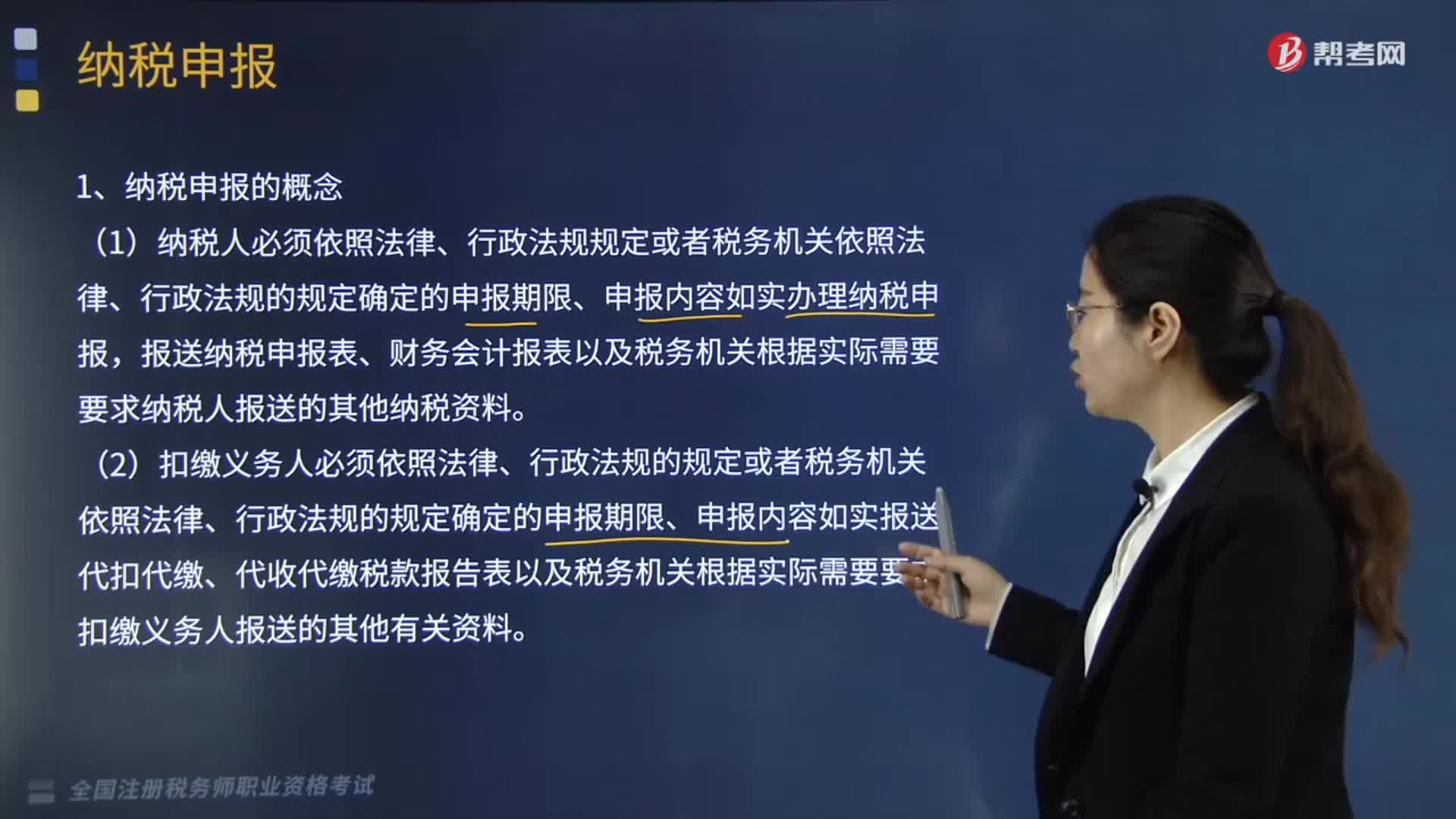

带你快速读懂什么是纳税申报?:纳税申报是指纳税人按照税法规定的期限和内容向税务机关提交有关纳税事项书面报告的法律行为,(1)纳税人必须依照法律、行政法规规定或者税务机关依照法律、行政法规的规定确定的申报期限、申报内容如实办理纳税申报。

02:46

02:46

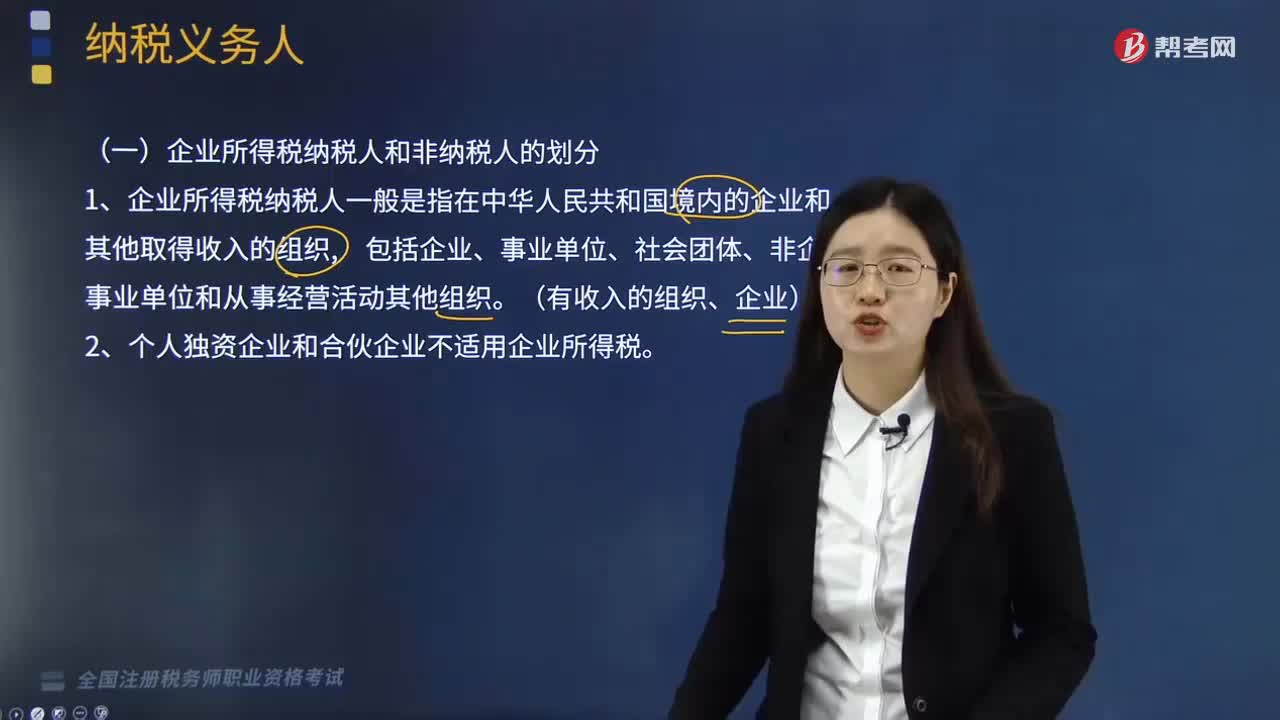

如何区分企业所得税纳税人和非纳税人?:如何区分企业所得税纳税人和非纳税人?企业是指按国家规定注册、登记的企业。有生产经营所得和其他所得的事业单位、社会团体等组织。独立经济核算是指同时具备在银行开设结算账户;企业所得税纳税人一般是指在中华人民共和国境内的企业和其他取得收入的组织,个人独资企业、合伙企业不适用企业所得税,这两类企业征收个人所得税即可,【例题·多选题】根据企业所得税法律制度的规定。

05:01

05:01

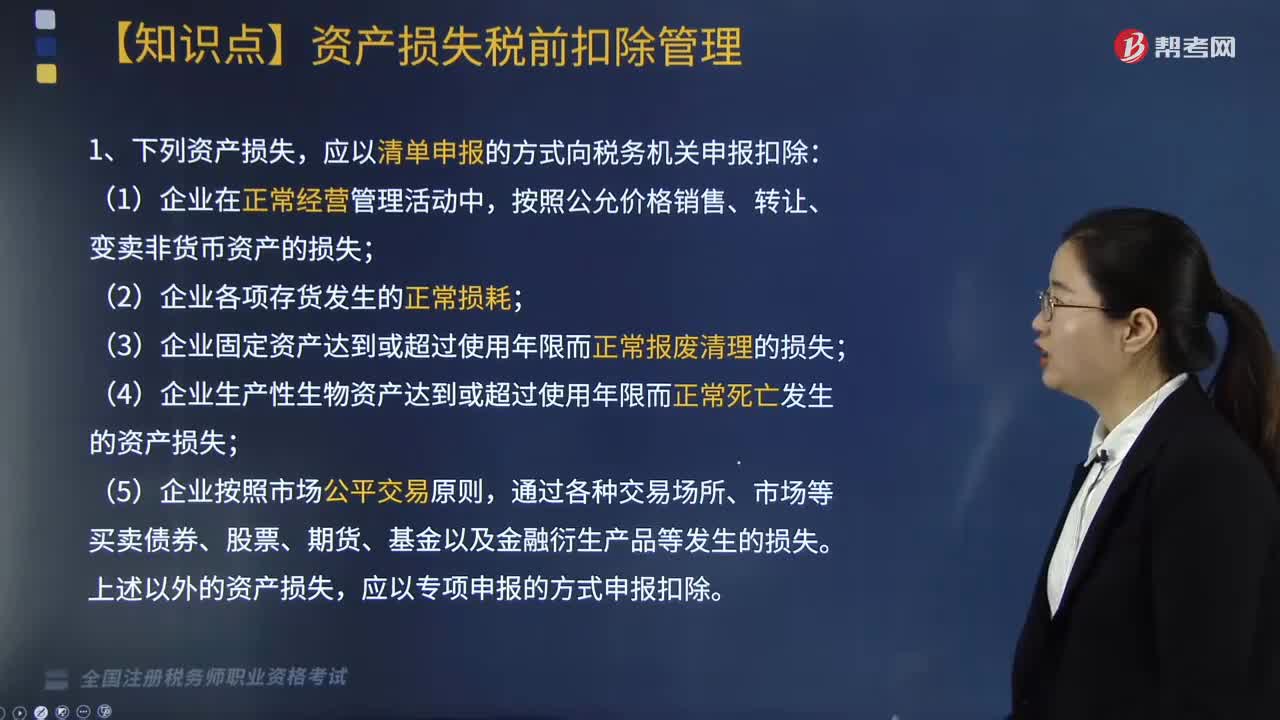

企业资产损失应如何申报扣除?:企业资产损失应如何申报扣除?应当在其实际发生且会计上已做损失处理的年度申报扣除;企业向税务机关申报扣除资产损失,仅需填报企业所得税年度纳税申报《资产损失税前扣除及纳税调整明细表》,【提示】清单申报项目均为正常损失。属于专项申报的资产损失。二、在中国境内跨地区经营的汇总纳税企业发生的资产损失,三、商业零售企业存货损失税前扣除规定。应采取清单申报方式向税务机关申报扣除的是( )。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日