下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

2019年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理精选模拟习题10道,附答案解析,供您考前自测提升!

1、某酒厂(增值税一般纳税人)2011年1月份生产一种新的白酒,用于广告样品0.8吨,已知该种白酒无同类产品出厂价,生产成本每吨40000元,成本利润率为10%,粮食白酒定额税率为0.5元/500克,消费税比例税率为20%。该厂当月应缴纳的消费税为( )。【单选题】

A.8600元

B.8800元

C.9600元

D.9800元

正确答案:D

答案解析:注意吨与斤的换算,1吨=1000公斤=2000斤从量税=0.8×2000×0.5=800(元)从价税=[0.8×40000×(1+10%)+800]÷(1-20%)×20%=9000(元)该厂当月应纳消费税=800+9000=9800(元)。

2、下列关于城镇土地使用税说法正确的有( )。【多选题】

A.城镇土地使用税有开征区域的限定

B.城镇土地使用税属于资源课税的范畴

C.城镇土地使用税一般从企业管理费用中开支

D.外商投资企业和外国企业在华机构用地不征收城镇土地使用税

正确答案:A、B、C

答案解析:城镇土地使用税在城市、县城、建制镇、工矿区范围开征,包括外商投资企业和外国企业在华机构用地,其属于资源课税的范畴,企业计算应缴纳城镇土地使用税时一般计入管理费用科目中。

3、下列各项中,属于增值税征收范围的有( )。【多选题】

A.纳税人销售软件产品并随同销售一并收取的软件安装费、维护费、培训费等收入

B.转让企业全部产权涉及的应税货物的转让

C.纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人

D.供电企业利用自身输变电设备对并入电网的企业自备电厂生产的电力产品进行电压调节

正确答案:A、D

答案解析:选项A,纳税人销售软件产品并随同销售一并收取的软件安装费、维护费、培训费等收入,应按照增值税混合销售的有关规定征收增值税,并可享受软件产品增值税即征即退政策;选项B,转让企业全部产权涉及的应税货物的转让,不属于增值税的征税范围,不征收增值税;选项C,纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税;选项D,供电企业利用自身输变电设备对并入电网的企业自备电厂生产的电力产品进行电压调节,属于提供加工劳务,征收增值税。

4、 某企业2011年度投资收益发生120万元,其中境内投资企业分回收益80万元;国库券转让收益15万元;境外投资企业分回收益25万元(被投资企业境外所得税率20%)。境内生产经营所得30万元,该企业2011年应纳所得税为( )万元。 【单选题】

A.32.5

B.25.31

C.12.81

D.23.75

正确答案:C

答案解析:境内的投资收益免税;国库券转让收益和生产经营所得纳税;境外投资收益补税。该企业2011年应纳所得税=(15+30)×25%+25÷(1-20%)×(25%-20%)=12.81(万元)。

5、某公民2011年8月买进某公司债券20000份,每份买价8元,共支付手续费800元,11月份卖出10000份,每份卖价8.3元,共支付手续费415元,12月末债券到期,该公民取得债券利息收入2700元。该公民应缴纳个人所得税( )元。 【单选题】

A.977

B.940

C.697

D.600

正确答案:A

答案解析: (1)一次卖出债券应扣除的买价及费用 =(20000×8+800)÷20000×10000+415=80815(元); (2)转让债券应缴纳的个人所得税 =(10000×8.3-80815)×20%=437(元); (3)债券利息收入应缴纳的个人所得税 =2700×20%=540(元); (4)该公民应缴纳个人所得税 =437+540=977(元)。

6、根据营业税的有关规定,下列说法正确的有()。【多选题】

A.个人销售自建自用住房,免征营业税

B.歌星委托演出公司为其举办个人演唱会收入应缴纳营业税

C.演出公司组织、举办演出的收入应按服务业缴纳营业税

D.提供演出场地的剧场场租收入应按服务业缴纳营业税

正确答案:A、B、D

答案解析:BC选项应按“文化体育业”缴纳营业税;D选项按“服务业——租赁业”计算营业税。

7、以下关于车船税的规定,说法正确的有( )。【多选题】

A.车船税纳税义务发生时间为取得车船所有权或者管理权的当月

B.车船税按年申报,分月计算,一次性缴纳

C.已办理退税的被盗抢车船,失而复得的,纳税人应当从公安机关出具相关证明的当月起计算缴纳车船税

D.已缴纳车船税的车船在同一纳税年度内办理转让过户的,不另纳税,也不退税

正确答案:A、B、C、D

答案解析:四个选项均符合车船税的规定。

8、(1)公司6月份承建厂房工程应缴纳的营业税。【计算题】

答案解析:

(1)承建厂房工程应缴纳的营业税=800×3%=24(万元)

【提示】建筑业采取预收款方式的纳税义务发生时间为收到预收款的当天。

9、下列关于房产税纳税义务发生时间的表述中,正确的是( )。【单选题】

A.纳税人出租房产,自交付房产之月起缴纳房产税

B.房地产开发企业自用本企业建造的商品房,自房屋使用之月起缴纳房产税

C.纳税人自行新建房屋用于生产经营,从建成之月起缴纳房产税

D.纳税人将原有房产用于生产经营,从生产经营之月起缴纳房产税

正确答案:D

答案解析:选项A:纳税人出租房产,自交付出租房产之次月起,缴纳房产税;选项B:房地产开发企业自用本企业建造的商品房,自房屋使用之次月起,缴纳房产税;选项C:纳税人自行新建房屋用于生产经营,从建成之次月起缴纳房产税。

10、下列属于税务行政诉讼与其他诉讼的根本区别的有( )。【多选题】

A.被告必须是税务机关,或是经法律、法规授权的行使税务行政管理权的组织

B.与税务机关发生的纠纷都可以提请税务行政诉讼

C.税务行政诉讼解决的争议发生在税务行政管理过程中

D.因税款征纳问题发生的争议,复议前置

正确答案:A、C、D

答案解析:并不是与税务机关发生的纠纷都可以提请税务行政诉讼,税务行政诉讼解决的争议发生在税务行政管理过程中。

330

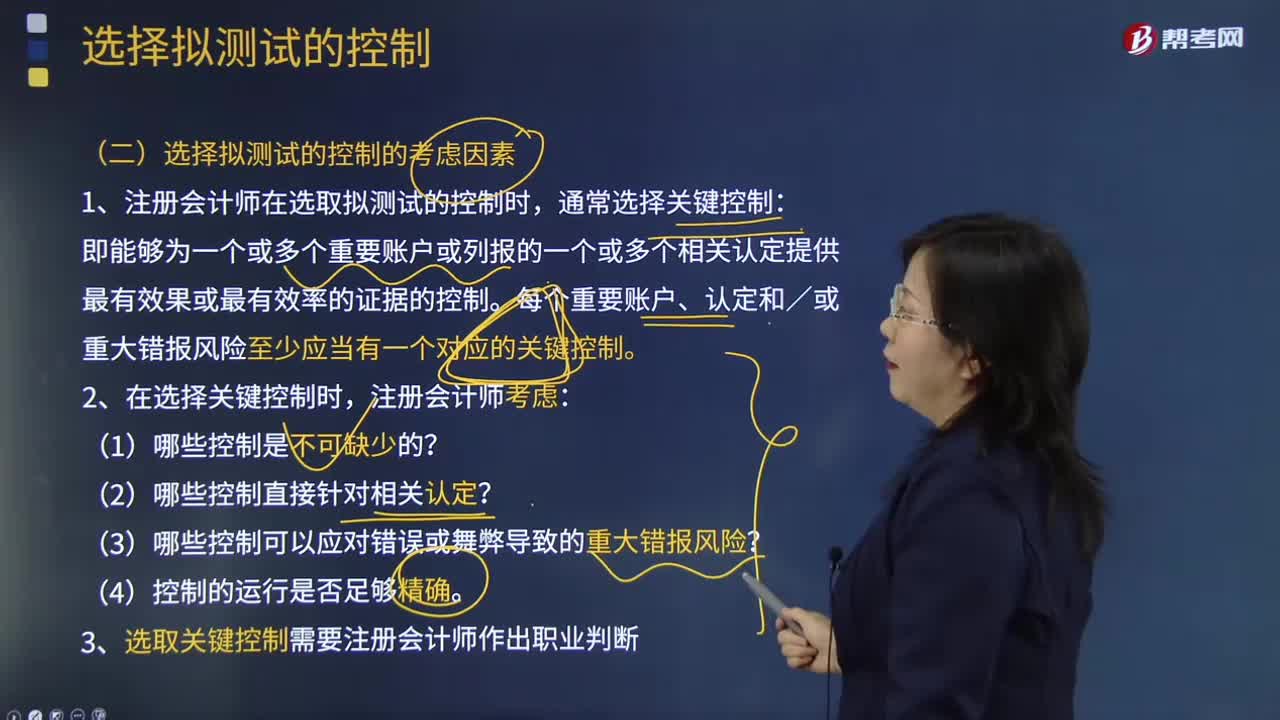

330注册会计师选择拟测试的控制的考虑因素是什么?:注册会计师应当选择适当类型的审计程序以获取有关控制运行有效性的保证。【提示】注册会计师无须测试那些即使有缺陷也合理预期不会导致财务报表重大错报的控制,(2)注册会计师在考虑是否有必要测试业务流程、应用系统或交易层面的控制之前。注册会计师可能不必就所有流程、交易或应用层面的控制的运行有效性获取审计证据。(3)注册会计师应当选择测试那些对形成内部控制审计意见有重大影响的控制。

53

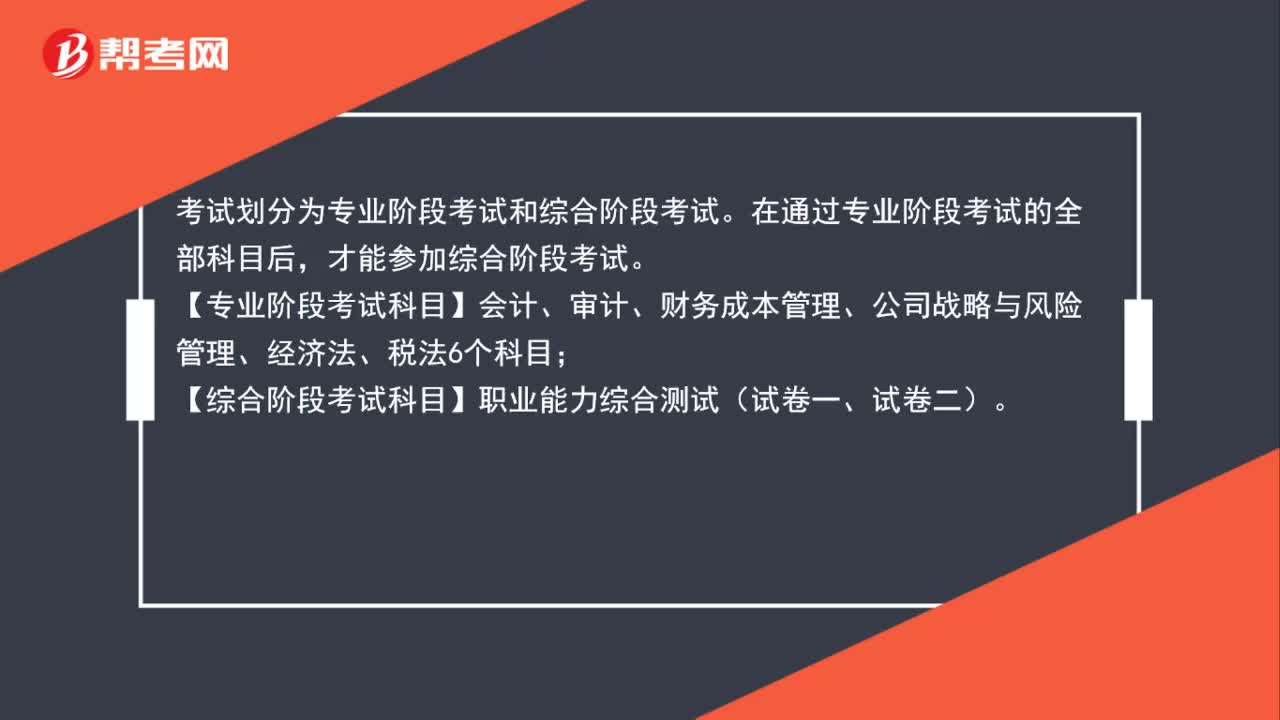

53注册会计师考试科目是哪些?:注册会计师考试科目是哪些?考试划分为专业阶段考试和综合阶段考试。在通过专业阶段考试的全部科目后,才能参加综合阶段考试。【专业阶段考试科目】会计、审计、财务成本管理、公司战略与风险管理、经济法、税法6个科目;【综合阶段考试科目】职业能力综合测试(试卷一、试卷二)。

19

19注册会计师考试教材是什么?:注册会计师考试教材是什么?《会计》《税法》《经济法》《审计》《财务成本管理》《公司战略与风险管理》

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料