下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

00:32

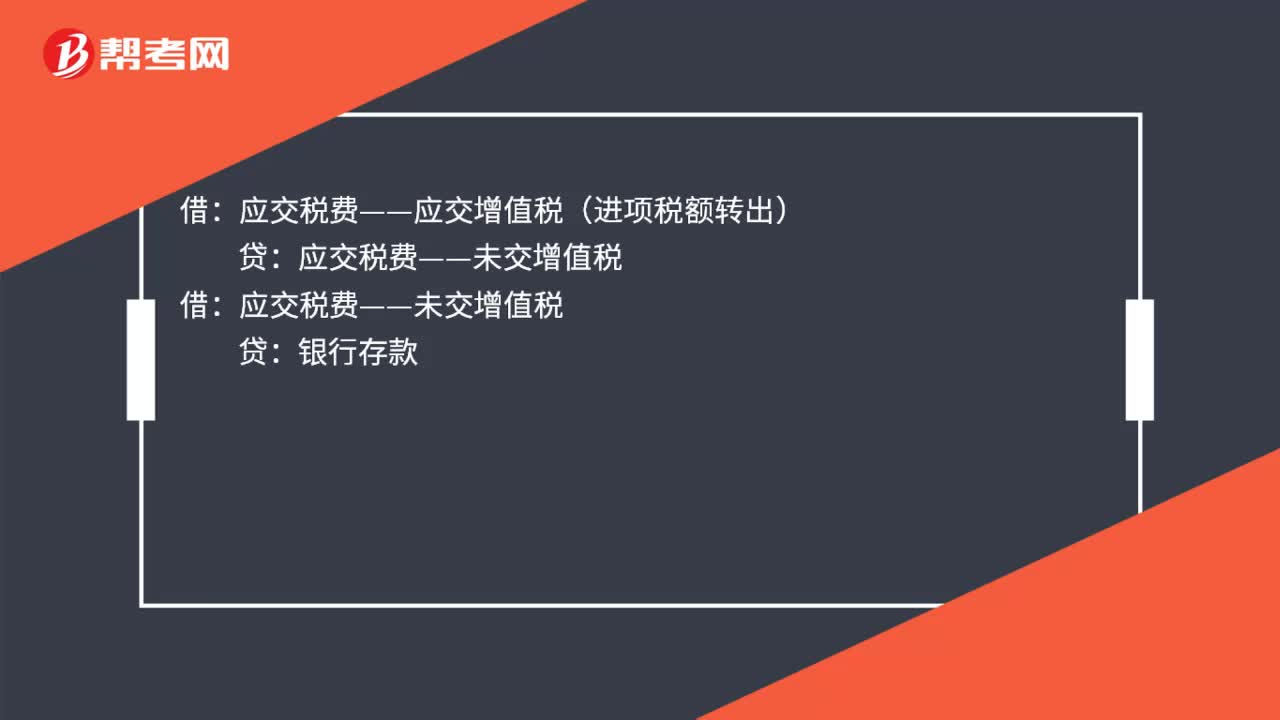

00:32跨月进项税额转出分录是什么?:跨月进项税额转出分录是什么?跨月进项税额转出分录:原材料等科目:应交税费——应交增值税(进项税额转出):借应交税费——未交增值税贷银行存款

01:08

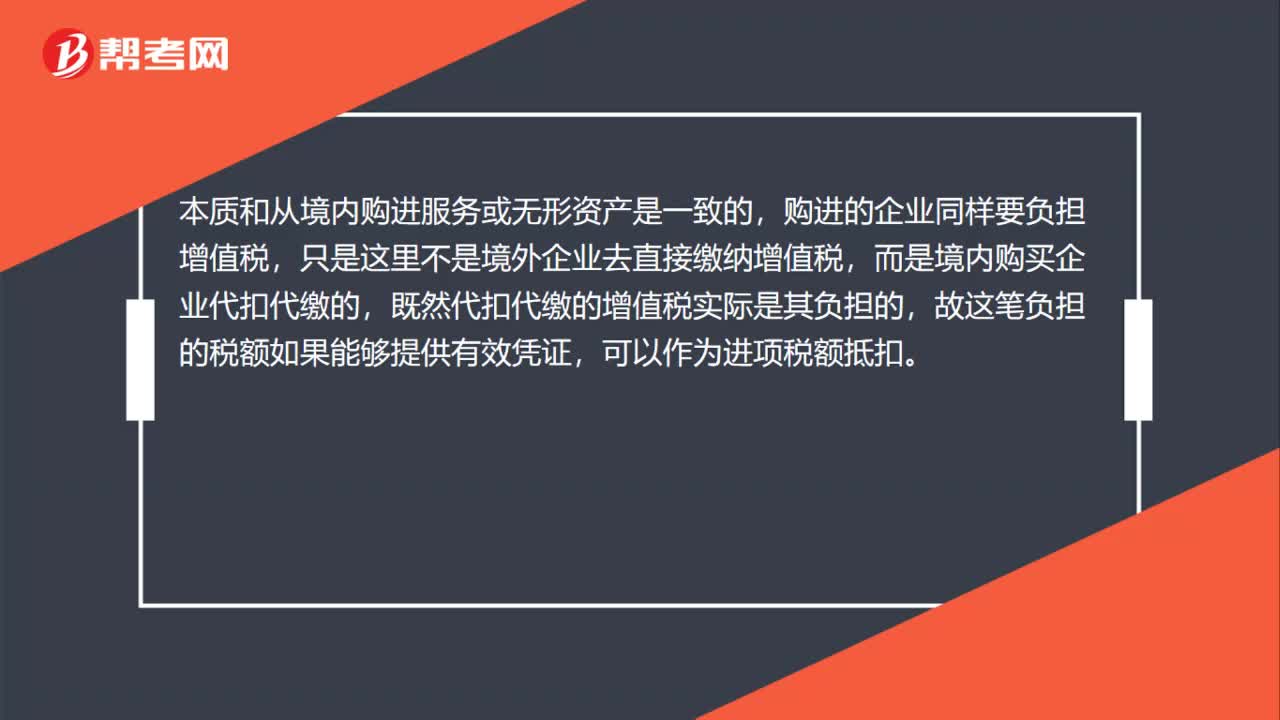

01:08为什么代扣代缴的增值税要算作企业的进项税额?:为什么代扣代缴的增值税要算作企业的进项税额?企业从境外购进服务或者无形资产在向境外付款时,境外的单位在境内没有设立机构的,境内的接受方企业应该代扣代缴增值税。本质和从境内购进服务或无形资产是一致的,购进的企业同样要负担增值税,只是这里不是境外企业去直接缴纳增值税,而是境内购买企业代扣代缴的,既然代扣代缴的增值税实际是其负担的,故这笔负担的税额如果能够提供有效凭证,可以作为进项税额抵扣。

01:41

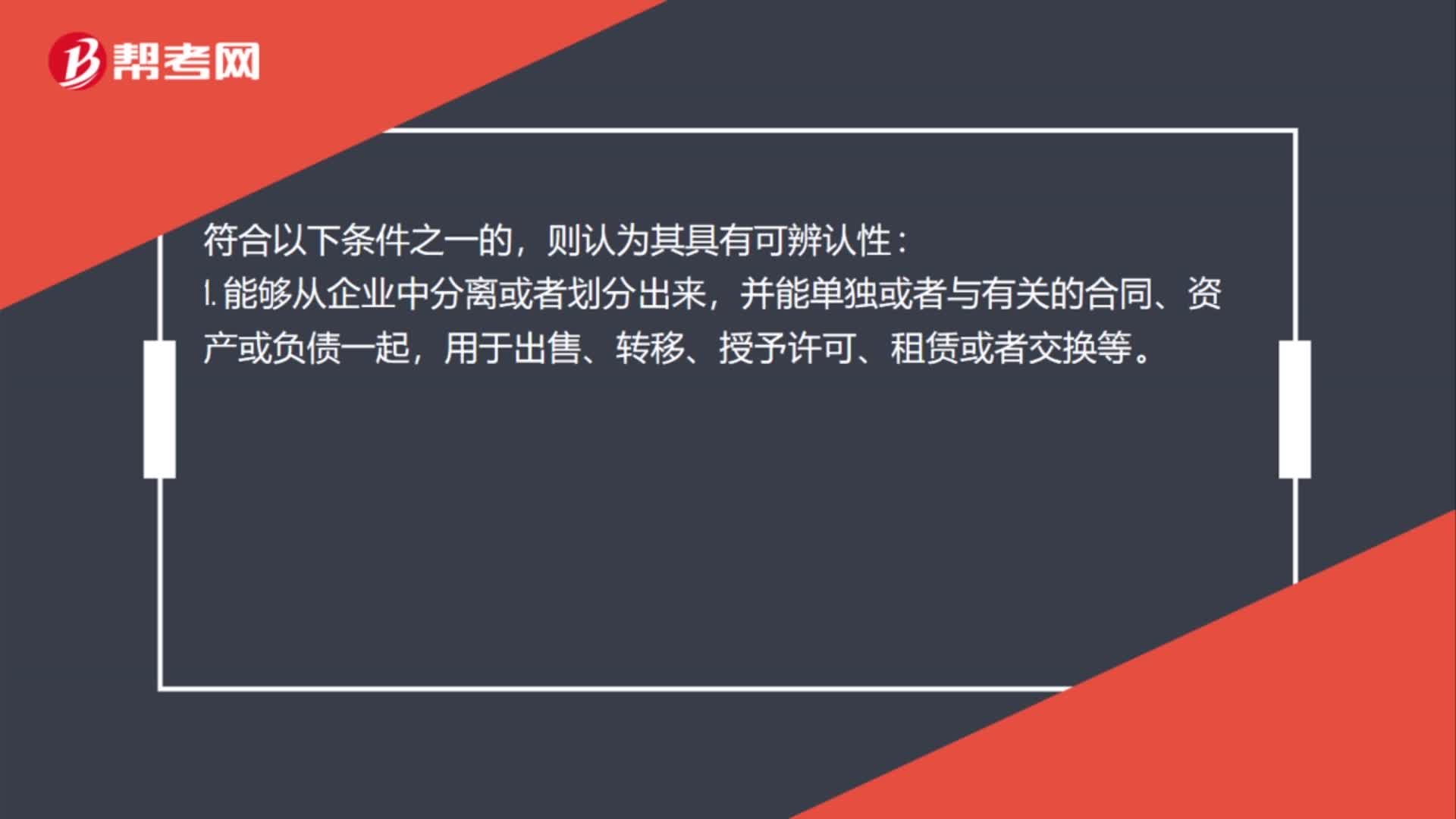

01:41购入无形资产的进项税怎么抵扣?:购入无形资产的进项税怎么抵扣?购买的无形资产进项税抵扣,是指企业拥有或者控制的没有实物形态的可辨认的非货币性资产,主要包括专利权、非专利技术、商标权、著作权、特许权等。并能单独或者与有关的合同、资产或负债一起用于出售、转移、授予许可、租赁或者交换等。无论这些权利是否可以从企业或其他权利和义务中转移或者分离。无形资产同时满足下列条件的,1. 与该无形资产有关的经济利益很可能流入企业;

29:16

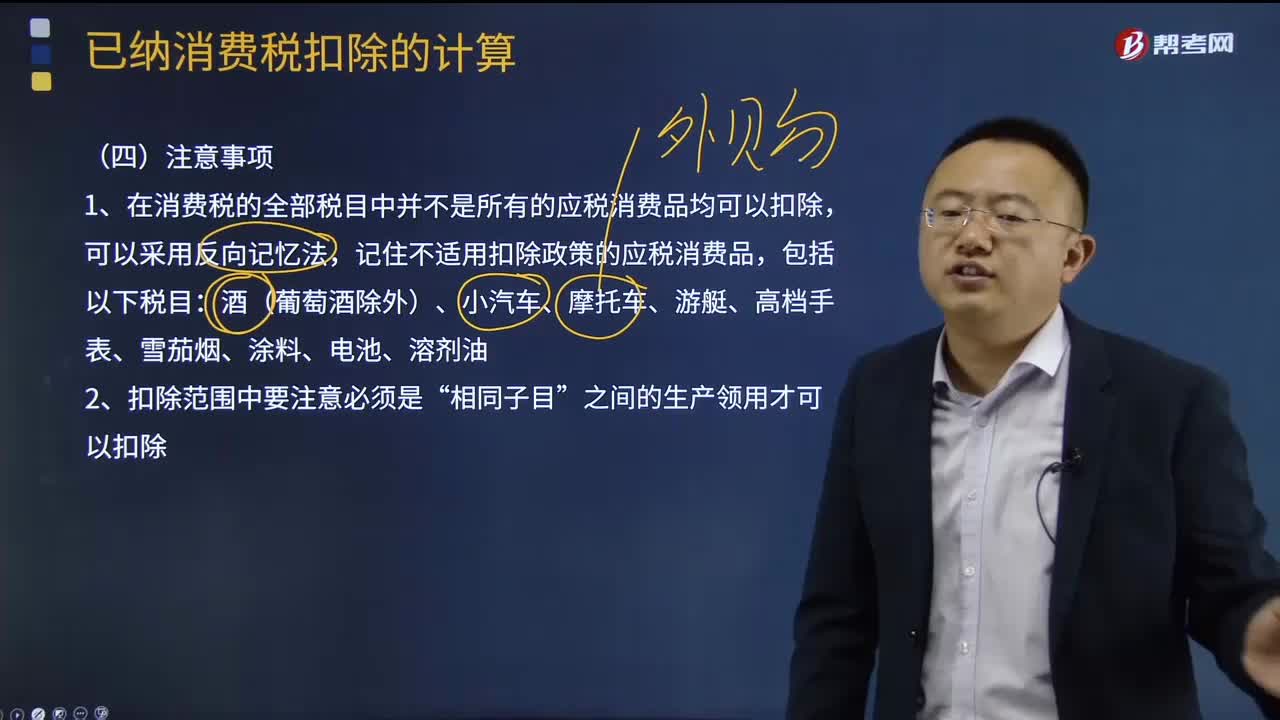

29:16已纳消费税计算的注意事项是什么?:外购应税消费品已纳税款的扣除(委托加工收回的应税消费品已纳税款的扣除与此相同,按当期生产领用数量计算准予扣除外购的应税消费品已纳的消费税税款。(1)计算礼花厂销售给A商贸公司鞭炮应缴纳的消费税。(2)计算礼花厂销售给B商贸公司鞭炮应缴纳的消费税。(3)计算礼花厂门市部销售鞭炮应缴纳的消费税。(4)计算礼花厂用鞭炮换取原材料应缴纳的消费税。(6)计算礼花厂当月允许扣除的已纳消费税

01:30

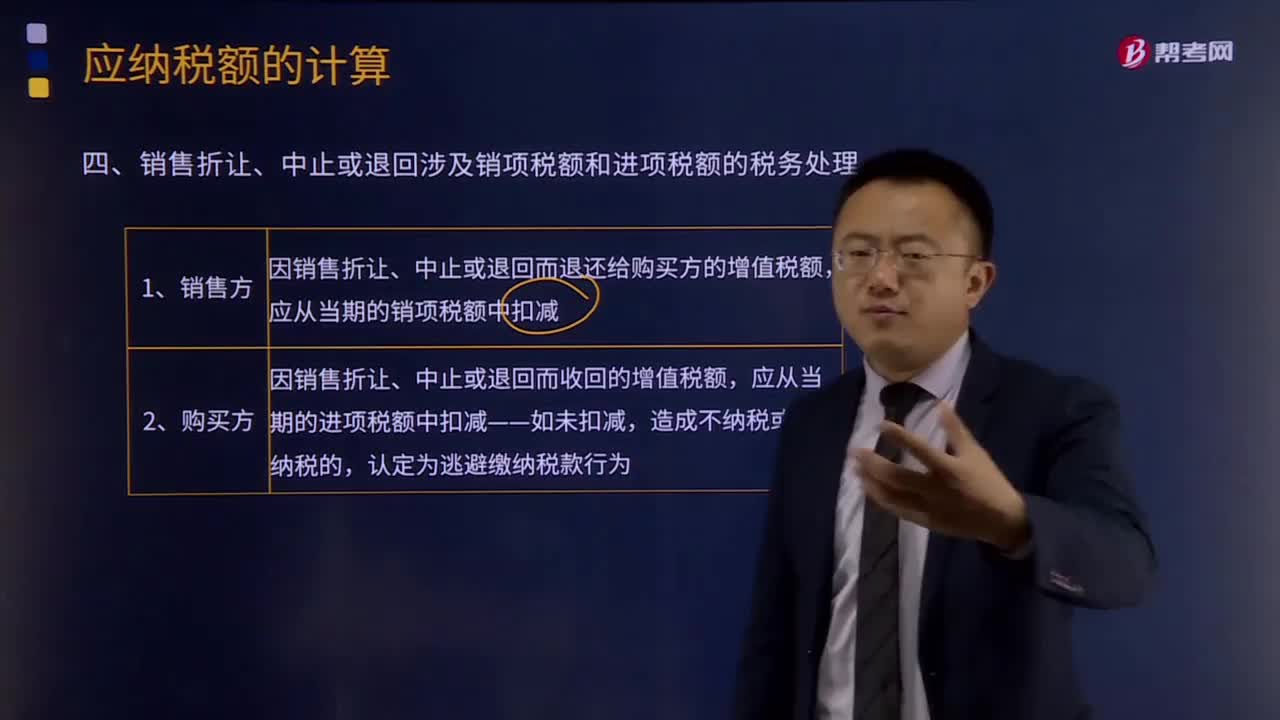

01:30销售折让、中止或退回涉及销项税额和进项税额的税务如何处理?:销售折让、中止或退回涉及销项税额和进项税额的税务如何处理?因销售折让、中止或者退回而退还给购买方的增值税额,因销售折让、中止或者退回而收回的增值税额,一般纳税人发生应税销售行为,应税销售行为发生退回或者折让、开票有误等情形,未按规定开具红字增值税专用发票的不得扣减销项税额或者销售额。由于应税销售行为的退回或折让不仅涉及应税销售行为的价款或折让价款的退回。

00:57

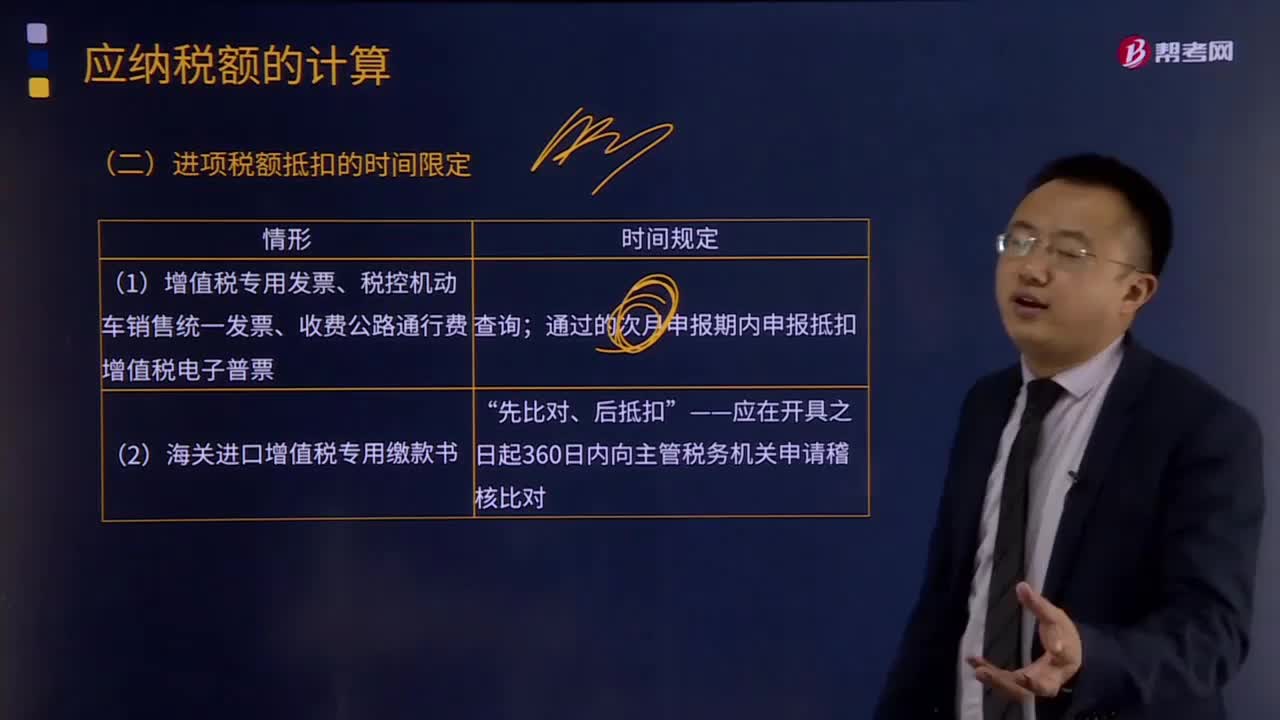

00:57进项税额抵扣的时间限定是怎样的?:增值税专用发票认证是进项税额抵扣的前提。增值税发票认证是指通过增值税发票税控系统对增值税发票所包含的数据进行识别、确认。纳税人通过增值税发票税控系统开具发票时,系统会自动将发票上的开票日期、发票号码、发票代码、购买方纳税人识别号、销售方纳税人识别号、金额、税额等要素,(1)一般纳税人取得的增值税专用发票和机动车销售统一发票,应在开具之日起180日内到税务机关办理认证。

03:36

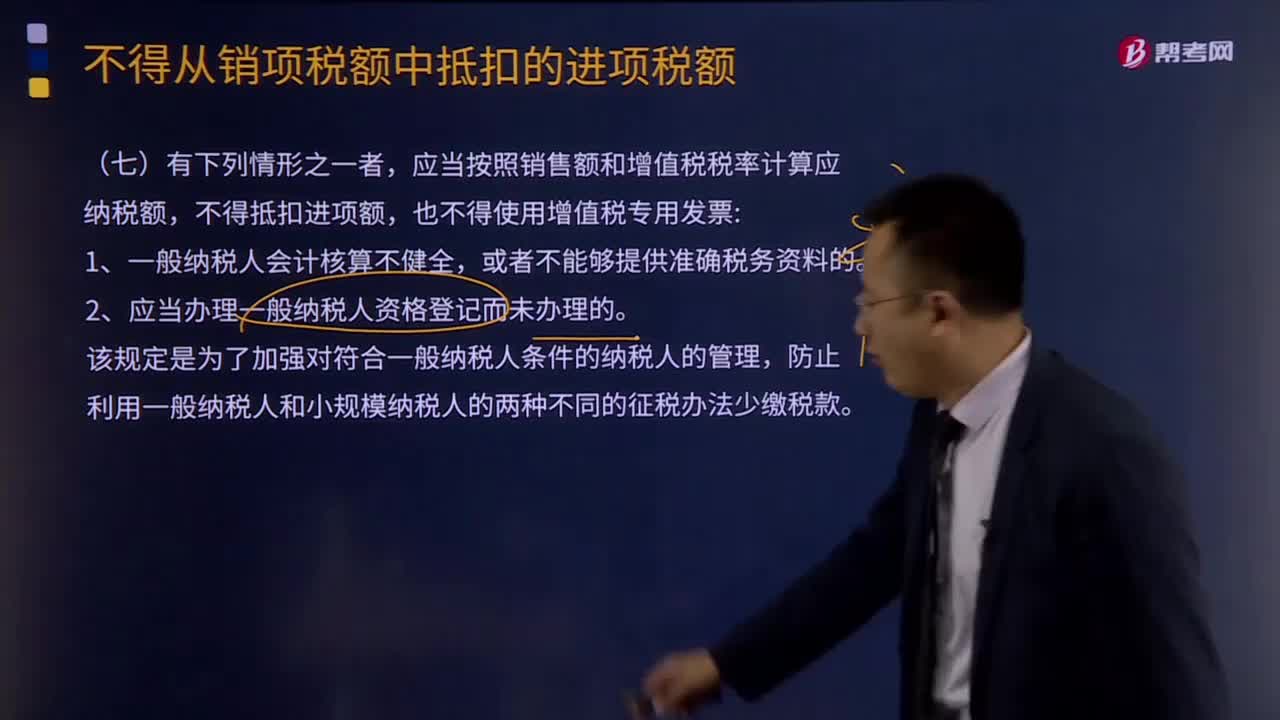

03:36如何按照销售额和增值税税率计算应纳税额?:如何按照销售额和增值税税率计算应纳税额?应当按照销售额和增值税税率计算应纳税额,该规定是为了加强对符合一般纳税人条件的纳税人的管理,防止利用一般纳税人和小规模纳税人的两种不同的征税办法少缴税款。一般纳税人企业下列各项中准予扣除的有( )。【解析】购进的旅客运输务、贷款服务、餐饮服务、居民日常服务和娱乐服务、纳税人接受贷款服务向贷款方支付的与该笔贷款直接相关的投融资顾问费、手续费、咨询费等费用。

14:33

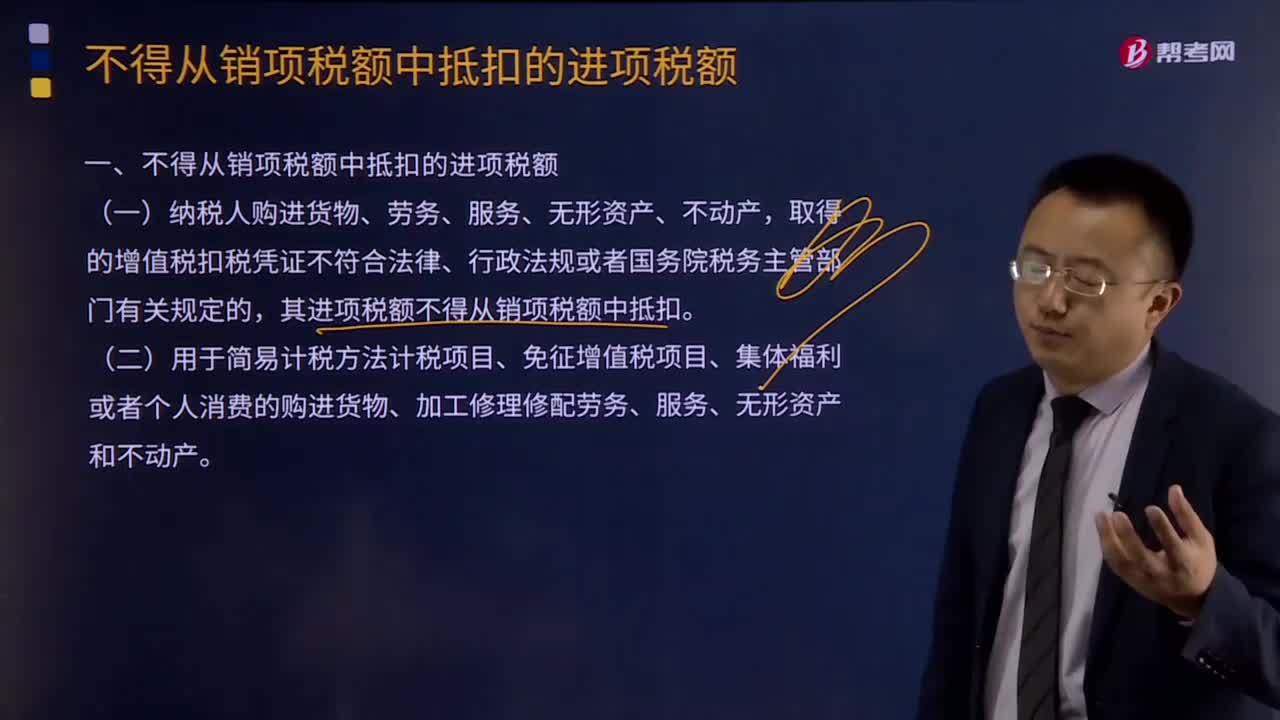

14:33为什么不得从销项税额中抵扣的进项税额?:增值税不得从销项税额中抵扣的进项税额:(二)用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产。(购进其他权益性无形资产专用于还是兼用于均可以抵扣进项税额)纳税人的交际应酬消费属于个人消费,其进项税额不得从销项税额中抵扣。兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额。

10:30

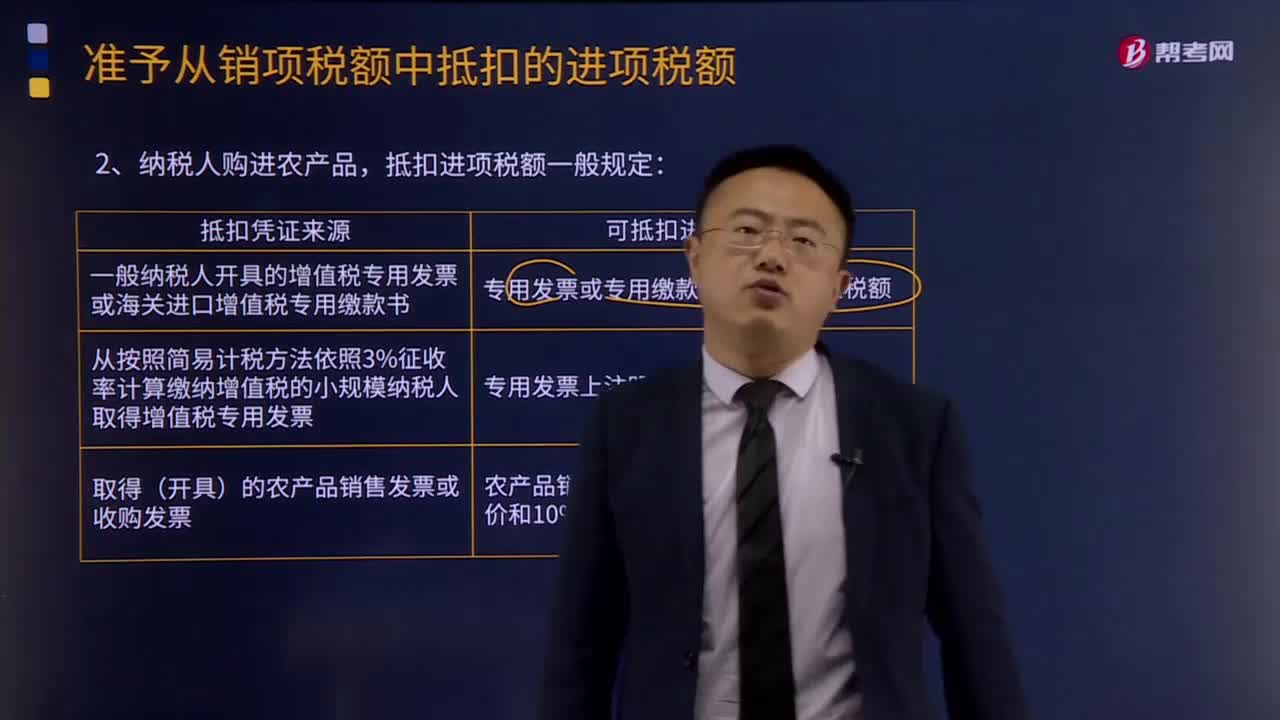

10:30纳税人购进农产品,抵扣进项税额的一般规定是什么?:从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以农产品销售发票或收购发票上注明的农产品买价和9%的扣除率计算进项税额。(1)纳税人购进用于生产销售或委托受托加工16%税率货物的农产品维持原扣除力度(12%)不变!(2)纳税人从批发、零售环节购进适用免征增值税政策的蔬菜、部分鲜活肉蛋而取得的普通发票。

00:51

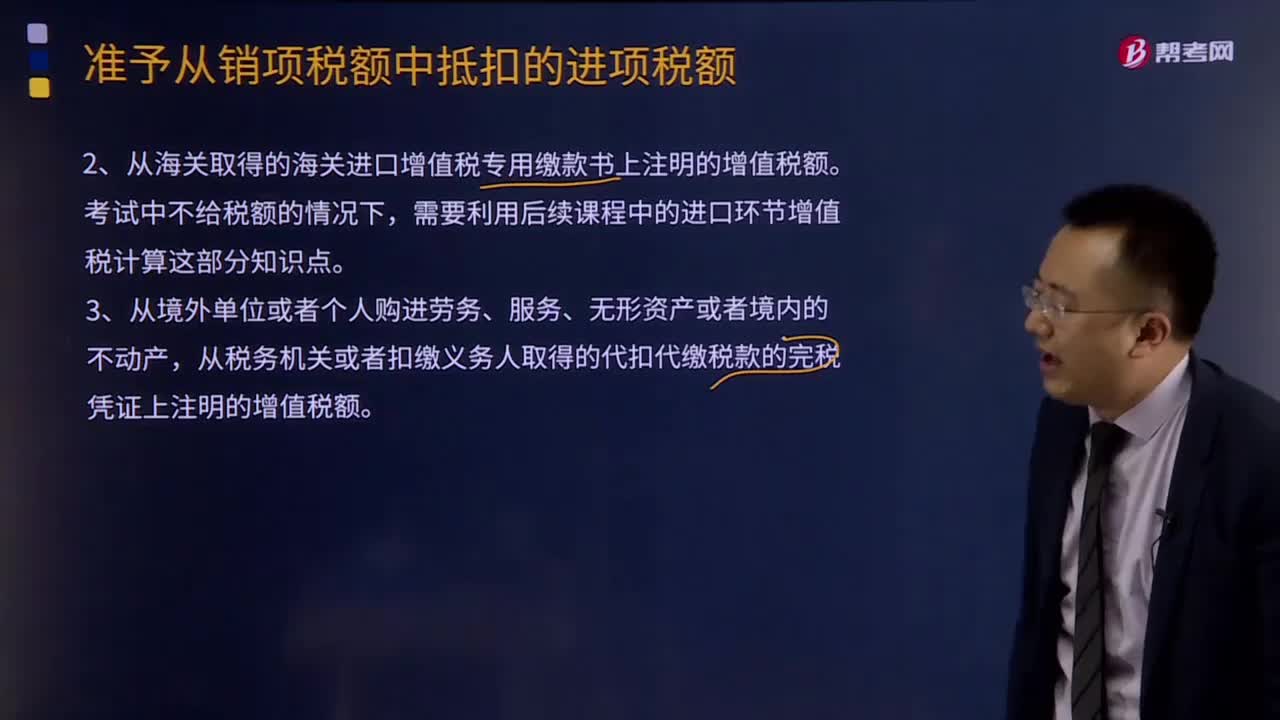

00:51增值税进项税额凭票抵扣是什么?:增值税进项税额凭票抵扣是什么?从销售方取得的增值税专用发票(含税控《机动车销售统一发票》,下同)上注明的增值税额。销售方开出的普通发票需要确认销项税额(含税换算不含税),购买方取得的增值税普通发票不得抵扣。从海关取得的海关进口增值税专用缴款书上注明的增值税额。需要利用后续课程中的进口环节增值税计算这部分知识点。从境外单位或者个人购进劳务、服务、无形资产或者境内的不动产。

00:35

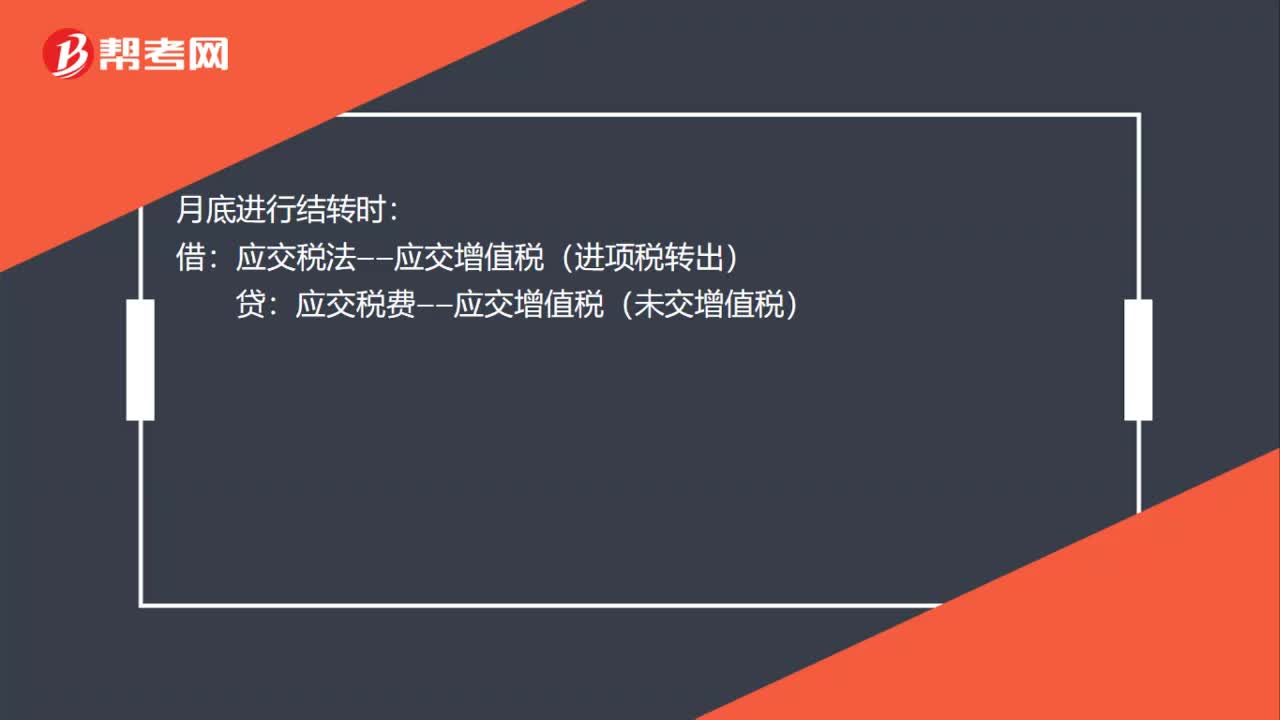

00:35进项税额转出月底怎么做分录?:进项税额转出月底怎么做分录?发生需要转出时:库存商品(在建工程、原材料、销售费用):应交税金——应交增值税(进项税转出):月底进行结转时:借应交税法——应交增值税(进项税转出)贷应交税费——应交增值税(未交增值税)

00:51

00:51计算出口退税时为什么用出口货物价格而不是购进材料的进项?:计算出口退税时为什么用出口货物价格而不是购进材料的进项?由于出口货物实际消耗的材料物资对应的进项税额无法准确确定,因此计算免抵退税额时采用人为设定其进项税额是按照销售额的一定比例计算,这个比例就是公式中的退税率。一般情况下退税率都是小于征税率的,用出口的销售收入乘以这个差额就是当期免抵退税不得免征和抵扣税额,要做进项税转出。意思就是这部分税款不能抵减内销的销项税,也不能退税。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日