下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

01:22

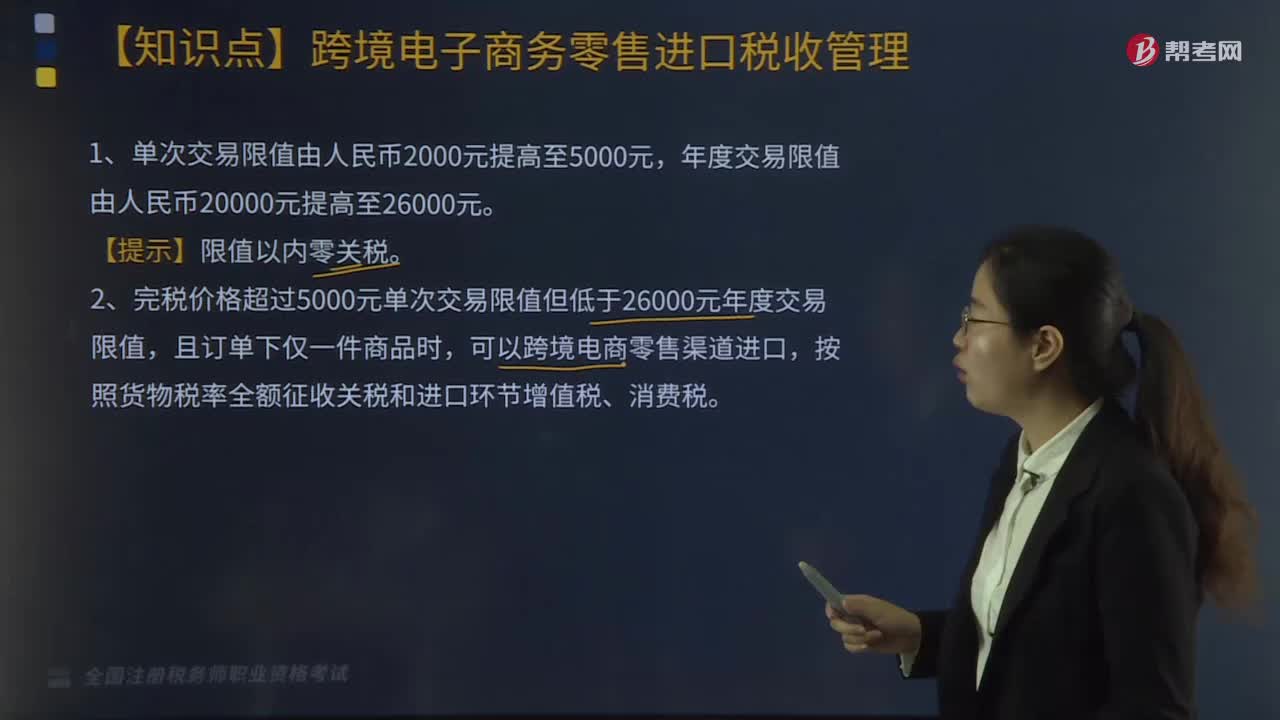

01:22跨境电子商务零售进口税收管理政策有哪些?:跨境电子商务零售进口税收管理政策:1.将跨境电子商务零售进口商品的单次交易限值由人民币2000元提高至5000元,年度交易限值由人民币20000元提高至26000元。2.完税价格超过5000元单次交易限值但低于26000元年度交易限值,可以自跨境电商零售渠道进口,但年度交易总额超过年度交易限值的,3.已经购买的电商进口商品属于消费者个人使用的最终商品。

02:52

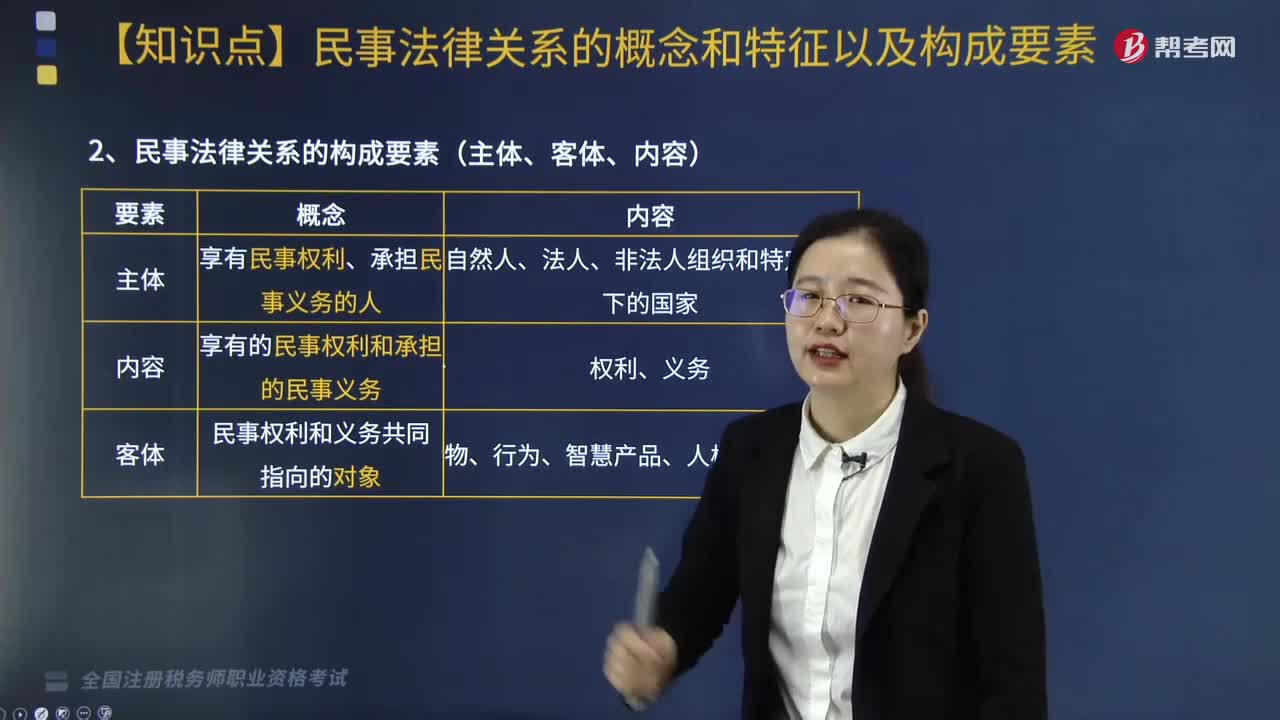

02:52民事法律关系的概念和特征是什么?以及构成要素有哪些?:民事法律关系的概念和特征是什么?民事法律关系是民事主体之间就一定的物或其他对象(客体)而发生的由国家强制力保证其实现的民事权利义务关系。民事法律关系是一种人与人之间的社会关系,尽管在财产关系中其标的常常是物,但法律关系的内容、权利和义务,经民法确认的民事法律关系分为财产法律关系和人身法律关系。民事法律关系。是平等主体之间发生的、符合民法规范的、以民事权利和民事义务为内容的社会关系;

02:31

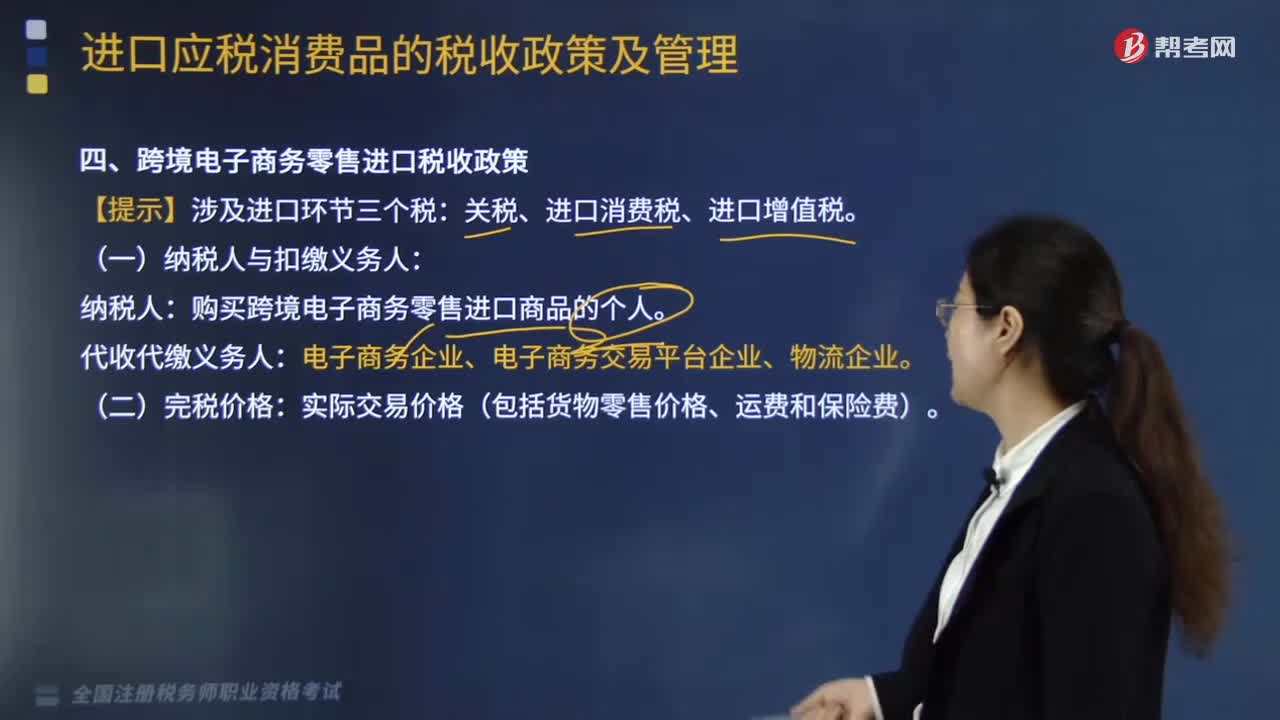

02:31跨境电子商务零售进口税收政策有哪些?:跨境电子商务零售进口税收政策如下:【提示】涉及进口环节三个税:关税、进口消费税、进口增值税。(一)纳税人与扣缴义务人:购买跨境电子商务零售进口商品的个人。代收代缴义务人:实际交易价格(包括货物零售价格、运费和保险费)。个人年度交易限值为人民币26000元。(1)进口关税:零税率(限值以内进口)。(2)进口增值税、消费税:法定应纳税额70%征收。按照一般贸易方式全额征税。

02:40

02:40税务行政复议的概念是什么?特征有哪些?:依法向上一级税务机关或者有关人民政府提出复查该税务具体行政行为的申请,由复议机关对该税务具体行政行为的合法性和适当性进行审查并作出裁决的制度和活动。1. 税务行政复议是税务行政复议机关的裁决活动。2. 税务行政复议以申请人不服税务机关及其工作人员作出的税务具体行政行为为前提,即税务行政复议以税务具体行政行为为审查对象。申请人认为作出税务具体行政行为的依据即有关税收规范性文件不合法的。

04:25

04:25收入的特征有哪些?以及收入的确认条件包括哪些?:收入是指企业在日常活动中形成的、会导致所有者权益增加的、与所有者投入资本无关的经济利益总流入。(2)会导致所有者权益的增加:向银行借款会导致经济利益流入。(3)与所有者投入资本无关的经济利益总流入。(1)与收入相关的经济利益很可能流入企业,(2)经济利益流入会导致企业所有者权益增加(资产的增加或者负债的减少)。A.收入是企业日常活动中形成的会导致所有者权益增加的经济利益总流入;

04:12

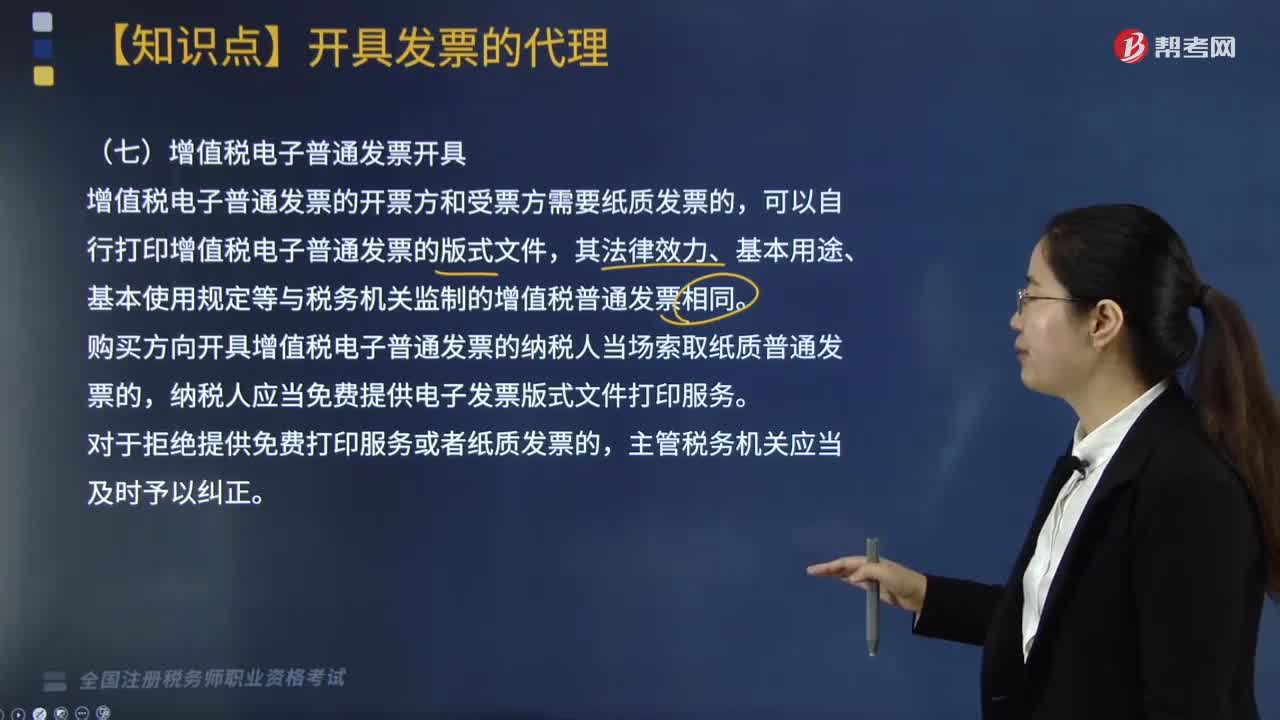

04:12增值税电子普通发票是什么?:购买方向开具增值税电子普通发票的纳税人当场索取纸质普通发票的,且税率栏次显示适用税率或征收率的通行费增值税电子普通发票(通行费征税发票)“的通行费增值税电子普通发票(通行费不征税发票),在发票服务平台取得由ETC客户服务机构全额开具的通行费不征税发票,ETC客户服务机构和收费公路经营管理单位均不再向其开具发票;客户在充值后未索取通行费不征税发票。

10:38

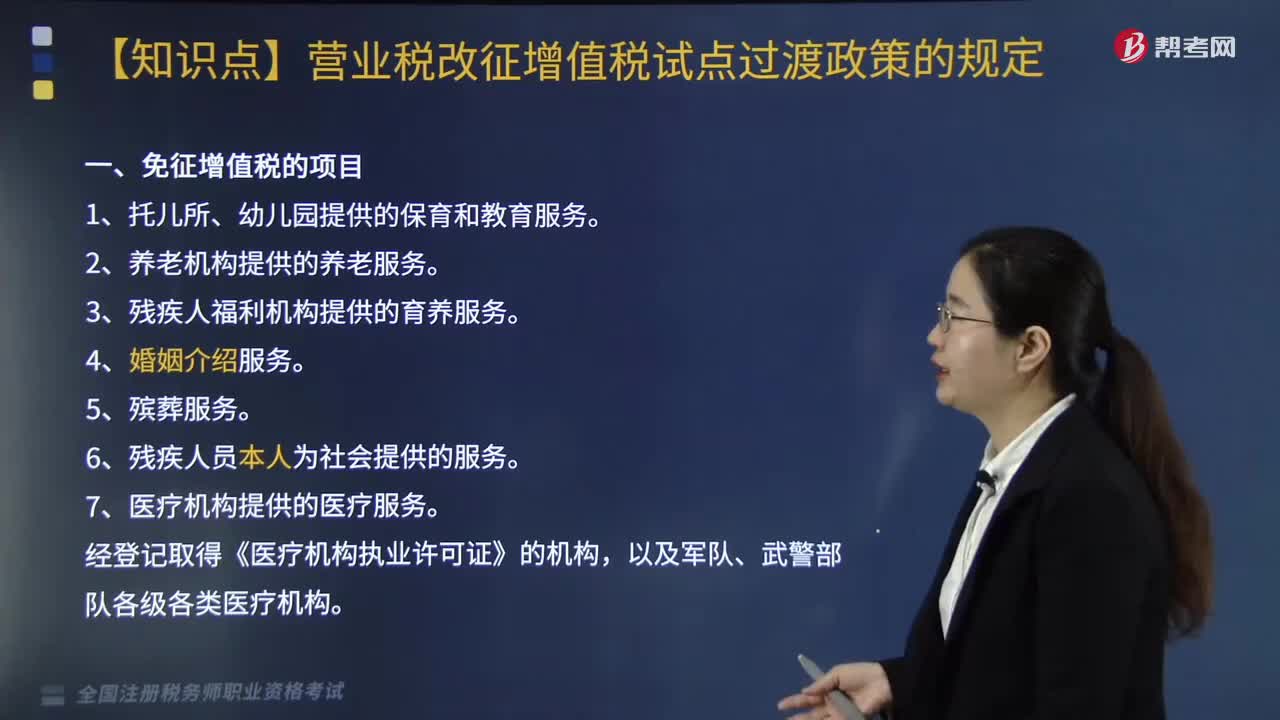

10:38免征增值税的项目有哪些?:提供学历教育服务取得的收入免征增值税。(2)按照国家规定的收费标准向学生收取的高校学生公寓住宿费收入、高校学生食堂为高校师生提供餐饮服务取得的收入,住房公积金管理中心用住房公积金在指定的委托银行发放的个人住房贷款、境外机构投资境内债券市场取得的债券利息收入等。(1)合格境外投资者(QFII)委托境内公司在我国从事证券买卖业务。(5)个人从事金融商品转让业务。

03:52

03:52不征收增值税的项目有哪些?:不征收增值税的项目有哪些?1.纳税人资产重组有关增值税问题,将全部或部分实物资产以及与其相关的债权、债务和劳动力一并转让给其他单位和个人,转让的货物不征收增值税,2.纳税人取得中央财政补贴有关增值税问题。(1)纳税人取得的中央财政补贴,不属于增值税应税收入。(2)燃油电厂从政府财政专户取得的发电补贴不属于增值税规定的价外费用,3.试点纳税人根据国家指令无偿提供的铁路运输服务、航空运输服务。

01:06

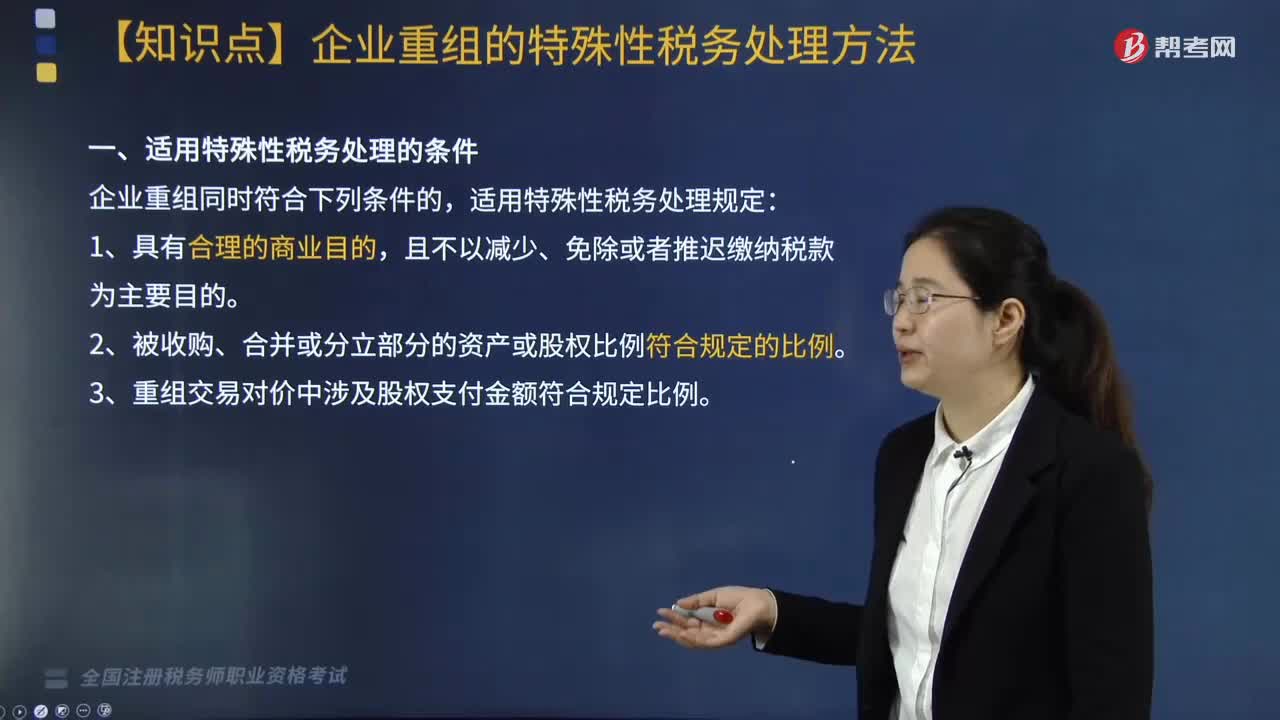

01:06适用特殊性税务处理的条件有哪些?:根据《财政部 国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税〔2009〕59号)第五条的规定:企业重组同时符合下列条件的,2. 被收购、合并或分立部分的资产或股权比例符合规定的比例。3. 重组交易对价中涉及股权支付金额符合规定比例:资产收购85%),4. 企业重组后的连续12个月内不改变重组资产原来的实质性经营活动,5. 企业重组中取得股权支付的原主要股东。

00:23

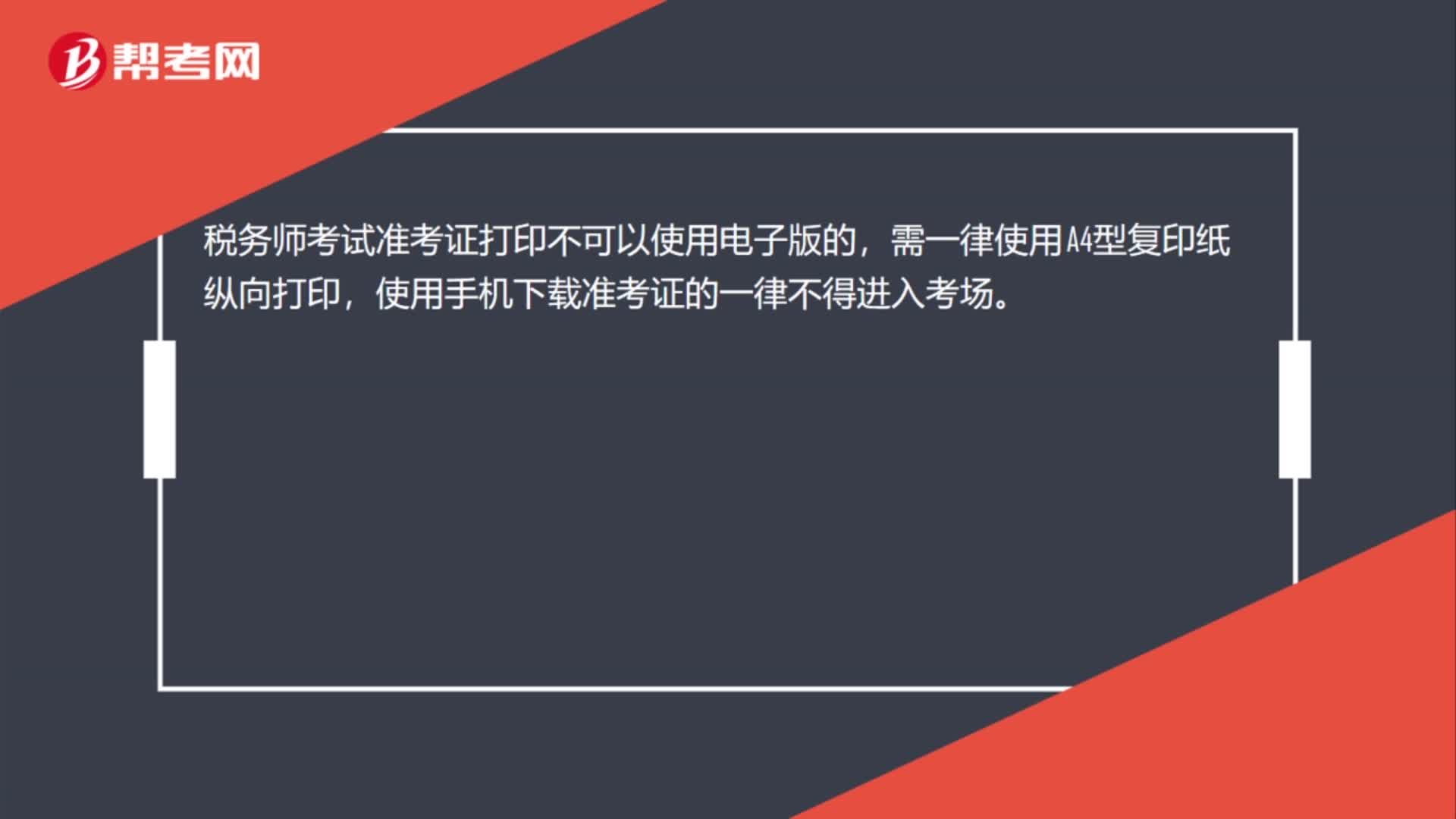

00:23税务师考试准考证可以使用电子版的吗?:税务师考试准考证可以使用电子版的吗?税务师考试准考证打印不可以使用电子版的,需一律使用A4型复印纸纵向打印,使用手机下载准考证的一律不得进入考场。

09:12

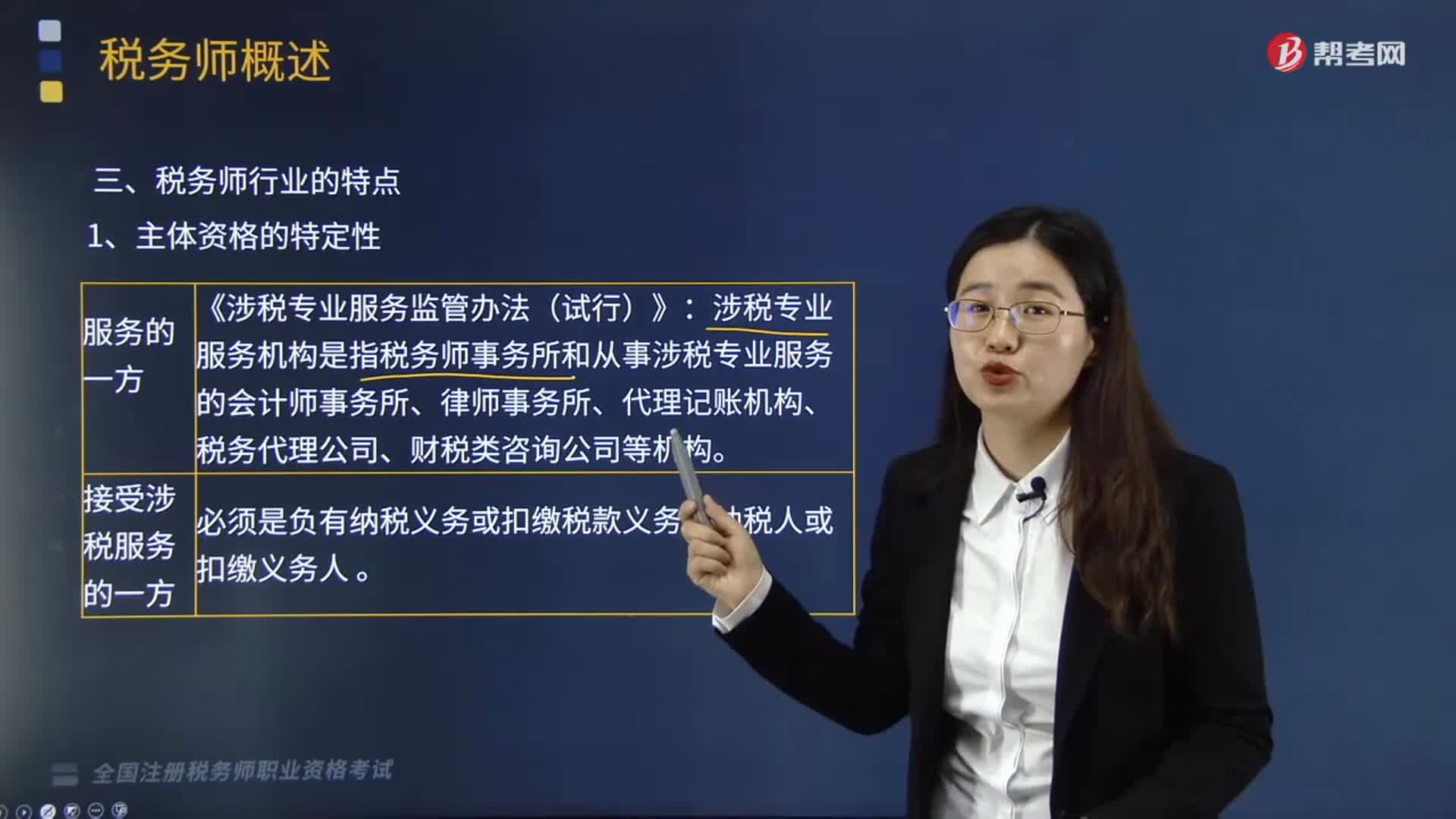

09:12税务师行业有哪些特点?:涉税专业服务机构是指税务师事务所和从事涉税专业服务的会计师事务所、律师事务所、代理记账机构、税务代理公司、财税类咨询公司等机构:税务师从事的涉税服务业务不是一般意义上的事务委托或劳务提供,税务师不得超越规定的内容从事涉税服务活动,(1)涉税服务关系的建立并不改变纳税人、扣缴义务人对其本身所固有的税收法律责任的承担。在涉税服务过程中产生的税收法律责任。

00:31

00:31涉税服务在税收征纳关系有哪些作用?:涉税服务在税收征纳关系有哪些作用?涉税服务机构是税务机关和纳税人之间的桥梁和纽带,不仅有利于纳税人正确履行纳税义务,涉税服务在税收征纳关系中的作用:2.涉税服务有利于完善税收征管的监督制约机制,同时又受到纳税人与税务师的监督制约。《中华人民共和国税收征收管理法》以下简称《税收征管法》也对纳税人作了自觉申报纳税的规定,正是适应了纳税人准确履行纳税义务的需要,涉税服务制度的实施。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日