下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

00:24

00:24应交增值税未交增值税是什么?:应交增值税未交增值税是什么?应交增值税未交增值税是核算一般纳税人月度终了从“应交增值税”或“预交增值税”明细科目转入当月应交未交、多交或预缴的增值税额,以及当月交纳以前期间未交的增值税额。

00:18

00:18增值税销项税额计算公式是什么?:增值税销项税额计算公式是什么?销项税额计算公式:销项税额=销售额×税率=含增值税销售额÷(1+税率)×税率。

02:21

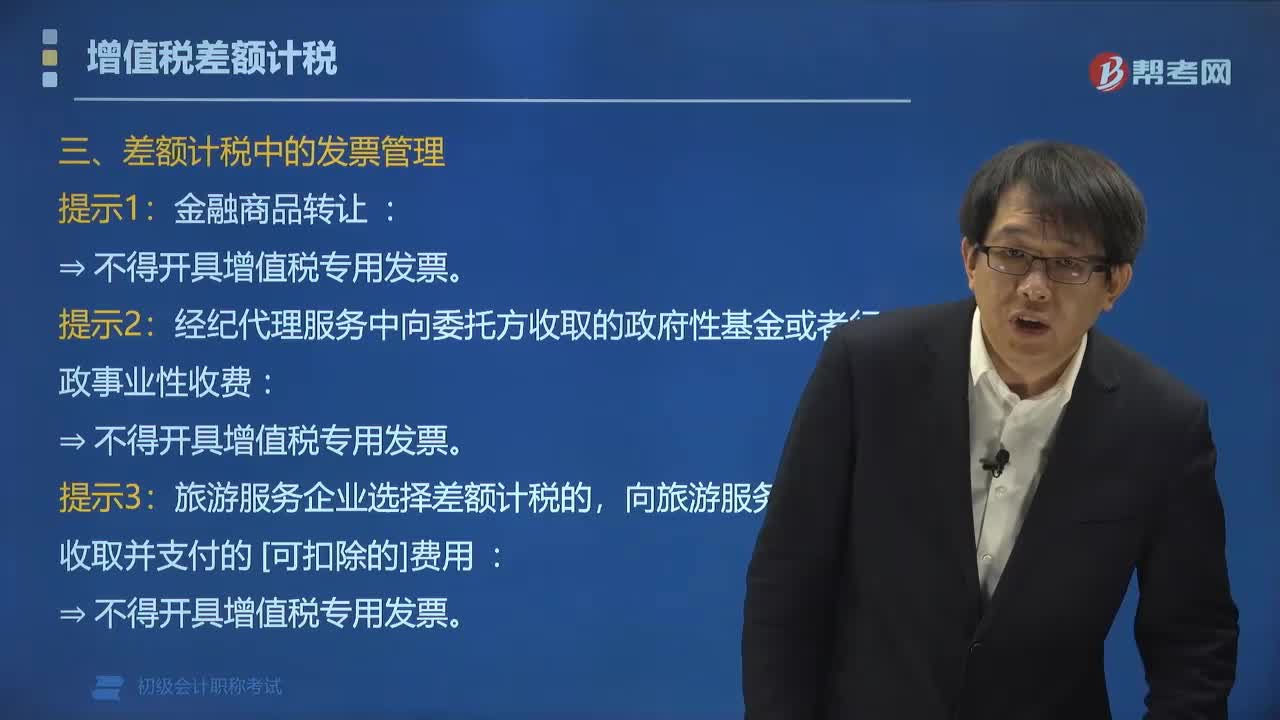

02:21增值税差额计税中应该如何开具增值税发票?:增值税差额计税中应该如何开具增值税发票?以取得的全部价款和价外费用全额开具增值税发票。通过增值税发票管理新系统中正常开票功能。通过增值税发票管理新系统中正常开票功能。一般纳税人按照卖出价依6%(小规模纳税人依3%)的税率全额开具增值税普通发票:经纪代理服务中向委托方收取的政府性基金或者行政事业性收费。

03:04

03:04印花税的计税依据是什么?:1. 购销合同的计税依据为购销金额。2. 加工承揽合同的计税依据:原材料和辅料按购销合同计税贴花,加工费按加工承揽合同计税贴花。(2)合同未分别记载原辅料及加工费金额的。一律就全部金额按加工承揽合同计税贴花:双方就加工费及辅料费按加工承揽合同计算贴花。6. 货物运输合同的计税依据为取得的运输费金额。8. 借款合同的计税依据为借款金额。9. 财产保险合同的计税依据为支付(收取)的保险费金额

01:42

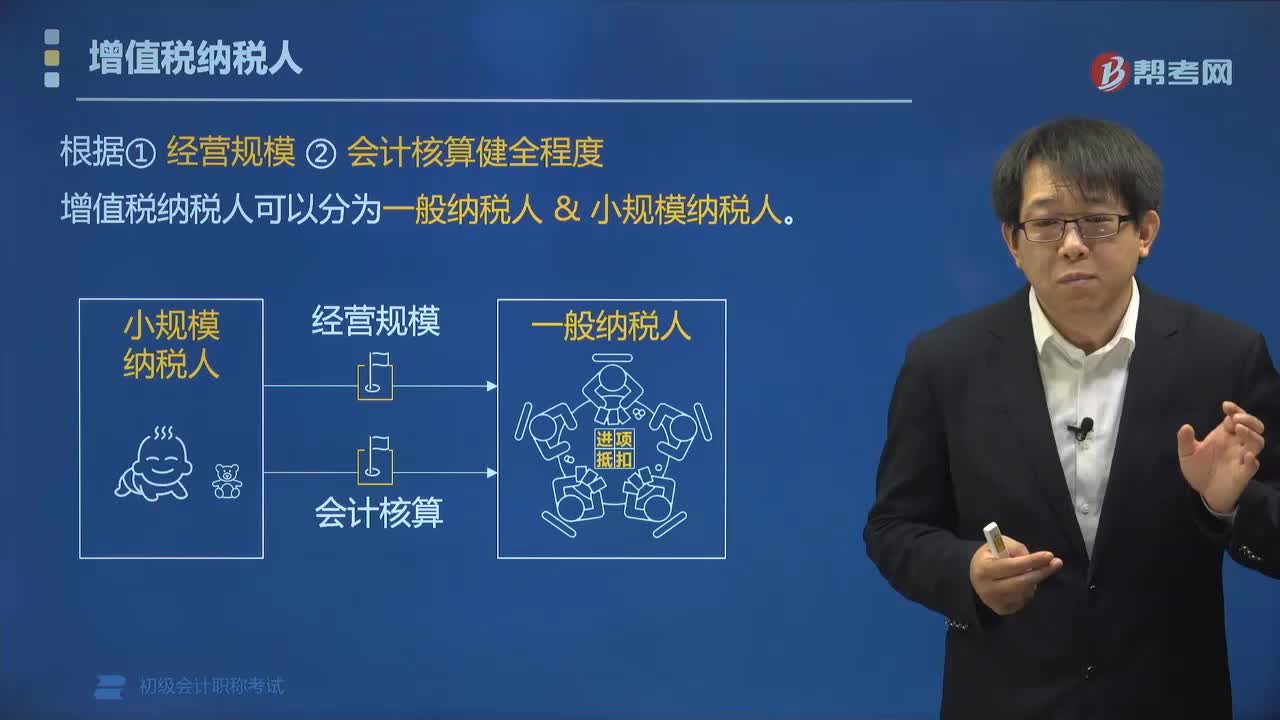

01:42什么是增值的税纳税人?:什么是增值的税纳税人?增值税的纳税人,是在中华人民共和国境内(以下简称中国境内)销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人。是指企业、行政单位、事业单位、军事单位、社会团体及其他单位”在中国境内销售货物或者提供加工、修理修配劳务”(2)提供的应税劳务发生在境内:单位租赁或者承包给其他单位或者个人经营的。根据经营规模、会计核算健全程度。

00:39

00:39增值税发票有什么用途?:增值税发票有什么用途?如果是增值税一般纳税人都得以17%的税率开发票,对于17%的发票又分两种,如果对方是一般纳税人,就开增值税专用发票,绿色的,对方拿去可以作进项税,如果对方是非增值税企业或小规模纳税人,只能开增值税普通发票,蓝色的,大小一样,没有抵扣联,拿回去以后不能作进项税抵扣。

00:43

00:43购入材料不能取得增值税专用发票,发生的增值税为什么要计入成本?:购入材料不能取得增值税专用发票,发生的增值税为什么要计入成本?因为不能抵扣,从而需要计入材料采购成本,因为这是取得存货发生的必要支出,可以抵扣的进项税则去抵销项税,不能计入采购成本。

00:41

00:41预缴的增值税是否可以申请退还?:预缴的增值税是否可以申请退还?小规模纳税人发生增值税应税销售行为“合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税,代开普票。如果满足上述优惠条件”预缴的增值税是可以申请退还的,代开专票,缴纳的增值税不能申请退还;

00:43

00:43虚开增值税专用发票是什么?:虚开增值税专用发票是什么?虚开增值税专用发票是指没有真实交易或劳务行为情况下的为他人、为自己、让他人为自己、介绍他人开具增值税专用发票的行为;以及有真实交易或劳务行为情况下的为他人、为自己、让他人为自己、介绍他人开具与实际经营业务情况不符的增值税专用发票或开具数量或者金额不实的增值税专用发票的行为。

00:36

00:36小规模纳税人免增值税、附加税,还需要计提么?:小规模纳税人免增值税、附加税,还需要计提么?代开专票不包含在免增值税范围内,专票普票合计季度超过30万元不免增值税,增值税、附加税免征且没有实际缴纳就不需要计提。

01:37

01:37购进固定资产的增值税还需要分两年抵扣吗?:购进固定资产的增值税还需要分两年抵扣吗?不需要分两次进行抵扣。根据《财政部 国家税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号):《营业税改征增值税试点有关事项的规定》(财税〔2016〕36号印发)第一条第(四)项第1点、第二条第(一)项第1点停止执行,纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣。

01:08

01:08增值税专用发票(红字)是什么?:增值税专用发票(红字)是什么?增值税专用发票开红字,就是指开具的增值税专用发票发生发票开具错误或者购货方退货等情况,需要作废发票,但由于发票已跨月,或者对方已经认证抵扣、记账,无法作废发票,只能开具负数增值税专用发票冲销已经开具的增值税专用发票,这种负数发票,就是红字发票,增值税专用发票开红字就是开具负数的增值税专用发票。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日