下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

05:37

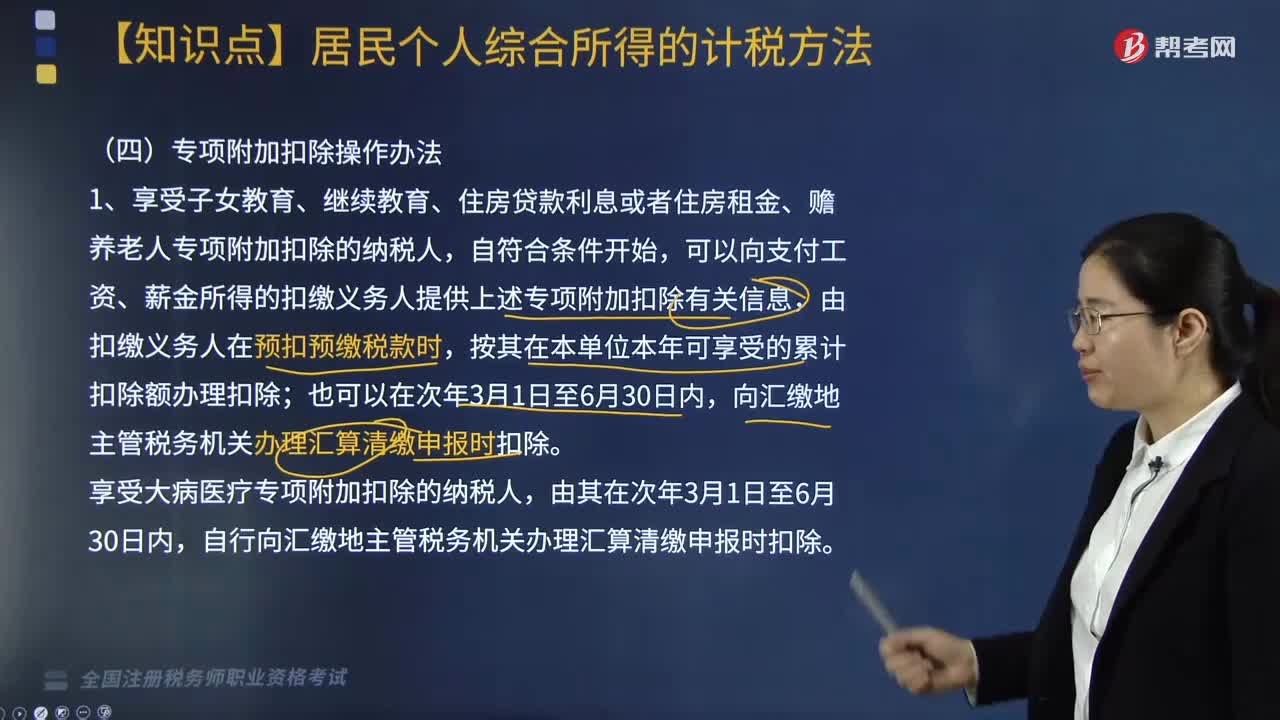

05:37个人所得税专项附加扣除如何操作?:可以向支付工资、薪金所得的扣缴义务人提供上述专项附加扣除有关信息,自行向汇缴地主管税务机关办理汇算清缴申报时扣除。并由扣缴义务人办理上述专项附加扣除的,原扣缴义务人应当自纳税人离职不再发放工资薪金所得的当月起,自行向汇缴地主管税务机关报送《个人所得税专项附加扣除信息表》,可以在当年内向支付工资、薪金的扣缴义务人申请在剩余月份发放工资、薪金时补充扣除,向汇缴地主管税务机关办理汇算清缴时申报扣除。

10:25

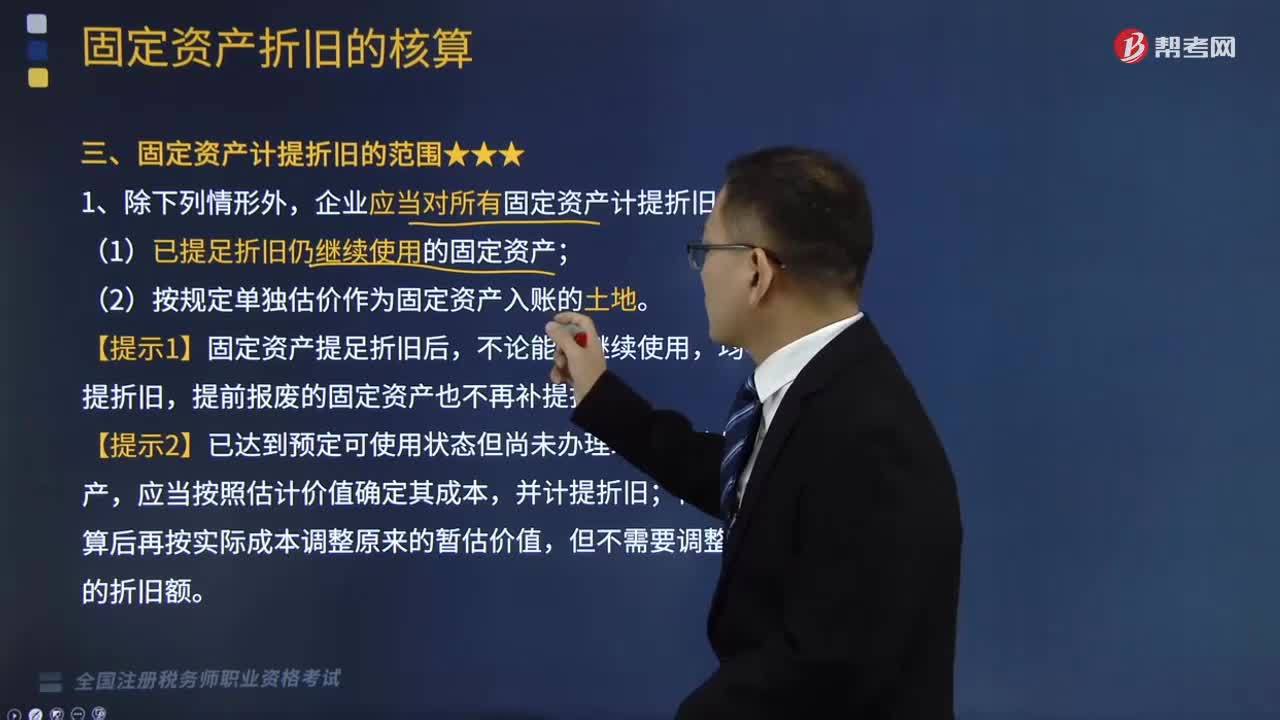

10:25固定资产计提折旧的范围是什么?:企业应当对所有固定资产计提折旧。(1)已提足折旧仍继续使用的固定资产;【提示1】固定资产提足折旧后,提前报废的固定资产也不再补提折旧。【提示4】对符合固定资产确认条件的固定资产装修费用,应当在两次装修期间与固定资产剩余使用寿命两者中较短的期间内计提折旧。应当在两次装修期间、剩余租赁期、固定资产剩余使用寿命三者中较短的期间内计提折旧。【总结】不需要计提折旧的固定资产:

04:12

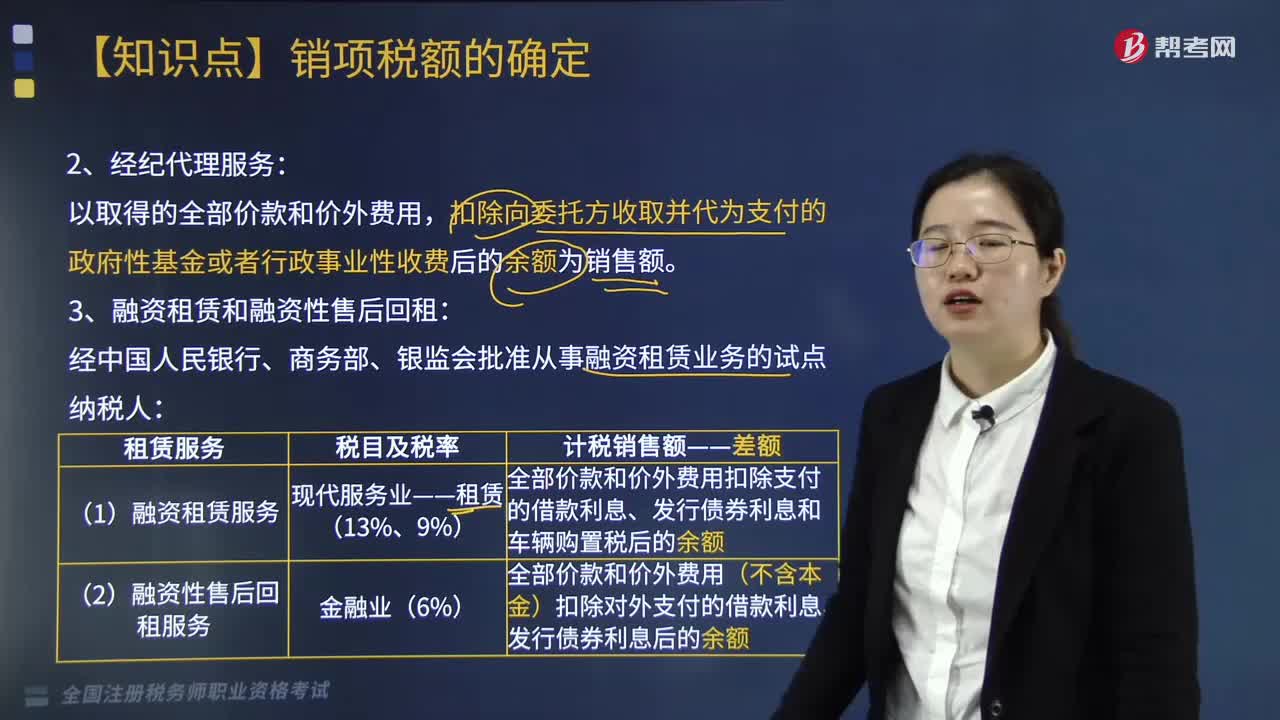

04:12经纪代理服务的销售额是什么?:扣除向委托方收取并代为支付的政府性基金或者行政事业性收费后的余额为销售额。扣除代收的机场建设费和代售其他航空运输企业客票而代收转付的价款为销售额,取得的全部价款和价外费用扣除支付给承运方运费后的余额为销售额,扣除向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用后的余额为销售额。

06:04

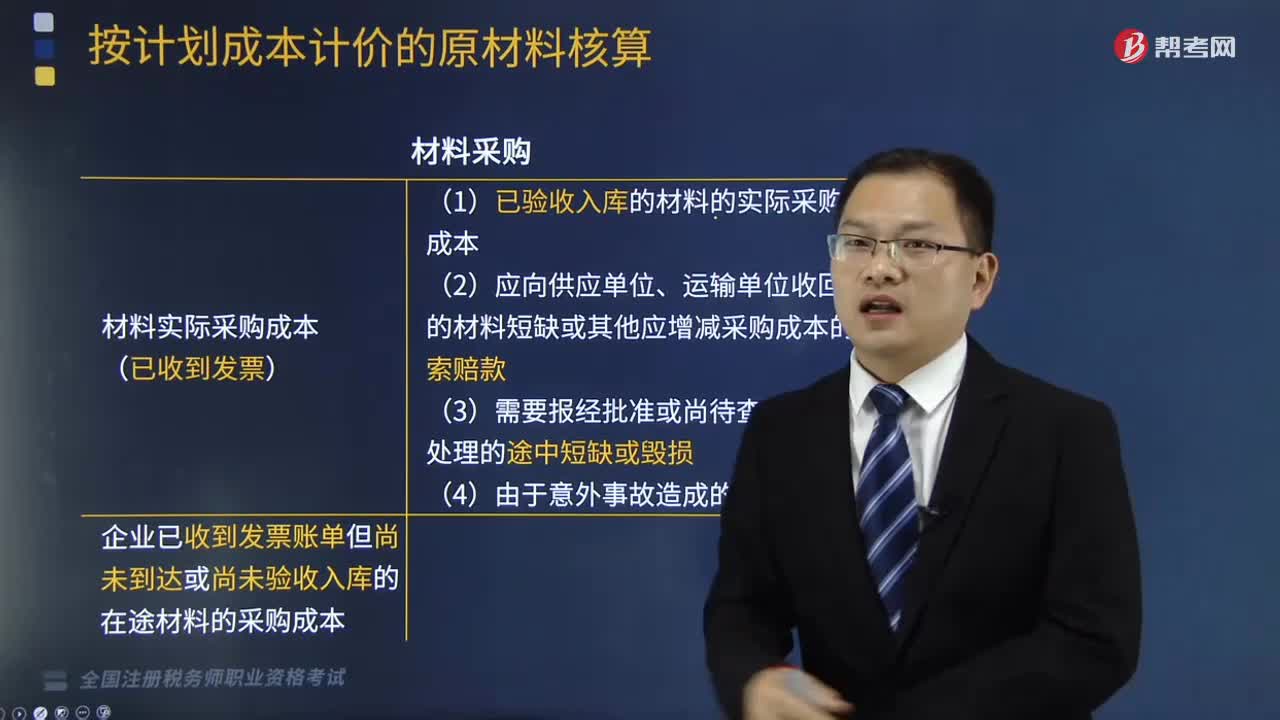

06:04按计划成本计价的原材料核算的科目设置是什么?:按计划成本计价的原材料核算的科目设置是什么?原材料按计划成本核算,是指原材料的日常收、发、结存,无论总分类核算还是明细分类核算,均按照计划成本进行计价的方法。按计划成本进行原材料的收发核算,科目外,还应设置“原材料”材料采购;(1)已验收入库的材料的实际采购成本;(2)应向供应单位、运输单位收回的材料短缺或其他应增减采购成本的索赔款。(3)需要报经批准或尚待查明原因处理的途中短缺或毁损“

04:38

04:38增值税的法定免税项目有哪些?:增值税的法定免税项目有7项,指农业生产者销售的自产农产品免征增值税。对科学研究机构、技术开发机构、学校等单位进口国内不能生产或者性能不能满足需要的科学研究、科技开发的仪器设备和教学用品,免征进口关税和进口环节增值税、消费税;免征进口环节增值税。【链接】个人销售不动产不是一律免税。1.对承担粮食收储任务的国有粮食购销企业销售的粮食免征增值税,其他粮食企业经营粮食一律征收增值税。

03:49

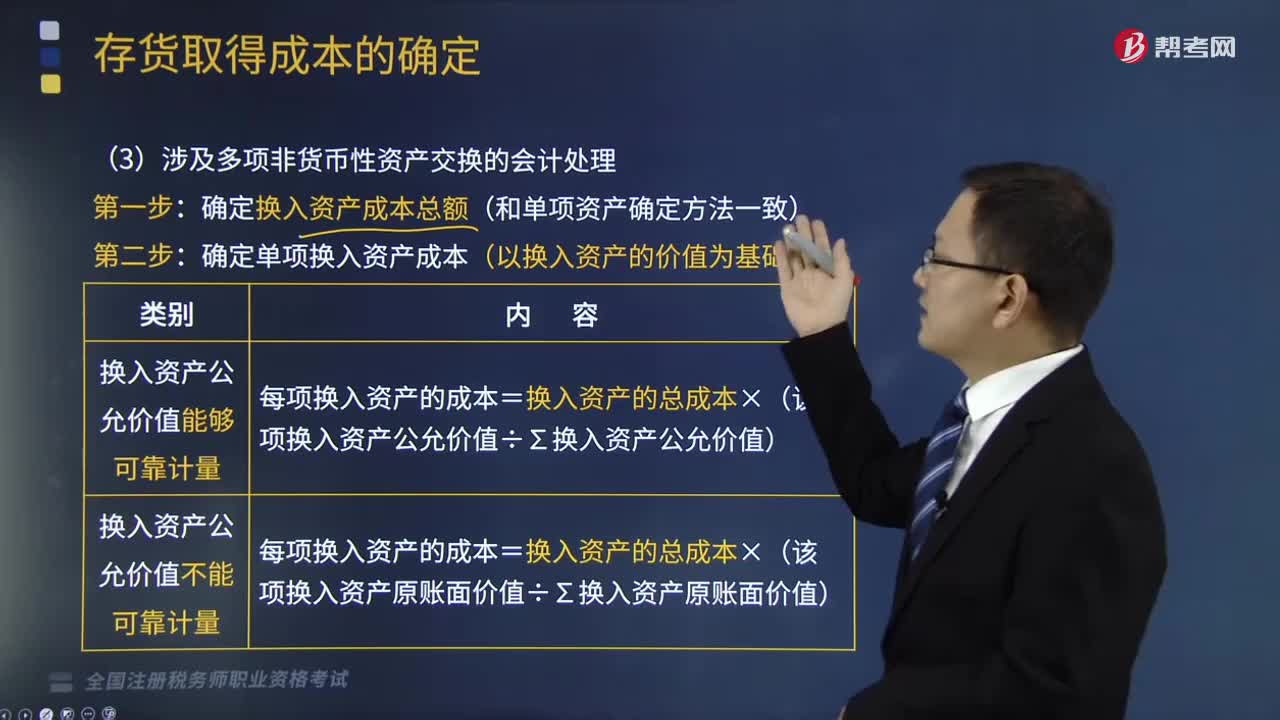

03:49涉及多项非货币性资产交换的会计处理是怎样的?:非货币性资产交换,是指交易双方主要以存货、固定资产无形资产和长期股权投资等非货币性资产进行的交换,该交换一般不涉及货币性资产,或只涉及少量货币性资产即补价。涉及多项非货币性资产交换的会计处理:确定换入资产成本总额(和单项资产确定方法一致):确定单项换入资产成本(以换入资产的价值为基础),不应计入存货入账成本的有( );A.以非货币性资产交换方式取得存货时支付的补价。

03:17

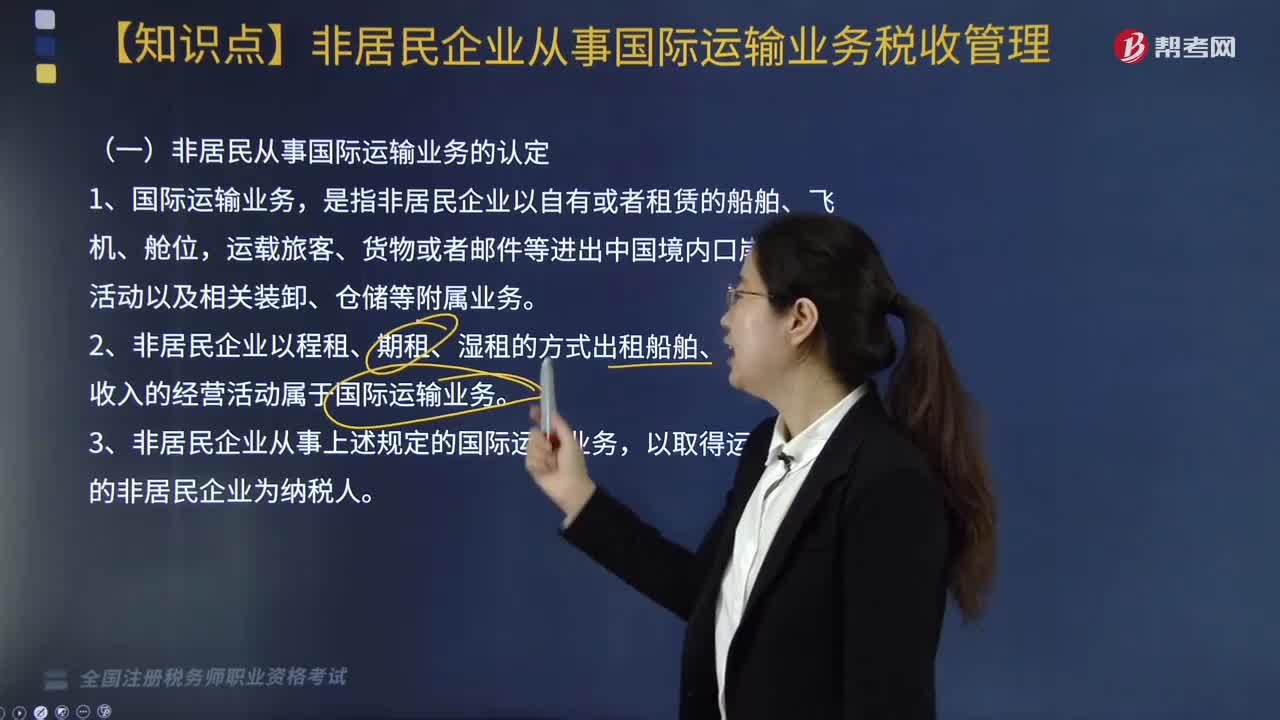

03:17非居民企业从事国际运输业务如何进行税收管理?:根据《非居民企业从事国际运输业务税收管理暂行办法》公告,2. 非居民企业以程租、期租、湿租的方式出租船舶、飞机取得收入的经营活动属于国际运输业务,3. 非居民企业从事上述规定的国际运输业务。1. 非居民企业应自有关部门批准其经营资格或运输合同、协议签订之日起30日内。自行或委托代理人选择向境内一处业务口岸所在地主管税务机关办理税务登记。

03:33

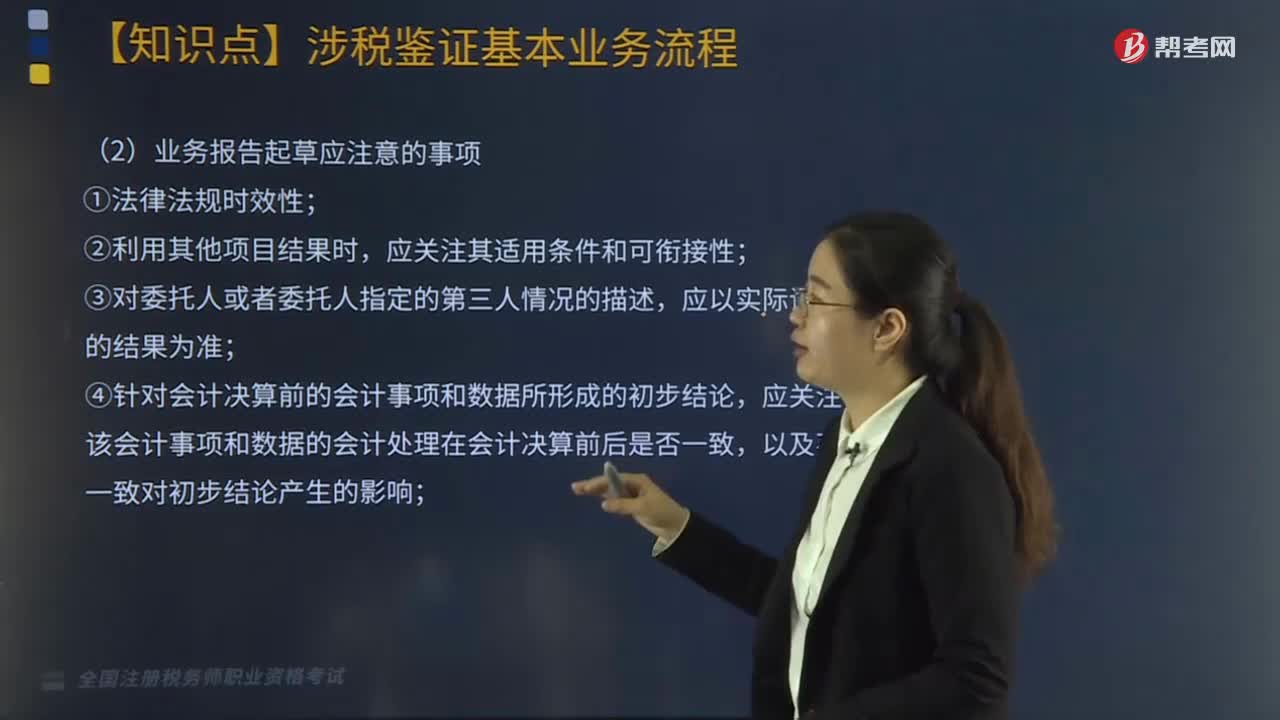

03:33涉税鉴证基本业务流程中,涉税鉴证业务报告风险控制内容有哪些?:涉税鉴证业务报告风险控制内容如下:税务师事务所应当根据《税务师业务报告规则(试行)》形成制作基本要求;制定相关程序以保证业务报告质量和控制风险,(3)对委托人或者委托人指定的第三人提出的修改业务报告结论或意见的要求,税务师应当向委托人或者委托人指向的第三人询问修改理由、获取新的有效证据。(4)税务师事务所利用复核、监控、控制程序等手段对业务报告进行质量风险控制;

01:43

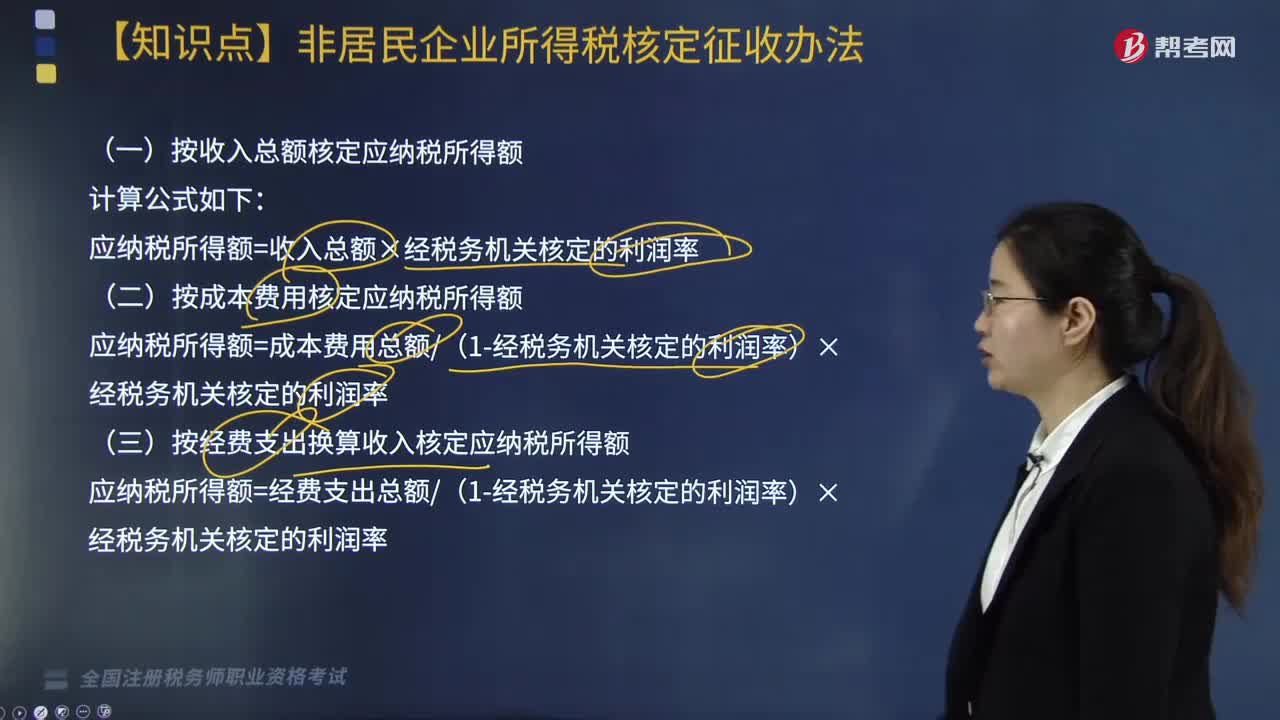

01:43非居民企业应按什么办法核定应纳税所得额?:非居民企业应按什么办法核定应纳税所得额?或者其他原因不能准确计算并据实申报其应纳税所得额的“税务机关有权采取以下方法核定其应纳税所得额,(一)按收入总额核定应纳税所得额,应纳税所得额=收入总额×经税务机关核定的利润率。(二)按成本费用核定应纳税所得额”应纳税所得额=成本费用总额(1-经税务机关核定的利润率)×经税务机关核定的利润率:(三)按经费支出换算收入核定应纳税所得额

00:10

00:10税务师报名需要社保和工作证明吗?:税务师报名需要社保和工作证明吗?税务师报名是需要工作证明的,社保无需提供。

03:12

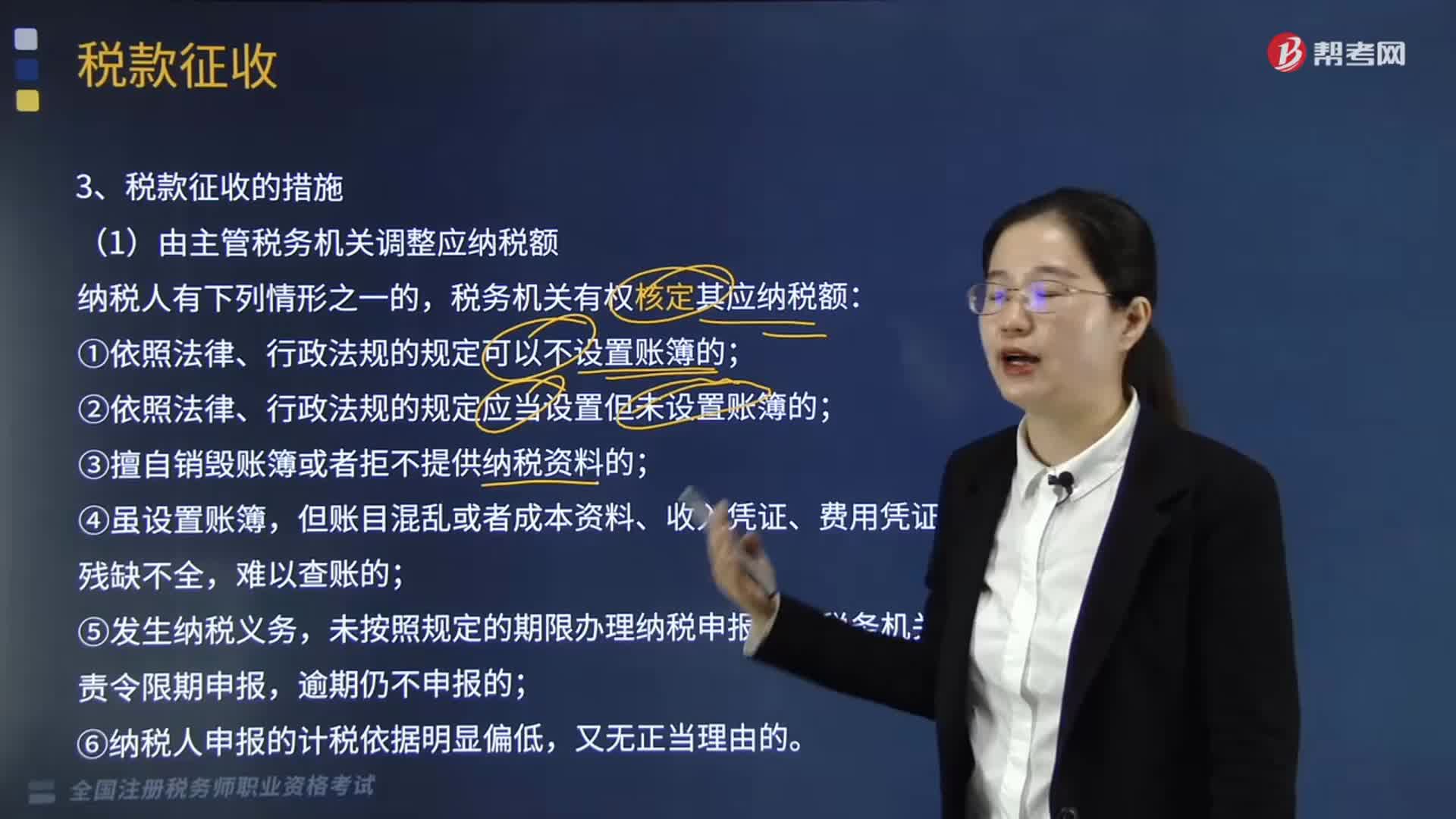

03:12由主管税务机关调整应纳税额和关联企业纳税调整适用怎样的税款征收情形?:由主管税务机关调整应纳税额和关联企业纳税调整适用怎样的税款征收情形?由主管税务机关调整应纳税额、关联企业纳税调整、责令缴纳、责令提供纳税担保、税收保全措施、强制执行措施和阻止出境。本文具体来分析一下由主管税务机关调整应纳税额和关联企业纳税调整这两种措施。1.由主管税务机关调整应纳税额,税务机关有权核定其应纳税额;(2)依照法律、行政法规的规定应当设置但未设置账簿的;

05:08

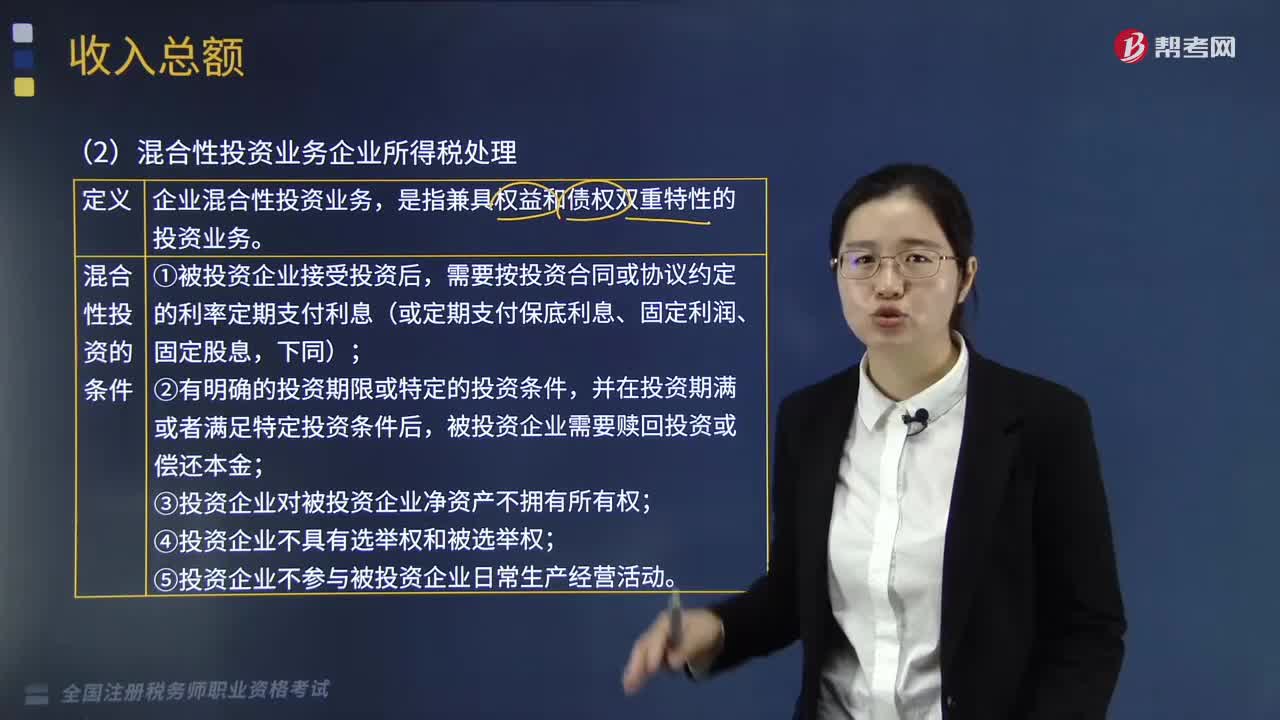

05:08混合性投资业务企业所得税该如何处理?:什么是混合性投资业务企业所得税处理?需要按投资合同或协议约定的利率定期支付利息(或定期支付保底利息、固定利润、固定股息。被投资企业需要赎回投资或偿还本金。二、处理混合性投资业务企业所得税的方法,应于被投资企业应付利息的日期:投资双方应于赎回时将赎价与投资成本之间的差额确认为债务重组损益,B.乙公司应于应付固定利息的日期确认支出;C.乙公司支付的固定利息可以据实在税前扣除。

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日

帮考网校

2022年06月22日