下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

01:07

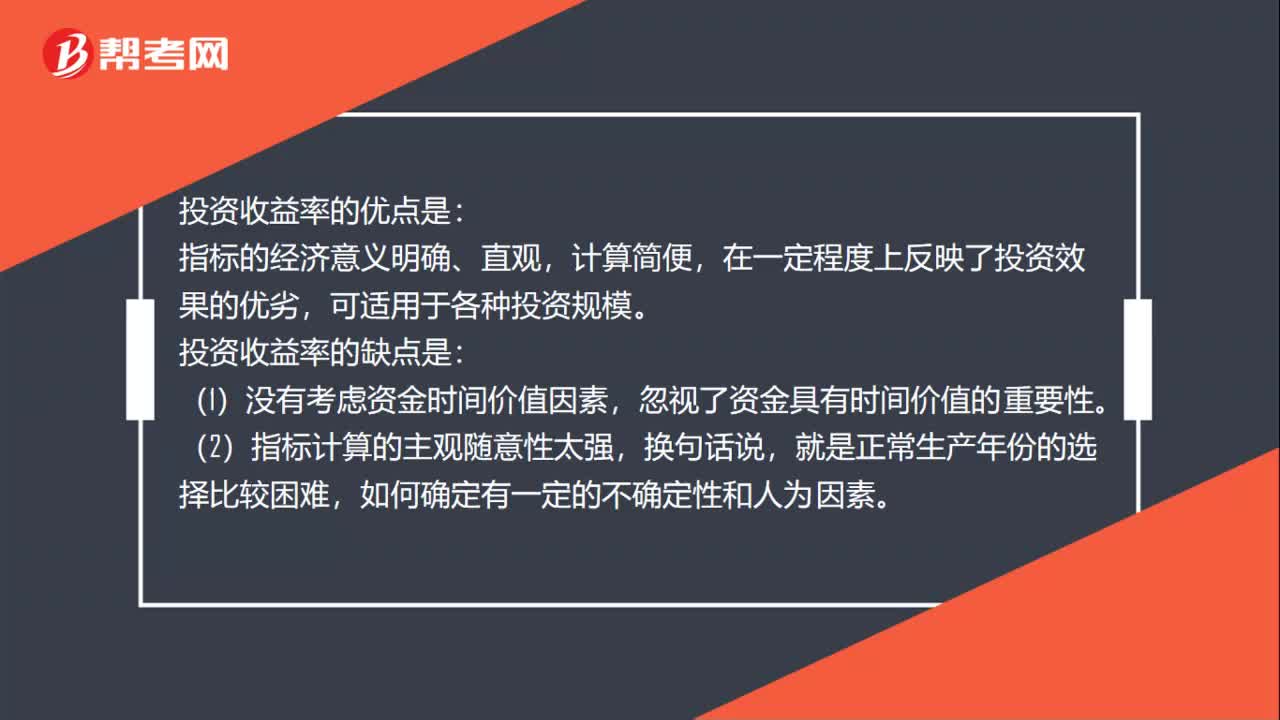

01:07投资收益率的优缺点是什么?:投资收益率的优缺点是什么?投资收益率的优点是:指标的经济意义明确、直观,在一定程度上反映了投资效果的优劣,投资收益率的缺点是:(1)没有考虑资金时间价值因素,忽视了资金具有时间价值的重要性。(2)指标计算的主观随意性太强,(3)不能正确反映建设期长短及投资方式不同和回收额的有无对项目的影响,分子、分母计算口径的可比性较差,无法直接利用净现金流量信息。

15:12

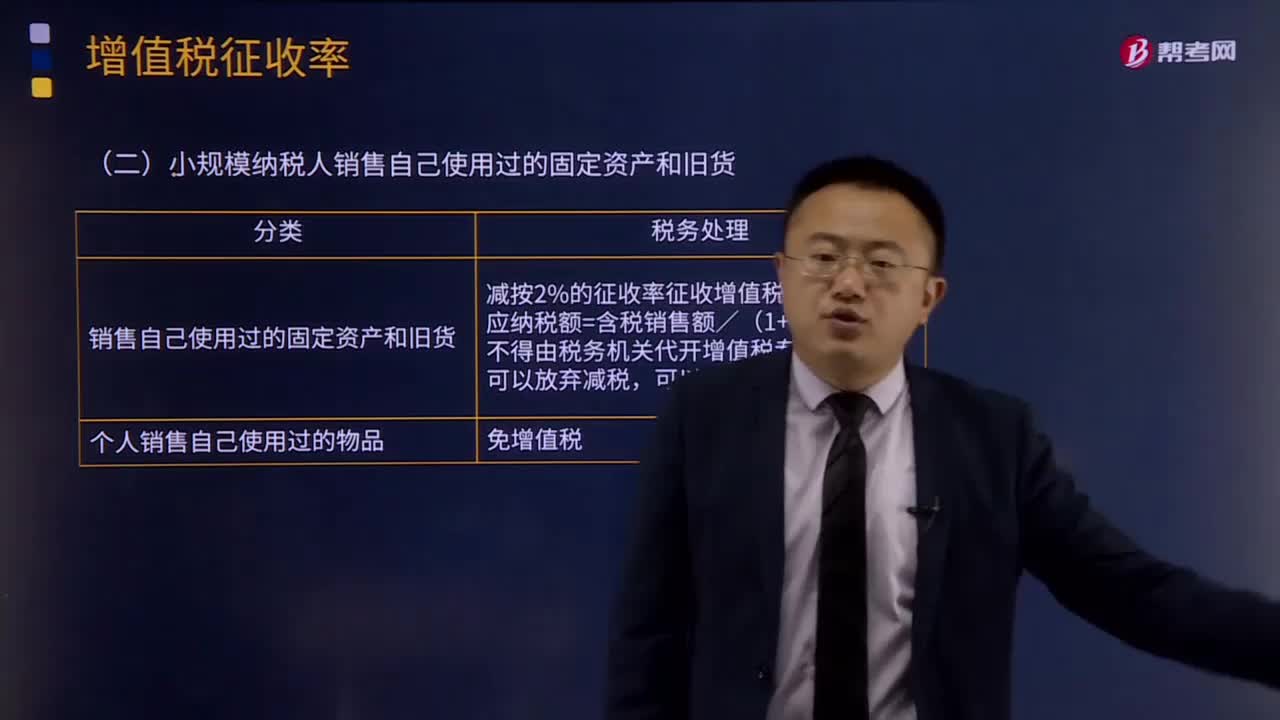

15:12纳税人销售自己使用过的固定资产的增值税征收率是多少?:纳税人销售自己使用过的固定资产的增值税征收率是多少?(一)一般纳税人销售自己使用过的固定资产;1.销售使用过的、已抵扣进项税额的固定资产,2. 销售使用过的、不得抵扣且未抵扣进项税额的固定资产,(二)小规模纳税人销售自己使用过的固定资产和旧货;减按2%的征收率征收增值税;则该项销售行为应纳的增值税为()该设备2010年购进时取得了增值税专用发票该企业销售此设备应纳增值税()万元

00:29

00:29是不是只有房屋租赁合同中的承租人享有优先购买权?:是不是只有房屋租赁合同中的承租人享有优先购买权?只有房屋租赁中的承租人才享有优先购买权,对于其他标的物的租赁,并不适用优先购买权。房屋分为居住房和商用房。商铺“属于商用房”承租人当然是享有优先购买权。

00:38

00:38如何理解优先受让的权利?:如何理解优先受让的权利?优先受让权是指特定人依法律规定或合同约定而享有的、在权利人处分标的物于第三人时,得以同等条件优先于他人而受让的权利。比如,甲是其单位某项职务发明成果的创造者,在该单位将该成果转让给第三人时,甲享有以同等条件优先于第三人而受让该成果的权利。

01:35

01:35个人所得税率是多少?:个人所得税率是多少?个人所得税根据不同的征税项目,分别规定了三种不同的税率:1.工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得,适用7级超额累进税率,按月应纳税所得额计算征税。该税率按个人月工资、薪金应税所得额划分级距,2.经营所得适用5级超额累进税率。适用按年计算、分月预缴税款的个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营的全年应纳税所得额划分级距。

00:19

00:19契税的纳税人是谁? 契税的纳税人是在我国境内“承受”(获得)“土地、房屋权属”(土地使用权、房屋所有权)转移的单位和个人。:契税的纳税人是谁?契税的纳税人是在我国境内“承受”(获得)“土地、房屋权属”(土地使用权、房屋所有权)转移的单位和个人。

00:54

00:54年终奖个人所得税计算方法是什么?:年终奖个人所得税计算方法是什么?个人取得的奖金包含个人所得税:1.如果个人当月工资薪金所得高于(或等于)规定费用扣除额的,其个人所得税的计算公式为:应纳税额=当月取得全年一次性奖金×适用税率-速算扣除数,2.如果个人当月工资薪金所得低于规定费用扣除额的:其计算公式为应纳税额=(当月取得全年一次性奖金-当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数

01:06

01:06免征个人所得税优惠有哪些?:免征个人所得税优惠有哪些?个人保险代理人以其取得的佣金、奖励和劳务费等相关收入(以下简称“不含增值税)减去地方税费附加及展业成本,按照规定计算个人所得税,展业成本。为佣金收入减去地方税费附加余额的40%,个人保险代理人为保险企业提供保险代理服务应当缴纳的个人所得税。由保险企业按照现行规定依法代扣代缴,证券经纪人、信用卡和旅游等行业的个人代理人比照上述规定执行。

00:51

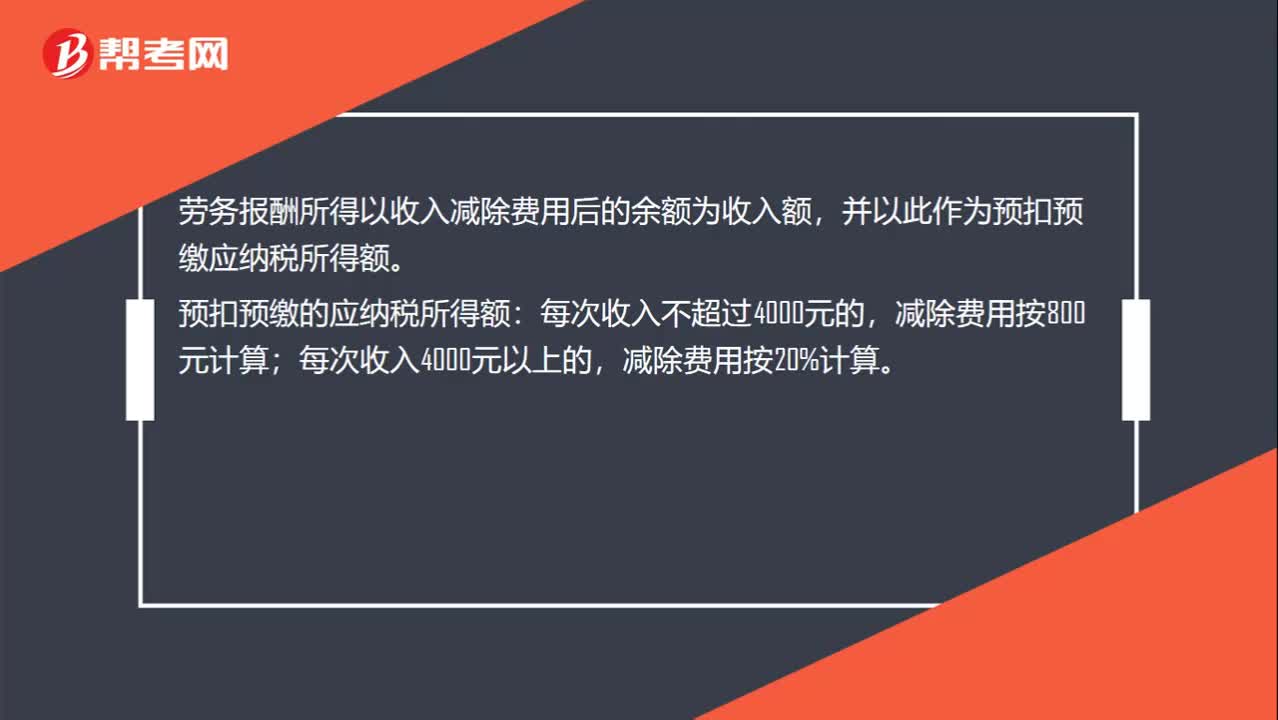

00:51劳务报酬个人所得税计算方法是什么?:劳务报酬个人所得税计算方法是什么?计算劳务报酬所得的个人所得税时,如果一次劳务的收入不超过四千元,则减除八百元的费用,四千元以上的,减除收入的百分之二十,然后再按适用税率计算个人所得税。应纳税款=劳务收入×(-20%)×适用税率-速算扣除数

01:01

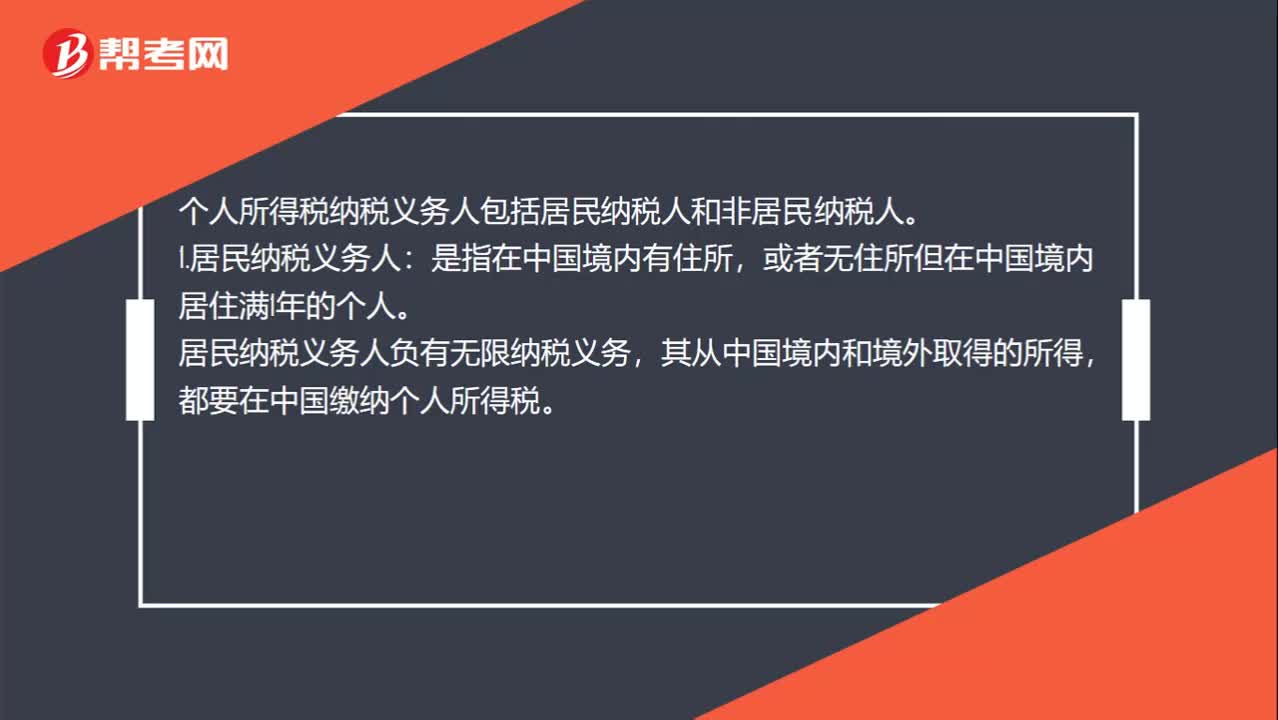

01:01个人所得税纳税义务人包括哪些?:个人所得税纳税义务人包括哪些?个人所得税纳税义务人包括居民纳税人和非居民纳税人。1.居民纳税义务人:或者无住所但在中国境内居住满1年的个人。居民纳税义务人负有无限纳税义务,其从中国境内和境外取得的所得,都要在中国缴纳个人所得税。2.非居民纳税义务人:或者无住所而在中国境内居住不满1年的个人。非居民纳税义务人承担有限纳税义务,仅就其从中国境内取得的所得,在中国缴纳个人所得税。

01:33

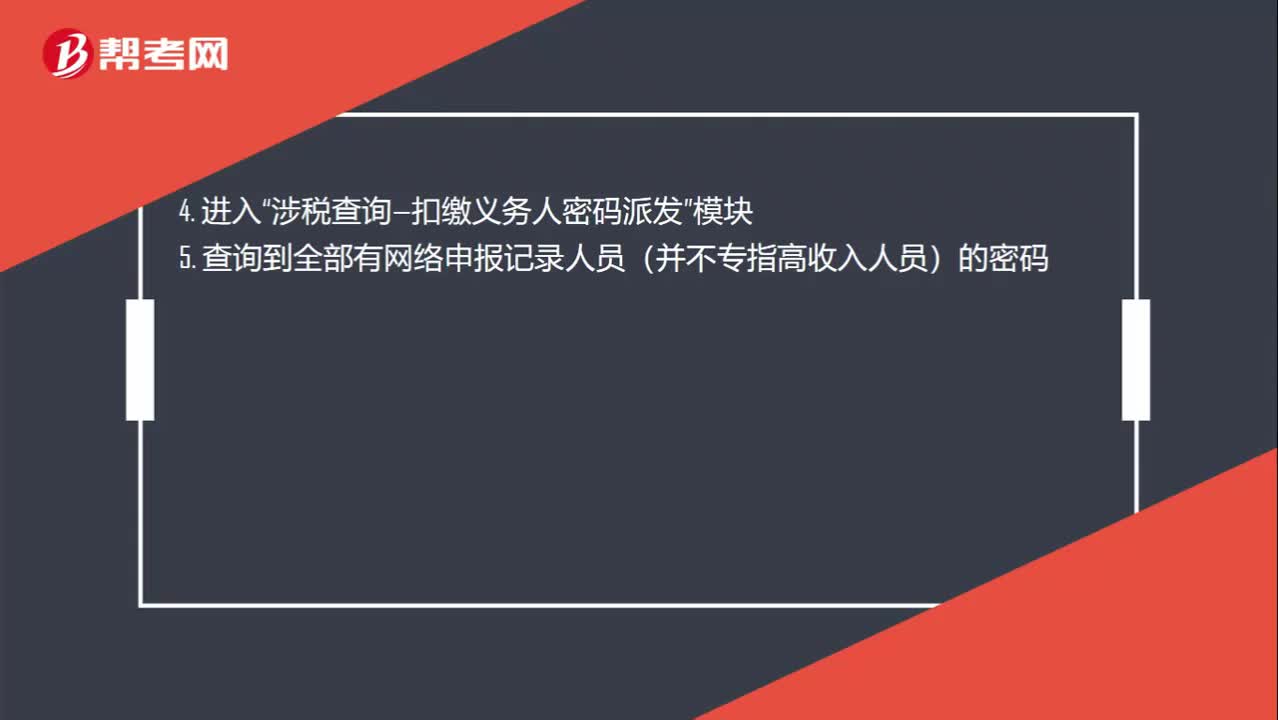

01:33个人所得税缴纳怎么查询?:个人所得税缴纳怎么查询?查询个人所得税的方法分为企业财务人员查询和个人纳税情况查询,都需要登录地方税务局网站查询纳税情况,输入相关信息和验证码即可。1. 企业进入地方税务局网站办税大厅“2. 进入地方税务局网上办税系统”3. 输入企业用户名和密码、验证码:涉税查询—扣缴义务人密码派发”5. 查询到全部有网络申报记录人员(并不专指高收入人员)的密码“个人纳税情况查询操作流程”

08:54

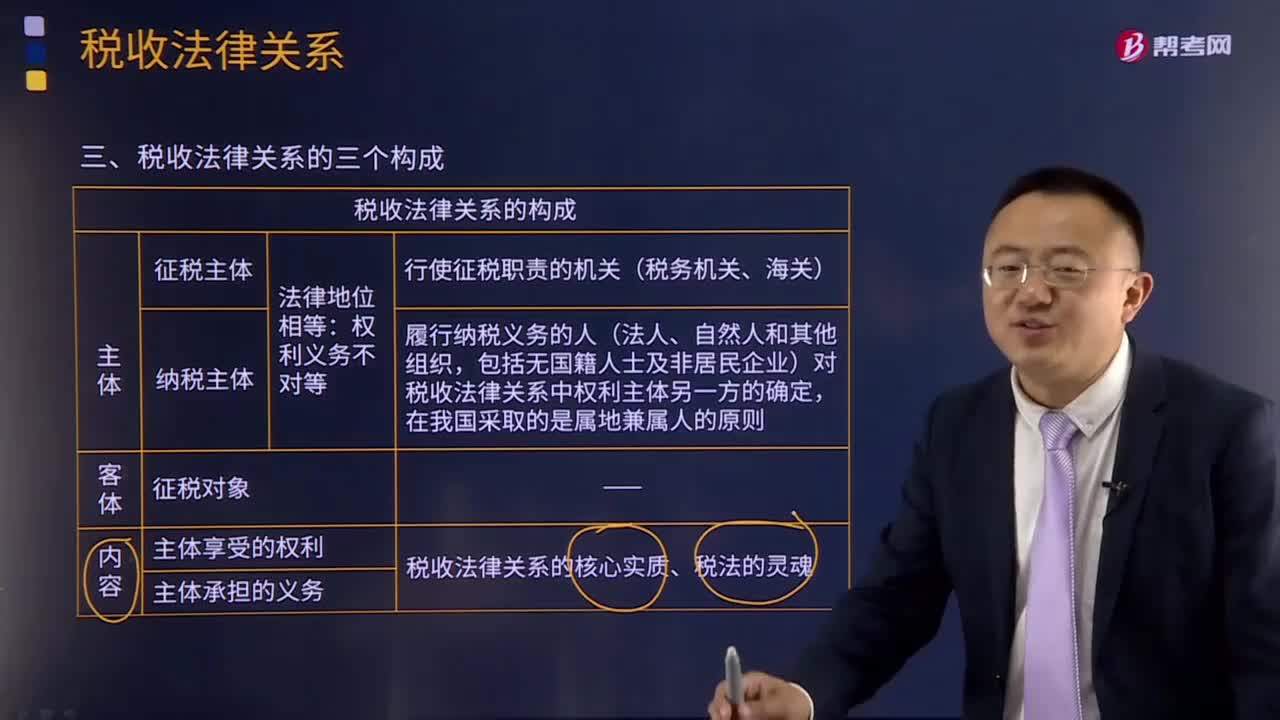

08:54税收法律关系的三个构成是什么?:都是由税收法律关系的主体、客体和内容三方面构成的,1.税收法律关系的主体。法律关系的主体是指法律关系的参加者。税收法律关系的主体即税收法律关系中享有权利和承担义务的当事人,税收法律关系的主体包括征纳双方,这种对税收法律关系中权利主体另一方的确定。2.税收法律关系的客体。客体即税收法律关系主体的权利、义务所共同指向的对象,财产税法律关系客体即是财产,流转税法律关系客体就是货物或劳务收入。

帮考网校

2022年06月22日

帮考网校

2022年06月22日