-

下载亿题库APP

-

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

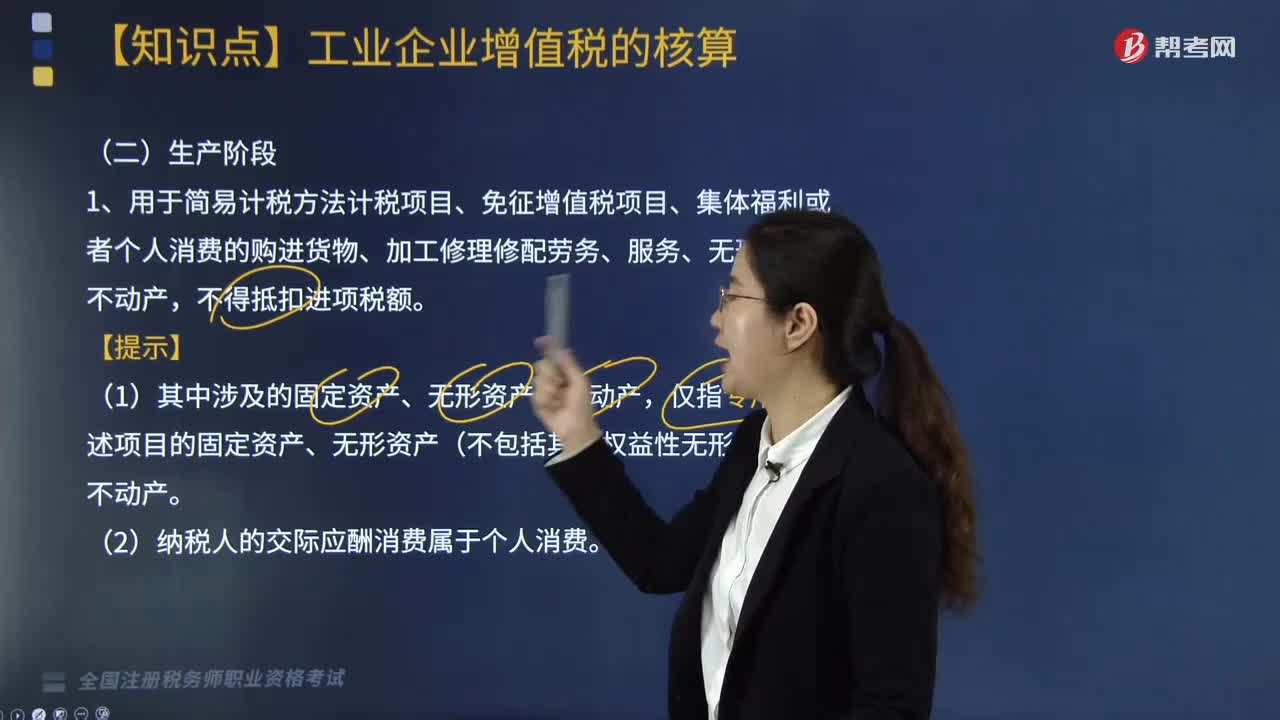

生产阶段中工业企业增值税如何核算?

在生产阶段分4种情况,具体内容如下:

1. 用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产,不得抵扣进项税额。

【提示】

(1)其中涉及的固定资产、无形资产、不动产,仅指专用于上述项目的固定资产、无形资产(不包括其他权益性无形资产)、不动产。

(2)纳税人的交际应酬消费属于个人消费。

2. 非正常损失的购进货物,以及相关的加工修理修配劳务和交通运输服务;非正常损失的在产品、产成品所耗用的购进货物(不包括固定资产)、加工修理修配劳务和交通运输服务;非正常损失的不动产,以及该不动产所耗用的购进货物、设计服务和建筑服务;非正常损失的不动产在建工程所耗用的购进货物、设计服务和建筑服务,不得抵扣进项税额。

3. 纳税人新建不动产在建工程发生非正常损失的,其所耗用的购进货物、设计服务和建筑服务已抵扣的进项税额应于当期全部转出。

2019年3月31日前,纳税人新建不动产在建工程项目发生非正常损失的,如果该不动产在建工程项目存在对应的未到抵扣期的待抵扣进项税额,应在发生非正常损失当期,对该不动产在建工程项目对应的未到抵扣期的待抵扣进项税额全部扣减。

2019年4月1日起,已抵扣进项税额的不动产,发生非正常损失,或者改变用途,专用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的,按照下列公式计算不得抵扣的进项税额,并从当期进项税额中扣减:

不得抵扣的进项税额=已抵扣进项税额×不动产净值率

不动产净值率=(不动产净值÷不动产原值)×100%

4. 2019年4月1日起,按照规定不得抵扣进项税额的不动产,发生用途改变,用于允许抵扣进项税额项目的,按照下列公式在改变用途的次月计算可抵扣进项税额。

可抵扣进项税额=增值税扣税凭证注明或计算的进项税额×不动产净值率

20200814143343979.jpg)

下面是针对税务师职业资格考试的知识点举出的例题,供大家深入理解考点,希望大家能结合习题掌握知识点,希望对大家有所帮助。

【例题】A公司为增值税一般纳税人,2019年1月将2018年11月外购的乙材料10吨(已抵扣进项税额),用于免税产品的生产。该材料实际成本为52000元,已抵扣增值税进项税额8320元。

账务处理:

借:生产成本 60320

贷:原材料 52000

应交税费—应交增值税(进项税额转出)8320

【例题】A公司为增值税一般纳税人,2019年6月由于管理不善,一批自产产品发霉腐烂,已知该批产品的生产成本为8万元,其中耗用外购原材料的账面价值为3万元,外购原材料适用增值税率为13%。

账务处理:

借:待处理财产损溢 8.39

贷:库存商品 8

应交税费—应交增值税(进项税额转出)0.39(3×13%)

【例题·简答题】某公司为增值税一般纳税人,2019年5月新建厂房项目于7月发生非正常损失,该工程尚未完工,已抵扣进项税额合计为10万元。

【答案】

借:待处理财产损溢 10

贷:应交税费—应交增值税(进项税额转出)10

【例题·简答题】甲公司为增值税一般纳税人,2018年4月8日购入一栋办公楼用于技术开发,研发产品为免税产品,取得收入均为免税收入。甲公司预计该办公楼可以使用10年,预计净残值为零,采用直线法计提折旧。该办公楼的入账成本为2200万元(含装修费用、设计费),甲公司取得发票为:增值税专用发票一份已认证相符,金额为1000万元,税额为110万元;一份尚未认证,金额600万元,税额66万元;一份增值税普通发票,金额400万元,税额24万元。根据相关规定,该办公楼当期进项税额不得抵扣。

【答案】

借:固定资产 2200

贷:银行存款 2200

接上题,假设2019年4月底,甲公司将该办公楼改变用途,符合税法抵扣条件,则按不动产净值率计算可以抵扣的进项税额。

(1)不动产净值率=(不动产净值÷不动产原值)×100%=(2200-2200/10)÷2200×100%=90%

(2)计算甲公司可以抵扣的进项税额

甲公司购入办公楼取得发票三份,其中两份为专用发票,假设其中一份专用发票在用途改变前超过勾选抵扣时间,属于不得抵扣的增值税扣税凭证。因此,该办公楼可以考虑抵扣的进项税额为110万元。

可抵扣进项税额=110×90%=99(万元)

(3)可抵扣进项税额处理

借:应交税费—应交增值税(进项税额) 99

贷:固定资产 99

821

821

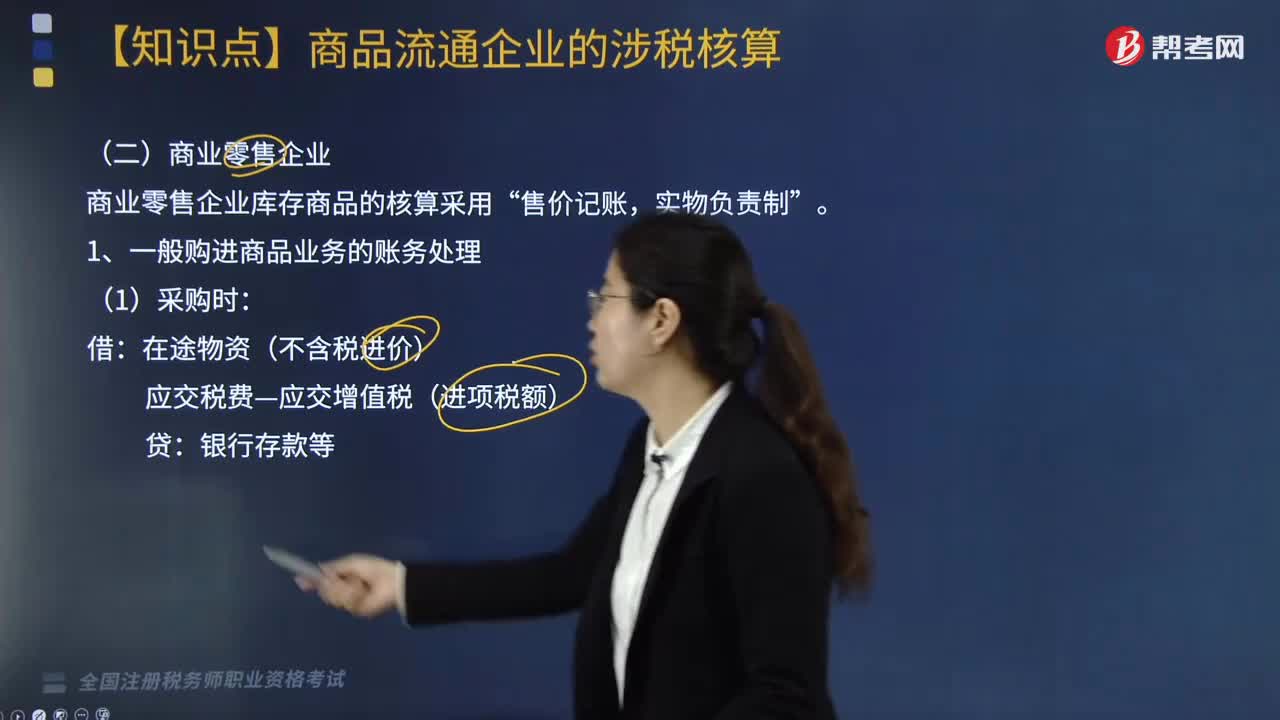

商业零售企业增值税如何核算?:商业零售企业库存商品的核算采用“1. 一般购进商品业务的账务处理。在途物资(不含税进价)“【提示】商品进销差价包括,3. 商业零售企业销售商品增值税的账务处理。应交税费—应交增值税(销项税额),按含税的商品进销差价率计算已销商品应分摊的进销差价。根据计算出来的已销商品应分摊的进销差价:

825

825

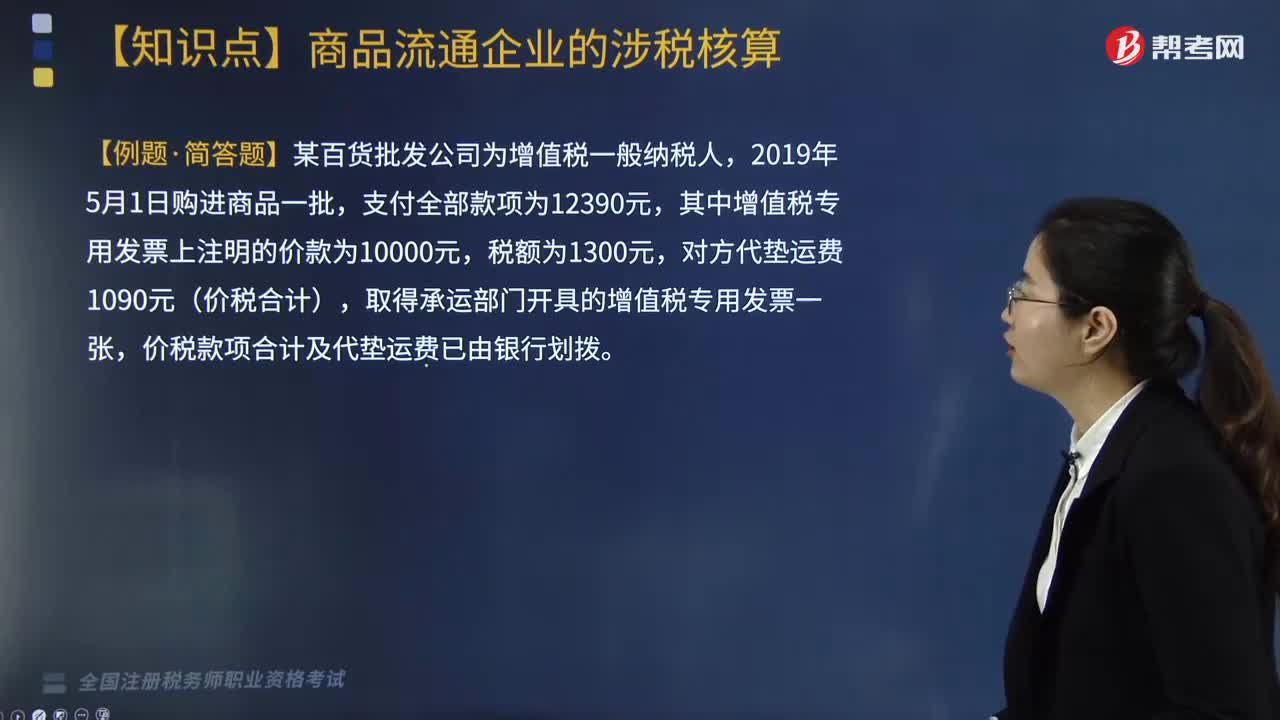

商业批发企业增值税如何核算?:企业采购商品的进货费用金额较小的,2. 商业批发企业销售商品增值税的账务处理。(1)一般销售商品业务增值税的账务处理:应交税费—应交增值税(销项税额),(2)视同销售行为增值税的账务处理(委托代销商品),纳税义务发生时间为收到代销单位转来代销清单或收到全部或部分货款的当天。未收到代销清单及货款的,价税款项合计及代垫运费已由银行划拨:应交税费—应交增值税(进项税额转出)139:

896

896

生产阶段中工业企业增值税如何核算?:1. 用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产,其所耗用的购进货物、设计服务和建筑服务已抵扣的进项税额应于当期全部转出,如果该不动产在建工程项目存在对应的未到抵扣期的待抵扣进项税额,对该不动产在建工程项目对应的未到抵扣期的待抵扣进项税额全部扣减,已抵扣进项税额的不动产。

00:13

00:13

2020-06-08

00:49

00:49

2020-05-30

00:27

00:27

2020-05-30

02:29

02:29

2020-05-30

01:39

01:39

2020-05-30

微信扫码关注公众号

获取更多考试热门资料