下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

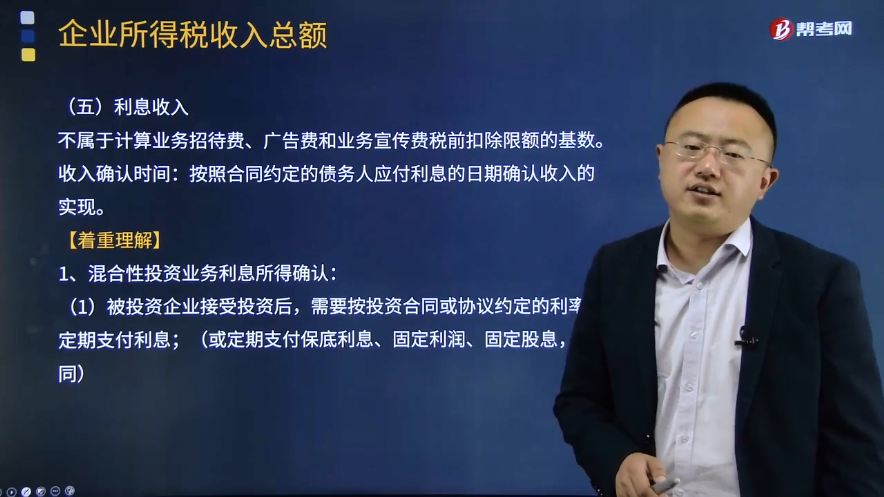

利息收入是如何确认的?

利息收入是指企业将资金提供给他人使用但不构成权益性投资,或者因他人占用本企业资金取得的收入,包括存款利息、贷款利息、债券利息、欠款利息等收入。

利息收入不属于计算业务招待费、广告费和业务宣传费税前扣除限额的基数。

收入确认时间,按照合同约定的债务人应付利息的日期确认收入的实现。

【着重理解】

1、混合性投资业务利息所得确认:

(1)被投资企业接受投资后,需要按投资合同或协议约定的利率定期支付利息(或定期支付保底利息、固定利润、固定股息,下同);

(2)有明确的投资期限或特定的投资条件,并在投资期满或者满足特定投资条件后,被投资企业需要赎回投资或偿还本金;

(3)投资企业对被投资企业净资产不拥有所有权;

(4)投资企业不具有选举权和被选举权;

(5)投资企业不参与被投资企业日常生产经营活动。

2、混合性投资业务的利息的所得税处理:

对于被投资企业支付的利息,投资企业应于被投资企业应付利息的日期,确认收入的实现并计入当期应纳税所得额;被投资企业应于应付利息的日期,确认利息支出,并按税法的规定,进行税前扣除。

3、混合性投资业务债务重组损益的确认:

对于被投资企业赎回的投资,投资双方应于赎回时将赎价与投资成本之间的差额确认为债务重组损益,分别计入当期应纳税所得额。

36

36不确认收入的视同销售是什么?:不确认收入的视同销售是什么?不确认收入的视同销售则是不须计算企业所得税的视同销售。因不确认收入,所以外购货物的进项税额要做转出处理,以免发生销售收入与销项税额不匹配的现象;自产货物又因没有对应的进项税额,所以要按成本价计算销项税额。

674

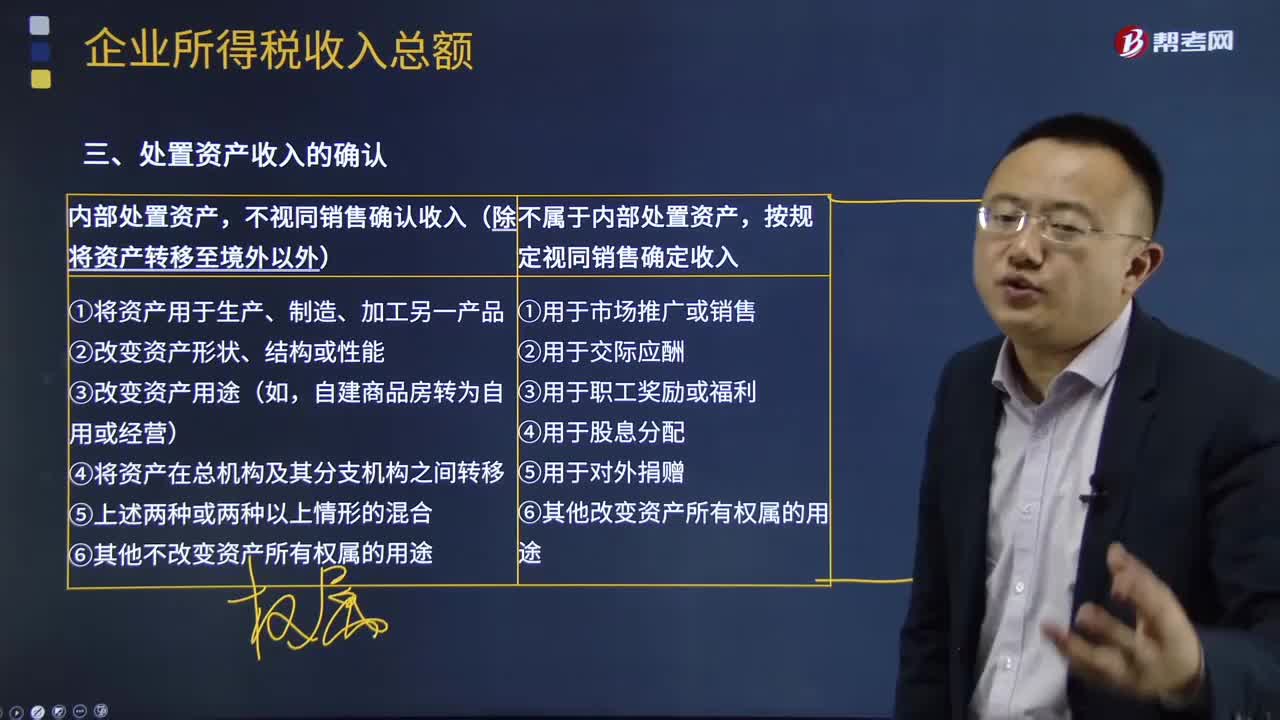

674处置资产收入如何确认?:不视同销售确认收入(除将资产转移至境外以外)。(3)改变资产用途(如自建商品房转为自用或经营)。按企业同类资产同期对外售价确定销售收入;【2016年注册会计师考试真题】企业在境内发生处置资产的下列情形中,应视同销售确认企业所得税应税收入的是(,C.将资产用于在总分支机构之间转移。【解析】企业在境内处置资产时,当资产所有权属发生改变而不属于内部处置资产,才应按照规定视同销售确定收入。

463

463接受捐赠的收入如何确认?:接受捐赠的收入不属于计算业务招待费、广告费和业务宣传费税前扣除限额的基数。按照实际收到捐赠资产的日期确认收入的实现。1、企业接受捐赠的非货币性资产,不包括由受赠企业另外支付或应付的相关税费,2、企业接受捐赠的存货、固定资产、无形资产和投资资产等,可按税法规定结转存货销售成本、投资转让成本或扣除固定资产折旧、无形资产摊销额,3、企业接受货物捐赠,(2)计入所得税应税收入的时间。

00:51

00:512020-05-30

00:35

00:352020-05-29

00:59

00:592020-05-29

00:46

00:462020-05-29

01:19

01:192020-05-29

微信扫码关注公众号

获取更多考试热门资料