下载亿题库APP

联系电话:400-660-1360

下载亿题库APP

联系电话:400-660-1360

请谨慎保管和记忆你的密码,以免泄露和丢失

请谨慎保管和记忆你的密码,以免泄露和丢失

特殊售房方式应纳税额的适用情形有哪些?

特殊售房方式应纳税额的适用情形有:

1.纳税人成片受让土地使用权后,分期分批开发、转让房地产;

2.采用预售方式出售商品房。

一、征税方法:先按比例预征,再清算

预征率:东部地区省份不得低于2%,中部和东北地区省份不得低于1.5%,西部地区省份不得低于1%。

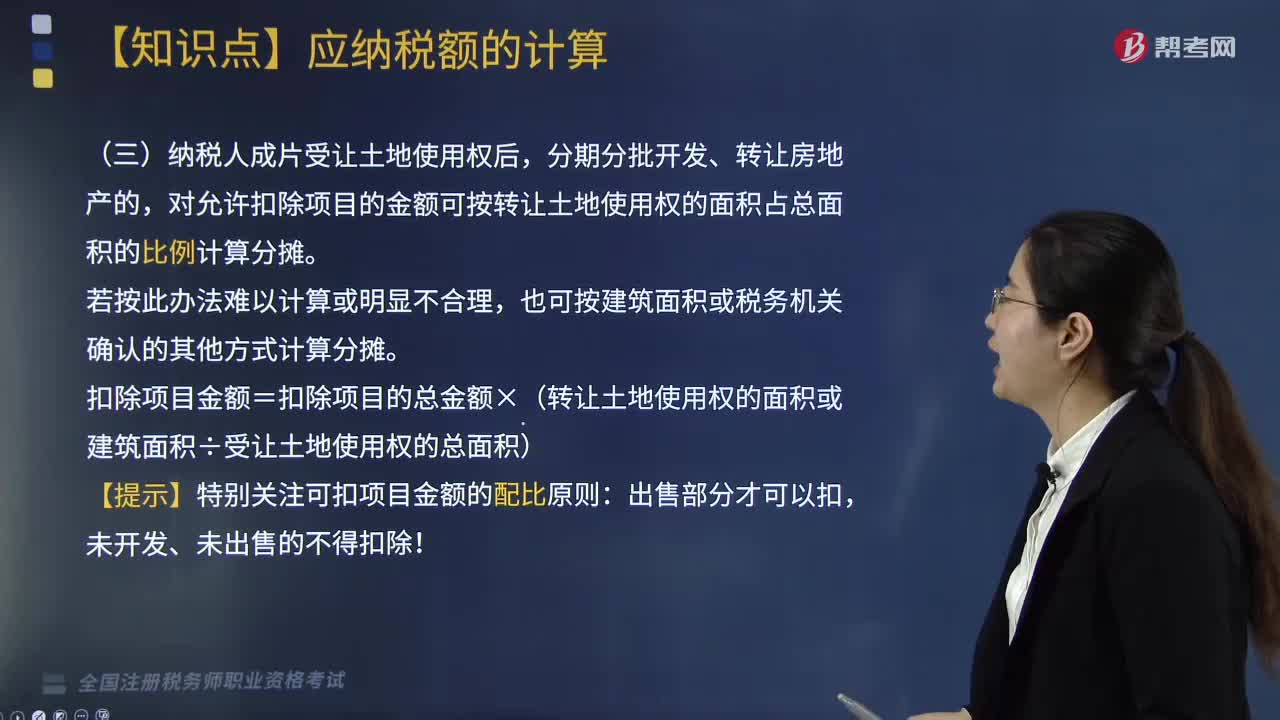

二、纳税人成片受让土地使用权后,分期分批开发、转让房地产的,对允许扣除项目的金额可按转让土地使用权的面积占总面积的比例计算分摊。

若按此办法难以计算或明显不合理,也可按建筑面积或税务机关确认的其他方式计算分摊。

扣除项目金额=扣除项目的总金额×(转让土地使用权的面积或建筑面积÷受让土地使用权的总面积)

【提示】特别关注可扣项目金额的配比原则:出售部分才可以扣,未开发、未出售的不得扣除!

下面是针对税务师税法Ⅰ考试的知识点举出的例题,供大家深入理解考点,希望大家能结合习题掌握知识点,希望对大家有所帮助。

【例题·单选题】依据现行土地增值税法的规定,对已经实行预征办法的地区,可根据实际情况确定土地增值税预征率,西部地区省份预征率不得低于( )。

A. 1%

B. 2%

C. 2.5%

D. 1.5%

【答案】A

【解析】西部地区省份预征率不得低于1%。

144

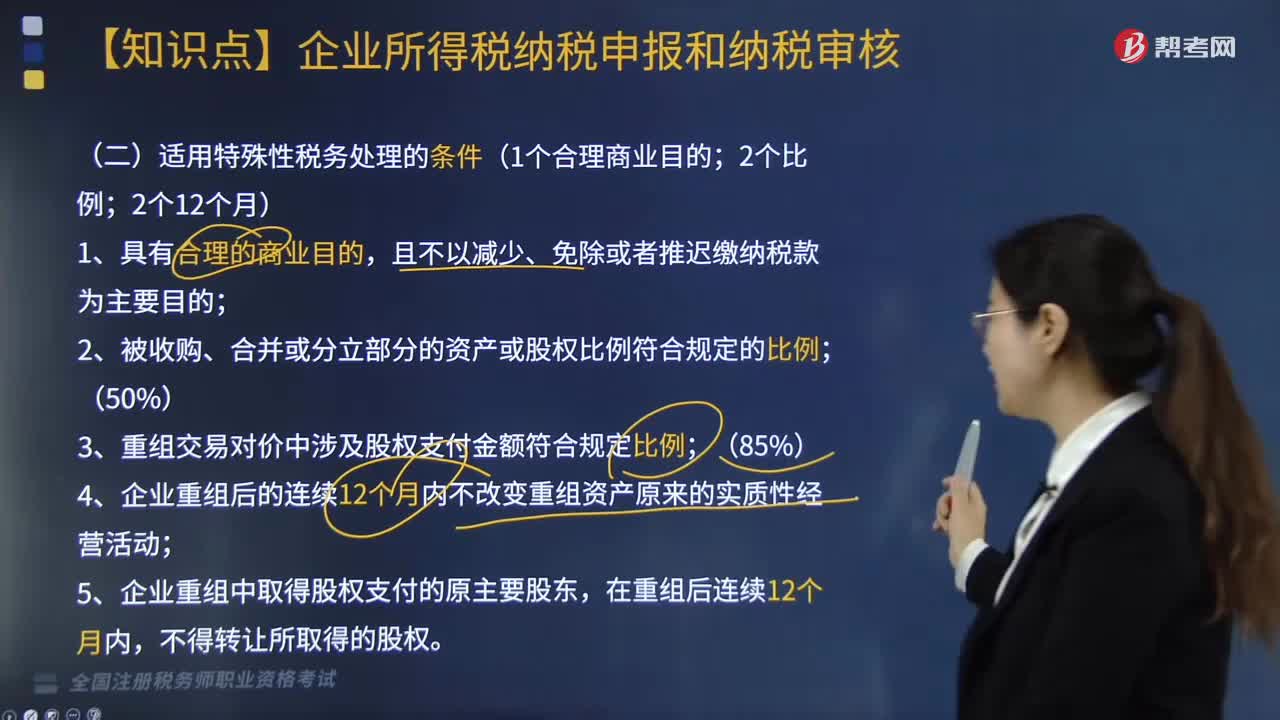

144适用特殊性税务处理的条件有哪些?:适用特殊性税务处理的条件有哪些?

121

121特殊售房方式应纳税额的适用情形有哪些?:特殊售房方式应纳税额的适用情形有:2.采用预售方式出售商品房。二、纳税人成片受让土地使用权后,分期分批开发、转让房地产的。对允许扣除项目的金额可按转让土地使用权的面积占总面积的比例计算分摊,也可按建筑面积或税务机关确认的其他方式计算分摊:扣除项目金额=扣除项目的总金额×(转让土地使用权的面积或建筑面积÷受让土地使用权的总面积),【提示】特别关注可扣项目金额的配比原则!

323

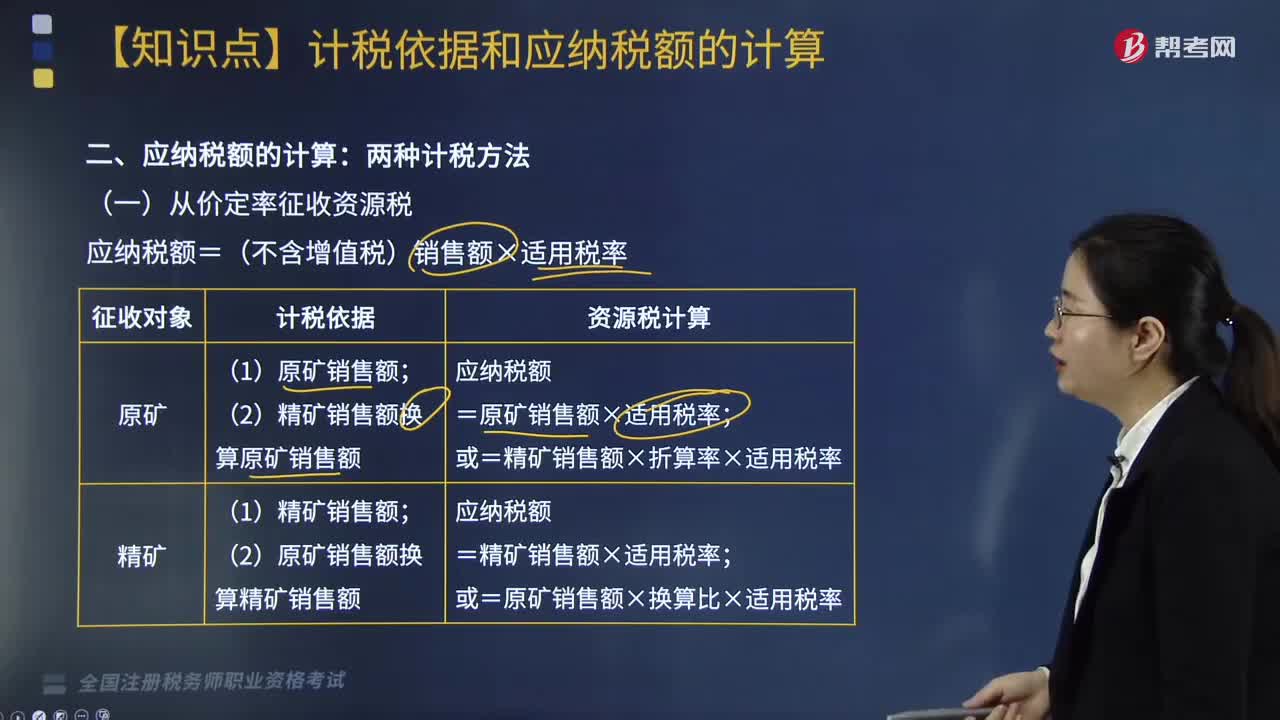

323应纳税额的计算方法有哪些?:应纳税额的计算方法如下:(一)从价定率征收资源税,应纳税额=(不含增值税)销售额×适用税率,(二)从量定额征收资源税的应纳税额计算,下面是针对税务师税法Ⅰ考试的知识点举出的例题。某钨矿开采企业(增值税一般纳税人)销售自采钨矿原矿,取得不含税销售额30000元。钨矿资源税税率6.5%。【解析】纳税人开采并销售原矿的将原矿销售额(不含增值税)换算为精矿销售额计算缴纳资源税

00:13

00:132020-06-08

00:49

00:492020-05-30

00:27

00:272020-05-30

02:29

02:292020-05-30

01:39

01:392020-05-30

微信扫码关注公众号

获取更多考试热门资料